管理者自利行为与税负粘性

孔墨奇,唐建新,陈冬

基金项目: 国家自然科学基金项目(71102159)、教育部人文社会科学研究青年基金项目(16YJC790005 )

作者简介: 孔墨奇(1988—),男,湖南长沙人,武汉大学经济与管理学院博士研究生,研究方向:管理会计;唐建新(1965—),男,湖南平江人,博士,武汉大学经济与管理学院教授,博士生导师,研究方向:公司财务、管理会计理论、中国资本市场的会计与审计网络。

摘 要:基于2009-2017年的中国A股上市公司面板数据,探讨企业内部管理者行为和企业的税负粘性现象之间的关系。结果显示:企业利润每上升1%,税负增加0.55%;企业利润每下降1%,税负减少0.20%。管理者自利程度和企业税负粘性呈正相关,管理者自利程度越高,企业税负粘性越大。同时,公司税负粘性现象会影响到未来企业价值,企业税负粘性越大,其企业价值越低。

关键词: 税负粘性;避税;管理者自利;企业价值

中图分类号:F272.9 文献标识码: A 文章编号:1003-7217(2020)03-0103-06

一、引 言

税负粘性是指企业实际税负在会计利润上升和下降时相应的变化率不同步。当企业利润上升时,税负提高;当企业利润下降时,税负并未同比下降。有研究認为,我国企业存在税负粘性现象,这种现象增加了企业所有者的税负痛感,减少了获得感,不利于企业的经营发展,有碍国家创新降本战略的实施[1,2]。

但对于税负粘性的成因,尚未达成共识。有研究认为税收和会计制度的差异导致了税负粘性[2],产权性质、市场地位等企业属性与税负粘性有关[3,4];企业外部税收环境对企业税负粘性存在影响[5]。也有研究从企业税收刚性[6]、逆经济周期支持效应[7]等角度研究了企业税负增加的内在原因[8]。但并未有从管理层探究企业税负粘性产生的研究。

为此,本文基于代理理论的避税观,试图从管理者自利行为来解释企业税负粘性的产生,以期为企业管理者自利与税负粘性的关系研究开启新思路。

二、理论分析与研究假设

管理者作为企业经营的实际控制人,其对企业避税行为、税收筹划等具有重要影响。由于协议或者其他原因,投资者无法亲自参与到公司的日常经营管理活动中,从而把公司委托给专业的管理者从而产生代理问题。因为管理者和投资者的目标利益并不完全相同,追求自身利益最大化的管理者就很有可能为了谋取利益,做出一些不利于股东利益的管理决策[9-11]。当股东希望管理者进行避税活动的时候,复杂而不透明的企业避税行为能够掩盖管理者自利行为。企业管理者在公司可以得到显性报酬和隐性报酬[12]:显性报酬由合同规定,隐性报酬来自自利行为。由于避税行为某种程度上不合法,管理者薪酬契约并不能为避税时可能遭受的惩罚做出补偿,作为企业避税行为的实施者,管理者在实施避税行为的同时,也可能实施自利行为获取隐性报酬,以抵偿未来可能面临的惩罚风险。管理者还可能采用不正当手段来获取补充性自我激励[13]。管理者的自利行为影响了企业税负,继而影响到企业税负粘性的变化。由于管理者的薪酬和企业绩效挂钩,当企业业绩增长时,合法的薪酬也会较高,因而管理者倾向于减少避税行为;但当企业业绩下降时,合法的薪酬也下降,管理者就会从其他途径实现自我激励,甚至导致自我激励泛滥,此时,管理者会更倾向于避税行为。并且这种基于管理者自利,通过避税活动实现的税收利益有可能被管理者掏空[14]。可见,当管理者应对企业绩效而改变避税激进程度时,其改变方向与利润变化方向恰好相反,即阻碍了税负和利润的同向变动,增加了“粘性”。

企业管理者能够通过调整企业日常经营活动来调整企业生产成本,从而一定程度上影响企业税负。我国1994年税改后实施的是商品间接税(流转课税)和直接税(所得课税)“双主体”税制模式,到2013年企业间接税比重超过70%[15]。由于间接税通过价格通道实现,企业成本费用等因素都会改变企业税收负担。当企业业绩产生变化时,企业是可以通过调整生产成本来改变间接税带来的税收负担的。但由于存在调整成本、打造商业帝国、盲目自信等理由[16,17],管理者往往不会及时对业绩变动做出反应,这种情况下,和商品价格高度关联的企业税负很可能会受到管理者个人行为的影响,使得企业税负相对于会计利润变化比率不一致,表现出“粘性”特征。而这种影响出于上述管理者自利动因,当企业业绩上升时更可能扩大生产,而企业业绩下滑时并不及时减少成本。

综上所述,提出研究假设:管理者自利行为与企业税负粘性呈正相关。管理者自利行为程度越严重,企业税负粘性程度越大。

三、研究设计及变量选取

(一)模型设定及变量选取

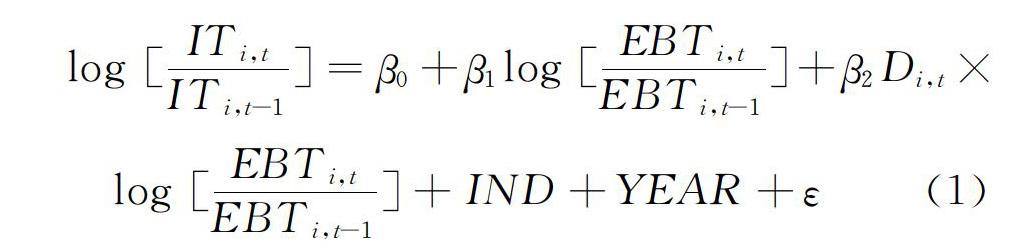

1.税负粘性。根据已有学者对成本粘性以及税负粘性的研究[5,16,18,19],构建实证研究模型(1),检验企业存在的税负粘性:

log [ITi,tITi,t-1]=β0+β1log [EBTi,tEBTi,t-1]+β2Di,t×

log [EBTi,tEBTi,t-1]+IND+YEAR+ε(1)

模型(1)中,IT是企业的当期所得税,为所得税费用减去递延所得税;EBT 是企业的税前利润,为企业利润总额加上资产减值损失;D为虚拟变量,企业税前利润比上一年度下降时,取D=1;否则取D=0。

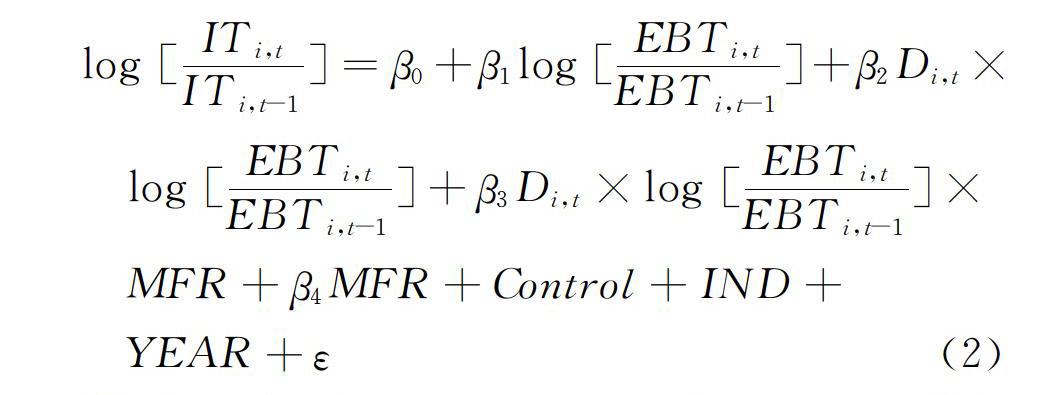

2.管理者自利行为与企业税负粘性。使用管理费用率(MFR)度量企业管理者自利程度:MFR=管理费用/营业收入。由于管理费用率(MFR)容易观测,便于实证,所以,大部分研究采用管理费用率来衡量管理者自利程度[20]。管理者在职消费一般计入管理费用一项,因此,管理费用率越高,则可以认为是由于管理者进行了更多的自利行为。

在模型(1)的基础上,采用三重交互模型验证管理层自利行为对税负粘性的影响[5]。

log [ITi,tITi,t-1]=β0+β1log [EBTi,tEBTi,t-1]+β2Di,t×

log [EBTi,tEBTi,t-1]+β3Di,t×log [EBTi,tEBTi,t-1]×

MFR+β4MFR+Control+IND+

YEAR+ε(2)

模型(2)中,控制变量Control包括:Size(总资产的自然对数),为企业规模; Lev(资产负债率),为资本结构;Roa(税前利润/总资产),为企业盈利能力;Exppen(资本支出/总资产),为企业资本支出;minqi(企业是否为民营企业,是为1,否为0),为民企哑变量。同时控制了行业变量(IND)和年度变量(YEAR),其中行业变量以《证监会发布上市公司行业分类指引(2012年版)》为准。各主要变量及意义见表1。

(二)数据来源和描述性统计

选取2009-2017年全部A股上市公司数据作为初始样本①,共有19744个观测值。对上市公司的公司年度观测值按以下条件做进一步筛选:(1)剔除金融行业上市公司;(2)剔除相关财务数据缺失和无企业注册地的公司;(3)剔除计算出实际税率分母为负数和实际税率大于1的公司; (4)借鉴王亮亮(2014)的做法[21],保留母子公司名义税率一致的上市公司、没有子公司的上市公司以及母公司利润总额大于或等于合并报表利润总额80%的公司年度观测值。最后得到12388个公司年度观测值。为避免异常值的影响,对所有连续变量进行1%winsorize处理。变量所用到的财务数据来自CSMAR数据库和WIND数据库。

在具体的实验过程中,由于是检验企业所得税和利润的变化,所以,使用的是企业当期所得税ITt除以上期所得税ITt-1并取对数,EBT同理。主要变量的描述性统计如表2所示,企业所得税变动(lnIT)均值为0.16,企业利润变动(lnEBT)均值为0.11,和以往其他研究者的报告并无显著差异。变量的相关系数矩阵如表3所示,资产负债率(Lev)、企业规模(Size)、盈利能力(Roa)和民营企业(Minqi)与实际所得税率显著正相关。相关系数矩阵并不能直观体现税负粘性。

四、实证结果分析

(一)税负粘性

表4回归(1)结果表明,我国上市公司普遍存在税负粘性现象,与王百强(2018)的研究结果相似[5]。其中,企业税前利润增长时,实际税负水平变量lnEBT的系数显著为正;而企业税前利润减少时,際税负水平变量D_lnEBT的系数显著为负。可见,我国上市公司实际税负和利润是同方向变化,但是程度不同,证明了2009-2017年税负粘性现象依然在我国上市公司普遍存在。同时,表4的回归结果显示,我国税负粘性现象为企业利润增加时,税负的增加量要大于企业利润等额减少时税负减少的量,具体为:企业利润增加1%的情况下,企业实际税负增加0.55%;企业利润下降1%,企业实际税负下降0.20%。

(二)税负粘性与管理者自利行为

以式(2)验证管理者自利行为对企业税负粘性的影响(如表5所示),管理者自利行为用管理费用率(MFR)衡量,重点关注三重交互项 D_lnEBT_MFR,其中,列(4)回归未控制年度和行业变量,列(1)(2)仅包含主要的三重交互变量,回归结果分别为-0.102、-0.104、-0.103、-0.104,均在1%水平上显著为负。可见,管理者自利行为越高,企业税负粘性越大,说明管理者自利行为的提高会提高企业的税负粘性。一方面,企业利润增加时,由于管理者薪酬水平相应提高,管理者对于报酬已经相对满意,其更加担心避税产生的风险,从而减少管理层寻租行为;另一方面,当企业利润下降时,报酬如果低于管理者心理预期,其可能通过避税寻租实现自我激励。综合来看,无论是企业利润上行还是下行,管理者自利行为均增加了企业税负变化相对企业利润变化的“粘性”。就此验证了研究假设。

五、稳健性检验

(一)采用PSM检验

由于未排除自选择问题,所以,考虑使用倾向性得分匹配方法(Propensity Score Matching,PSM)解决内生性问题。处理组是高管理者自利组,对照组是低管理者自利组,两组之间进行匹配,以缓解自选择问题。首先,根据倾向性打分;然后,根据分值匹配样本。借鉴陈冬和唐建新(2012)[22]的研究选取控制变量,构建Logit倾向性得分模型如下:

MM=β0+β1Soe+β2Exppen+β3Lev+

β4Size+β5Roa+ΣYEAR+ε(3)

其中,因变量MM为管理者自利行为代理变量的虚拟变量,将MFR按中位数分为高、低两组。自变量为:产权性质(Soe),即国有企业的虚拟变量,企业为国企则等于1,否则等于0;资本支出(Exppen),为企业盈利能力,即资本支出除以总资产;资产负债率(Lev),即总负债除以总资产;企业规模(Size),即总资产的自然对数; 盈利能力(Roa),为税前利润除以总资产;并控制年份效应。根据得分值进行分组匹配,得到一共5656个观测值(处理组与对照组1∶1匹配)。使用匹配结果做模型(2)回归(结果如表6所示),所有回归结果中D_lnEBT_MM三项交乘项均显著为负,与原回归结果无显著差别。PSM检验下结果保持稳定。

(二)其他未报告的稳健性检验

由于样本包含2009-2017年所有国内A股上市公司数据,所以,尝试用公司层面的固定效应来讨论管理者自利和税负粘性之间的内生性问题,当控制公司固定效应后,三项交乘项D_lnEBT_MFR显著性有所下降,但加入控制变量和年度行业变量后,结果依然在1%水平上显著为负。采用 Richardson(2006)模型来估计企业过度投资程度,使用过渡投资程度IOC代替管理费用率MFR来衡量管理者自利行为[23],发现三项交乘项D_lnEBT_IOC依然显著为负。测试结果表明与之前的结果一致。

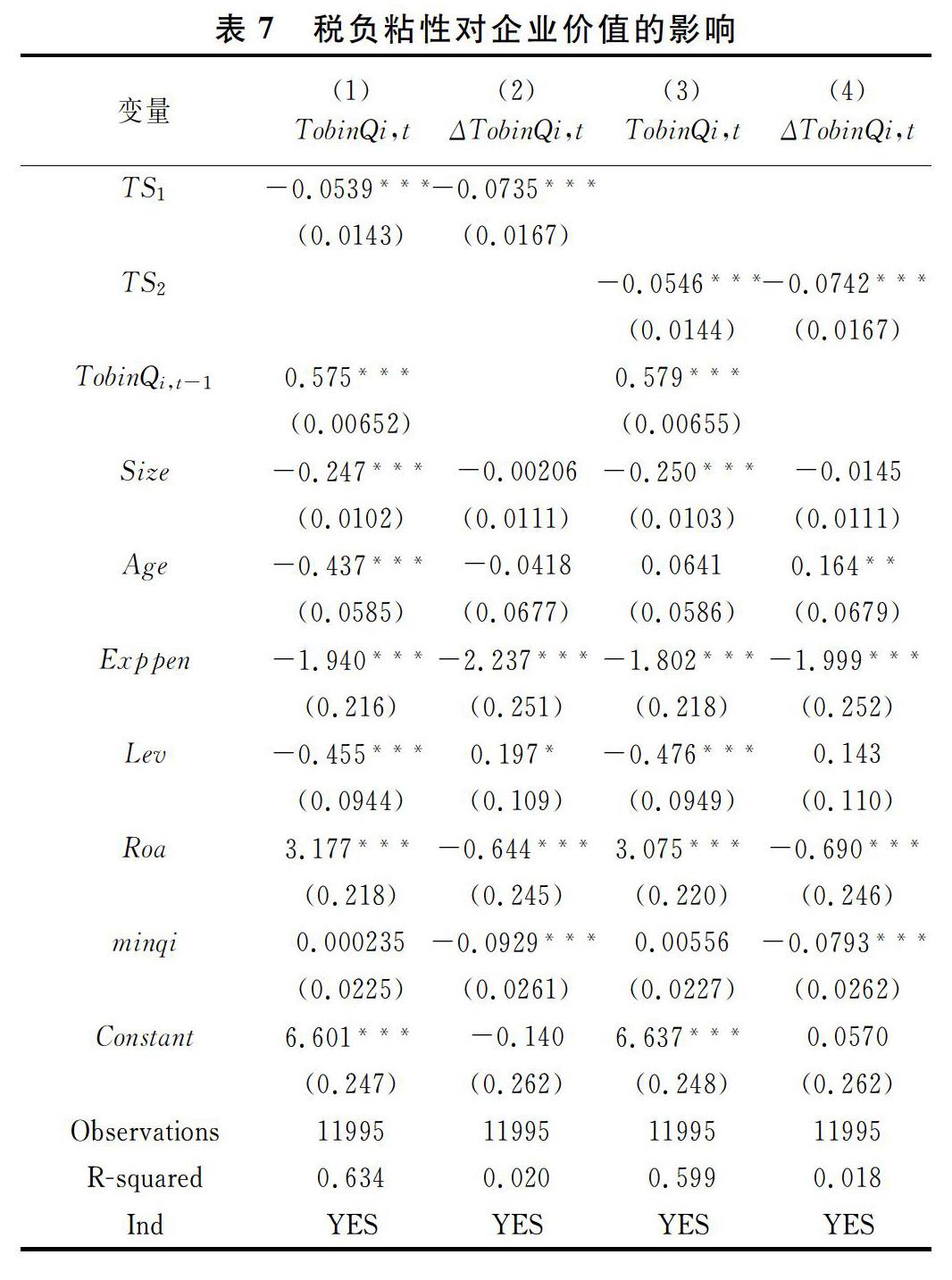

六、进一步检验:管理者自利影响企业税负粘性的经济后果

以上研究表明,管理者自利程度会影响企业税负粘性,其关系为正相关。当管理者自利程度越大时,企业的税负粘性现象越严重。税负粘性现象体现的是一种企业税负变动相对于利润变动的不敏感性,当企业利润下降,经营陷入困境的时候,反而承担了更多的税收负担。从经营者的角度来说,当企业利润下降时,税负压力的减少可能和心理预期产生落差,这种情况很可能导致企业经营者失去信心,对企业未来业绩产生负面影响。参照已有研究[5,24],采用企业t 的TobinQ(本期托宾Q值)和ΔTobinQ (本期托宾Q值减去上期托宾Q值)度量企业的市场价值。同时,为了避免内生性问题,在回归中加入t-1期的TobinQ构建模型(4):

TobinQi,t=β0+β1TSi,t+β2TobinQi,t-1+

Control+IND+ε(4)

其中,TS1为税负粘性程度变量,使用模型(1),将所有样本以“年度×省份”分别做回归,得到每个省份每一年度的子样本log(EBTi,t/EBTi,t-1)系数和D×log(EBTi,t/EBTi,t-1)系数,将两者相加得到TS1(两者一正一负,相加得到其差值大小)作为表示税负粘性程度的替代变量。TS1越大,表明该公司所在省份当年的税负粘性程度越大。另外,借鉴王百强(2018)[5]的方法,在企业税前利润下降(D=1)情况下,Dlog(EBTi,t/EBTi,t-1)项的系数即能够体现出企业税负粘性的大小,使用0-Dlog(EBTi,t/EBTi,t-1)构建税负粘性程度系数TS2,和TS1类似,该变量指标越大,则税负粘性程度越大。同时,剔除“年度×省份”观测值小于20的样本[5],结果如表7所示。两种方法得到的税负粘性程度衡量指标TSi,t的系数都在1%水平上显著为负,表明企业的税负粘性越大,对企业未来价值造成越多的负面影响,税负粘性降低了企业未来价值。

七、结 语

以上研究表明:管理者自利行为会提高企业的税负粘性,企业税负粘性增加将减少未来企业价值。当企业税前利润上升1%时,企业当期所得税费用上升0.55%;当企业税前利润下降1%时,企业当期所得税费用仅下降0.20%,从税负粘性的角度揭示了我国企业家普遍认为企业税收负担过重的原因。

企业税负粘性产生的原因主要是:我国“双主体”的税制结构下间接税比重过高,而影响间接税的价格通道掌握在企业管理者手中。股东希望通过避税来寻求利益,管理者则希望通过避税掩盖下的自利行为来摄取财富,从而导致了企业管理者自利行为进一步影响了企业的税负粘性。而税负粘性过大则会在未来减少更多的企业价值,影响我国上市公司的发展。为此,提出以下对策建议:第一,由于管理者自利行为通过控制企业生产成本影响企业间接税,从而导致税负粘性现象,所以,税收部门应当考虑加快提高我国企业直接税比重,减少间接税带来的税负粘性影响。第二,由于管理者自利行为越严重,企业税负粘性越大,从而负向影响企业未来价值,所以,企业应当加强公司治理或者通过更合理的薪酬体系减少代理问题的产生。

注释:

① 选择2008年之后的数据作为研究期间的开始,是为了减少2008年经济危机给企业带来的影响。

参考文献:

[1] 刘行.税率的粘性——来自所得税改革的经验证据[J].山西财经大学学报,2012,34(5):1-8.

[2] 秦皓楠,陈宏伟,彭茜.会计——税收差异与企业税负粘性[J].商业会计,2018(3):9-12.

[3] 干胜道,杨微,王虹.产权性质、政治关联与税费粘性[J].现代财经,2019,39(2):43-56.

[4] 程宏伟,吴晓娟.税制结构、股权性质及企业税负粘性[J].中南大学学报( 社会科学版) ,2018(4):77-86.

[5] 王百强,孙昌玲,伍利娜,等.企业纳税支出粘性研究:基于政府税收征管的视角[J].会计研究,2018(5):28-35.

[6] 丛屹,周怡君.当前我国税制的“税负刚性”特征、效应及政策建议——基于2013-2016年制造业上市公司数据的实证分析[J].南方经济,2017(6):53-63.

[7] 陈冬,孔墨奇,王红建.投我以桃,报之以李:经济周期与国企避税[J].管理世界,2016(5):46-62.

[8] 张瑶,朱為群.我国企业税负“痛感”凸显之谜探析[J].南方经济,2017(6):44-52.

[9] Jensen M C,Meckling W H,Theory of the firm: managerial behavior, agency costs and ownership structure[J]. Journal of Financial Economics,1976,3(4):305-360.

[10]Kanniainen V. Empire building by corporate managers: the corporation as a savings instrument[J]. Journal of Economic Dynamics and Control,2000,24(1):127-142.

[11]Berger P G,Hann R N. Segment profitability and the proprietary and agency costs of disclosure[J]. The Accounting Review,2007,82(4):869-906.

[12]陳冬华,陈信元,万华林.国有企业中的薪酬管制与在职消费[J].经济研究,2005(2):92-101.

[13]陈信元,陈冬华,万华林,等.地区差异、薪酬管制与高管腐败[J].管理世界,2009(11):130-143+188.

[14]Desai M A,D Dharmapala. Taxation and corporate governance: an economic approach[J]. Social Science Electronic Publishing,2007(3):13-30.

[15]高培勇.论完善税收制度的新阶段[J]. 经济研究,2015(2):4-15.

[16]Anderson M C,R D Banker,S Janakiraman. Are selling, general, and administrative costs“sticky”?[J]. Journal of Accounting Research,2003(1):47-63.

[17]Banker R D,Chen L. Predicting earnings using a model based on cost variability and cost stickiness[J]. The Accounting Review,2006,81(2):285-307.

[18]孙铮,刘浩.中国上市公司费用“粘性”行为研究[J].经济研究,2004(12):26-34+84.

[19]孔玉生,朱乃平,孔庆根.成本粘性研究:来自中国上市公司的经验证据[J].会计研究,2007(11):58-65.

[20]高芳.公司治理、管理者代理问题与财务重述研究[J].南开管理评论,2016,19(3):168-177.

[21]王亮亮.税制改革与利润跨期转移——基于“账税差异”的检验[J].管理世界,2014(11):105-118.

[22]陈冬,唐建新.高管薪酬、避税寻租与会计信息披露[J].经济管理,2012,34(5):114-122.

[23]Richardson S. Over-investment of free cash flow[J]. Review of Accounting Studies,2006,11(2-3):159-189.

[24]余明桂,李文贵,潘红波.管理者过度自信与企业风险承担[J].金融研究,2013(1):149-163.

(责任编辑:宁晓青)

Management Self-interest and Tax Expense Stickiness: Evidence from Chinese Listed Firms

KONG Moqi,TANG Jianxin,CHEN Dong

( Economics & Management School of Wuhan University,Wuhan,Hubei 430072,China)

Abstract:Based on data of Chinese listed firms from 2009 to 2017, we attempt to explain the phenomenon of tax expense stickiness from managers' behavior on corporate performance.We found that tax expenses increase on average by 0. 55% per 1% increase in profit,but decrease by only 0. 20% per 1% in profit and the degree of self-interest of managers is positively correlated with the tax expense stickiness. Further research shows that the phenomenon of corporate tax expense stickiness will affect the future firm value. The greater the corporate tax expense stickiness is, the lower the firm value is.

Key words: tax expense stickiness; tax avoidance; management self-interest; firm value