非对称信息下农业信贷担保机构担保支农的最优契约配置

许黎莉 般丽丽 乌云花

摘要:作为主要粮食作物的适度规模生产经营者——新型经营主体在经营中通常会遇到“融资难”“融资贵”等问题,为此,中央提出,支持粮食适度规模经营资金重点要支持建立完善农业信贷担保体系。然而,现实中的农业信贷担保机构的发展存在着诸多困难,需要建立有效的契約来缓解非对称信息产生的不利效应。为此,本研究遵循不完全信息动态博弈的分析范式对财政支持的农业信贷担保机构、从事粮食作物适度规模的新型经营主体、战略合作银行之间的合作契约进行了博弈分析。研究表明:在财政支持的农业信贷担保机构担保支农的业务链条上,需要设计有效的制衡机制以协调农业信贷担保机构与新型经营主体之间以及与战略合作银行之间的矛盾,进而实现政府加大对粮食适度规模经营支持力度的政策预期。

关键词:农业信贷担保机构;非对称信息;不完全信息动态博弈;支农

中图分类号:F323.9;F830.5 文献标志码: A 文章编号:1002-1302(2020)06-0300-07

加快转变农业发展方式,保障国家粮食安全,加大对粮食适度规模经营的支持力度,一直是我国解决“三农”问题的一个重要战略部署。然而,主要粮食作物的适度规模生产经营者——种粮大户、家庭农场、农民合作社、农业社会化服务组织等新型经营主体在经营中通常会遇到“融资难”“融资贵”等问题,为此,中央提出,支持粮食适度规模经营资金重点要支持建立完善农业信贷担保体系。随后,为了积极推动财政支持建立农业信贷担保体系工作,财政部、农业部、银监会研究制定了《关于财政支持建立农业信贷担保体系的指导意见》(以下简称《意见》),文件对财政支持建立的农业信贷担保机构(以下简称为“农业信贷担保机构”)的定位为:地方先行、中央支持、专注农业、市场运作、银担共赢。

国内外已有文献证实,担保机构可从保险[1-2]、降低信息不对称[3]、减少交易费用[4]等方面发挥资金融通、经济激励的功能[5]。然而,在现实中,农业信贷担保机构的发展却存在着诸多困难,例如,农业信贷担保机构与新型经营主体之间由于非对称信息形成的道德风险与逆向选择,与战略合作银行之间存在的合作不畅、风险分担不合理等问题,因此,建立有效的契约来缓解非对称信息产生的不利效应,诱使新型经营主体如实报告其私有信息、战略合作银行积极参与并承担相应风险、农业信贷担保机构在符合中央政策预期的前提下市场化运作,激励各方共同努力,对解决新型经营主体“融资难”“融资贵”的问题具有重要意义。这正是不完全信息动态博弈理论讨论的主要内容。缘于此,笔者遵循不完全信息动态博弈的分析框架,深入分析了《意见》中的“经典契约”,并求得了完美贝叶斯均衡应包含的最优契约配置条件,以期能为理论界的进一步研究和实践中农业信贷担保机构的进一步发展提供参考。

1 不完全信息动态博弈模型的构建

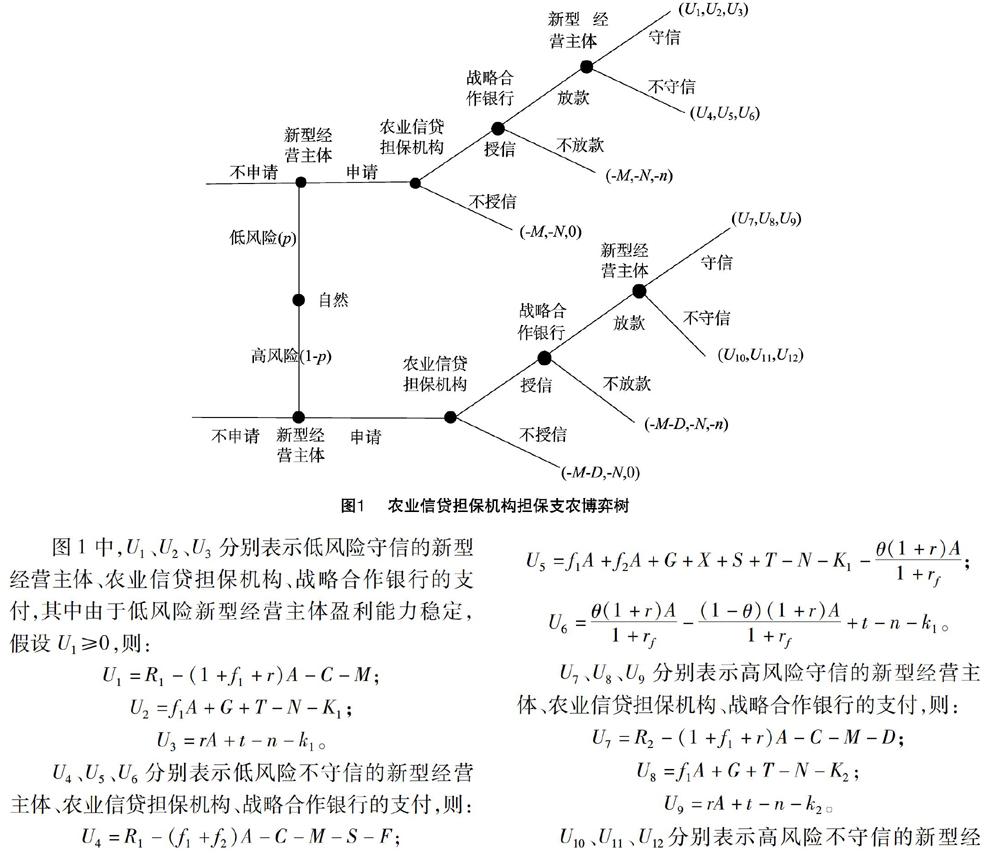

农业信贷担保机构这一组织的运作主体为政府,运作方式为市场化经营,运作结果是为有贷款需求的、受到正规金融机构排斥的新型经营主体提供担保贷款。为使“从事粮食适度规模经营的新型经营主体申请担保贷款—农业信贷担保机构授信—战略合作银行放款—新型经营主体按时还款”这一业务链条更加顺畅,需要各个参与主体之间相互协作、共同参与,最终的政策绩效受各方共同努力的影响。然而,签约后由于新型经营主体、战略合作银行的努力程度无法验证性会引起道德风险,致使参与主体努力投入不足和担保效率低下,签约前新型经营主体的私有信息、战略合作银行的不积极态度会引起逆向选择问题,导致农业信贷担保机构难以提供适当的激励来促使新型经营主体进行努力投入、战略合作银行积极参与并分担风险,进而难以决定自身的最优努力水平,这将进一步降低担保项目的绩效。为分析非对称信息环境下农业信贷担保机构担保支农的最优契约配置,本研究构建了不完美信息动态博弈模型,并对模型中的相关参与主体做如下假定。

1.1 模型假定

1.1.1 新型经营主体 按照经营风险的高低(经营风险的高低主要指新型经营主体申请担保贷款的目的,低风险的新型经营主体申请目的是为了发展粮食适度规模经营,高风险的新型经营主体申请目的则是为了将贷款用于其他用途,例如,非农投资)将新型经营主体分为2类:低风险的新型经营主体EL、高风险的新型经营主体EH。EL存在的概率为p,EH存在的概率为1-p。

新型经营主体申请的贷款额度为A,贷款期限为1年,到期后一次性还本付息,银行利率记为r。由于受到正规金融机构的金融排斥,新型经营主体将通过申请担保授信获得贷款。新型经营主体申请农业信贷担保机构授信会产生交易费用M,由于EL更容易获得授信,会提供真实材料,以反映真实情况;而EH会通过伪装成EL来提高获得担保授信的可能性,记伪装成本为D。如果申请得到批准,需要付出担保费用和保证金,其费率分别为f1和f2,其中保证金可在偿还贷款后退回。抵押物品价值为S(S>A)。

在不存在农业系统性风险的前提下,EL将获得投资收益R1,EH将获得投资收益R2。新型经营主体努力付出的成本C与努力程度h是呈正向相关的,C=C(h),根据经济人假设,为了实现自身利益最大化,EL、EH都会付出自己最大程度的努力。

在贷款到期时,按照新型经营主体是否按时还款,将其分为守信的新型经营主体ES、不守信的新型经营主体EN,ES存在的概率为q,EN存在的概率为1-q。ES对声誉看得比较重,追求的不仅仅是短期效用的最大化,还追求与农业信贷担保机构的长远合作,只有一种策略,即“有借有还”。EN则不重视自身声誉,追求短期效用的最大化,是典型的机会主义者。如果新型经营主体违约,违约成本(违约成本指新型经营主体若未按期偿还借款,所可能承受的各种货币损失、心理损失、面子成本等的总额)[6]记为F。

1.1.2 农业信贷担保机构 农业信贷担保机构由政府投入一定的注册资金,同时,在经营中会收到政府的担保费补助G,代偿补助X,税收优惠T。贷前审批成本为N,授信后的管理费用为K(K>N),对EL的管理费用为K1,EH的管理费用为K2,K2>K1。

根据信息经济学和机制设计理论,在财政支持的农业信贷担保机构担保支农的委托代理关系中,激励契约的设计需要考虑2个基本约束:参与约束与激励约束[10]。参与约束意味着一个理性的代理人在接受委托人设计的机制的最低效用不能少于其保留效用或机会收益。激励约束则意味着委托人在不知道代理人类型的情况下,所设计的契约必须有让代理人积极地选择委托人希望他选择的行动的动机。因此,为达成完美贝叶斯均衡,使各参与主体的策略组合为{(申请低风险,守信),授信,放款},应满足如下条件:

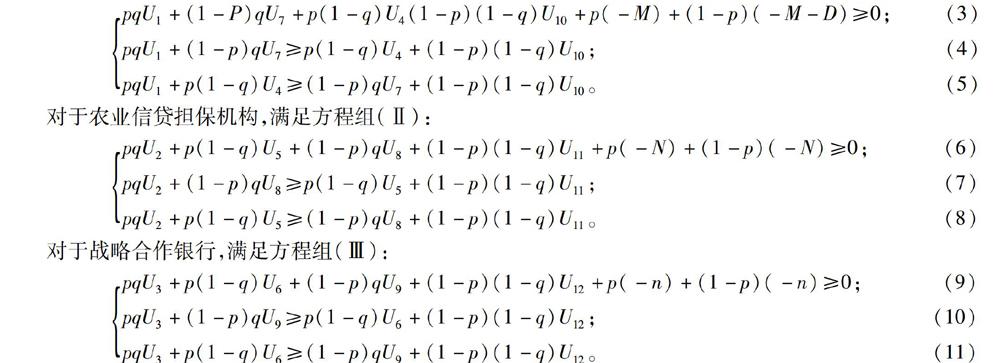

首先,对于新型经营主体,参与约束表现为:申请担保贷款的新型经营主体的效用大于等于不申请担保贷款的新型经营主体的效用,即公式(3);激励约束表现为:守信的新型经营主体的效用大于不守信的新型经营主体的效用,即UES>UEN,公式(4);低风险新型经营主体的效用大于高风险新型经营主体的效用,即UEL>UEH,公式(5)。其次,对于农业信贷担保机构,参与约束表现为授信的农业信贷担保机构的效用大于等于不授信的农业信贷担保机构的效用,即公式(6);激励约束表现为:为守信的新型经营主体授信的农业信贷担保机构的效用大于为不守信的新型经营主体授信的农业信贷担保机构的效用,即公式(7);为低风险新型经营主体授信的农业信贷担保机构的效用大于为高风险新型经营主体授信的农业信贷担保机构的效用,即公式(8)。最后,对于战略合作银行,参与约束表现为放款的战略银行的效用大于等于不放款的战略银行的效用,即公式(9)。激励约束表现为:为守信的新型经营主体放款的战略银行的效用大于为不守信的新型经营主体放款的战略银行的效用,即公式(10);为低风险新型经营主体放款的战略银行的效用大于为高风险新型经营主体放款的战略银行的效用,即公式(11)。

3 完美贝叶斯均衡求解与最优契约配置

qE为守信新型经营主体存在的概率的均衡解,根据式(14),可以从以下方面提高新型经营主体按时还款的概率:第一,如果新型经营主体违约,农业信贷担保机构对其惩罚成本为(f1+f2)A+S+F,惩罚成本越大,qE越大;第二,新型经营主体按时还款偿付的成本为(1+f1+r)A,新型经营主体按时还款的成本越小,qE越大;第三,新型经营主体申请担保贷款的交易成本为M,当M越小时,qE越大;第四,EH申请担保贷款的伪装成本为D,当D越大时,qE越大;第五,EH的收益与EL的收益之间的差距为R2-R1,当R2-R1越小时,qE越大;第六,式中的C为高风险不守信新型经营主体的努力程度,当其努力程度越低,qE越大,这从另外一个层面证明了,当EH的表现为申请贷款、不努力、不还款时,其目的只有一个,就是骗取貸款。

pE1为农业信贷担保机构的修正信念为p的均衡解,从式(17)可以看出,在q一定的前提下,提高均衡点pE1可以提高农业信贷担保机构授信概率:第一,如果新型经营主体违约,农业信贷担保机构的代偿成本为θ(1+r)A1+rf,当代偿成本越小时,均衡点pE1越高。第二,农业信贷担保机构的贷前审批成本为N,当N越小时,均衡点pE1越高;农业信贷担保机构对EL的贷后管理成本为K1,当K1越小时,均衡点pE1越高;农业信贷担保机构对EH的贷后管理成本为K2,当K2越小时,均衡点pE1越高。第三,农业信贷担保机构选择授信的收益为(G+f1A+T),当选择授信的收益增加时,均衡点pE1越高。第四,新型经营主体违约时,农业信贷担保机构代偿获得的收益为f1A+X+S,当代偿收益增加时,均衡点pE1越高。

pE2为战略合作银行的修正信念为p的均衡解,从式(20)可以看出,在q一定的前提下,降低均衡点pE2可以提高战略合作银行放款概率:第一,如果新型经营主体违约,战略合作银行的代偿成本为(1-θ)(1+r)A1+rf,其代偿成本越大,均衡点pE2越低;农业信贷担保机构的代偿成本为θ(1+r)Arf,其代偿成本越小,均衡点pE2越低。第二,战略合作银行的贷前审批成本为n,当n越小时,均衡点pE2越低;战略合作银行对EL的贷后管理成本为k1,当k1越小时,均衡点pE1越低;战略合作银行对EH的贷后管理成本为k2,当k2越大时,均衡点pE2越低;第三,战略合作银行取得的税收优惠为t,当t增加时,均衡点pE2越低;第四,战略合作银行取得的利息收入为rA,当rA增加时,均衡点pE2越低。

当方程组(Ⅳ)成立时,新型经营主体、农业信贷担保机构、战略合作银行的策略组合为{(申请低风险,守信),授信,放款},即为本研究构建的不完全信息动态博弈模型的完美贝叶斯均衡。因此,若使参与主体按照完美贝叶斯均衡这一策略组合执行,最优契约配置中应包含以下条件:

对于新型经营主体:(1)加大新型经营主体申请担保贷款的优惠力度,降低利率与担保费率;(2)为新型经营主体申请担保贷款提供更加便利的条件,减少交易成本;(3)设定适合于不同风险类型新型经营主体的契约菜单,使其在提交申请时能够揭示自我风险的类型,增加其伪装成本;(4)加大对违约新型经营主体的惩罚力度,增加惩罚成本,即增加保证金的收取、增加抵押品的价值、增加违约成本。

对于农业信贷担保机构:(1)加大政府的扶持力度,完善农业信贷担保机构经营风险的补助制度,具体表现为增加税收优惠、增加担保费补助,增加代偿补助;(2)农业信贷担保机构要提高自身的业务素质,在成本有效的前提下对新型经营主体的风险类型进行准确甄别,降低对EH授信的概率,并根据风险类型加强贷后管理,避免出现代偿风险;(3)建立信用评价机制,对抵押品进行合理的价值评估;(4)通过提高放款额度、降低代偿比率来增加农业信贷担保机构的收益。

对于战略合作银行:(1)加大战略合作银行的代偿成本,提高代偿比率;(2)提高战略合作银行的业务素养;(3)加大对战略合作银行的税收优惠力度;(4)通过提高贷款额度,增加战略合作银行的利息收入。

参考文献:

[1]Nagarajan G,Meyer R L,Hushak L J. Demand for agricultural loans:a theoretical and econometric analysis of the philippine credit market[J]. Savings and Development,1998,22(3):349-363.

[2]马 松,潘 珊,姚长辉. 担保机构、信贷市场结构与中小企业融资——基于信息不对称框架的理论分析[J]. 经济科学,2014(5):41-53.

[3]王 玮,何广文,于丽先. 信用担保作用机制与政府支持农信担保的路径选择——以昆山农村合作经济投资担保公司为例[J]. 经济与管理研究,2007(11):74-79.

[4]杨大楷,韩其成. 民营企业商业信贷配给与相应信用担保体系完善[J]. 财政研究,2003(7):60-62.

[5]林全玲,许明月. 担保——政府宏观调控的手段[J]. 云南社会科学,2007(0):23-26.

[6]黄晓红. 基于信号传递的农户声誉对农户借贷结果影响的实证研究[J]. 经济经纬,2009(3):108-111.

[7]殷志军,王 寅. 信息不对称视角下信用担保机构运行机理分析[J]. 浙江社会科学.2010,(8):38-45.

[8]Gibbons R. Game theory for applied economists[M]. Princeton,New Jersey:Princeton University Press,1992:173-253.

[9]哈林顿. 哈林顿博弈论[M]. 北京:中国人民大学出版社,2012:188-200.

[10]埃里克·布鲁索,让·米歇尔·格拉尚. 契约经济学理论和应用[M]. 北京:中国人民大学出版社,2011:146-160.谷 政,罗 琰. 江苏农产品价格指数保险实践和思考[J]. 江苏农业科学,2020,48(6):307-310.