浅析区域性银行信用卡业务竞争策略

余敏

摘 要:消费金融前景广阔,多家银行提出“大零售”战略,积极拓展消费金融业务,信用卡成为零售转型的排头兵。信用卡业务市场呈现多头垄断态势,区域性银行如何在信用卡业务上突围,是零售转型成功与否的关键。本文通过分析信用卡市场现状及面临挑战,进行区域性银行SWOT分析,提出区域性银行信用卡业务竞争策略。

关键词:区域性银行;信用卡;竞争策略

一、信用卡市场现状

(一)发展前景

1.消费金融繁荣

2018年我国最终消费支出48万亿元,对国内生产总值增长的贡献率为76.2%,同期提升18.6个百分点。社会消费品零售总额38万亿元,同期增长9.0%,消费市场繁荣。

2019年,住户贷款共计55.3万亿元,其中消费贷款金额43.9万亿元,占比79.5%,比上年同期增长6万亿元,逐年增长,消费金融市场前景广阔。

2.信用卡潜力巨大

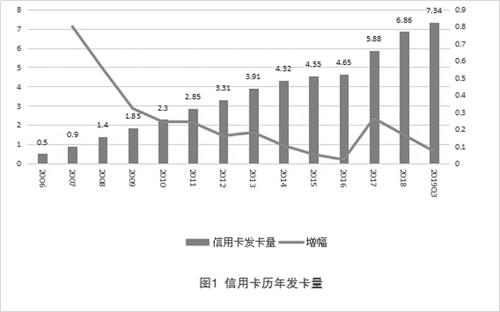

目前,信用卡市场尚处于高速发展期,截至2019年3季度末,我国信用卡和借贷合一在用卡量为7.34万张,人均持卡量0.59张,与发达国家人均持卡还有很大差距,信用卡业务市场潜力巨大。

(二)竞争态势

从竞争局势来看,市场发卡机构虽然有100多家,但市场属于多头垄断。大型股份制银行具有资源、技术、人才、品牌渗透度高的优势,用户将加速向头部银行聚集。工、农、中、建、招累计发卡过亿,国有大行及股份银行2018年新发卡市场占有率97%。

二、信用卡发展面临挑战

(一)互联网金融异军突起,市场竞争加剧

互联网金融依托其自身客户或平台优势,不断创新授信模式和支付场景,争夺流量入口,逐渐蚕食着信用卡业务市场份额,对信用卡形成了“去中介化”的挑战。

(二)市场同质化竞争严重,存量市场争夺困难

各家银行同质化竞争严重,客户忠诚度降低,对服务要求从提高。

(三)客户下沉趋势明显,区域银行零售优势减弱

传统一二线城市已是竞争红海,各大银行开始下沉到区县及乡镇市场,作为区域行银行,客户优势在流失。

(四)经济处于换挡转型期,信用风险管理压力大

增速放缓,企业裁员潮,居民家庭储蓄率下降,负债率高,共债风险大,家庭现金流脆弱,信用违约风险增大。

三、区域性商业银行信用卡业务SWOT分析

(一)优势

1.客户基础好

区域性银行多年根植当地市场,具有丰富的对公、对私往来客户,客户认同感强,客户基础好。

2.渠道优势大

区域性银行本地市场精耕细作是主线,分支机构及营业网点辐射范围广,渠道优势明显。

(二)劣势

1.市场占有率低

信用卡市场属于多头垄断,区域银行中的领先银行广州银行2018年新增发卡量仅为88万张,仅为招商银行的4%,市场份额小。

2.信用卡基数小

先进大行的发展经验说明,累计发卡量到200~300万张之后才开始盈利。区域银行普遍具有发卡规模小的特点,难以形成规模经济。

3.综合实力薄弱

信用卡业务属于劳动密集、人才密集、技术密集、资金密集行业。区域银行在风控、运营、科技建设上基础薄弱,存在短板,很难与先进大行直接竞争。

(三)机会

1.潜在市场容量大

2018年银行卡应偿信贷余额为6.85万亿元,社会零售商品销售总额38.09万亿元,市场参透率仅为17.98%。信用卡人均持卡量0.49张,卡均透支1万元,如果按人均持卡量3张计算,卡均透支1.5万元计算,信贷余额将达63万亿元,市场潜力较大。

2.蓝海市场待开发

目前,区县区域银行少,竞争相对较小,区域银行多年深耕具有绝对优势,是区域银行信用卡发展的蓝海。

(四)威胁

1.品牌知名度低

品牌的提升是系统工程,贯穿信用卡生命周期。同业相比,区域信用卡品牌知名度低,营销难度大。

2.战略机遇期短

区域银行在品牌、服务、体验、活动等方面均与他行存在较大的差异,而竞争区域的下沉,区域银行的传统优势在减少,未来2-3年是区域银行信用卡业务的发展窗口期。

四、区域性商业银行信用卡业务竞争策略

(一)竞争要素

1.客户

潜在客户是信用卡业务发展的基础。区域性银行客户基础好,但结构差异大,须进行细分市场选择。

2.渠道

获客渠道有分支行进件、直销、电话营销、网上获客四类。获客渠道须结合自身特点进行组合。

3.产品

产品是客户选择一家银行的核心要素,以细分市场客户为中心进行产品开发,满足目标客户需求。

4.服务

优质周到服务时客户留存的重要保障,市场同质化竞争严重,服务须抓住客户核心需求。

(二)“局部最优”竞争策略

市场同质化竞争严重,区域银行定位本地化、采用“局部最优”差异化竞争策略,走小而美发展道路。

(三)具体措施

1.做好客群选择

选择对本行品牌有认知的行内客户与信用卡客户相互转换,促进“大零售”各业务共生共荣;重点关注本地乡镇、农村蓝海市场,该区域内人群信用卡持卡少,是未来各家银行争夺重点,可提前布局。

2.多种渠道获客

区域性银行物理网点多,能覆蓋乡镇,离客户近,了解客户,方便营销,面对面推广有利于风控放开,可作为行内客户转换的主渠道。在此基础上,直销、电话营销、网上获客多措并举,实现多渠道获客。

3.提升综合实力

优质产品及服务输出是一家银行信用卡综合实力的体现。以“产品服务客户”为宗旨,做好产品规划,以拳头产品为核心,建立适配产品体系。打造用卡场景作为服务的核心内容,形成金融生活生态圈,客户可通过信用卡即获得金融及生活一体化服务,方便实惠。

参考文献:

[1]曹光宇,黄瑛.深化经营 固本行远——2018 银行年报之信用卡专题解读[J].中国信用卡,2019(06).

[2]谢璞.“局部最优”的竞争法则[J].21世纪商业评论,2010(08).