经济周期下货币政策与房地产价格关系研究

郭东杰 王如丰

[摘 要] 在分析货币政策与房地产价格互动关系基础上,选取相应变量建立SVAR模型进行实证研究。结果发现:短期内货币政策和房价存在一定的互动关系,但它们之间作用的显著性不同,存在非对称性,货币政策冲击对房价的作用十分有限,而房价冲击对货币政策的作用较为明显。同时,房价也影响实体经济的物价和产出水平,应是货币政策制定需要考虑的因素。

[关键词] 货币政策;住房价格;互动机制;SVAR模型

[中图分类号]F82[文献标志码]A

一、引言

自1998年起,我国实施住房分配货币化政策,推进房地产行业市场化,房地产逐渐成为国民经济的支柱产业。统计数据显示,中国房地产总值占国内生产总值(GDP)的比重从1998年的4.0%上升到2018年上半年的6.87%。与此同时,住房价格也不断攀升,已经严重地影响到企业生产和居民生活。为应对急速上涨的房价,政府频频进行宏观调控,尤以货币政策对房地产市场的调控最为明显。货币政策作为央行实现既定目标的重要工具,其实施将作用于整体经济,一般来说,宽松货币政策会拉动房地产市场的消费和投资,带动房价上涨。但是,持续宽松的货币政策又会引起房地产业投资过快,进而影响实体经济的物价和产出水平,导致泡沫经济,而泡沫一旦破裂会引发金融危机,美国的“次贷危机”是典型实例。全球金融危机以后,中国房地产市场经历了三轮上涨周期:第一轮从2009年3月开始,持续到2010年5月结束;第二轮从2012年7月开始,到2014年4月见顶回落;第三轮上涨周期自2015年5月开始延续至今。面对急剧上涨的房价,中央政府提出“房住不炒”,坚决遏制房地产泡沫滋生,多渠道多方式发展住房租赁市场。中国人民银行也依据经济周期与房地产价格波动,对货币政策进行相机抉择。因此,如何保持货币政策与房地产平稳发展相适应,从而促进整个社会经济高质量发展,已成为货币当局与学者们的研究热点。

二、文献回顾

房地产市场宏观调控是政府的宏观经济管理职能,旨在促进房地产市场总供求平衡,保障居民的基本住房需求。[1]60其中,货币政策是政府调控房地产行业最为重要的工具。货币政策的松紧关系到房价的涨跌,房价的涨跌也会波及到物价和产出水平,进而反馈到货币政策及时再调整。因此,下文将从货币政策与房价的互动关系两方面进行文献综述。

(一)货币政策对房价影响的文献简述

房地产作为一种特殊的商品,兼具商品属性和金融属性,其价格很容易受到货币政策的影响。货币政策调控房价存在理论和现实的必要,紧缩性货币政策多会抑制房价上涨,同时,数量型工具调控房价效果一般优于价格型工具。[2]41从需求角度看,房地产作为一种价值较高的商品,多数购房者需要抵押贷款或者按揭贷款,如果央行提高基准利率,将会严重影响购房者还贷成本。央行也可能通过提高商业银行的法定存款准备金率,减少流通中的货币供应量。此时,商业银行会减少贷款优惠政策、收缩放款或者以更高的贷款条件筛选借款人,导致购房者的购房成本提高,房地产需求减少。同时,潜在购房者会基于当前货币政策走势,对房价预期会发生相应变化。相反,当央行增加货币供应量或者下调基准利率时,购房者对未来房价就有上涨的预期,这将使购房者尤其是刚性需求购房者会选择在即时购买,从而刺激房地产的需求,进一步推高房价。张炜认为,预期、货币政策与非住房消费是影响房地产泡沫的主要因素,其中消费者预期对房地产泡沫变动的影响最大,而且在初期效果逐渐增强,其后缓慢衰退,最后进入平稳期。[3]79事实上,此种预期也反映在不同地区房价轮动上涨现象,原因在于“正螺旋反馈机制”及货币政策的时滞效应。[4]88

从供给角度来看,开发房地产需要耗费大量的资金与时间,投资款的回收也较慢。例如,在紧缩性货币政策的条件下,减少货币供应量或者上调基准利率,都会引起借贷成本的急剧上升。短期来说,部分开发商会提高房价,使购房者成为增加成本的承受者;同时,部分开发商会降低房地产售价以收回资金或退出房地产市场。总而言之,房地产的供给会减少,房价随之上涨。华昱发现,预期冲击会显著影响房价与房地产投资,并传导到经济中的其他部门,对非房地产部门投资产生“挤出”效应。面对高涨的房价,央行不得不实施稳健的货币政策加大管控力度。[5]50等从实施效果来看,数量型货币政策在管控房价和杠杆率上更为有效。[6]53央行可以进一步强化数量型货币政策执行力度,同时也需要发挥价格型货币政策在去杠杆中的作用。

(二)房价对货币政策影响的文献简述

房地产价格波动会通过不同的途径影响消费和投资,从而影响经济产出和物价水平,引致货币政策进行相应的调整。从消费角度来说,当房价上涨时,会降低潜在购房者的购买意愿,从而减少房地产的需求。此时他们往往会选择租房,使得租金上涨,一般物价水平上升。当房价上涨时,房地产市场的发展前景被看好,带动关联行业的发展,为居民提供更多的就业岗位,从而提高他们的收入水平,使得消费需求增加,进而提高产出水平。然而,如果房价过快上涨,房价收入比过高,按揭贷款严重透支居民购买力,反而有可能抑制社会总消费。胡静和黎东升发现,M2的增加能显著提高房价水平,但房价上涨对居民消费的影响并不确定,且不同状态下,货币、房价与消费间的关联性存在差异。[7]144由此可见,房价波动对我国宏观经济的影响存在非对称性:在房价持续上升时,随着抵押贷款约束松弛,房价进一步上涨对消费和产出的刺激作用有限;而在房价持续下跌时,银行贷款的紧缩会在很大程度上加剧经济的衰退。[8]17

从投资角度来说,托宾q效应指出,当房价上涨时,房地产企业的q值上升,投资需求增加,推动物价水平上升,甚至产生通货膨胀。央行考虑对资产价格做出反应的货币政策会显著降低产出和通胀率的波动,而不考虑对资产价格做出反应的货币政策會导致更大损失。[9]170-171房价上涨会增加已拥有房地产企业或居民的抵押资产价值,让他们更容易获得银行贷款。房价的上涨在提高家庭部门杠杆率的同时,也会带动其他行业生产部门的杠杆率水平。[10]145在信用风险约束逐渐减小的背景下,房地产价格对银行信贷将会产生“加速器效应”,进一步加重中国银行业的信贷“高烧”。[11]18当房价上涨时,更多的社会资金被用于房地产投资,从而带动相关产业的发展,使得总投资支出相应增加,产出水平上升。与此同时,房价上涨使房地产企业的q值变大,当q大于1时,房地产开发商会开发新楼盘以增加投资支出,从而推动产出水平上升。因此,政府降低社会融资成本,能够明显地弱化房地产市场的金融加速器效应;同时,央行采取盯住房地产价格波动的货币政策,能够改善社会福利,但是政策效果也会因社会融资成本的降低而削弱。[12]13在住房市场调控的背景下,包含房价的货币政策因为住房信贷摩擦将使长期偏离稳态的消费、社会总产出、房价向长期均衡收敛。相比信贷增速和房地产价格,广义信贷偏离可成为宏观审慎政策有效调控房地产市场的信号源,盯住广义信贷偏离的宏观审慎政策将通过逆周期调控信贷市场从而抑制房价涨幅,削弱房地产市场对实体投资的挤出效应,进而平滑总产出波动,同时使社会总债务规模与实体经济发展更加匹配,显著降低宏观杠杆率。在一个完善的金融市场中,信贷政策具有结构调整功能,会推动资本向实体经济转移,引导经济“脱虚向实”。[13]96

三、SVAR模型构建与数据处理

(一)SVAR模型构建

用非结构性方法建模的VAR模型,可以预测相关时间序列并分析随机扰动项的动态影响。包含m个内生变量、不含外生变量的s阶向量自回归模型VAR(s)可表示为:

zt=A0+A1zt-1+A2zt-2+…+Aszt-s+ut,t=1,2,…,T(1)

公式(1)中,zt是m维内生变量向量,s是滞后阶数,t为样本个数。A0是常数项,A1,…,As为m×m维矩阵。ut为随机扰动项,它满足白噪声过程,但不与所有滞后期的变量以及自身滞后值相关,定义ut的协方差矩阵为W=E(utuTt)。在平稳性条件获得满足的情况下,将公式(1)表示成为滞后算子的形式,通过Wold定理可得:

zt=D(L)ut=∑∞j=0D(j)ut-j(2)

公式(2)中,D(L)为滞后算子的多项式。VAR模型能够较好地研究变量之间的相互关系,但它不能将变量之间的同期关系反映出来。另外,该模型预测误差被识别出的冲击不是结构性冲击,而且其脉冲响应曲线会随着方程顺序的变化而发生改变,使得结论的可信度下降。因此,Blanchard & Quah克服VAR模型的缺点,提出了结构向量自回归(SVAR)模型。[14]662一个含有m个变量的s阶结构向量自回归模型SVAR(s)可以表示为:

H0zt=Г0+Г1zt-1+Г2zt-2+…+Гszt-s+δt,t=1,2,…,T(3)

公式(3)中,扰动向量δt满足白噪声过程,是结构性冲击,且它的协方差矩阵V=E(δtδTt)=Im。在平稳性条件得到满足的情况下,可将公式(3)表示成滞后算子的形式:H=(L)zt=δt。假设多项式H(L)可逆,由Wold定理,H(L)zt=δt可以转化为:

zt=Q(L)δt=∑∞j=0Q(j)δt-j(4)

公式(4)中,Q(L)=H(L)-1,且Q0=H-10。联立公式(2)和公式(4),进一步得到:

ut=Q0δt或δt=H0ut(5)

Q(j)=Q0D(j)=H-10D(j)(6)

公式(5)中,ut为简化性冲击,它是结构性冲击δt的线性组合。根据公式(6)得出,只要对矩阵H0施加约束,就能得到结构系数矩阵Q(j)和结构信息δt,从而对SVAR模型进行识别。利用极大似然法,公式(1)需要估计m2s+m(m+1)/2个参数,而公式(3)则需要估计m2s+m2个参数。所以,要确定H0中的元素,还需要施加m(m-1)/2个约束条件。

对SVAR模型施加的约束条件可分为短期约束和长期约束。短期约束反映了经济变量对结构性冲击的同期响应,可以通过Cholesky分解法建立。该方法对变量的排序有严格要求,变量次序改变会导致结果的不同。在长期约束方面,一些变量对另一些变量的结构性冲击的长期反应为0,但它们间的即期作用不受限制。对SVAR模型进行识别后,就可以通过脈冲响应函数反映单位结构性冲击对各期变量的影响,再由方差分解得到系统中各变量对某一变量结构性冲击的贡献度。

(二)数据来源与处理

选取我国1999年第一季度至2018年第四季度的季度数据进行实证分析,共80个样本数据,主要涉及以下四类变量:

物价水平变量:以1999年1月为基期,通过CPI的月度同比和月度环比数据计算月度定基比居民消费价格指数,再由此得出季度定基比居民消费价格指数,作为研究物价水平的变量,记为P。

实体经济变量:选取国内生产总值(GDP)的季度数据,并将其除以定基比居民消费价格指数,作为反映产出水平的变量,记为G。

房价变量:考虑到全国商品房平均销售价格指数无法直接得到,本文通过收集全国商品房销售额以及全国商品房销售面积的季度数据,将两者对应相除,从而得到全国商品房平均销售价格指数,再将其除以定基比居民消费价格指数,记为HP。

货币政策变量:选用银行间7天同业拆借加权平均利率作为货币政策的代表变量,记为BR。

数据均来源于国家统计局官方网站、中国人民银行官方网站、中经网统计数据库以及Choice金融终端。通过Eviews9.0软件对以上4个变量进行X-12季节调整,剔除变量的季节要素。对除利率以外的变量取对数,得到变量的对数序列:lnP、lnG、lnHP和BR。

四、实证分析

(一)VAR模型估计与结构性冲击分离

1.VAR模型的估计

为保证公式(5)收敛,运用ADF检验对经过预处理的变量进行平稳性检验,从而消除变量的非平稳性对研究结果的影响,检验结果见表1。

由表1的ADF检验结果可知,原序列BR、lnG、lnHP、lnP的ADF统计值的绝对值均小于它们各自在1%、5%和10%的置信水平下临界值的绝对值,因此不能拒绝原假设,说明原序列均为非平稳序列;而它们的一阶差分序列△BR、△lnG、△lnHP、△lnP的ADF统计值的绝对值均大于它们各自在1%、5%和10%的置信水平下临界值的绝对值,因此拒绝原假设,说明一阶差分序列为平稳序列,均为一阶单整序列。

鉴于VAR模型的滞后阶数过长或过短均会使结果无效,所以需要对模型的最优滞后阶数进行确定。通过选取不同的滞后阶数(季度数据的最大滞后阶数Lag=4)对模型进行估计,比较不同情况下的AIC和SC值,取最小的AIC或SC值对应的滞后阶数为最优滞后阶数,检验结果见表2。

由表2的检验结果可知,虽然准则AIC和SC在选取最优滞后阶数时的结果不相同,但参考LR、FPE和HQ准则,应选取滞后4阶为模型的最优滞后阶数。据此,参考(1)式建立无约束的VAR(4)模型,其中zt=(△lnGt,△lnPt,△BRt,△lnHPt)T:

zt=A0+A1zt-1+a2zt-2+A3zt-3+A4zt-4+ut(7)

公式(7)中,ut=(uG,uP,uBR,uHP)T为VAR模型的残差项。通过观察模型的单位根,得到所有特征根均落在单位圆的内部,见图1,表明模型估计结果是平稳的。

对模型的残差序列进行检验,由LM检验得到残差序列不存在自相关,由White异方差检验得到残差序列不存在异方差。由(2)式将VAR(4)模型转化为移动平均形式:zt=D(L)ut。

2.结构性冲击的分离

由上述检验结果,可以建立与VAR(4)模型对应的SVAR(4)模型:

H0zt=Г0+Г1zt-1+Г2zt-2+Г3zt-3+Г4zt-4+δt(8)

公式(8)中,δt=(δG,δP,δBR,δHP)T为相应变量的结构性冲击。通过公式(5)建立结构性冲击与残差序列的关系,得到:

δGtδPtδBRtδHPt=H0uGtuPtuBRtuHPt=1H12H13H14H211H23H24H31H321H34H41H42H431uGtuPtuBRtuHPt

对结构性冲击进行识别,还需对矩阵H0施加6个约束条件。参考段忠东对SVAR模型约束条件的设立,[15]17归纳出以下假设:

(1)实体经济的产出水平对利率冲击的反应滞后一阶,也不受房价和物价水平的当期影响,因此,同期它只受自身冲击的影响,即H12=H13=H14=0。

(2)经济体的物价水平不受利率以及房价的当期影响,同期它只和产出水平相关,即H23=H24=0。

(3)利率会对房价在同期产生影响,但货币政策执行不会盯住房价,也即房价不会反作用于利率,由此得到,H34=0。

以上假设共得到6个约束条件,矩阵H0为一个下三角矩阵,因此H0被恰好识别。通过估计得到H0为:

H0=10000.27100-2.68-22.7210-1.28-1.850.021

H0确定后,由(6)式可得到结构式冲击的系数矩阵,从而可对SVAR(4)模型进行脉冲响应和方差分解分析。

(二)脉冲响应与方差分解

1.脉冲响应分析

在脉冲响应函数中,本文选取的响应期数为36个季度,图中的蓝色实线为变量对结构性冲击的响应变化轨迹,两条红色虚线间为两倍标准差置信带。下文将分别对货币政策冲击和房价冲击的脉冲响应进行分析。

(1)房价与利率互动的脉冲响应

对利率施加1个单位的正向冲击后,房价的反应在短期内具有一定的不确定性,徘徊在正负值之间。房价在第1个季度下降了1%,为最大的下降幅度,说明利率的提高会抑制房价的上涨。但第2个季度房价却出现上浮,并在第3个季度又下降,如此反复在第7个季度达到最大涨幅0.62%。之后,房价对利率冲击的反应随着时间的推移而衰减,最终趋于平稳,参见图2a。

对房价施加1個单位的正向冲击后,利率并没有立即发生变化,而是在第2个季度有22.86%的最大增幅,说明房价上涨会引起市场利率的走高。随后,利率又出现大幅走低,在第3个季度下降了21.07%,为最大降幅。此后,利率又反向上升,并在第4个季度上升了16.55%,如此反复。该脉冲响应轨迹说明,作为货币政策工具变量的利率在短期对房价冲击的反应十分剧烈,且有一定的不确定性,并随着时间的推移,反应程度减弱并趋于稳定,参见图2b。

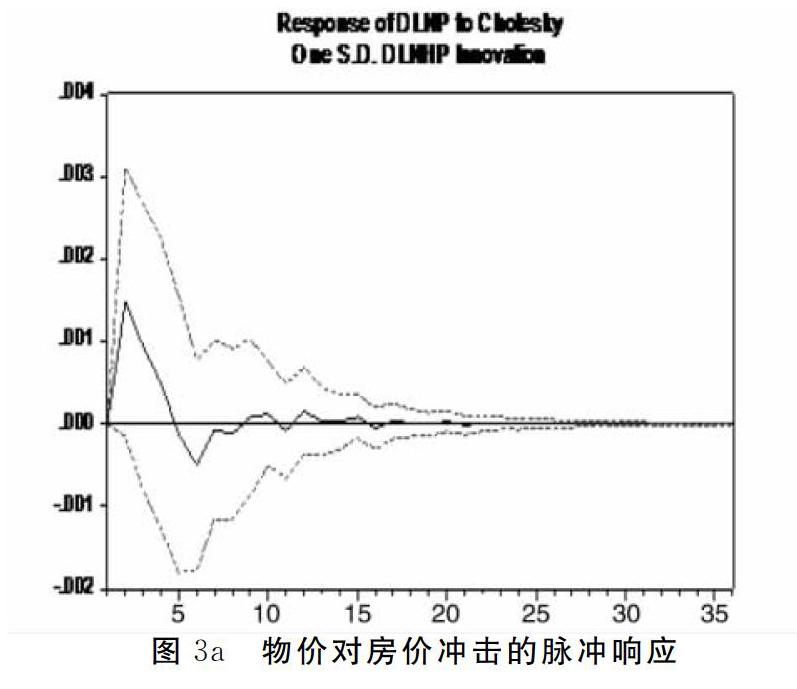

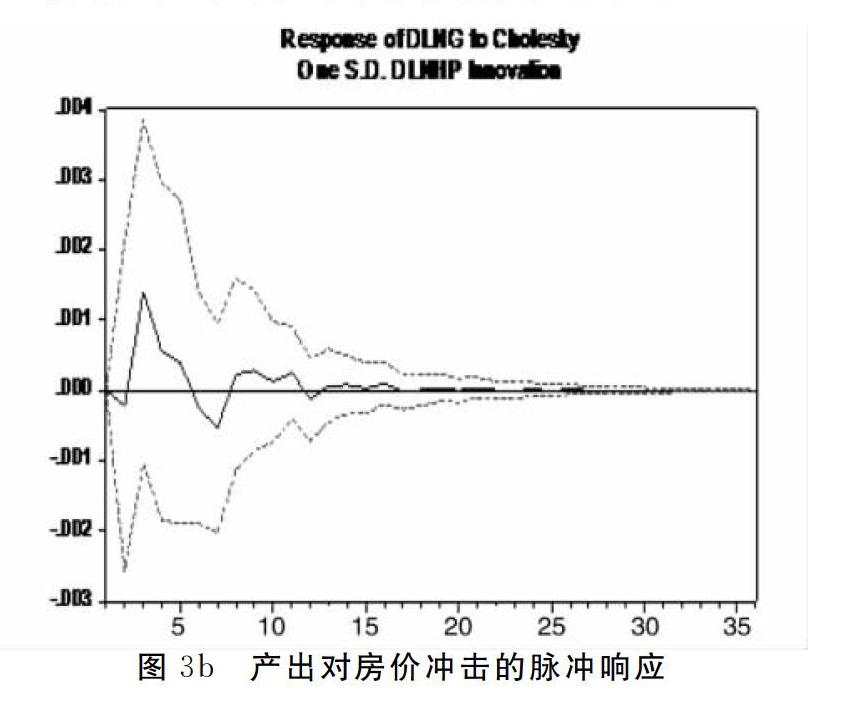

(2)物价和产出水平对房价冲击的脉冲响应

对房价施加1个单位的正向冲击后,物价水平没有立即发生变化,而是在第2个季度才有0.15%的涨幅。房价上涨通过托宾q效应增加了企业的投资需求,总需求扩张推动物价水平上涨。随后,物价涨幅有一定程度的收缩,在第5个季度已变为负值,在第6个季度物价下降了0.05%,为最大降幅,这可能因为房价的上涨抑制了消费需求,引起总需求一定程度的收缩。之后,物价出现小幅的上涨和下降,以上涨居多,并最终趋于平稳,参见图3a。

对房价施加1个单位的正向冲击后,产出水平也没有立即发生变化,而是在第2个季度才有了0.02%的减少,这可能是房价的上涨使得购房者或租房者的消费支出减少,引起产出水平下降。随后,产出迅速增加,在第3个季度达到最大增幅0.14%,因为房价的上涨,特别是房价预期的上涨,刺激了投资支出,引起产出水平提高。之后,产出的增幅开始缩小,在第6个季度已出现负值,在第7个季度产出减少0.05%,为最大降幅。此后,产出出现反弹,其反应函数值在第8个季度变为正值,最终产出水平随着时间的推移对房价冲击的反应趋于稳定,参见图3b。

2.方差分解分析

方差分解用来说明每个变量的结构性冲击对所研究变量方差的贡献度,以此对不同结构性冲击的重要性进行判断。本文将选取的滞后期数为36个季度,分别对房价、利率、物价和产出水平的方差分解进行分析。

(1)房价的方差分解

由表3可以得出,房价的自身冲击在其预测误差方差的来源中占主导地位,仅在第1个季度就达到近90%,在12个季度后趋于稳定,占比在70%以上,说明房价主要受其自身因素的影响。除此之外,虽然利率冲击对房价的预测误差方差的贡献度随时间有所提高,但在第6个季度以后,它的贡献度是所有冲击中最低的,表明利率变动对房价的作用非常有限。

(2)利率的方差分解

由表4可以得出,利率的自身冲击在其预测误差方差的来源中占主导地位,仅在第1个季度就达到近98%,在12个季度后趋于稳定,占比60%以上,说明利率主要受其自身因素的影响。除此之外,虽然房价冲击对利率的预测误差方差在第1个季度的贡献度为0,但从第12个季度开始,它的贡献度就稳定在21%左右,仅次于利率自身冲击的重要性,表明市场利率受房价的影响较大。

(3)物价的方差分解

由下表5可以得出,物价水平的自身冲击在其预测误差方差的来源中占支配地位,仅在第1个季度就达到近85%,从第12个季度开始稳定在65%以上,说明物价水平主要受其自身因素的影响。此外,房价在第1个季度对物价水平的预测误差方差的贡献度为0,之后有所上升,但从第12个季度开始就稳定在接近5%的水平上,是所有冲击中贡献度最低的,表明物价水平受房价变动的影响不大。

(4)产出的方差分解

由下表6可以得出,产出水平的自身冲击在其预测误差方差的来源中占主导地位,仅在第1个季度就达到100%,从第12个季度开始稳定在80%以上,说明物价水平主要受其自身因素的影响。另外,房价在第1个季度对产出水平的预测误差方差的贡献度为0,之后有所上升,但从第12个季度开始就稳定在接近2%的水平上,是所有冲击中贡献度最低的,表明房价变动对产出水平的影响十分微弱。

虽然近几年来银行间同业拆借利率在我国利率体系中的地位逐渐提高,但是货币供应量一直作为货币政策的中间目标,与实体经济的联系更为紧密。因此,下文以广义货币供应量M2作为货币政策的代理变量,取代原来SVAR(4)模型中的利率,进行稳健性分析。

对货币供应量原始序列进行对数处理后,进行ADF检验,发现其是一阶单整序列。通过AIC和SC准则判定,新VAR模型的最优滞后阶数为4。由于货币供应量会受到实体经济中产出水平的同期影响,不会受到房价的同期作用,因此可用yt=(△lnGt,△lnPt,△lnM2t,△lnHPt)T建立新的SVAR(4)模型。对新SVAR(4)模型的矩阵进行分析,是一个下三角矩阵,能被恰好识别,由此得到结构式冲击的系数矩阵,并进一步对模型进行脉冲响应和方差分解的分析。

图4a是房价对货币供应量冲击的脉冲响应轨迹,可以看出,对货币供应量施加1个单位的正向冲击后,房价在第1个季度有0.22%的上涨,虽然到第2个季度房价的涨幅缩小,但在第3个季度房价涨幅又扩大,达到最大值0.62%,表明增加货币供应量会引起房价的上涨。随后,房價的涨幅开始由正转负,并在第5个季度下降了0.27%,为最大降幅。之后,房价的降幅逐渐衰减,并最终趋于0,达到平稳状态。

图4b是货币供应量对房价冲击的脉冲响应轨迹,可以看出,对房价施加1个单位的正向冲击后,货币供应量没有立即发生变化,而是在第2个季度才有0.08%的小幅增加,这是由于房价上涨通过财富效应和投资效应推动消费和投资的增长,从而加大对货币需求,引致货币供应量增加。随后,在第3个季度货币供应量减少0.32%,为最大降幅。之后,在第6个季度货币供应量达到最大增幅0.26%,并开始小幅增减,最终趋于稳定状态。

最后,表7和表8分别是新的SVAR模型下,房价和货币供应量的方差分解结果。

从表7可知,房价的自身冲击在其预测误差方差的来源中占主导地位,仅在第1个季度就达到近94%,从第6个季度开始稳定在74%以上,说明房价主要受其自身因素的影响。另外,货币供应量冲击对房价的预测误差方差的贡献度始终处于较低水平,从第6个季度起稳定在1.5%左右,贡献度是所有冲击中是最低的,表明货币供应量变动对房价的作用十分微弱,这一结论与利率作为货币政策代理变量时一致。

从表8可知,货币供应量的自身冲击在其预测误差方差的来源中占主导地位,仅在第1个季度就达到70%以上,从第18个季度开始稳定在56%以上,说明货币供应量主要受其自身因素的影响。此外,房价冲击对货币供应量的预测误差方差的贡献度在第1个季度为0,从第12个季度开始稳定在4.8%左右,是所有冲击中最低的,表明房价变动对货币供应量的作用十分有限。

五、结论与政策建议

本文选取1999年第一季度到2018年第四季度的季度数据,对数据进行平衡性检验与处理基础上,构建SVAR模型,并由此分析模型变量的脉冲响应和方差分解。同时,将利率和货币供应量分别作为货币政策代理变量,对模型结论进行稳健性分析,主要得到如下结论:首先,货币政策和房价在短期存在一定的互动关系,但两者之间作用的显著性不同。货币政策冲击在短期对房价的作用十分有限,而房价冲击在短期对货币政策的作用较为明显,由此表明货币当局在制定货币政策时已开始考虑房价变动因素。其次,经济体的物价和产出水平在短期受房价的影响,相较于产出水平,房价对物价水平的作用更为明显,但持续时间更短。最后,相对于市场利率,货币供应量作为货币政策的代理变量时,货币政策对房价的作用十分有限,这在一定程度上说明,从调控房价的角度来讲,利率水平是更好的货币政策代理变量。

基于上述模型结论,政策建议如下:第一,货币政策制定应该考虑房价波动的因素,通过分析房价波动对通货膨胀及其预期的影响,有针对性地执行相应的货币政策,减小房价剧烈波动的可能。第二,完善市场化利率形成机制,有效发挥利率对信贷的调节功能,从而提高对房价调控的有效性,进而促进实体经济产出的增加。第三,改善房地产市场的结构,优化社会收入分配和税收机制,降低货币政策存在的时滞,从而达到货币政策对房地产市场调控的预定目标。

[参考文献]

[1]彭爽,刘丹.宏观调控、微观管制与房地产市场稳定[J].经济学家,2017(6):58-66.

[2]李成,李一帆.货币政策、行政管制与房地产价格变动——基于百城住宅数据的经验分析[J].云南财经大学学报,2019(1):38-51.

[3]张炜.预期、货币政策与房地产泡沫——来自省际房地产市场的经验验证[J].中央财经大学学报,2017(8):77-90.

[4]王天雨.货币政策对住宅商品房价格影响的区域差异——来自我国31省份的证据[J].经济理论与经济管理,2018(8):75-90.

[5]华昱.预期冲击、房地产部门波动与货币政策[J].当代经济科学,2018(2):48-56+126.

[6]陳创练,戴明晓.货币政策、杠杆周期与房地产市场价格波动[J].经济研究,2018(9):52-67.

[7]胡静,黎东升.货币、房价与我国居民消费支出区制关联性的实证[J].统计与决策,2018(11):144-148.

[8]赵胜民,张瀚文.我国宏观审慎政策与货币政策的协调问题研究——基于房价波动的非对称性影响[J].国际金融研究,2018(07):12-21.

[9]姚云霞,章贵桥.关注房价还是关注股价——基于货币政策对资产价格反应的模拟分析[J].管理世界,2017(11):170-171.

[10]吕炜,高帅雄,周潮.房价上涨如何助推了中国企业的高杠杆?——基于投入产出网络的DSGE研究新视角[J].经济体制比较,2018(1):140-150+169.

[11]张澄,沈悦.房价波动、风险约束与银行信贷——来自中国银行业的经验证据[J].经济与管理研究,2018(8):15-26.

[12]陈诗一,王祥.融资成本、房地产价格波动与货币政策传导[J].金融研究,2016(3):1-14.

[13]孟宪春,张屹山,李天宇.有效调控房地产市场的最优宏观审慎政策与经济“脱虚向实”[J].中国工业经济,2018(6):81-97.

[14]Blanchard,O.J.and D.Quah.The Dynamic Effects of Aggregate Demand and Supply Disturbances [J].American Economic Review,1989(4):655-673.

[15]段忠东.住房价格在货币政策传导中的作用效果——基于SVAR模型的反事实模拟研究[J].当代经济科学,2015(5):11-21+124.

[16]朱德忠,朱方正.区域经济中财政与货币政策的作用分析[J].牡丹江师范学院学报:社会科学版,2019(1):16-24.

[17]赵岩,林莉.货币政策、研发投资与技术进步[J].湖南财政经济学院学报,2018(4):93-100.

[18]彭建刚,唐甜.供求视角下住房公积金对中国房价影响分析[J].湖南财政经济学院学报,2018(5):5-14.

[责任编辑]王立国

Research on the Relation between Monetary Policy and Real

Estate Price in the Economic Cycle

GUO Dongjie,WANG Rufeng

(School of Economics,Zhejiang University of Technology,Hangzhou,Zhejiang,310023,China)

Abstract:Based on the analysis of the interaction mechanism between monetary policy and real estate price, this paper sets up a SVAR model using proper variables to study the relationship between monetary policy and the house price.We find that in the short run,there is a certain interaction between monetary policy and house price,but the significance of their interaction is different and also asymmetry.Monetary policy shock has a very limited impact on house prices,but house prices shock has a more significant impact on monetary policy.Also,we learn that house price affects the real economy's price level and output level,and we suggest that house price should be a considerable factor of monetary policy making.

Keywords:monetary policy;real estate prices;interaction mechanism;SVAR model