私募股权投资、内部控制与会计稳健性

王晶晶 李贞如 曹利真

摘 要: 以2010—2017年我国创业板上市公司为样本,研究私募股权投资、内部控制和会计稳健性的关系。研究发现,有私募股权投资参与的上市公司其会计稳健性普遍高于无私募股权投资参与的上市公司,且私募股权投资持股比例越高,被投资公司的会计稳健性越好,因此私募股权投资在我国发挥了一定的公司治理作用,提高了企业会计信息质量。此外,研究发现上市公司内部控制能显著降低私募股权投资对会计稳健性的正向作用,即内控较好的上市公司,私募股权投资对会计稳健性的影响会削弱,因此私募股权投资和内部控制两者在提高会计稳健性方面存在替代效应。研究结论进一步补充了私募股权投资与内部控制公司治理作用的文献,具有重要的理论意义和参考价值。

关键词: 私募股权投资;内部控制;会计稳健性;创业板

中图分类号: F 830.91

文献标志码:A

Private Equity, Internal Control and Accounting Conservatism

WANG Jingjing1 LI Zhenru2 CAO Lizhen3

(1.Business School, Shanghai University, Shanghai 200444, China;

2.Accounting School, Henan University of Economics and Law, Zhengzhou 450046, China;

3.Henan Yufa Group Co., Ltd., Zhengzhou 450000, China)

Abstract: This paper takes the 2010—2017 China GEM listed companies as a sample to study the relationship between Private equity, Internal control and accounting conservatism. The study found that listed companies with private equity generally have higher accounting conservatism than listed companies without private equity, and the higher the proportion of private equity, the better the accounting conservatism of the invested company, so the private equity has played a certain role in corporate governance in China, and has improved the quality of corporate accounting information. In addition, the study found that the internal control of listed companies can significantly reduce the positive effect of private equity on accounting conservatism, that is, the listed companies with better internal control, the impact of private equity on accounting conservatism will be weakened, so private equity investment and internal control both have a substitution effect in improving accounting conservatism. The research conclusions of this paper further supplement the literature on the role of private equity and internal control corporate governance, which has important theoretical significance and reference value.

Key words: private equity; internal control; accounting conservatism; growth enterprise market

私募股權投资(private equity,下文简称PE)起源于美国,是20世纪以来全球金融领域最成功的创新成就之一,其旨在通过对非上市企业进行权益性投资而获利,在国外已成为仅次于银行借贷和IPO的第三大融资手段。1998年,国开行与瑞士联邦对外经济部共同出资设立了我国第一家中外合资产业投资基金——中瑞合作基金,开始了PE在我国的发展之旅。我国PE虽然起步较晚,但发展十分迅速,高风险、高收益的特征使其逐渐成为我国高净值客户重要的投资方式之一。中共十九大报告中提出“深化金融体制改革,增强金融服务实体经济能力,提高直接融资比重,促进多层次资本市场健康发展”,为私募股权投资行业发展提供了良好的契机。清科集团私募通数据显示,2017年我国PE募集金额达到14212.67亿元,相比2016年增长42.69%,投资总金额达9938.18亿元,相比2016年增长65.24%,平均每笔投资2.03亿元,相比2016年大幅增长70.67%,募集额和投资额均达到历史最高水平。随着私募股权投资在我国的迅速发展,其在公司治理中的高度参与也日益引起学术界的重视。

投资过程中,作为委托人的PE和企业间存在信息不对称问题。为实现资本增值,PE有动机积极主动地监督企业管理层,促使其采取有利于出资人利益最大化的行为,降低与企业内部管理层之间的信息不对称性,相关研究也表明PE已成为资本市场越来越重要的公司治理机制。会计稳健性作为衡量公司财务信息质量的重要指标,是公司治理的产物,它要求企业把“坏消息”披露得更及時,从而降低对外部债权人和投资者利益的损害,目前关于会计稳健性影响因素的研究主要集中在契约、诉讼、税收和监管等方面。PE作为专业的投资管理团队入驻公司,能否发挥公司治理作用、提高会计信息的稳健性,是一个值得探讨的问题。

此外,内部控制是公司治理的关键环节,贯穿于企业活动的全过程,全面涵盖了财务报告控制、资金活动控制和资产管理控制等诸多方面,起到了事前防范、事中监督控制、事后发现的作用,并对利益相关者形成多方制衡,相关研究表明高质量内部控制不仅可以提高财务报告质量,同时可以防止公司不当行为的实际发生。在投资过程中,PE往往会通过访谈、查看公司的制度规范、工作流程以及企业提供给PE投资者的商业计划书来考察企业管理团队的能力和内部治理水平。PE作为外部投资者,不同的内部控制质量是否会对其公司治理作用产生影响,也值得进一步探讨。

本文以2010—2017年深交所创业板上市公司为研究对象,研究私募股权投资对会计稳健性的影响及内部控制的调节作用。与以往的文献相比,本文的主要贡献在于:从新的视角研究PE的公司治理作用,进一步分析PE与内部控制在公司治理作用中的关系。本文余下部分安排如下:第二部分为文献回顾;第三部分为理论分析与研究假设;第四部分为研究设计;第五部分为实证结果分析;第六部分为稳健性检验,第七部分是研究结论。

1 相关研究评述

国内外关于私募股权投资与公司治理的文章较多,主要从董事会特征、股息分配政策、高管薪酬、盈余质量等方面进行研究。Baker & Gompers发现在美国上市公司中,有PE参与的企业,其董事会中独立董事席位更多,显著提高了被投资企业的公司治理水平。Rongbing & Donghang指出,PE在公司日常经营管理过程中会发挥监督作用,促使被投资企业采取更稳健的投资和股息分配政策。刘懿增研究发现,有PE投资的上市公司其公司治理指数均值较高,说明PE对公司治理水平有促进作用。王会娟和张然以2006—2010年沪深两市IPO的A股公司为研究对象,得出私募股权投资能够通过影响薪酬契约来提高被投资企业的公司治理水平。Morsfied & Tan、Givoly et al.以及李九斤等均发现有PE参与的公司因为PE可以更好地对被投资企业进行监管,公司盈余质量更高。

会计稳健性是降低代理成本,缓解信息不对称的有效机制之一。Watts认为会计稳健性可能与契约(包括报酬契约和债券契约)、诉讼风险、监管以及税收这四个动机有关,在协调股东、债权人与管理者之间的利益分配中发挥着重要作用,国内外众多学者从Watts提出的四个动因入手,展开对会计稳健性的研究。除此之外,公司治理也是影响会计稳健性的重要因素之一。研究发现,有效的公司治理机制对于减少代理冲突和提高会计稳健性起着至关重要的作用。

内部控制和公司治理密切相关,会直接影响企业的代理成本。杨丹等认为加强内控信息披露,可以增加对管理层的约束力,有助于抑制管理者追求自身利益的机会主义行为,最终减少股权代理成本。王宗润等实证检验了内控质量与管理层代理成本的关系,结果发现二者之间存在负相关关系,高质量的内部控制可以缓和股东与管理层之间的代理冲突,降低管理层代理成本。此外,众多研究结果表明内部控制能够发挥公司治理作用、提高会计信息质量。Ashbaugh et al. 研究发现管理者无意识的错误或者有意操纵均会降低会计质量,而薄弱的内部控制则可能会增大以上两种情况发生的概率。Goh&Li实证研究发现不存在内部控制重大缺陷的公司会计稳健性更高。当公司内控制度比较完善时,管理者出于自利故意操纵财务信息的机会主义行为不容易实现,对好消息的确认更加谨慎,对坏消息的披露也更加及时,会计稳健性增强,会计信息质量也更为可靠。但是当公司内控存在缺陷时,无论是经理人无意识的错报信息,还是出于自利目的的故意操纵行为都不能被及时发现并披露制止,从而造成会计信息质量不可靠。

2 理论基础和研究假设

基于PE投资活动中存在着严重的信息不对称问题,主要体现在投资前的项目选择以及投资后的监督控制等多个环节。在信息不对称情况下,如何对投资者利益进行保护是公司治理过程中的重要问题。会计稳健性要求“好消息”必须在事项基本能够确定时才能确认为收益,而“坏消息”即使可验证性较差也应提前确认为损失。会计稳健性的这种对收益和损失确认标准的不对称降低了股东和管理层之间的信息不对称性,从而提高了对股东利益的保护。PE作为专业投资机构,不仅能够为企业提供资金支持,还可以其丰富的投资和管理经验改善被投资企业的治理结构。Jensen研究发现PE作为“积极的投资者”参与企业,会通过制定必要的监管与激励机制降低与管理层之间的代理成本、增加企业价值。相关文献研究也表明PE通过对被投资企业派驻董事等方式对被投资企业管理层实施积极的监管,由此可知,PE会通过加强公司治理来降低代理成本。此外,与个人投资者相比,PE能够接触到公司管理层与企业内部信息,可以更有效地监督管理层,促使管理层使用更稳健的会计信息披露政策来降低股东和管理层之间的信息不对称,缓解代理冲突与道德风险。

再者,高质量的财务报告信息和良好的声誉也可能是PE的退出方式之一。PE在进行投资后,会采用专业的会计信息系统来对被投资企业进行治理,向外部投资者传递了一种信号,表明PE积极参与被投资企业公司治理以提高其财务信息质量。Rongbing & Donghang研究得出由于PE在意自身的声誉,其会采取更稳健的投资和股息分配政策,从而控制好财富分配并帮助被投资企业减少借债成本。因此,为了能够实现“高声誉、高质量信息”的退出方式,PE也会在被投资企业中尽职尽责,提升会计稳健性。基于此,本文提出假设:

H1:在控制其他因素的情况下,相比于无PE投资的企业,有PE投资的企业会计稳健性更好。

从持股比例方面而言,PE作为公司股东,随着其持股比例的上升,投入的成本和承担的风险也显著增加,为了降低监督与退出成本,在公司治理上会投入更多的精力,PE的监督作用会增强。此外,随着PE持股比重的增大,PE管理者拥有更多与公司管理层抗衡的资本,在公司决策中掌握更多的话语权。Bottazzi et.al. 研究发现,风险投资机构的持股比例较大,对被投资企业的影响力较大,从而可以更多地干预被投资企业的经营和管理活动,提供更多增值服务。陈工孟等基于我国上市公司进行研究,也得到了相同的结论。因此,PE持股比例越大,越有动机和能力改善被投资公司的公司治理,缓解委托代理问题,提升会计稳健性。基于此,本文提出假设:

H2:在控制其他因素的情况下,PE持股比例越高,企业会计稳健性越好。

PE作为利益相关者,在投资过程中会通过提高会计稳健性来降低与管理层之间的信息不对称程度,提高会计信息质量,从而更有利于委托人监督代理人的投资决策。PE往往通过访谈、调研等方式来考察企业管理团队的管理水平以及企业的内部治理水平,而内部控制作为一种内部治理机制,其本质是通过监督和制衡以合理保证财务信息的有效性。高效的内部控制能使得各利益主体之间实现利益均衡,使管理层丧失盈余操纵的动机,为高质量的财务报告质量提供了保障。较好的内部控制,在一定程度上可以降低私募股权投资机构监督上市公司的动机和对信息质量的关注,减少其在提升企业会计稳健性、缓解信息不对称方面所做的努力。相反,在内部控制质量薄弱的企业,内部管理人员更容易利用内部控制缺陷进行盈余管理,信息不对称性更强,为了更好地保障自身资本的安全和增值,私募股权投资更有动机监督上市公司高管的行为,提高会计稳健性来降低与管理层之间的信息不对称。据此,本文提出以下假设:

H3:在控制其他因素的情况下,上市公司内部控制质量越差,PE对会计稳健性的正向影响越大。

H4:在控制其他因素的情况下,上市公司内部控制质量越差,PE持股比例对会计稳健性的正向影响越大。

3 研究设计

3.1 样本选择和数据来源

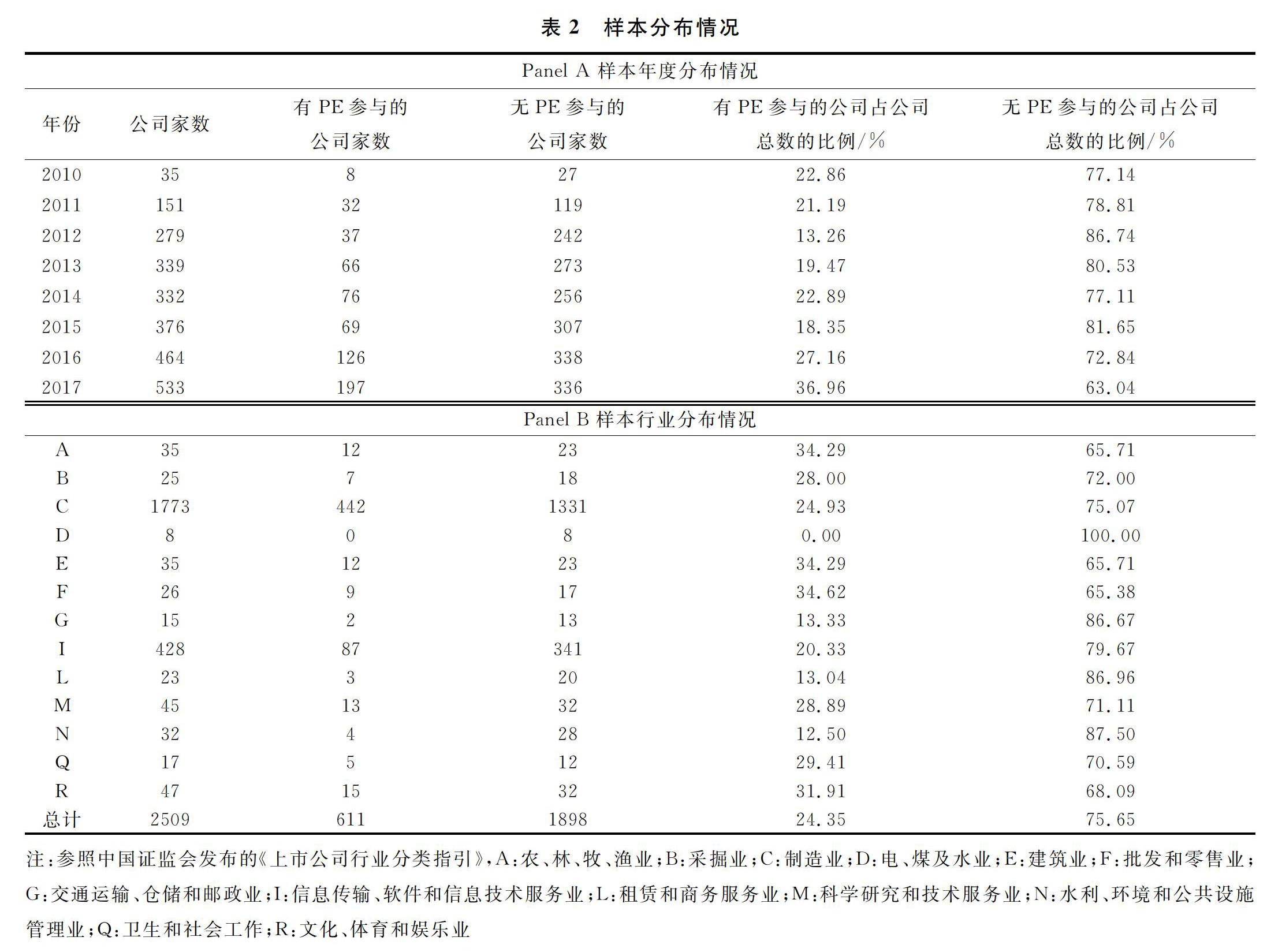

自2009年创业板设立以来,我国PE处于蓬勃发展阶段,且相对于主板或中小板企业,我国私募股权投资公司更加愿意投资创业板上市公司,王会娟等研究也发现PE在创业板参与度最高。因此,本文以2010—2017年在我國创业板上市公司为研究对象,剔除相关变量数据缺失的公司,最终得到有效样本量共计2509个,其中有PE参与的样本611个,无PE参与的样本1898个。

本文的PE数据采用手工收集和数据库收集相结合的方法:(1)通过查找2010—2017年创业板上市公司IPO时的招股说明书,在“发行人基本情况”或“公司基本情况”这一部分中查看公司IPO时PE的参与情况。如果该股东的经营范围涉及股权投资,则认定该股东为PE;如果是实业投资、创业投资、风险投资或该股东虽从事股权投资,但其与公司实际控制人有亲属关系或是公司的经营者,则该股东不是PE。(2)为了保证手动搜集PE信息的真实性,我们结合Csmar数据库和Wind数据库中“PE/VC”部分中的“公司性质和经营范围”进行再次确认,确保判断的准确性。(3)参考吴超鹏等的数据搜集方法,查询IPO后各年度PE的信息状况。如果在IPO后各年报的十大股东中仍包含第一步找到的PE,则该PE没有退出企业,否则视为PE在该年度退出企业。为了保证数据的可对比性,如PE在该年度退出,则剔除该样本。此外,参考王会娟、张然(2014)的做法,PE的持股比例指PE 在被投资公司发行上市前的持股比例,多次投入,则将投入比例加总。文章的公司财务数据来自Csmar数据库,内部控制指数来源于深圳迪博风险管理公司内部控制数据,数值越大,内部控制越好。本文采用Stata 13软件进行数据分析,为排除异常数据对实证结果造成偏差,对所有连续变量进行缩尾处理。

3.2 变量定义和度量

3.2.1 被解释变量

被解释变量即会计稳健性(C-Score):采用Khan和Watts方法计算出的公司年度会计稳健性,数值越大,会计稳健性越强。

3.2.2 解释变量

①有无私募股权投资参与(PE):虚拟变量,若有PE参与,变量值取1,否则取0;②PE的持股比例(PEshare);③内部控制(IC)。

3.2.3 控制变量

参照会计稳健性相关研究,本文选取以下指标作为控制变量:资产报酬率(ROA)、股东权益比率(BV)、主营业务收入(Sale)、流动资产周转率(O-Cycle)以及股权集中度(G1)。此外,本文还加入了年度(Year)和行业虚拟变量(IND),以分别控制年度和行业的固定效应。变量的详细定义和度量见表1。

3.3 模型设定

衡量会计稳健性最早使用的模型是Basu模型,具体如下:

EPSj,t/Pj,t-1=α1+α2DRj,t+α3RETj,t+α4DRj,t*RETj,t+εj,t(1)

在模型(1)中:EPSj,t/Pj,t-1是当年公司的每股税后净利润/上年年末收盘价,用j公司第t年的每股收益/第t-1年年末的收盘价来衡量;RETj,t表示企业的股票收益率,用考虑现金红利再投资的年股票收益率来进行衡量;DRj,t是虚拟变量,当RETj,t<0时取值为1,当RETj,t>0时取值为0;α3度量了会计盈余对好消息的反应程度,α3+α4度量了会计盈余对坏消息的反应系数,α4则度量了会计稳健性程度,如果α4>0,则说明存在稳健性,如果α4<0,则说明不存在稳健性。

借鉴Khan和Watts(2009)的文献,利用C-Score指标来度量会计稳健性,并对模型(1)进行了拓展,将和定义为公司的一些特征变量的线性函数,用G-Score表示盈余对好消息的反应程度,用C-Score表示盈余对坏消息反应的增量程度,公式如下:

G-scorej,t=α3=μ1+μ2Sizej,t+μ3Levj,t+μ4MBj,t(2)

G-scorej,t=α4=θ1+θ2Sizej,t+θ3Levj,t+θ4MBj,t(3)

其中:Size表示公司的规模,用总资产的对数来表示;Lev为公司资产负债率;MB为公司的市账比。将G-Score和C-Score公式代入模型(1)中,可以得出公司层面会计稳健性的模型:

EPSj,t/Pj,t-1=α1+α2DRj,t+(μ1+μ2Sizej,t+μ3Levj,t+μ4MBj,t)*RETj,t+(θ1+θ2Sizej,t+θ3Levj,t+θ4MBj,t)*DRj,t*RETj,t+(γ1Sizej,t+γ2Levj,t+γ3MBj,t+γ4Sizej,t*drj,t+γ5Levj,t*DRj,t+γ6MBj,t*DRj,t)+εj,t(4)

我们采用年度横截面回归可以估计出模型(4)中的θ1、θ2、θ3、θ4,然后将它们代入C-Score公式便可计算出每年公司层面的会计稳健性指标,C-Score指标数值越大,说明会计稳健性越高,从而估算出公司层面的会计稳健性。

为验证假设1,在全部样本的基础上,建立以下模型进行检验:

H1: C-Score=β1+β2PE+β3Controls+εj,t(5)

模型(5)验证的是私募股权投资和会计稳健性之间的关系。要验证假设1,主要判断依据是PE的系数。如果假设1成立,则模型(5)中系数β2应均为正且显著。

为验证假设2,在设定样本为有PE参与的上市公司后,建立以下模型进行检验:

H2: C-Score=β1+β2PEshare+β3Controls+εj,t(6)

模型(6)用来进一步验证私募持股比例和会计稳健性之间的关系。要验证假设2,主要判断依据是PEshare的系数。如果假设2成立,则模型(6)中系数β2应均为正且显著。

为验证假设3和假设4,建立以下两个模型进行检验,分别为

H3: C-Score=β1+β2PE+β3PE*IC+β4IC+β5Controls+εj,t(7)

H4: C-Score=β1+β2PEshare+β3PEshare*IC+β4IC+β5Controls+εj,t(8)

模型(7)在全樣本的基础上,用来验证假设内部控制对有无私募股权投资和会计稳健性两者关系的影响作用。模型(8)的样本为有PE投资的上市公司,用来验证内部控制对私募股权投资持股比例和会计稳健性两者关系的影响。若假设3和假设4成立,则交乘项PE*IC和PEshare*IC的系数β3应显著为负。

4 实证结果及分析

4.1 变量描述性统计

表2报告了样本分布情况,Panel A列示了样本年度分布情况。在整个样本区间,有PE参与的上市公司占IPO公司总数的比例平均为24.35%。Panel B列示了样本行业分布情况。其中,制造业上市公司中有PE参与的公司最多,该行业的上市公司中有442家有PE参与。其次是信息传输、软件和信息技术服务业,PE参与数量达到了87家。另外从相对值来看,批发和零售业、农、林、牧、渔业、建筑业、文化、体育和娱乐业中,有PE参与的上市公司占该行业上市公司总数的比例较高,都超过了30%。

本文将全样本划分成有私募股权投资和无私募股权投投资两组,从表3描述性统计结果中可以发现在有的PE样本中,被解释变量C-Score的均值和中位数(0.0324和0.0211)要比无PE样本中的均值和中位数(0.0241和0.0138)要大,这初步说明有PE样本的会计稳健性比无PE样本高。

4.2 相关性分析

从全样本相关性分析表4中可以看出,变量之间的相关系数均在0.6以下,说明各变量相互之间不存在严重的多重共线性。其中,PE与会计稳健性C-Score的相关性系数在1%的水平上显著为正,说明有PE参与的公司,其会计稳健性更高,初步验证了假设1。

从有PE样本的相关性分析表5中可以看出,变量之间的相关系数均在0.6以下,说明各变量相互之间不存在严重的多重共线性。其中,PEshare与会计稳健性C-Score的相关性系数在1%的水平上显著为正,说明随着PE持股比例的提高,其会计稳健性更好,初步验证了假设2。

4.3 回归结果分析

表6给出了假设1和假设2的回归结果。从模型(5)的回归结果看,PE的系数在1%的水平上显著为正,这说明有PE参与的上市公司比无PE参与的上市公司会计稳健性更高。这是因为PE机构运用其专业的技能和强大的社会关系参与到公司的经营管理当中,进行监督,减少管理层进行过度的盈余管理,从而提高了公司的会计稳健性,验证了假设1。从模型(6)的回归结果看,PEshare的系数在5%的水平上显著为正,这说明随着PE持股比例的增加,其发挥的监督作用更大,能够进一步降低委托代理成本、提高公司会计稳健性,验证了假设2。

表7展示了假设3和假设4内部控制对私募股权投资和会计稳健性两者关系的影响。从模型(7)和模型(8)的回归结果看,交乘项PE*IC和PEshare *IC的系数在5%的水平上显著为负,从而验证了假设3和假设4。这说明内部控制会降低PE对企业会计稳健性的提升作用,即PE和内部控制在影响会计稳健性方面存在替代效应。

5 稳健性检验

为了使研究结论更可靠,我们对样本做了自选择问题的稳健性检验。由于PE的选择可能受到被投资企业基本特征的影响,即公司会计稳健性较好的企业可能更吸引PE等机构投资者参与,从而产生样本的自选择问题。因此,本文参考王会娟和张然(2012)的做法,采用Heckman两阶段模型予以解决。第一阶段我们采用Probit回归,计算Inverse Mills Ratio(IMR)值。具体模型如下:

PE=α1+α2*Size+α3*Lev+α4*MB+α5*ROA+α6*BV+α7*Sales+α8*O-Cycle+α9*G1+α10*Profit+α11*SOE+α12*Qratio+Year+Ind+ε(7)

其中:Profit为营业利润率/营运资产;SOE为虚拟变量,国有企业取1,否则取0;Q-Ratio为速动比率;其他变量与上文定义一致。第一阶段的回归结果见表8。

表8的回归结果显示,Size、O-Cycle和PE均显著正相关,而SOE和PE显著负相关,表明规模较大、流动资产周转率高的非国有公司更倾向于引入PE。

在第二阶段中,我们将Inverse Mills Ratio(IMR)代入原模型(3)至模型(6),修正自选择问题,回归结果见表9。本文在对可能存在的样本选择性误差进行修正后发现,相关假设的回归结果与上文基本一致,表明本文的研究结论是稳健的。

6 研究結论

本文以我国2010—2017年创业板上市公司为研究对象,实证检验了私募股权投资、内部控制与会计稳健性之间的关系。实证结果得出PE有助于改善公司治理、缓解委托代理冲突、提高会计稳健性,且随着PE持股比例的提高,其公司治理作用更加明显。进一步研究发现,PE和内部控制在完善企业公司治理、提高会计稳健性方面存在替代效应。

PE在完善我国融资市场的同时,也在改善企业公司治理中发挥着积极的作用。为了更好地促进私募股权投资行业健康快速发展,应在建立健全相关法律法规的同时加强行业自律监管。近年来,证监会和证券投资基金业协会陆续颁布了《私募投资基金监督管理暂行办法》《进一步规范私募基金管理人登记若干事项的公告》《私募投资基金募集行为管理办法》《私募投资基金托管业务管理办法》《私募投资基金管理暂行条例》等文件,极大促进了我国PE的发展。然而,由于我国私募股权投资起步较晚,仍存在诸多不足,在现有的法律框架下,私募股权投资领域效力最高的法律是《公司法》《合伙企业法》以及《信托法》等,但相关规定对私募股权投资来说原则性强、可操作性较差,可以将私募股权投资纳入《证券投资基金法中》,进一步提高私募股权投资的法律效力层级。其次,要加强行业自律监管,我国可以借鉴美国,采取“在法律规制下的行业自律监管”模式,增强行业协会自律监管的独立性和权威性,充分发挥政府和行业协会的双重优势。此外,我国资本市场也应该进一步加强企业内部控制建设,我国内部控制规范体系经过多年发展,在内部控制环境、控制活动和控制手段等方面都有相关的规范和指导,但是现有的相关法律规范层级较低,缺乏足够的强制性和统一性,应该进一步统一加强对我国上市公司内控的规定,同时细化各行业内控规则要求。

参考文献:

[1] BAKER M, PAUL A. GOMPERS. The determinants of board structure at the initial public offering[J]. The Journal of Law and Economics, 2003, 46(2): 30.

[2] HUANG R B, RITTER A R, ZHANG D H. Private equity firmsreputational concerns and the costs of debt financing[J].Journal of financial and quantitative analysis, 2016(1): 29-54.

[3] 刘懿增.私募股权投资基金治理效应的研究——基于我国创业板上市公司的实证研究[J].新疆农垦经济,2012(10):82-87.

[4] 王会娟,张然.私募股权投资与被投资企业高管薪酬契约——基于公司治理视角的研究[J].管理世界,2012(9):156-167.

[5] MORSFIED S C, TAN. Do venture capitalists influence the decision to manage earnings in initial public offerings? [J]. The Accounting Review, 2006(5): 1119-1150.

[6] GIVOLY D, HAYN C K, KATZ S P. Does public ownership of equity improve earnings quality?[J]. The Accounting Review, 2010, 85(1): 195-225.

[7] 李九斤,叶雨晴,王福胜.会计信息质量、私募股权投资与企业价值——基于2009-2014年中小板上市公司经验数据的研究[J].上海金融,2016(1):62-69.

[8] WATTS R L. Conservatism in accounting Part I: explanations and implications[J]. Accounting Horizons, 2003(17): 207-221.

[9] JARBOUI A. An empirical examination of the relationship between board of director composition, ownership structure and accounting conservatism[J]. 2014, 1(6): 273.

[10] AL-SRAHEEN A D O. Does corporate governance matter? evidence from accounting conservatism practices among jordanian listed companies[J]. International Journal of Learning and Development, 2014, 4(4).

[11] FOROGHI D, AMIRI H, FALLAH Z N. Corporate governance and conservatism[J]. International Journal of Academic Research in Accounting Finance, 2014(3): 61-71.

[12] MOHAMMED N F, AHMED K, JI X D. Accounting conservatism, corporate governance and political connections[J]. Corporate Governance Political Aspects, 2017, 25(2).

[13] 向銳,倪伟策.审计委员会性别多元化与会计稳健性——来自中国上市公司的经验证据[J].投资研究,2017,36(1):23-37.

[14] 杨丹,万丽梅,侯贝贝.内部控制信息透明度与股权代理成本——基于A股主板制造业上市公司的经验证据[J].投资研究,2013(3):98-113.

[15] 王宗润,陈艳.基于熵模型的内部控制质量与会计稳健性研究——来自我国金融行业上市公司面板数据[J].中央财经大学学报,2014(1):55-63.

[16] ASHBAUGH-SKAIFE H, COLLINS D W,et al. The discovery and reporting of internal control deficiencies prior to sox mandated audits[J]. Journal of Accounting and Economics, 2007(44): 166-192.

[17] GOH B W, LI D. Internal controls and conditional conservatism[J]. Accounting Review, 2011, 86(3): 975-1005.