我国磷化工行业创新发展思路探讨

高永峰

(石油和化学工业规划院,北京 100013)

我国目前已发展成为全球最大的磷化工生产、消费和产品贸易大国,为满足全球磷化工产品的需求作出了重大的贡献。进入新的历史时期,在全国工业、经济深化供应侧结构性改革、产业转型和创新发展的大背景下,重新审视我国磷化工行业发展情况,充分认识我国磷化工行业存在的深层次的问题,是每个磷化工人关心的问题。笔者通过分析我国磷化工行业发展状况、支撑行业发展的条件,提出磷化工行业可持续性发展必须关注的主要问题,并对行业创新发展思路提出建议。

1 我国磷化工行业发展现状

经过多年的发展和技术改造升级,我国磷化工行业工业体系健全,产品品种齐全,科研和产品应用系统完备,是国内非常完善的工业体系之一。分析近几年磷化工行业的发展情况,有如下特点。

1.1 主要产品生产规模大,多数产品供大于求

1)磷复肥 我国磷复肥产品产量、消费量和国际市场贸易量均占全球总量的30%以上,自2007 年以来,国产磷复肥的市场满足率一直维持在100%以上。其中,2015 年国内磷肥产量占全球总量的40%,出口量占产量的32%,国产磷肥满足率为144%,达到历史最高。

2000—2018年国内磷肥的供需平衡情况见图1。

图1 国内磷肥的供需平衡情况

2)磷酸 全球磷酸基本以湿法磷酸为主。我国磷酸有湿法、热法两种生产工艺,热法磷酸全球产量最大,占磷酸总量比例最高。从近几年统计情况看,我国磷酸总产能占全球总产能的35%左右,磷酸产量占全球总产量的40%左右,为全球磷酸最大生产国。

近几年,主要磷酸生产国磷酸产能和产量在全球的占比情况分别见图2、图3。

图2 主要磷酸生产国磷酸产能占比

图3 主要磷酸生产国磷酸产量全球占比

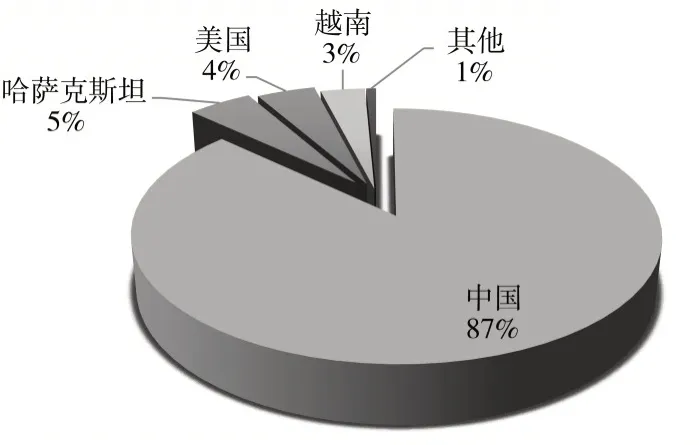

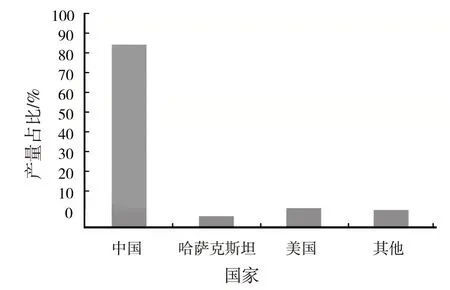

3)黄磷 我国是黄磷生产大国,生产规模巨大。从最近几年全球的产能情况看,我国黄磷产能占全球总量的87%左右,占绝对的优势地位。从生产情况看,国内黄磷产量一直最大,近几年的产量占全球总产量的85%左右。

近几年,主要黄磷生产国黄磷产能和产量在全球的占比情况分别见图4、图5。

图4 主要黄磷生产国产能全球占比

图5 主要黄磷生产国产量全球占比

国内黄磷的消费量全球最大,国内消费量占全国生产总量的95%以上。黄磷产品出口量小,但下游产品出口量大。我国黄磷当量消费量占60%左右,约占全国产量40%的黄磷的后加工产品出口到国外,对外依存度高。

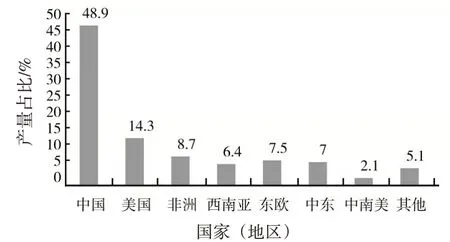

4)磷铵 全球磷铵产品的总加工量占全部磷矿资源加工量的70%以上。

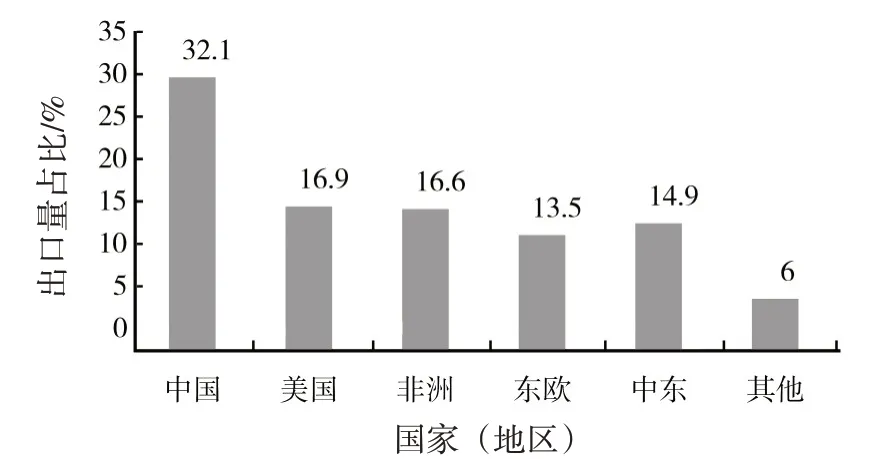

综合近几年的情况,我国磷铵生产能力占全球总产能的42%左右,产量占全球总产量的49%左右,产能和产量是全球排名第二位的3 ~4倍。磷铵出口量约占全球总贸易量的32%,是最大的磷铵产品出口国。

其中,我国磷酸二铵产能约占全球总量的38%,产量约占全球总量的45%,出口量约占全球总量的36%;磷酸一铵产能约占全球总量的47%,产量占全球总量的50%以上,出口量约占全球总量的24%。

近几年来,主要磷铵生产国磷铵产品产能、产量和出口量在全球的占比情况分别见图6、图7、图8。

图6 主要磷铵生产国磷铵产能全球占比

图7 主要磷铵生产国磷铵产量全球占比

图8 主要磷铵生产国磷铵出口量全球占比

1.2 产品结构趋于单一,磷肥产品以高浓度产品为主

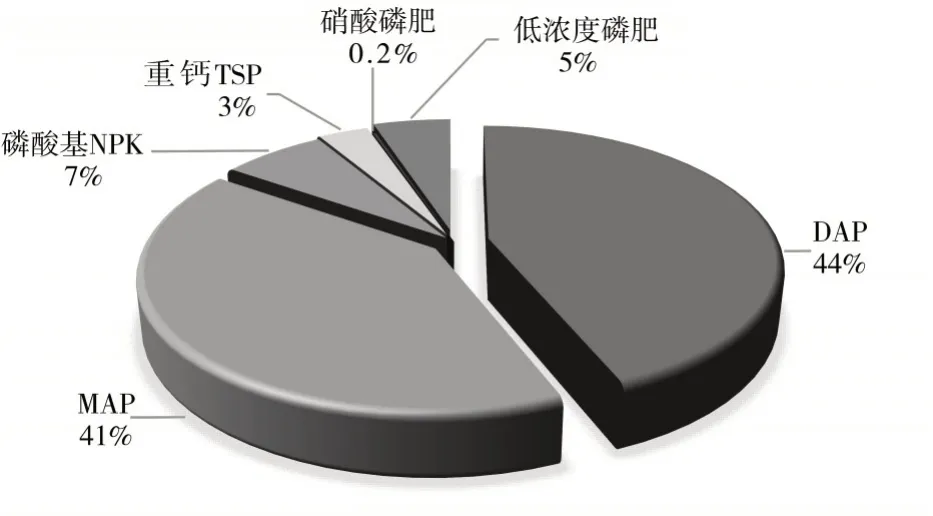

随着我国磷复肥行业的快速发展,我国磷复肥行业的产品结构有了很大变化,但产品结构单一的状况没有得到根本的改变。据统计,目前我国磷复肥产品中高浓度的磷酸二铵(DAP)、磷酸一铵(MAP)、重钙(TSP)、通用三元复合肥(NPK)品种的产量占磷肥总产量的90%以上,其中磷铵产品占85%,这类品种目前国内基本上是供大于求。而代表肥料发展方向的特种肥、专用肥品种比例仍然很低,产品结构不尽合理,仍需完善。

目前国内磷复肥产品结构见图9。

图9 国内磷复肥产品结构

国内磷复肥产品趋于高浓度化,会存在如下的缺陷:首先,产品单一,同质化严重,市场竞争激烈,对行业发展不利;其次,肥料养分单一,许多中微量营养元素在磷矿处理过程中被浪费掉,作物养分供应不平衡,需要重新施用,施肥成本增加,农户负担加重;再次,生产高浓度磷复肥产品需配套选矿生产装置,既增加了投资,又提高了肥料产品的生产成本,同时还排放了选矿尾矿和磷石膏等固体废弃物,加大了后续妥善处理、堆存和综合利用的工作量。

1.3 行业经济效益差

随着国内磷复肥行业的发展,产品供大于求的现象严重,行业整体盈利能力下降,经济效益越来越差。2011年以来,磷肥行业经济效益下降,利润率降低,2016年以后利润率稍有反弹。近几年磷肥行业利润率在2%~3%,复合肥经济效益相对稳定,且利润率好于磷肥。

磷复肥行业的利润率总体低于全国石化行业利润率,磷肥则更差。预计今后一段时间,行业经济效益还会出现波动,行业总体经济效益不高。

2011—2018 年国内磷肥、复混肥行业利润率及变化情况见图10。

图10 2011—2018年国内磷肥行业利润率

2 磷化工行业发展的主要支撑条件

2.1 资源支撑条件

2.1.1 磷矿资源相对丰富、产量大,但竞争态势差

2.1.1.1 世界磷矿资源储量及生产情况

1)磷矿储量情况

根据美国地质调查局公布数据,2017 年世界探明磷矿石储量702.39 亿t,分布在非洲、亚洲、美洲等60 多个国家和地区。非洲磷矿资源占比超过80%,亚洲约占10%,美洲、大洋洲也有一些磷矿资源。

磷矿储量在10亿t以上的国家(地区)有摩洛哥、中国等11 个国家,合计储量约666 亿t,占世界总储量的94.87%。

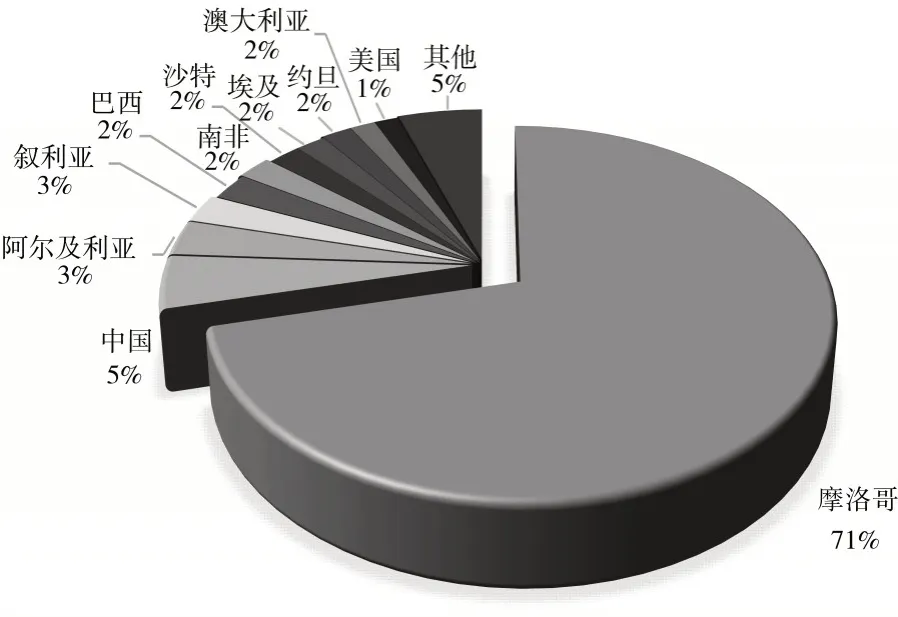

磷矿储量最大的是摩洛哥和西撒哈拉,占世界总储量的71%。

我国磷矿资源相对丰富,是世界磷矿资源主要赋存国家,探明储量占全球总量的5%,排名第二位,但与排名第一有摩洛哥相差甚远,磷资源竞争态势不容乐观。

2017 年世界主要磷矿资源国家探明磷矿资源的占比情况见图11。

图11 2017年主要磷矿资源国家探明磷矿资源占比

2)生产情况

世界磷矿产量多年来持续增长。2000—2018年世界磷矿的产量情况见图12。

图12 2000—2018年世界磷矿产量

据美国《化工经济手册市场研究报告(CEH)》统计,2018年全球磷矿P2O5产量为7 727万t,折标矿为2.577亿t,前9个国家磷矿的产量占全球总产量的90%。其中,中国磷矿生产量第一,占全球总量的50%,占有绝对领先地位。其次是摩洛哥、美国、俄罗斯,其产量分别占全球总量的12%、10%和7%。

2.1.1.2 国内磷矿资源储量及生产情况

我国磷矿基础储量为34.39亿t,分布在全国26个省(自治区),主要集中在云、贵、川、鄂、湘5省。5省查明资源总量约占全国总量的74%。

国内磷矿以中低品位居多,平均品位w(P2O5)为17%,w(P2O5)大于30%的富矿仅占总资源储量的9.2%,其余为中低品位磷矿。国内磷矿的品质与摩洛哥磷矿品质相差甚远。

近20 年来,国内磷矿产量持续增加,2016 年达到最高后,近两年有所下降。国家统计局统计,2018 年全国磷矿产量为9 632 万t,相比2017年大幅度下降。图13 为国家统计局统计的2002—2018 年国内磷矿的产量情况。

图13 2002—2018年国内磷矿产量

2.1.2 硫资源需求量大,国内满足率持续低

硫资源是磷化工生产的第二大资源。我国硫酸产量占全球产量的30%以上,是全球第一的硫酸生产大国。2018年国内硫酸产量为9 686万t,同比增长0.9%,创历史新高。年需要硫资源量(以硫黄计)3 200多万吨,需求量大。

国内硫酸的生产原料主要是硫黄、冶炼烟气和硫铁矿,其中硫黄原料比例占45%左右,由于国产硫黄的比例不高,国产硫黄的自给率仅为30% ~40%,大量的硫黄须通过进口解决。

为满足国内硫酸生产增长需要,十多年来,我国进口硫黄量持续增长,2002—2018 年我国硫黄进口情况见图14。

图14 2002—2018年国内硫黄进口量

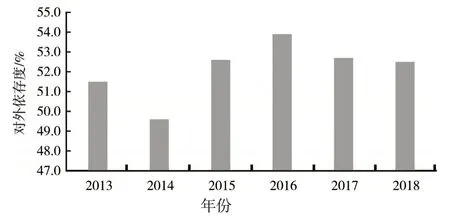

虽然国内千方百计地提高硫资源的供应量,但由于硫资源相对缺乏,需求又持续增长,多年来我国硫资源的对外依存度为50%~60%,国内满足率较低,维持在40%~50%。

2013—2018 年国内硫资源对外依存度情况见图15。

图15 2013—2018年硫资源对外依存度

2.2 磷化工产品市场支撑情况

2.2.1 磷肥市场

从磷肥市场情况看,虽然近几年来全球整体磷肥需求量一直为缓慢增长的态势,但整体处于供大于求的状态。

2.2.1.1 国内市场情况

前已述及,我国国内磷肥和主要磷肥产品均为供大于求状态。自2008 年以来供大于求状况愈加严重,国内磷肥自给率为120%~140%,2015年最高达到144%。

预测我国磷肥消费量将维持在P2O51 100 万~1 200万t,而且还有下降的趋势。磷肥国内市场情况不支持磷化工行业的持续走强。

2.2.1.2 国际市场情况

我国磷复肥产品在国际市场贸易中占有较大的比例,也具有一定的竞争能力,但是在国际市场上我国磷复肥产品已经并且将会面临更大的市场竞争。

首先,以摩洛哥、沙特为代表的磷复肥产品出口导向型国家是我国磷复肥产品出口的主要竞争对手。

摩洛哥磷资源条件得天独厚,品位高、质量好,凭借优越的磷矿资源和便利的磷石膏排放条件,磷复肥的生产规模快速释放,向国际市场提供了大量低成本的磷铵产品,对我国磷复肥产品形成强有力竞争。

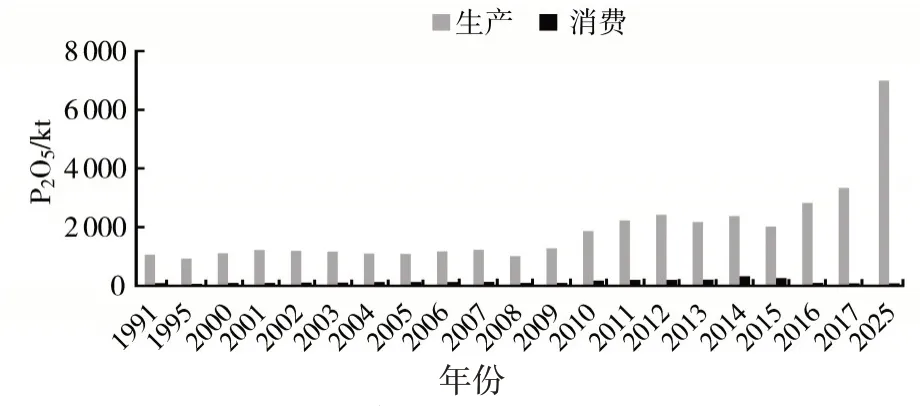

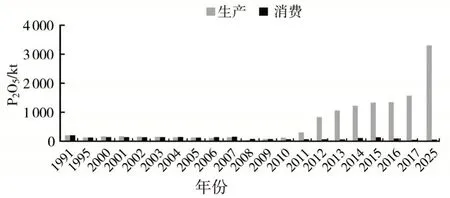

1991—2017 年摩洛哥磷复肥的生产和消费情况以及2025年预测情况见图16。

图16 1991—2017年摩洛哥磷复肥的生产和消费及2025年预测

可以看出,摩洛哥近10 年磷复肥大幅度增产,预测今后5年还有快速的增长,且产品国内消费量很小,生产的产品几乎全部出口。

沙特阿拉伯具有较好的磷矿资源条件,以及非常好的硫资源和合成氨资源条件,能够生产低成本的磷复肥产品,而且沙特磷复肥产品国内消费量非常低,也是以出口为导向的,大部分产品用于出口。与摩洛哥类似,该国近10 年磷复肥的生产已经有了大幅度增长,预测今后5年还会有较大幅度的增长。其磷复肥产品也会对我国产品形成强有力的竞争。

1991—2017 年沙特阿拉伯磷复肥的生产和消费情况以及2025年预测情况见图17。

图17 1991—2017年沙特阿拉伯磷复肥的生产和消费及2025年预测

其次是老牌的磷复肥生产国家,如美国、苏联及中亚国家等,虽然其磷复肥生产出现一定程度下降,但仍然在国际市场上非常活跃,并具有一定的竞争能力,也是不可小视的。

美国磷资源比较丰富,曾经是磷复肥的最大生产国,从20 世纪中期开始产量有所下降,但一直是全球磷复肥的主要生产国、出口国。凭借其规模大的优势和丰富的销售经验,其磷复肥产品仍然会在国际市场上对我国形成较强的竞争。

1981—2017 年美国磷复肥的生产和消费情况以及2025年预测情况见图18。

图18 1981—2017年美国磷复肥的生产和消费及2025年预测

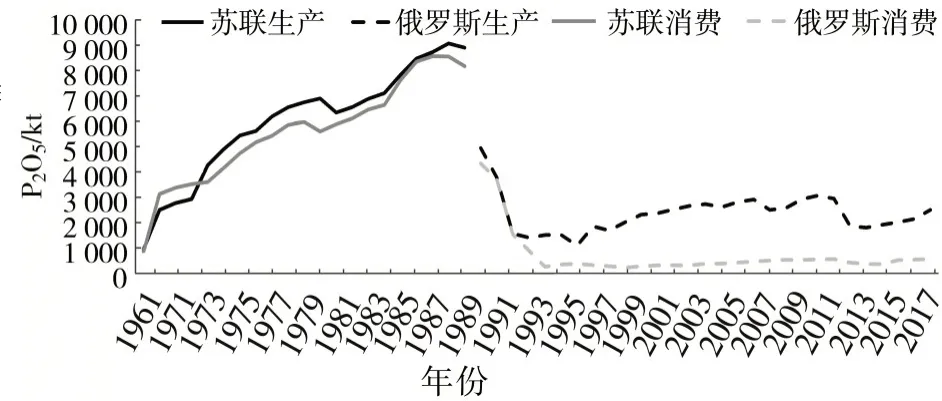

苏联磷资源丰富,在20世纪90年代前是全球主要的磷复肥生产地区,苏联的解体对该地区内的磷复肥生产产生了很大的打击,导致了断崖式下降。之后,随着政局稳定,磷复肥的生产缓慢恢复,该地区生产呈现稳定增长的趋势。其对国际市场的影响也应引起重视。

1961—2017 年苏联、俄罗斯磷复肥的生产和消费见图19。

图19 1961—2017年苏联、俄罗斯磷复肥的生产和消费及预测

另外,以印度为代表的磷复肥产品进口大国近几年来也通过在境内外建设生产装置,以致力于提高国内磷复肥产品的供应水平,这也将会对我国磷复肥产品出口产生影响。

因此,磷复肥产品国际市场的形势及预测同样不是非常乐观。

2.2.2 黄磷及其后加工产品市场

2000—2018年我国黄磷的供需情况及走势见图20。从其供需情况看,自2013年产量和消费量达到最高以后,开始逐渐下降,开工率维持在50%左右,说明黄磷产品为供大于求产品。

图20 2000—2018年我国黄磷的供需情况

从主要的下游加工产品的发展趋势看,也不支持黄磷的增长。因此,预测我国黄磷今后的需求将继续呈现下降的走势。

我国黄磷的后加工产品主要为热法磷酸、三聚磷酸钠和六偏磷酸钠等产品,这些产品目前基本处于供大于求的状态。特别是热法磷酸,是黄磷的主要加工产品,随着湿法净化磷酸产量的快速增长,其市场份额越来越小,需求量将会呈现大幅度下降的趋势。因此,主要的黄磷后加工产品的市场也呈现萎缩的趋势。

2.3 环境、生态支撑情况

2.3.1 “三磷”问题

长江沿岸省(直辖市)主要包括上海、江苏、浙江、安徽、江西、湖北、湖南、重庆、四川、云南、贵州11个省(直辖市),面积约205万km2。长江沿岸是我国磷化工的重要布局地区,初步统计,占全国总量98.8%的磷矿、83%的磷肥、86%的磷铵、近100%的黄磷生产布局在长江经济带地区,我国磷化工产业在长江流域的地位非常重要。

随着对长江流域总磷含量超标的关注度提高和国务院《关于加强长江经济带工业绿色发展的指导意见》的实施,长江流域的“三磷”污染治理问题提到议事日程。“三磷”系指磷矿、磷化工和磷石膏库。长江“三磷”专项整治行动是“长江保护修复攻坚战”的重要环节,争取利用2 年左右时间,基本摸清“三磷”行业底数,重点解决“三磷”行业中污染重、风险大、严重违法违规等突出生态环境问题。

长江“三磷”专项整治行动已经或将继续对我国磷化工产业产生影响。

2.3.2 磷石膏问题

磷石膏是磷化工生产过程中排放的主要固体废弃物,排放量大,目前主要采取堆存的处理方式,需要大量的土地资源用于堆存,并且若磷石膏堆场处理不当,还会对周边环境产生污染。目前,磷石膏已经成为制约磷化工行业绿色和可持续性发展的主要问题。

近几年来,国家和行业虽大力推进磷石膏的综合利用,磷石膏当年综合利用率已经超过30%,但仍然有大量的磷石膏需要妥善堆存。国家政策和环境因素对磷石膏的妥善堆存和综合利用要求越来越严格,一些省份已经提出对磷石膏“以用定产”的政策。磷石膏的问题越来越受到相关部门的重视,对磷化工行业的影响也会越来越深刻。

3 磷化工行业须关注的问题

通过对我国磷化工行业发展的现状及支撑行业发展的主要条件分析,笔者认为必须关注如下问题。

(1)我国以占全球5%的磷资源探明储量,每年生产全球磷矿产量50%的磷矿量,进口当年硫资源需求量50%的硫资源,生产了全球39%的磷酸、49%的磷铵、87%的黄磷。从资源条件来看,能否支撑我国如此大规模的磷化工行业的可持续性发展?

(2)生产的主要磷化工产品在国内市场上供大于求。在国际市场上,我国出口占产量30%的磷肥产品,还面临着国外其他低成本产品生产国家的强烈竞争。从市场需求及预测方面,能否支撑行业的可持续性发展?

(3)多年来整个磷复肥行业的利润率为2%~3%,远低于我国石化、化工行业的平均利润率,市场低谷时,还会有大部分企业亏损。从经济效益方面看,在低利润率情况下行业能够可持续性发展吗?

(4)维持我国磷化工行业的正常生产,每年需要开采上亿吨的磷矿,每年排放磷石膏7 000万~8 000万t,而且还需要安全堆存和综合利用。开采磷矿对地质和生态产生影响,磷石膏的堆存和利用需要大量的环境、土地和资金等资源。从环境、生态等方面能否支撑我国磷化工行业的长期、可持续发展?

这些深层次的问题,值得我国有关部门和每一个磷化工人认真地思考!

4 创新发展方向

如何逐步解决我国磷化工行业存在的深层次的问题,维持行业可持续性发展呢?建议从如下方面创新发展入手。

1)技术装备水平提升

通过技术改造提升现有装置的技术和装备水平,节能降耗,提升竞争能力。主要思路为磷酸生产工艺技术提升。将二水磷酸工艺改造为半水-二水或二水-半水工艺,节能降耗,提高磷的利用率,提高磷石膏品质,降低磷石膏中氟和磷的含量,有利于磷石膏的综合利用;利用大型、节能、先进的黄磷生产技术和装备改造提升现有黄磷生产装置,降低能耗和资源消耗,提供低成本的基础黄磷产品;大力推广和应用先进、高效的污染物减排工艺、生产技术,污染物治理、处理技术,提高“三废”防治水平,降低对环境的污染;其他技术改造和提升,如高效磷矿选矿技术、高品质磷铵生产技术、高效磷酸萃取和磷石膏结晶技术、磷酸优化利用技术、新型肥料生产技术、微反应技术、资源回收技术等。

2)技术创新

技术创新方面,应从提升磷化工行业整体技术水平、突破行业发展的技术瓶颈入手进行创新发展。主要研发和产业化的技术如下:不产生或少产生磷石膏的工艺技术和装备;黄磷生产过程中氟、碘资源的回收技术开发;料浆法磷铵生产过程中氟、碘资源回收技术;其他伴生资源回收技术,例如镁、钙、稀有金属等资源;大型、低能耗黄磷成套生产技术和装备的开发;高效磷矿选矿技术开发及产业化;专用肥料、精细磷化物、高端磷酸盐的新产品、生产技术。

3)逐步减小产业的总规模

从对环保、安全、节能严格监管方面入手,倒逼企业关停生产规模小、技术落后、存在环保和安全隐患的生产装置,通过规范行业发展,逐步减小供大于求的基础产品生产规模,从而逐步减小行业总体生产规模,提高资源保障程度,维持生态环境的可持续性。

4)提高产业层次,促进产品升级

我国磷化工行业的发展,已经完成了满足基础产品的需求阶段,如黄磷、湿热法磷酸、三氯化磷、基础磷酸盐、磷酸一铵、磷酸二铵、重过磷酸钙以及复合肥等基础产品目前基本是供大于求状态;行业目前所处的阶段是满足功能化产品阶段,主要的功能化产品为高纯、低砷黄磷,电子级黄磷、磷酸,润滑油级五硫化二磷,工业级、食品级磷酸,工业级、食品级、饲料级磷酸盐,聚磷酸铵等新型专用肥料基础产品,含磷农药及中间体等。

下一阶段应该大力发展的是高端新材料和专用产品产业,逐步实现磷化工产业的转型升级发展。高端新材料和专用产品主要包括:磷系专用材料,如阻燃剂、净水剂、增塑剂、抗氧剂等;磷系电池材料产品(六氟磷锂、磷酸铁锂等);磷系复合材料(含磷石墨烯复合材料、含磷生物材料等);磷系催化材料;磷系光学材料;含磷医药及中间体;高端含磷精细化学品等。

5)伴共生资源的回收和高端综合利用

磷资源的开发利用是由利用单一的磷素到资源综合利用的过程。我国磷化工产业已经完成单一利用磷素的过程,行业的发展应该是对磷资源伴生的所有资源进行回收及综合开发利用。

首先是资源回收。在磷资源开发利用过程中,对伴共生的资源进行回收。回收的资源种类有氟、硅、碘、镁、钙、稀土金属、稀有金属等。同时扩大回收范围,磷化工生产的各个过程都要进行资源回收,如黄磷生产装置氟回收、料浆法磷铵氟回收、选矿过程中镁资源回收等。

其次是资源的高端加工利用。对回收的氟、硅、碘等资源进行精深加工,发展新材料和专用化学品,提升资源的利用价值。

最后是废弃物资源的利用。对选矿尾矿、磷石膏、黄磷尾气、黄磷炉渣、磷铁、酸性废水等排放的资源同样进行高端化利用。

6)组织结构优化

鼓励通过多种方式对磷化工企业重组,提高产业集中度,培育发展规模化、大型化、综合性大型企业集团。

矿肥结合:鼓励肥料企业纵向与磷、硫、氨资源整合,形成上下游一体综合企业。

肥化结合:实施磷肥、黄磷及后加工企业结合,形成紧密的横向产业耦合的综合企业,培育发展新的产业群体。

湿热结合:以磷酸为平台,湿法、热法企业结合,优化磷酸利用方式,构建大型磷化工企业联合体。

跨区整合:通过跨省、跨地区,乃至跨国家整合、重组磷化工企业,培育磷化工行业的“航母级”跨国公司。

通过上述各种措施,大幅度减少企业数量,控制行业总规模,充分发挥大型、综合性企业集团的组合优势,提升整个行业的竞争实力。

7)其他创新发展方向

在企业制度、管理体系、用人机制、营销方式等各方面进行创新。

通过上述各种创新发展模式,使我国磷化工行业创造更多的国际先进和领先,实现磷化工产业规模全球第一向产业技术先进性、产品高端化的第一过渡,维持我国磷化工行业高端、可持续性发展。