基于杜邦分析法的财务能力对比研究

——以陕西煤业与露天煤业为例

杨 阳

(河南工业贸易职业学院,河南郑州 451191)

1 杜邦财务分析体系概述

财务分析是通过专门方法对财务数据计算、比较从而评价企业财务状况、经营成果和现金流量的过程。在众多财务分析方法中,杜邦财务分析体系最具有综合性和可比性的一种,它将多个财务指标按其内在联系结合起来,构成一个多层次综合体系,逐步覆盖企业经营活动各环节,能够系统评价企业综合经营理财能力和经营业绩。

净资产收益率是分析体系的核心比率,具有很强可比性和综合性,为了提高净资产收益率,企业管理者可以使用销售净利率、总资产周转率和权益乘数三个杠杆。其中,销售净利率是利润表的概括,是评价企业盈利能力的重要指标;总资产周转率是资产负债表与利润表的结合,用以评价资产使用效率高低;权益乘数则是资产负债表的概括,能够反映企业财务政策和偿债能力;将销售净利率与总资产周转率相乘得到的资产净利率,又可以反映企业的经营战略。

2 陕西煤业与露天煤业应用实例

2.1 公司概况

陕西煤业与露天煤业同属采矿业,主营业务均为煤炭开采、洗选、加工和销售等,主要产品为煤炭,经营范围和经营战略较为相似,具有很强可比性。下文采用杜邦分析法对陕西煤业与露天煤业的多个财务指标进行对比分析,系统地评价、对比两个企业的财务状况和经营业绩。

2.2 净资产收益率比较分析

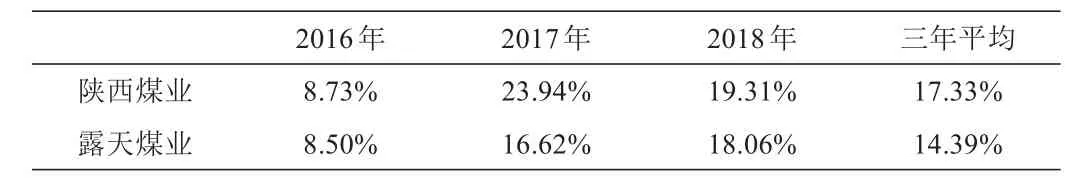

表1 2016-2018年陕西煤业与露天煤业净资产收益率比较

净资产收益率是净利润与股东权益的比值,反映股东投入资本赚取的回报率,能够反映企业的总体盈利水平,总体来说净资产收益率越高,企业经营业绩越好。由表1可知,2016-2018年,陕西煤业与露天煤业的净资产收益率总体均呈上升趋势,陕西煤业大幅增长后小幅回落,露天煤业逐年上升。其中,2016-2017年陕西煤业与露天煤业增长显著,涨幅分别为174.08%和95.55%,2017-2018年陕西煤业有所下降,露天煤业增速缓慢。虽然变化幅度不同,但从三年平均净资产收益率来看,陕西煤业高于露天煤业,说明前者自有资金的投资收益水平和盈

2.3 净资产收益率的分解

由于杜邦财务分析法是个多层次的财务比率分析体系,因此单独分析净资产收益率一项财务指标难以全面评价企业的经营与财务状况。净资产收益率是个综合性指标,受到销售净利率、总资产周转率和权益乘数三个因素的影响,无论提高其中哪一个比率,净资产收益率都会上升。下文将净资产收益率向下一级分解,逐一进行对比分析。

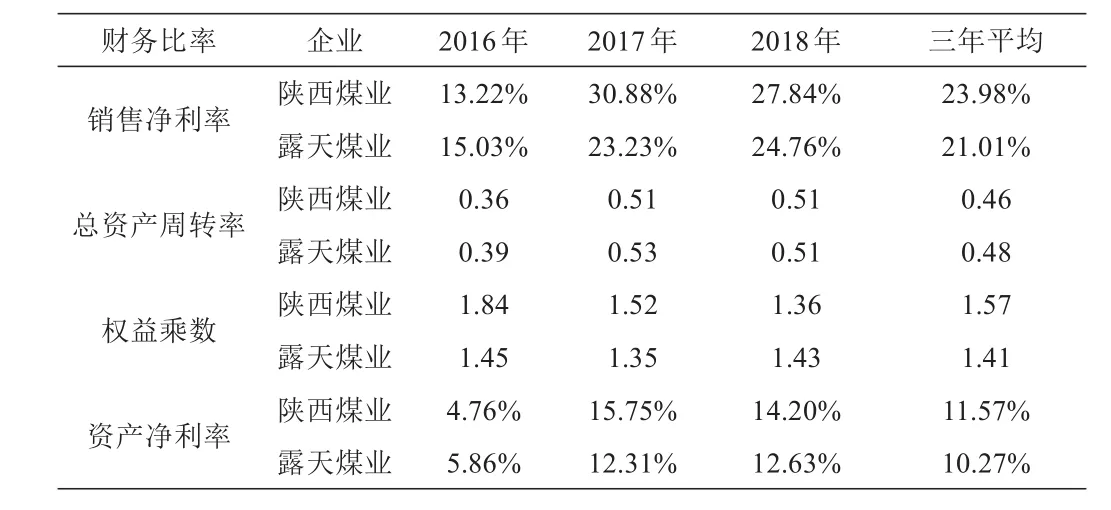

表2 2016-2018年陕西煤业与露天煤业财务数据

2.3.1 销售净利率对比分析

销售净利率是净利润与销售收入的比率,销售收入是利润表的第一行数字,净利润则是最后一行数字,这一比率可以概括企业全部经营成果,销售净利率越大则企业经营盈利能力越强。从表2数据可以看出,两家企业的销售净利率均较高,处于煤炭行业平均水平之上。2017年陕西煤业的销售净利率显著提高,增幅达133.59%,说明这一年该公司销售收入的收益水平较高,利润空间大;2018年陕西煤业的销售净利率有所下降,但波动较小。三年间,露天煤业的销售净利率逐步增长,其中2017-2018年增速缓慢。

除2016年陕西煤业的销售净利率略低于露天煤业外,此后各年数据或是三年平均数据,前者的销售净利率都显著高于后者;从销售净利率的变化趋势来看,陕西煤业上下波动,而露天煤业稳定上升。以上财务信息说明陕西煤业的盈利能力强于露天煤业,露天煤业应采取措施提高盈利能力,在扩大销售收入的同时降低成本费用,而陕西煤业在保持较高盈利能力时应注意维护其稳定性。

2.3.2 总资产周转率对比分析

总资产周转率是销售收入与总资产之间的比率,表示总资产在一年中的周转速度和资产使用效率,该比率越高,代表企业资产周转速度越快、销售能力越强。

从表2我们可以看出,陕西煤业总资产周转率在三年间整体呈上升趋势,其中2017-2018年持平。露天煤业总资产周转率继2017年上升后在2018年小幅回落,查阅报表可知,2018年露天煤业的销售收入和总资产较2017年均上升,上升幅度分别为8.44%、20.37%,由于总资产增幅高于销售收入增幅导致露天煤业的总资产周转率在2018年下降。

总体来看,陕西煤业与露天煤业的总资产周转率相差较小,水平相近,属于同行业平均水平。各年数据及三年平均总资产周转率表明,露天煤业的总资产周转率略高于陕西煤业,说明露天煤业运用资产赚取利润的能力略强。因此,陕西煤业需加强资产周转方面的管理水平,提高资产运用效率。

2.3.3 权益乘数对比分析

权益乘数表明资产、负债和股东权益的比例关系,可以反映企业的负债程度和基本财务状况。该比率主要受资产负债率的影响,资产负债率越高,权益乘数越大,说明企业有较高负债比率,在给企业带来较多杠杆效应的同时也增加了企业财务风险。2016-2018年,陕西煤业的权益乘数逐年下降,而露天煤业的权益乘数先下降后回升,通过对比各年数据与平均水平,陕西煤业的权益乘数普遍高于露天煤业,结合两家企业的资产负债率发现,陕西煤业三年间的资产负债率均高于露天煤业,与权益乘数的表现一致。

露天煤业的资产负债率、权益乘数均低于陕西煤业,说明露天煤业的偿债能力和举债能力比陕西煤业强,债务不多,从债权人的角度看,露天煤业偿债有保障、贷款也更容易,企业财务风险低。陕西煤业的负债比露天煤业多,带来的财务杠杆效益高,同时经营风险也较高。陕西煤业应妥善安排资金结构、配置财务杠杆以寻求企业价值最大化。

2.3.4 资产净利率对比分析

将销售净利率与总资产周转率相乘得到的资产净利率可以反映企业的经营战略。一般情况下,销售净利率与总资产周转率成反比,企业为了提高销售净利率,往往要付出更多资产、增加投资以提高产品的附加值,这会导致总资产周转率下降;相反,为了加速周转,会相应降低价格,这会使销售净利率下降,即“薄利多销”。陕西煤业与露天煤业所在的煤炭采选业属于“高盈利、低周转”经营战略。

销售净利率与总资产周转率两者共同作用下的资产净利率反映了企业运用资产创造收益的能力,是驱动净资产收益率的基本动力。由表2可得,2016-2018年,陕西煤业的平均资产净利率略高于露天煤业,在两家企业总资产周转率相差不多的情况下,影响这一结果的主要因素是销售净利率。

3 结论

2016-2018年,陕西煤业的权益净利率高于露天煤业,归功于较高的销售净利率和权益乘数,表明陕西煤业的股东报酬率较高,公司整体业绩较好。在盈利能力方面,陕西煤业的销售净利率和资产净利率均高于露天煤业,说明陕西煤业从受托资产中得到净利润的能力更强。露天煤业应在扩大经营规模、提高效能的同时减轻成本负担以提高盈利能力。

在营运能力方面,露天煤业的总资产周转率略高于陕西煤业,陕西煤业应适当加快资产周转速率以应对目前的下降趋势;露天煤业应注意提高资产管理水平以防该比率下一年度继续回落。

在偿债能力方面,陕西煤业的权益乘数高于露天煤业,表明露天煤业的偿债能力较强、企业抗风险能力强;陕西煤业的负债程度高于露天煤业,财务杠杆效益较高,但同时也提高了企业财务风险,当面对突发事件时应对债务危机的能力弱于露天煤业。

本文采用杜邦财务分析体系对陕西煤业与露天煤业2016-2018年部分财务指标进行对比分析,以权益净利率为核心逐级分解,解释单个指标变动的原因和变动趋势,为后续分析指明方向。如何将各财务指标控制在较好水平,既能在有效利用资产、提高资产利用效率的前提下保证获利能力,又能妥善安排资金结构、合理配置财务杠杆是企业最重要的经营战略和财务决策。