好股票不涨,是价投失效?

陈嘉禾

价值投资大师彼得·林奇曾经说过一句话,“一家公司的成功和其股票价格的成功之间,往往在长达几个月、甚至几年的时间里,都没有什么关系。”(Often, there is no correlation between the success of a company's operations and the success of its stock over a few months or even a few years.)而2020年前几个月的A股市场,就再次给投资者展示了这种短期内股票价格与长期企业价值之间的背离。

在2020年头一个季度里,投资者群体中经常听到的一个段子是“这个股票有业绩,不能碰。”段子归段子,但是只要用一个简化的小模型就可以发现,这种看似调侃的说法,其实真实反映了这一时期股票价格变动中的一些规律。

把A股市场所有的股票,按2019年12月31日的PE(市盈率)和PB(市净率)从高到低,做两个排序。(数据取自Wind资讯,下同)然后把这两个排序加总除以2,得到一个新的排序。为了简便起见,去除了PE和PB为负数的情况。如此,就可以得到一个衡量企业价值的粗略的排序。在排序中越靠前的公司,相对来说PE和PB 就越低,对应每一份面值股票的盈利和净资产就更多。而将这个排序和2020年以来的股价表现进行对比时,就可以得到一个非常明显的反向关系:从平均的意义上来说,价值越高的股票,在这一时期的股价表现普遍越差。

图1:申万低市盈率、低市净率指数与沪深300指数对比:2005年至2020年(经归一化调整)

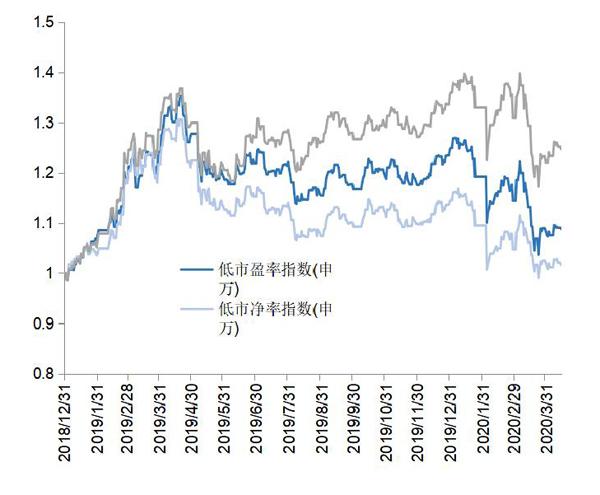

图2:申万低市盈率、低市净率指数与沪深300指数对比:2019年至2020年(经归一化调整)

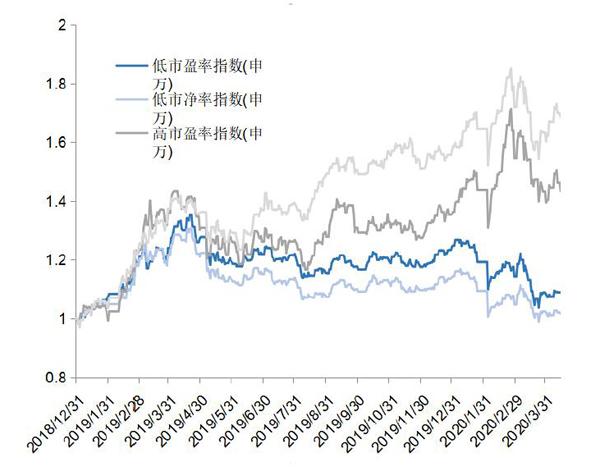

图3:申万低市盈率、低市净率指数与申万高市盈率、市净率指数对比:2019年至2020年(经归一化调整)

表中显示,将市场上可以纳入以上统计口径的上市公司,按200个公司作为一组,可以得到15组、共3000家上市公司的统计数据。为了避免受到极端数值的干扰,每组股票中,都对比其各项指标的中位数,而非平均数。当这15组公司按PE和PB进行综合排名,由低估到高估排列时,它们的股息率也一路下降。第1、2、3组股票的股息率中位数高达2.7%、2.0%、1.6%,而第13、14、15组股票的股息率仅为0.4%、0.3%、0.2%。

同时,各组股票的ROE(净资产回报率)也呈现一个大致下降的状态:前4组股票(也就是第1到第800位股票)的ROE中位数分别是10.1%、9.6%、8.8%、9.5%,在整个15组股票中为最高的4个值,而最后4组股票(也就是第2201到第3000位股票)的ROE中位数分别是7.3%、7.3%、8.2%、8.0%,其中7.3%的水平为15组股票中最低值。

但是,这15组股票在2019年12月31日到2020年4月14日之间的股票价格变化,却呈现和价值因子正好相反的态势。第1组股票的价格变动中位数是-12.7%,第2组是-7.2%,第3组是-5.4%。作为对应,第13组、第14组、第15组股票的区间价格变动中位数,分别是-1.3%、+1.5%、+1.2%。

表:以2019年12月31日估值数据排列的股票组,在2020年前3个半月中的价格变动

数据来源:Wind资讯

从中可以看出,流传在投资者中的“这个股票有业绩,不能买”的段子,在数据检验中确有其事。当一个公司的盈利、净资产、净利润、乃至分紅派息,相对于其股价越高时,在2020年开年的3个半月里,从统计概率上来说,其股价也偏向于表现越差。

需要指出的是,一些可能对这个数据检验带来偏差的因素,比如股票行业的分组、在以ROE标注的盈利能力以外是否有资产注入和重组等因素影响企业价值等,并不会显著改变模型的结果。因为这个模型采用了非常宽泛的统计口径,以200个股票作为一组,从数据计算的角度来说,就可以避免某些特例情况影响整体的统计规律。而且,由于这种“估值和盈利越好的股票,价格表现越差”的现象,并不只是一两个数据组中显现,而是在15个股票组中均有表现,因此一些特定板块的数据,比如金融、地产行业的低估,并不是造成整体统计规律的唯一因素。

而这次 “价格和价值短期背离”的现象,可能并不仅仅在2020年前3个半月中形成,而是从2019年4月开始,即逐渐形成。以申万低市盈率指数和低市净率指数与沪深300指数的历史对比,即可以发现这种规律。

从2005年开始,到2020年止,申万低市盈率指数、低市净率指数在长期相对沪深300指数取得了明显的超额收益。而且,从历史图表中可以清楚的看到,这种超额收益并非通过一两年的超额表现形成,而是在十几年中逐渐形成的。

但是,如果仔细观察这3个指数从2019年以来的变现对比,就可以清楚的发现,从2019年4月份开始,申万低市盈率指数、低市净率指数的表现,开始显著低于沪深300指数。而这种对比,在同期的申万低市盈率、市净率指数与高市盈率、市净率指数的对比上,显示得更为明显。

当然,从单个股票来说,市盈率、市净率、ROE的高低,并不足以完全代表一个企业的价值多少。但是,当这种股票的基本面指标和股票的价格变动,在几千个股票中展现出一种普遍的统计规律时,也就足以说明短期市场价格和长期价值的背离了。

其实,对于价值投资来说,2020年的挑战还不止于此。如,香港股票市场在2019年年底的时候,估值已经很低,而在2020年受到疫情的影响,其表现又远逊于内地市场,这无异给价值投资者带来双重打击。

不过,在价值投资的核心理论里,短期的业绩表现和长期价值的增长从来也都没有必然的关系。而2020年的市场价格波动和价值之间的背离,也再次提醒价值投资者们,保证资金的长期性,以能渡过短期的价格波动逆风期,是一件无比重要的事情。任何认为价值投资在几个月乃至两三年的短中期里一定能够奏效的想法,都是错误的、经不住事实检验的。