绿色信贷对商业银行绩效与流动性风险的影响

雷博雯,时 波

(1.武汉理工大学,湖北 武汉 430070;2.中国人民银行西宁中心支行,青海 西宁 810001)

一、引言

近年来,绿色转型、绿色发展是经济结构优化的重要方式,我国不断加大对绿色产业的支持力度,中国人民银行、银保监会出台多项绿色信贷政策措施。2016年中国人民银行等七部委联合出台《关于构建绿色金融体系的指导意见》,集中发力支持绿色产业发展和转型升级,绿色信贷作为主要支持方式,成效显著,各家商业银行不仅形成了各具特色的绿色信贷发展模式,同时将绿色信贷融入自身发展理念,形成了绿色内核。中国人民银行在2018年也通过开展银行业存款类金融机构绿色信贷业绩评价工作,将绿色信贷正式纳入宏观审慎评估框架(MPA),以量化的指标引导金融机构合理、高效地支持绿色产业。截至2019年上半年,国内21家主要银行上半年绿色信贷余额10.6万亿元,占21家银行各项贷款比重9.6%①http://greenfinance.xinhua08.com/a/20191023/1894434.shtml,最后访问时间2020-01-06。。绿色信贷有效支持绿色能源、绿色交通运输、生态环境保护、绿色农林牧业等多个领域。总体来看,绿色信贷虽然在整体贷款总额当中占比仍然不高,但由于其自身的绿色属性,已经对商业银行的绩效、流动性风险管理产生一些实质性的影响。绿色信贷与银行绩效、银行流动性风险呈何种关系,影响程度如何,都需要进行量化研究。

二、文献综述

国际上,普遍认为绿色信贷能够对商业银行产生一定的影响,主要是从对商业银行绩效的影响,以及对其声誉、社会影响力的影响,绿色债券发行对商业银行绩效的影响等角度进行研究和分析。Miles、Covin(2000)[1]从企业声誉入手,认为其关系到市场营销和财务绩效,而社会经济对环境的影响是公司声誉的重要组成部分,一些公司利用改变环境策略获得竞争优势,而绿色营销和回收计划就是重要方式,所以商业银行的绿色信贷是改善商业银行绩效的重要方式。E.J.Cilliers、E.Diemont、D.J.Stobbelaar(2010)[2]从绿色信贷对城市建设和规划的角度出发,认为绿色信贷是一种衡量绿色发展质量的工具,绿色信贷保护和增强了城市总体的绿色发展方向,对整体的社会经济发展具有重要的推动作用。Bert Scholtens、Lammertjan Dam(2007)[3]通过选择50家坚持赤道原则的商业银行作为研究对象,发现这些银行的项目选择为可持续融资项目,认为采用赤道原则的金融机构在社会责任政策评价上显著高于非赤道原则的金融机构,说明绿色信贷对商业银行绩效有一定的积极作用。Aneil、Tripathy(2017)[4]从气候经济融资的角度分析了绿色债券对绿色项目的支持效果,投资领域的重点是为适应气候变化而提供支持方向,项目包含清洁能源、水资源基础设施、公共交通和可持续森林开发等,认为在公益性质较强的绿色项目上,绿色债券在风险管控和成本上具有一定优势。

国内学者对绿色信贷与商业银行绩效、风险之间关系的研究,普遍认为绿色信贷对商业银行的绩效和风险管控都具有积极的意义。在绿色信贷的性质分析上,李晓西(2017)从宏观角度,对绿色金融营利性与公益性之间的关系进行了分析,认为解决绿色金融所面临的深层次矛盾,应当在定位上选择尊重市场主体的方式引导与支持绿色金融发展,将绿色因素纳入金融管理体制与金融机构的金融运行中,平衡信贷短期与长期性、营利性和公益性之间的配比关系。李苏、贾妍妍等(2017)运用面板回归模型,通过对固定效应与随机效应之间的选择,认为固定效应优于随机效应,得出与商业银行绩效呈正相关、与银行风险呈负相关的结论,认为实施绿色信贷有利于提高绩效、降低风险。任康钰、张晨希(2018)基于16家上市商业银行面板数据,将绿色信贷纳入商业银行的成本收益函数,构建了银行利润最大化的微观理论模型,实证检验了商业银行开展绿色信贷业务对其业绩的影响,认为不同类型的商业银行开展绿色信贷对其银行业绩具有异质性,大型国有商业银行在开展绿色信贷、降低绿色信贷边际成本上具有优势,整体绿色信贷发展仍然需要政府积极引导,并给予激励机制。张长江、张玥(2019)[5]采用bootstrap建立路径模型,认为商业银行实施绿色信贷对银行绩效存在负向影响,但伴随着绿色信贷行为产生的绿色声誉能够有效改善其绩效,因此,应当将商业银行信贷长期目标与绿色信贷要求相结合,对信贷结构进行合理调整,增大绿色信贷供给,降低成本,形成规模效应。杜鹃、刘圣(2019)运用层次分析法对我国商业银行绿色信贷实施进行效果评价,认为不同商业银行在绿色信贷绩效上存在一定差异,但绿色信贷发展战略不仅有助于商业银行履行社会责任、提高经济效益,也可以促进我国经济转型和产业结构调整,加强和改进绿色信贷激励措施。颜廷峰、徐旭初、任森春(2019)[6]从制度、技术和机构三类视角分析了绿色信贷对商业银行财务绩效的影响,认为绿色信贷发展初期收益低、成本高的规模不经济必然会影响银行利润,长期作用较为明显,但需要制度引导、技术创新和机构再造来支撑,同时,绿色声誉和环境风险测评对当前绿色信贷的影响较为有限,长期可能会有积极影响。

总体来看,国际国内普遍认为绿色信贷对商业银行绩效和风险管控均具有一定的影响,但在影响效果上,认识并不完全一致,基本趋于一致的结论是绿色信贷对商业银行绩效正向作用显著,绿色信贷有助于提高商业银行自身的商誉和社会影响力,这种隐性的收益,需要一段时间才能显现,导致部分商业银行降低了对绿色信贷业务的重视程度。而对风险管控的影响,主要通过偿付能力、破产风险来刻画,或者是以银行的绩效间接反映抗风险能力。本文认为,绿色信贷需要在商业可持续和公益性上寻找均衡点,绿色信贷项目具有收益期限长、收益隐性化等特点,对银行绩效是否具有正向影响需要量化评估和判断,是否增加了流动性风险管控的难度也需要量化分析。因此,通过对商业银行的流动性进行刻画,来衡量商业银行的抗风险能力,以此作为重要指标,分析绿色信贷对商业银行流动性风险的影响,进而反映绿色信贷对商业银行风险管控的影响效果。

三、研究分析

(一)样本选取及模型设定

本文样本数据为我国16家商业银行①16家商业银行分别是:工商银行、农业银行、中国银行、建设银行、交通银行、招商银行、浦发银行、光大银行、华夏银行、平安银行、兴业银行、中信银行、民生银行、北京银行、南京银行、宁波银行。,期限选取为2010—2018年度数据,金融机构数据主要来源于BankFouce数据库和国泰安数据库,不足数据通过历年年报进行补充,极个别缺失数据利用eviews插值法进行补齐。其中,2010年光大银行、宁波银行、华夏银行的绿色信贷余额数据缺失,通过计算各年绿色信贷增速平均值,进行估计,为预测值,全部数据为平衡面板数据②样本绿色信贷数据中,2011年北京银行、2012年光大银行、2014年民生银行绿色信贷余额数据缺失,用插值法估算。。

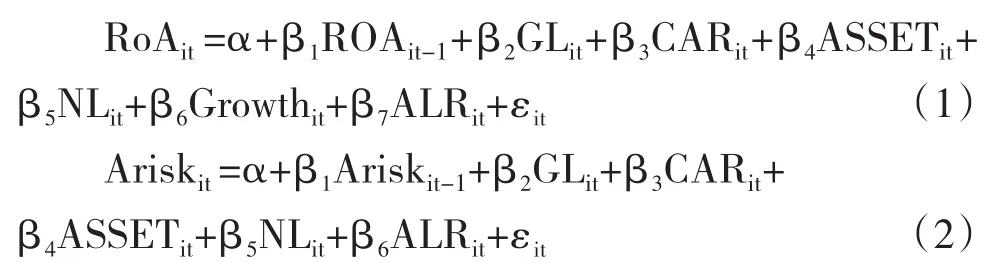

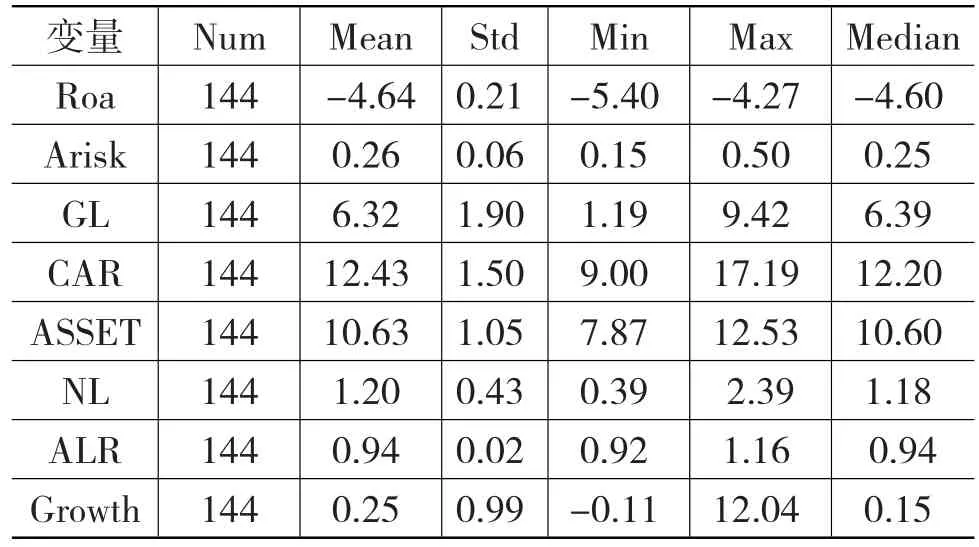

通过构建线性动态面板数据模型,量化绿色信贷对商业银行绩效和流动性风险的影响,通过使用系统广义矩(sys-GMM)的估计方法来进行回归。模型设定如下:

变量选取如表1所示,其中,ROA表示商业银行绩效,Arisk表示商业银行的流动性风险,核心解释变量GL表示商业银行年度绿色信贷余额,方程(1)(2)分别反映绿色信贷对商业银行绩效和商业银行流动性风险的影响效果,其他解释变量包括商业银行资本充足率(CAR)、商业银行总资产规模(ASSET)、商业银行不良贷款率(NL)、营业收入增长率(Growth)和资产负债率(ALR),i为16家商业银行,t为2010—2018年,εit为随机扰动项。

表1 变量选取及说明

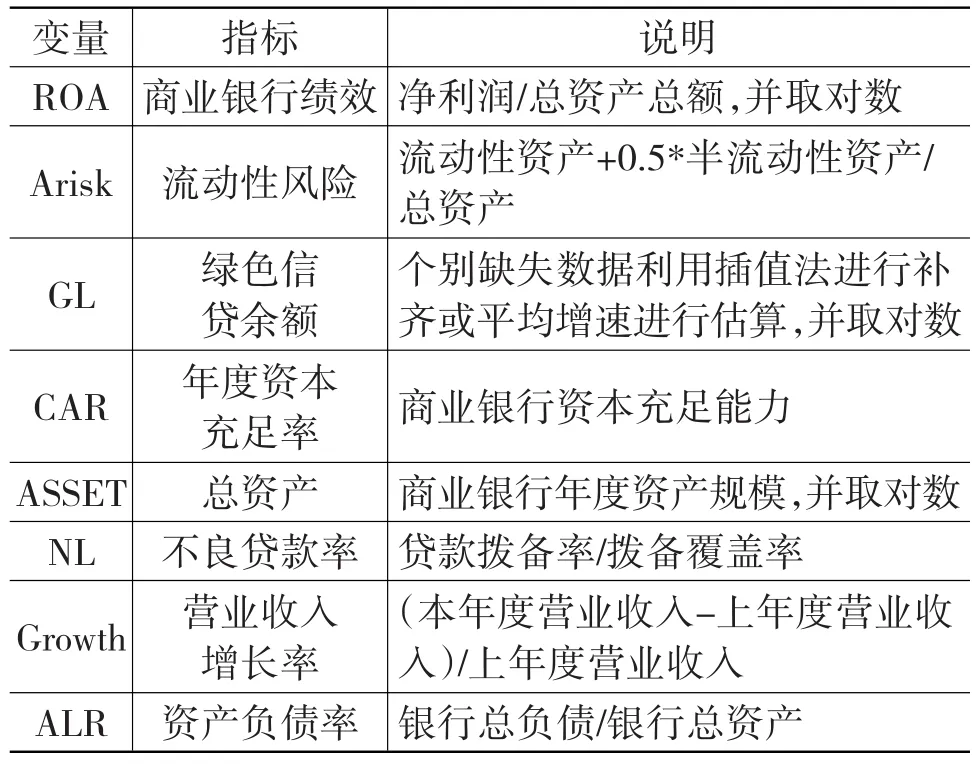

(二)商业银行风险管控能力指标构建

通过借鉴Berger、Bouwman(2009)对商业银行资产负债结构的划分,从商业银行资产负债表中选取部分指标作为流动性资产(见表2),然后按照风险管控能力(Arisk)=流动性资产+0.5*半流动性资产/总资产,进行计算得出数值。Arisk值越大,表示商业银行流动性风险管控能力越强,以此作为模型(2)中的被解释变量。其中,2018年由于新会计准则更新,因此2018年部分商业银行流动性资产和半流动性资产项目无法与以往年份一一对应,通过对项目内涵比对,对数据进行调整,加总计算,但不影响整体测算。

表2 商业银行流动性资产选取

(三)平稳性检验

平稳性检验上,对单个序列数据进行单位根检验,以此增强回归效果,综合考虑截距项和趋势项,本文使用 Levin,Lin and Chu(2002);Imm,Pesaran and Shin(2003)提出的LLC和IPS面板单位根检验,对数据进行检验,结果如表3。

表3 面板单位根检验

四、实证结果分析

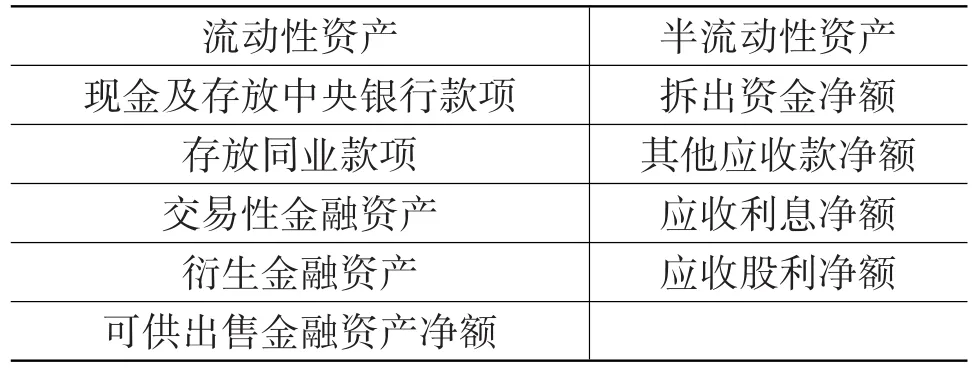

(一)变量描述性统计分析

按照上文变量选取方法进行描述性统计,从表4的统计结果来看,商业银行绩效(Roa)标准差为0.21,说明不同商业银行之间盈利能力存在一定差异。商业银行流动性风险(Arisk)均值为0.26,标准差为0.06。绿色信贷余额(GL)均值为6.32,从标准差、最小值、最大值等指标来看,各家商业银行在绿色项目的支持上存在较大差异,从几亿元到上万亿元不等。这不仅与银行自身规模有关,同时也说明绿色信贷本身可能存在的收益隐性化特点,制约了抗风险能力较弱的商业银行对绿色信贷的倾斜,大型国有商业银行则具有较强的抗风险实力,可以较好地支持绿色项目。各变量中另一个值得关注的是营业收入增长率(Growth),自2017年以来,随着经济下行压力逐步增大,商业银行营业收入呈现差异性变化,样本中部分商业银行营业收入较上年出现下降,一定程度上影响了商业银行绩效和风险管控能力(见表4)。

表4 变量描述性统计

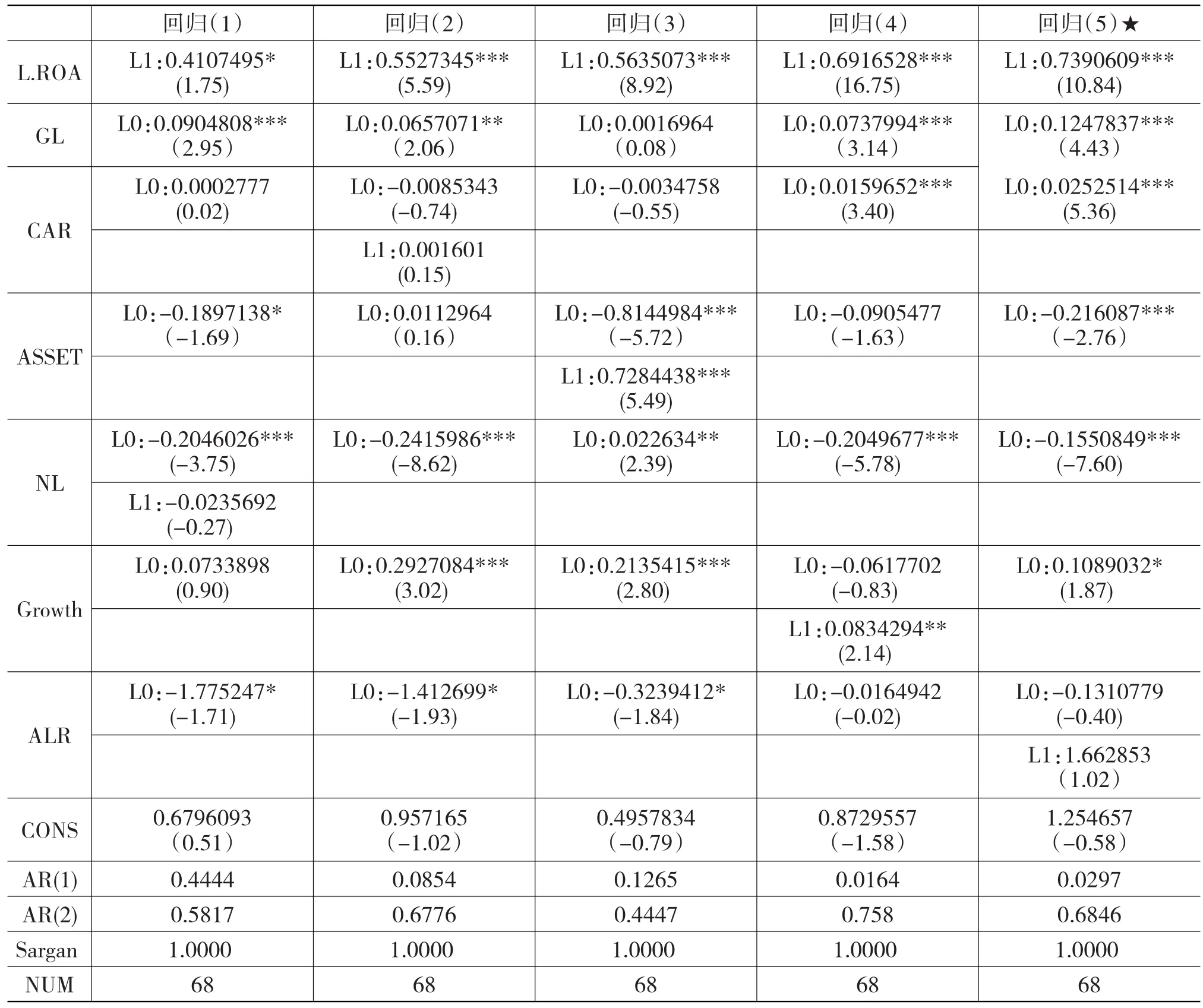

表5 绿色信贷度银行绩效的影响

(二)模型回归结果分析

第一,绿色信贷对商业银行绩效的影响。根据表5的回归结果,将绿色信贷(GL)作为核心解释变量,并结合其他解释变量来反映对商业银行绩效的影响效果。表5中回归(1)至(5)均显示绿色信贷对商业银行绩效具有正向作用,二者为正相关,且显著性水平通过检验,显示出商业银行的绿色信贷政策有利于绩效的提升,符合理论预期,也契合我国推动绿色发展,转变生产方式,提升发展质量的必然要求。结合控制变量以及AR(2)和Sargan检验的综合判断来看,回归(4)(5)均通过了AR(2)和Sargan检验,从分项的影响因素来看,回归(5)中营业收入增长率(Growth)与商业银行绩效呈正相关,较回归(4)有更好的表现,有更多的回归结果显著性检验优于回归(4),因此回归(5)效果最佳。从回归(5)结果来看,绿色信贷对商业银行绩效的影响为0.125,效果显著。资本充足率和营业收入增长率对商业银行绩效的提升具有正向作用,不良率呈负相关,均通过了显著性检验,在净利润一定的情况下,资产规模越大,银行绩效相应下降,与之呈负相关,同样通过显著性检验,且符合理论预期。综合上述结论来看,绿色信贷有利于商业银行提高自身业绩①Sargan检验由于受样本总量的限制,结果为1,通过最大限度地合理控制工具变量,进行有效回归,结果能够反映绿色信贷与商业银行绩效,以及对商业银行风险的影响程度及效果。。

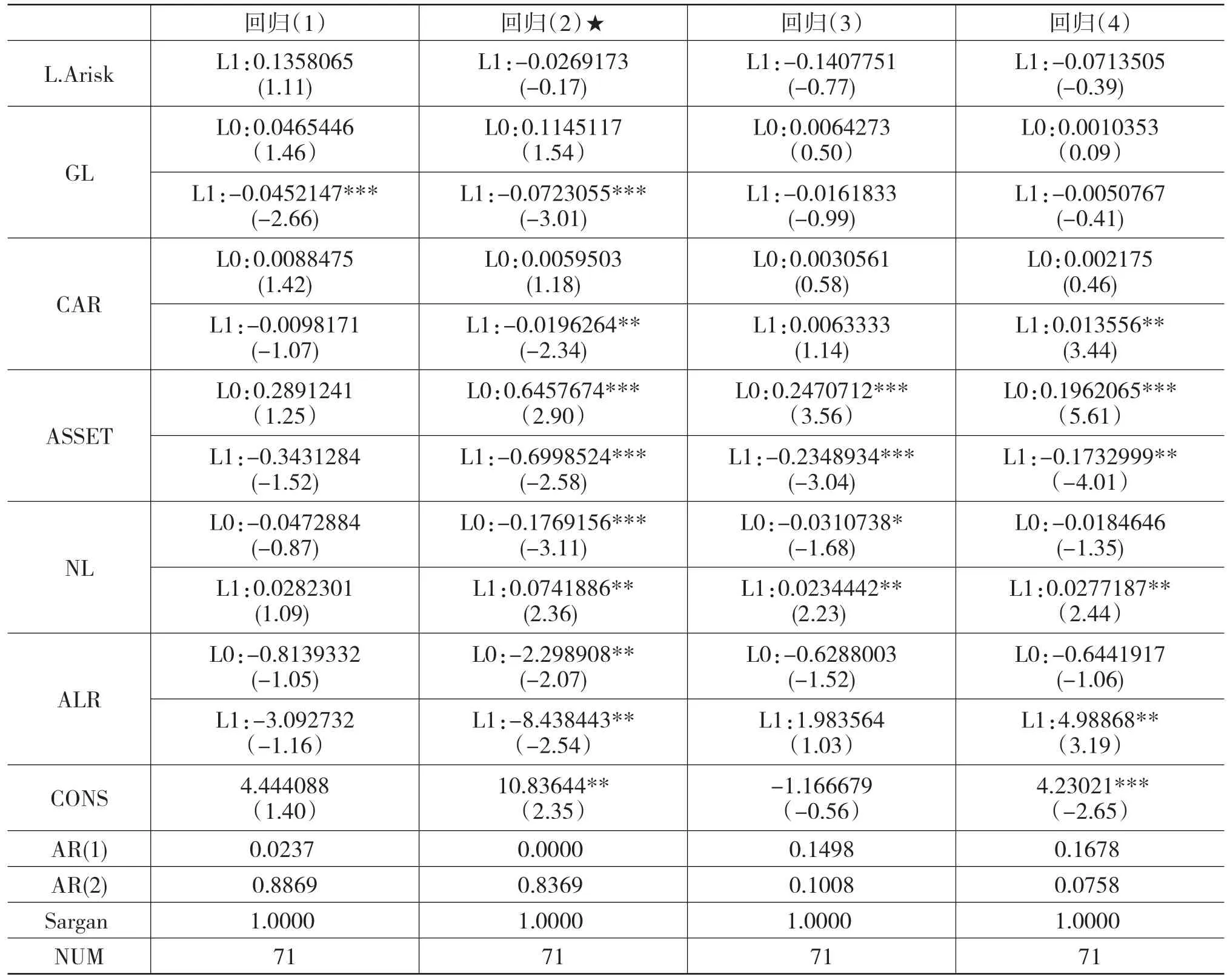

第二,绿色信贷对商业银行流动性风险管控的影响。根据表6的回归结果,将绿色信贷(GL)作为核心解释变量,来反映对商业银行流动性风险的影响。结合控制变量以及AR(2)和Sargan检验的综合判断来看,表6中回归(2)的效果最佳,通过回归结果可以发现当期的绿色信贷对商业银行流动性风险并没有显著的影响,但滞后一期则与商业银行流动性风险呈显著负相关(-0.072),通过显著性检验,说明绿色信贷在中长期有利于抑制商业银行的流动性风险,进而提高自身的防风险能力,短期则效果不显著或可能累积一定的风险。这与绿色信贷收益期限长、收益隐性化的特点相吻合,符合绿色信贷发展实际。其他控制变量均符合理论预期,贷款不良率、资产负债率与商业银行流动性风险呈负相关,总资产与商业银行流动性风险呈正向相关,说明较高的资产总额,就可能拥有较高的流动性,从而具备较强的抗风险能力。

表6 绿色信贷对风险管控的影响

第三,综上所述,绿色信贷与商业银行绩效呈正相关,与商业银行流动性风险呈负相关,但期限上存在差别,绿色信贷对商业银行的绩效往往在当期就会产生较好的效果,对商业银行流动性风险的影响效果则反映在下一期或更长期限内。从理论上来看,影响商业银行发展绿色信贷的主要因素如下。一是绿色信贷占全部贷款比重较小。截至2019年6月末,全国21家主要银行绿色信贷余额虽超过10万亿元,但占全部本外币贷款余额的比例不足10%;从各家商业银行2018年绿色信贷余额占比来看,最高占比近30%,最低不足1%,绝大部分低于10%,五家国有商业银行平均绿色信贷余额占比为7.33%,这就导致了绿色信贷对商业银行绩效和流动性风险的影响仍然较为有限。二是绿色信贷的公益属性抑制了商业银行投向的积极性,绿色发展是以效率、和谐、持续为目标的经济增长和社会发展方式,形成经济与生态、资源和环境之间的可持续发展,具有较强的公益性,与金融业的营利性存在一定矛盾。三是当前我国绿色信贷主要是在政府引导下进行,绿色信贷投向有着较为明显的政策指向性,难以充分发挥市场对绿色产业的最优支持,一定程度上掩盖了绿色信贷对商业银行绩效和流动性风险的真实影响效果。四是目前我国绿色信贷支持的项目主要集中在生态资源保护、清洁能源、废弃物和污水治理、清洁交通、绿色建筑、绿色农林牧渔业等几个大类中,其中,绿色农林牧渔业、清洁能源、生态环境保护等项目都具有较强的周期性,或者需要中长周期才能实现有效的盈利;同时,也需要商业银行在前期容忍绿色信贷可能累积的风险,一定程度上抑制了商业银行发展绿色金融。

五、结论及政策建议

通过上述分析,认为绿色信贷对商业银行的绩效和流动性风险管控都具有积极意义,绿色信贷对商业银行绩效为正向效应,对商业银行流动性风险为负向效应。短期来看,在政府的引导和鼓励下,商业银行积极参与绿色信贷市场,对绩效有着较为显著的正效应,对商业银行的流动性风险管控则没有较好的效果;长期来看,绿色信贷对商业银行流动性风险具有一致作用,有助于提高商业银行的风险防控能力。综合来看,这符合了绿色信贷发展的特点,与国内外主流研究趋势相一致,为进一步提升我国绿色信贷快速发展,有以下几点建议。

(一)坚持市场为主,政府引导为辅

要以标准制定和产业引导为主,进一步优化绿色项目认定标准,形成严格判定、合理引导、市场验证的运作方式,防止“洗绿”,增强商业银行对绿色信贷项目认定标准的执行力度,在绿色项目范围内,由市场自发寻找和选择绿色项目,充分发挥商业银行的主观能动性,增加绿色信贷的实际有效投放,提高商业银行绩效。

(二)鼓励和扶持商业银行合理、积极参与绿色信贷项目

针对绿色信贷的公益属性,通过扩大参与绿色信贷银行的社会影响力等非经济补偿,按比例给予绿色信贷参与行在财政、税收政策等领域的激励,提高商业银行支持绿色项目的积极性,合理稳控信贷风险,缩小风险敞口。

(三)合理调配绿色信贷期限,有效管控风险

拉长绿色信贷评价期限,扩充绿色信贷长期资金来源,分摊和配比其他领域信贷绩效至绿色领域,将信贷利息收益长短期搭配,熨平绿色信贷风险,解决商业银行在参与绿色信贷过程中存在的资金来源短期化、资金运用长期化的难题,抑制期限错配带来的负面影响。

(四)丰富资金供给渠道,合理提高绿色信贷比例

通过再贷款、再贴现、宏观审慎等货币政策组合工具,引导金融机构加大对绿色产业的支持力度,对短期微利、资金需求量大、公益属性强的绿色项目,搭配使用债券、资产证券化等金融工具,丰富资金供给渠道,提高绿色信贷绩效。

——基于三元VAR-GARCH-BEEK模型的分析