股权收购(Buyouts)的债务估值和违约决策

母从明,刘 洋,周远祺,杨金强

(1. 湖南大学金融与统计学院,湖南 长沙 410006;2. 长江养老保险股份有限公司,上海 200122;3. 中国地质大学(武汉)经济管理学院,湖北 武汉 430074;4. 上海财经大学金融学院,上海 200433;5. 上海国际金融与经济研究院,上海 200433;6. 上海市金融信息技术研究重点实验室,上海 200433)

1 引言

股权收购是私募股权基金的主要投资方式之一,最早起源于美国,并于上世纪80年代逐渐成为西方发达国家私募股权投资的重要组成部分。随后,股权收购在全球范围内得以蓬勃发展,交易规模越来越大。到2017年,全球股权并购已经占全球股权私募基金总投资的60%,交易量高达3.7万亿美元(见Metrick and Yasuda[1];Axelson等[2])。事实上,股权收购活动在我国也日趋频繁。据公开数据显示,在2010~2012年间仅上市公司的股权收购活动分别为251 起、253 起、330 起,股权收购交易次数和交易量呈上升趋势。

股权收购主要分为管理层收购和杠杆收购两类。但从融资角度来说,股权收购都需要引入高杠杆。所以对于股权收购基金而言,债务估值和破产决策至关重要。仅依靠单一债务融资方式,私募股权投资基金难以融得足够资金用于收购交易。为此,股权收购的融资常常采用分层债务结构(multiple tranches of debt)。在这种结构形式中,不同层次债务的合约条款和求偿顺序有所差异。同时,值得强调的是,对于私募股权投资而言,目标公司大多为非公开交易公司,即使目标公司原先是公开上市公司,经过股权收购后,为了方便投资者控制公司也会被私有化而退市。对于这种非公开交易资产,具有显著的特质风险,所以不能采用传统的Leland模型对股权收购交易中的债权和股权进行估值。为此,本文将基于采用多层债务结构进行债务融资的股权收购交易,通过建立数理模型,研究股权收购交易中的债权和股权估值问题以及最优的破产决策。

实际上,不少文献研究了股权收购交易资金来源的分布情况,比如kaplan和Strömberg[3]等。这些文献指出,用于股权收购交易的资金大约有60%~90%来源于债务融资,其中优先级较高的债务融资(senior and secured)主要由银行和机构投资者提供。Kaplan和Stein[4]发现在上世纪80年代,绝大多数杠杆收购的债务融资来自于银行。实际上,银行提供的债务融资通常会划分为多层(multi-tranche loan)。从索赔顺序而言,银行贷款大多为优先级较高的债务,安全性也较高。从类型而言,银行贷款主要有等额还本付息的按揭债(amortizing debt)和到期偿还本金的子弹债(bullet debt)等。除了发行这种优先级较高的债券,大多数收购交易还需要发行优先级较低的债务(junior和unsecured)进行融资,比如高收益债券(high-yield bonds)或者夹层债(mezzanine debt)。Demiroglu和James[5]通过分析1997~2007年价值高达2900亿美元的181起股权收购交易,发现具有较好声誉的股权收购基金能以更低的信贷息差(credit spread)获得债务融资,并且更倾向于向机构投资者发行债务。所以,考虑股权收购基金采用分层债务融资结构非常符合业界现状。

对于股权收购而言,一个不可忽略的重要问题是杠杆收购后标的公司能否承担项目期限内相应的利息负担。Kaplan和Sein[4]和Guo等[6]通过研究1982~2006年美国上市公司私有化收购案例发现这些公司私有化后,利息支出占EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization)的比重高达70%。Axelson, Jenkinson, Strömberg and Weisbach(2007,后文简称AJSW)[2]研究私有股权投资数据后发现,虽然绝大多数风险投资交易是低杠杆甚至无杠杆的,但股权收购案例则完全不同。在一定程度上,因为的标的公司拥有相对成熟的经营模式,产生的自由现金流可以支持较高杠杆导致的利息负担,所以股权收购基金通过利用廉价的债务融资可以获得更高的回报率。Kaplan和Stein[4]通过研究债务融资成本与收购项目估值的关系,证实了廉价的债务融资有利于促进股权收购交易。

与杠杆密切联系的话题则是违约破产问题。Andrade和Kaplan[7]对高杠杆交易进行研究,发现1985年之后的管理层收购案例中有30%的以上案例以违约告终。Kaplan和Strömberg[3]研究了从1970年至2007年全球17171起杠杆收购案例,对收购基金的运行模式和杠杆收购收益情况进行分析后发现,有7%的收购案例以违约破产告终,超过10%的收购案例以其他未知原因结束。为此,基于多层债务结构形式,研究股权收购基金的债务定价、股权定价以及收购杠杆引致的破产概率具有非常重要的现实意义。

目前,国内学术界很少涉足对私有股权收购和私募领域融资问题的研究。虽然不少文献从理论角度研究了融资、债券定价和资本结构,比如:熊波和陈柳[8]借助于单期模型,从非对称信息视角分析了高新技术企业对私有股权资本市场的资金需求以及机构投资者对高新技术企业提供的融资服务;夏鑫和杨金强[9]研究了非完备市场下基于控股股东控制权私利的公司资本结构;向华和杨招军[10]基于担保换股权新型融资模式研究了中小企业投融资行为;胡昌生, 程志富等[11]以及巢文和邹辉文[12]分别讨论了可转债的定价和长寿债券定价问题。但是,这些研究并未涉及与股权并购有关的定价和违约。为此,本文通过建立数理模型,研究与股权收购多层债务结构有关的定价和违约概率,不但具有重要的现实意义,而且能够填补我国在这方面的研究空白。

2 模型构建

假设在初始时刻t=0,股权收购交易活动的资金来源由权益投资I和债务融资D构成。虽然收购交易开始和结束时都会产生溢价,但为了简化模型,本文不考虑这些溢价,从而假设全部资金在初始时刻被用来购买价值为A0的目标公司资产,即A0=I+D。在项目开始时,风险中性的投资者(包括股权投资者和债权投资者)与股权投资基金约定持有期为T。当股东决定在t(t≤T)时违约,标的资产以(1-κ)At的价格出售,所得现金用于偿还债务,其中At表示t时刻标的资产的账面价值。由于私有股权的目标公司资产流动性差,并且具有很强的特质风险,因而不能利用公开交易证券进行有效对冲,所以这类资产在到期之前被迫出售时往往会产生较大的价值损失,参数κ∈(0,1)刻画了这种价值损失。

当t=T时,目标公司通过上市、二次收购等方式将标的资产出售,所获得的现金收入AT将在债权人(按债权优先顺序)和股东之间分配。

本文假设标的资产价值At在项目到期之前满足如下的几何布朗运动:

(1)

其中,μA表示资产价值的期望增长率,σA表示资产价值的波动率,Zt是标准布朗运动。参数δ代表了单位时间内标的资产产生自由现金流的速度。这部分现金流用于支付当期的利息,如果有剩余,则用来发放股利。如果自由现金流不足以支付当期全部利息,股东需要用自有资金去支付剩余的利息。显然,如果标的资产规模A越大,那么单位时间内产生的自由现金流δA越多。

2.1 债务价值动态

为了便于讨论分层债务结构中的债务估值,本文先给出通用的债券估值方法。对于任何一种在存续期内获得利息支付c、到期日收回尚未偿还的利息和本金或违约破产时获得公司剩余价值的债券,记其在t(t≤T)时刻的价值为D(t,At),这里At表示t时刻标的资产的价值。根据现金流贴现估值方法,可知t时刻债券价值D(t,At)满足如下等式:

D(t,At)

(2)

其中,τ是股东选择的违约破产时机,Vt表示在t时刻债务合约终止时(破产清算或者债务到期)债权人能获得的价值。显然,Vt满足

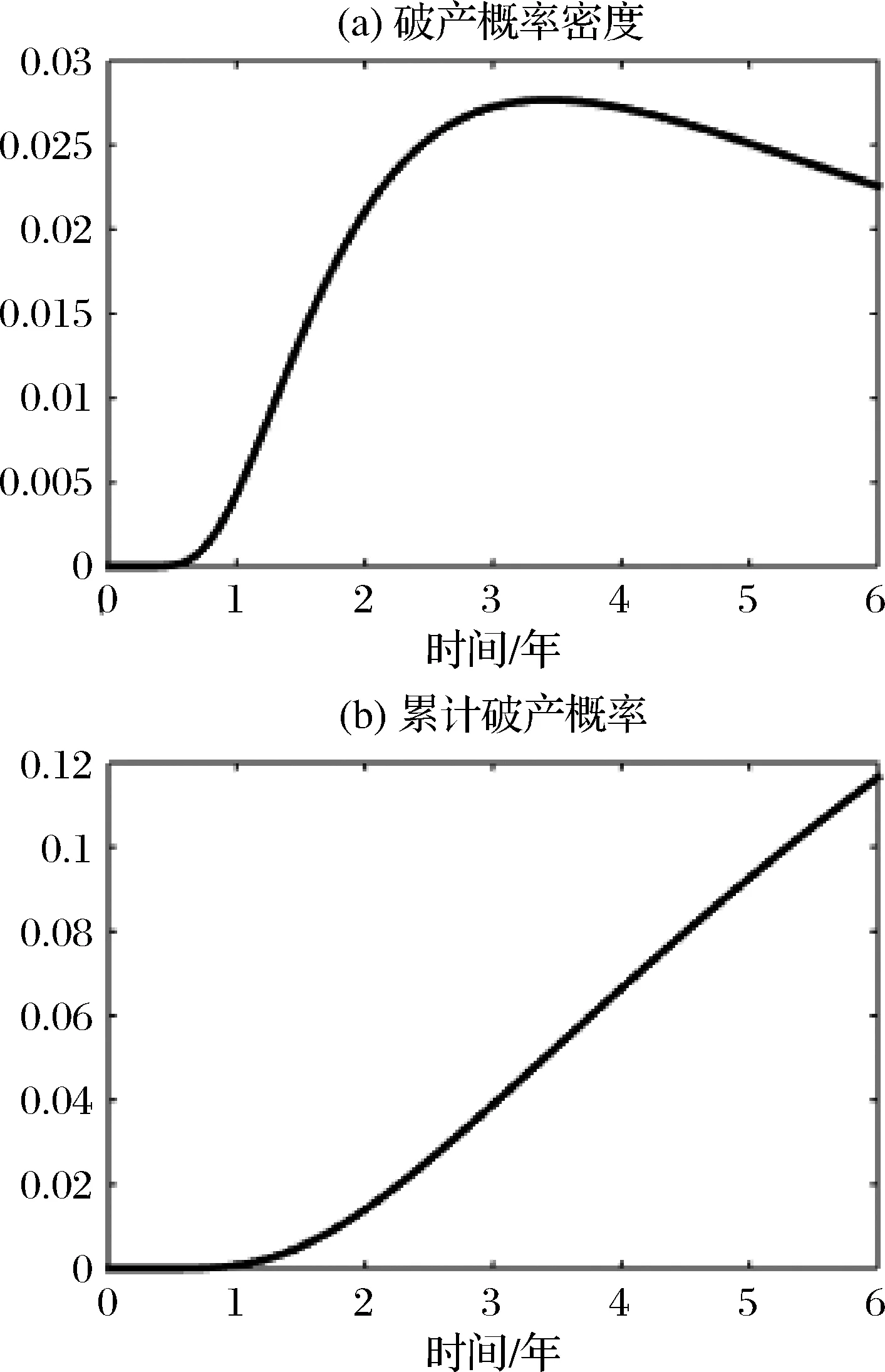

Vt=min((1-κ)Aτ,Pτ)1τ +min(At,Pt)1τ≥T 其中,Pt表示t时刻股东尚未偿还的本金和利息的现值。1x为示性函数,即当x为真时,该函数取值1,其他情况该函数均取值0。 假设股东选取的破产边界为A*,也就是说,当标的资产的价值A第一次从上至下触碰到A*时,目标公司选择破产清算。因此,τ即为标的资产价值A第一次自上而下达到A*的时刻:τ=inf{t∈(0,T)|At=A*}。根据债务定价公式(2),t时刻债务价值Dt满足下面的HJB (Hamilton-Jacobi-Bellman)方程: (3) 为了确定上述HJB方程的解,债务价值D(t,At)需要满足边界条件: D(0,A0)=D0 D(t,∞)=Pt,0 D(T,AT)=min{AT,PT} D(τ,A*)=min{(1-κ)Aτ,Pτ} 第一个边界条件表示初始时刻债券面值等于债权人的出资D0;第二个条件表示在运营期内,如果标的资产价值足够大,债权人总能收回股东尚未偿还的本金和利息;第三个条件表示项目到期时债权人的收益;最后一个条件则表示破产时债券人的获益。因为第一个和第二个条件是通用条件,所以在后文的表达中将不再单独列出。 如果标的资产的风险可以被公开市场证券充分对冲,上述模型可以简化为标准的Leland和Toft[13]有限期债务模型。实际上,公式(3)及其边界条件类似于有限期债的定义,但是值得注意的是在上述定义中,当债务到期时,债权人获得尚未偿还的本金和面值,并非债券面值。尚未偿还的本金和面值或许比面值低,或许比面值高,依赖于债券类型。 股权收购通常发行如下几种形式的债券进行债务融资:优先级信用债(first-lien revolver)、优先A级债(first-lien term A)、优先B级债(first-lien term B)以及次级债(second-lien)。接下来,本文将具体分析股权收购交易中各层债务的估值问题。 优先级信用债通常由银行提供,是一种贷款承诺,需要标的公司提供一定的资产作为担保,因此安全性较高。公司只会在资金周转困难时使用这种债务融资,并且公司的举债规模也不确定,视实际需求而定。公司通常会在现金流恢复后尽快偿还信用债,以备下次使用。信用债的实际期限十分灵活,难以定量分析。此外,由于优先信用债的偿付级别最高,期限很短,信贷利差通常由银行与收购基金协商决定,与基金公司的偿付能力有较大关系,而与被收购的目标公司关系不大(见Demiroglu和James[5])。因此本文不考虑这种债务融资方式。 2.2.1 优先A级债 (4) 定义t时刻优先A级债的价值为Va(t,At),那么Va(t,At)满足公式(3)所示的HJB方程以及如下的边界条件 因为优先A级债尚未偿付的本金和利息之和随着时间的流逝而不断减少,在债务到期时(即t=T),目标公司刚好还清所有的利息和本金,所以在t=T时刻,尚未偿还的本金和利息之和为0。 由于股权并购交易通常采用很高的杠杆,如果采用单一的优先A级债,公司将面临比较严重的现金支付压力。尤其在初始阶段,标的资产的价值处于较低水平,产生的现金流可能不足以支付优先A级债要求的等额本息,所以债务违约问题十分突出。为了缓减这种等额本息支付压力,股权收购基金会发行优先B级债。 2.2.2 优先B级债 优先B级债则是由机构投资者提供的债务资金,为了与信用债和优先A级债区分,优先B级债往往也被称为机构定期债 (institutional term loan)。优先B级债是一种类似于子弹债的融资方式,目标公司在合同期限内只需要支付较少的利息,剩余的利息以及本金则在合同到期时一次付清。在实际操作过程中,B级债的利率以及每期支付的金额由借贷双方商议决定。为了便于分析,本文假设每期产生的利息在当期支付,债务到期偿还全部本金。 与优先A级债相比,优先B级债对目标公司产生的即期利息支付压力较小。由于在到期日之前一直没有偿付本金,因此在合约期内的任意时刻t(t≤T),尚未偿还的本金为 定义t时刻优先B级债的债权价值为Vb(t,At),那么Vb(t,At)满足如公式(3)所示的HJB方程以及如下的边界条件 目前,本文给出了优先A级债和B级债的定价方法。但是,在股权收购交易中,如果发行这两种债务募集的资金与基金公司的自有资金依旧无法满足收购价格,那么收购基金将会发行次级债来为这部分差额进行融资。 2.2.3 次级债 定义t时刻次级债的价值为Vp(t,At)。同理,价值函数Vp(t,At)满足如公式(3)所示的HJB方程,同时满足如下的边界条件 目标公司的现金收入主要包含两部分,一部分是在项目到期或者破产清算之前,标的资产产生的自由现金流,另一部分是投资到期时的资产价值或者破产清算时的残留资产价值。标的资产价值和自由现金流满足公式(1)所示的几何布朗运动,因此在单位时间内目标公司产生的自由现金流为δAt。定义t时刻目标公司权益部分的价值为Ve(t,At),那么其满足如下所示的HJB方程 与债权价值相似,Ve(t,At)满足如下的边界条件: Ve(τ,Aτ)=min((1-κ)Aτ-Va(τ,Aτ)-Vb(τ,Aτ)-Vp(τ,Aτ),0) 上述HJB方程刻画了构成股权回报的三个方面:现金流与利息支出的差额,时间变动带来的价值改变,以及标的资产变动带来的价值变化。如果当现金流与利息支出的差额为负时,股东利用自由资金弥补这部分赤字。区别于传统的无限期动态估值模型(Leland[14]),本文考虑有限期情形,因此在权益估值中需要考虑时间维度。 值得注意的是,无论是债券估值还是股权估值,都是在给定股东选择的最优破产边界A*条件下进行计算的。事实上,当标的资产价值较低时,目标公司产生的自由现金流也处于较低水平(即δAt),但目标公司需要大量的自由现金用于支付债务利息,因此目标公司的利息偿付压力较大。在这种情况下,股东需要权衡继续运行目标公司带来的收益和立即破产所节省的利息成本。由于利息是一个相对稳定的现金支出,并不会随着资产价值下降而减少。因此,当标的资产价值低于某个数值时,股东有动力选择破产清算。如果选择破产清算,股东可以避免此后持续的利息支出。与此相反,过早选择破产清算,股东会丧失未来项目成功带来的高收益(期权属性)。因此,在股权收购初始时刻,股东需要选择最优的破产触发点A*最大化股权价值。根据Leland和Toft[13]和Leland[14]以及其他文献,股权价值最大化要求破产触发点A*满足如下的光滑粘贴条件 (5) 其中Ve(A;A0,A*)表示给定标的资产初始价值A0和股东选择的破产边界A*时的股权价值Ve(0,A0)。显然,股东选择的破产边界A*为常数,这体现了股东的理性预期,所以与债务距到期的时间无关,这与Leland和Toft[13]有限期债务结构下的常数破产边界相一致。 因破产清算时标的资产的剩余价值是债券价值的来源之一,所以破产边界A*对于债券估值也会产生较大影响。当破产边界较高时,目标公司会更早破产,虽然较高的破产边界增加了破产清算时债权人可能获得的剩余价值,但是减少了债权人获得利息收入的时间。如果选择较低的破产边界,虽然增加了债券的利息收入,但是一旦破产清算,剩余价值有可能无法偿付剩余的所有债务。所以对于本文考虑的多层债务问题,因不同债务的优先级和利息支付条款不相同,破产边界对债务价值的影响会更加复杂。 对于优先A级债而言,合约持续期的现金利息是构成债权价值的最主要部分,本金随着合约到期而逐渐下降到零。所以对于优先A级债的债权人来说,改变破产边界主要通过影响利息收入(等额本息)来影响债权价值。但对于次级债而言,债务持续期内的现金利息很少,甚至没有,债权人主要依赖到期时一次性收回债务价值。所以,对于次级债债权人而言,破产边界主要通过影响清算价值而影响债权价值。破产边界对优先B级债价值的影响介于对优先A级债和次级债之间。在考虑了破产边界变化对不同债权价值的影响之后,不同优先级的债权人选定信贷利差(以及次级债的现金利息),使得债务在初始时刻的价值等于债权人的出资,保证所有债权人盈亏平衡。 Metrick和Yasuda[1]通过研究144家股权收购基金的数据,发现股权收购投资的波动率为60%。根据Campbell等[15]的研究,小公司的波动率为60%,但Metrick和Yasuda认为其样本中的股权收购投资波动率过小,因此他们在模型中选取90%作为标的资产几何布朗运动的波动率。而在本文中,我们选取60%的波动率作为基本参数。 Demiroglu和James[5]分析了181个杠杆收购案例,其样本显示,净现金流大约为总资本的7%左右(在不同年代,这一数据在5%~12%之间波动),EBITDA大约为总资本的11%(在不同年代,这一数据在8%~16%之间波动)。本文选取δ=10%作为单位时间内标的资产产生自由现金流的速度。 私募基金的目标公司大多具有很高的成长潜力,股权收购案例也不例外。Harris等[16]研究发现,私有股权投资标的相对于标普500(S&P500)的超额收益为6.6%。基于这些实证结果,本文选择μA=20%作为基本参数。 Kaplan和Strömberg[3]发现私有股权收购基金通常不会在同一家目标公司投资超过五年,如果项目成功,基金将会在剩余五到八年回收投资。Demiroglu和James[5]的样本数据显示股权收购中的债务融资平均期限为44~90个月,其中优先A级债的期限大约为44~78个月,优先B级债大约为70~90个月,次级债的期限大约在80个月左右。本文选取T=6,即72个月作为项目持续期。事实上,对边界条件进行调整,本模型适用于不同期限的债务定价。 Kleymenova等[17]的样本显示,在2003~2010年的私募二级市场交易中,普遍存在25%左右的折价。Nadauld等[18]研究了2007~2009金融危机期间的样本,发现私募股权二级市场折价超过了50%。本文选择κ=40%作为折扣率。 因为在实际中,有的次级债包含现金利息条款,有的则不包含现金利息条款。为了检验模型的稳健性,本文先分析次级债包含现金利息和不包含现金利息对各级债券信贷利差的影响。首先考虑不包含任何现金利息支付的情形,即rp=0。基于前面的参数值,本文模型的数值结果为:优先A级债、B级债和次级债的信贷利差分别为csa=1.38%,csb=4.77%,csp=8.68%,破产边界为A*=13.77%×A0,即标的资产价值跌到初始价值的13.77%时,目标公司选择破产清算。通过对股权价值进行分析可得,股东的内部收益率(IRR)为22.72%。 再考虑次级债包含现金利息支付的情形。不失一般性,假设次级债现金利率为rp=4.5%。在这种情况下,三种债券的信贷利差分别为:csa=1.41%,csb=4.94%,csp=3.18%,破产边界为A*=14.29%×A0,股东的内部收益率为22.68%。Ljungqvist和Richardson[19]通过分析私募基金投资者的现金流数据发现投资者的平均内部收益率为21.83%。而Groh和Gottschalg[20]利用Thomson Venture Economics数据库对美国的股权收购基金进行分析,发现在剔除基金层面费用之前的内部收益率为22.73%。因此,无论次级债是否包含现金支付,基于校准的参数,本文模型估算的股权内部收益率与实证数据十分接近。 进一步对比上述两种结果发现,次级债现金利息支付对优先A、B级债的信贷利差和股东选择的破产边界影响甚微,但是极大程度地降低了次级债的信贷利差。其潜在的经济逻辑为:如果增加合约期内次级债权人的现金利息收益,债权人在初始时刻会降低所要求的信贷利差,较低的信贷利差降低了次级债本金的累积速度。对股东而言,如果次级债要求的现金利息提高,会增加项目期内的现金支出压力,从而使公司更有可能陷入流动性短缺的境地。但从另一个角度来说,由于次级债现金利息提高,期末本金会大幅下降,因此项目成功时,股东能得到更多的剩余价值。通过权衡这两方面的利弊,股东最终保持破产策略基本不变,而股权价值在两种情况下也基本相同。 综合上述分析不难发现,提高次级债的现金利率,会对次级债产生重要影响,但对更高级别的债务和股权价值影响不大。本质上来说,次级债的现金利息和本金累积率是影响次级债价值的两个主要方面,次级债债权人需要权衡这两者的利弊来选择盈亏平衡的信贷利差。一般情况下,次级债债权人的这种权衡不会直接影响优先级高于次级债的债权价值。但是,增加次级债现金利息会增加目标公司的债息支付压力,可能导致更早的破产清算,从而间接影响优先级更高的债权价值。在本文的模型中,次级债现金利息导致的股权损失与次级债累积本金下降带来的股东利益增加基本相互抵消,从而不会大幅影响股东的破产决策。鉴于此,在后文的分析中,我们均考虑具有现金利息支付的次级债。 事实上,根据优先A级债、优先B级债、次级债和股权价值满足的HJB方程、边界条件以及优先A、B级债和次级债债权人的盈亏平衡条件,在(外生)给定股东破产边界A*时,可以计算三种优先级债券的价值和股权价值。然后根据光滑粘贴条件(5)在初始时刻选择最大化股权价值的破产点A*。一旦求得破产触发点A*,可根据标的资产的动态方程求解最优的破产概率。为此,记f(t)和F(t)分别为标的资产价值从A0到达A*的首达时概率密度函数和累计分布函数。根据Karatzas和Shreve[21],f(t)和F(t)分别为 +Φ[-a] 图1给出了在基本参数设定下的破产概率。图1(a)表示破产概率密度与时间的关系。从图中不难发现,在项目刚开始的时候,破产概率很低,这是因为标的资产的价值远高于破产边界(A0=7A*)。随着时间流逝,单位时间内的破产概率逐渐增加,大约在第三年前后达到最大值,随后逐渐下降。图1(b)给出了累积破产概率随时间的变化趋势。图示结果说明,在项目实施的前两年内公司的破产概率低于2%,然后随时间一直递增,到项目到期时破产概率大约为12%。这与Kaplan和Strömberg[22,3]以及Andrade和Kaplan[7]等实证研究结论基本吻合。 图1 破产概率密度和累积破产概率分布 在分层债务结构中,各层债务在不同时刻和不同资产价值下的债权价值会有所不同。如图1所示,目标公司在前期具有较低的破产概率,因此优先A级债有较大可能充分收回其债务价值,但优先B级债和次级债只能依靠在后期收回其债务价值。为了进一步说明分层债务结构的优势和对公司杠杆、各层债务占比的影响,图2分别绘制了不同标的资产价值和不同时间节点对应的各层债务比例以及目标公司的最优杠杆。 图2 目标公司的杠杆和债务比例 图2(a)分析了在某一固定时刻(即t=0)公司杠杆、各层债务比例与标的资产价值之间的关系。其中,公司杠杆为债务总价值占公司总价值的比例,优先A级债(优先B级债、次级债)比例为优先A级债(优先B级债、次级债)价值占债务总价值的比例。分析结果表明,当标的资产价值趋近于破产边界时,公司杠杆疾速上升并达到最大,几乎接近100%。实际上,大量实证研究发现,在金融危机中,许多杠杆收购的目标公司由于资产贬值造成其杠杆率急速提升,最终不得不选择破产清算,从而导致大量股权收购项目失败[19-21]。显然,本文的理论模型 图2-(b)分析了在资产价值保持不变的条件下(即A=A0),公司杠杆、各级债务占总债务的比重与时间的关系。从图中可以看出,随着时间的推移,债权价值在公司价值中所占的比例逐渐上升,公司杠杆逐渐提高。其主要原因在于,当标的资产价值一直保持不变的时候,具有期权属性的股权价值就会快速缩水,从而导致公司整体杠杆上升。优先A级债的价值随时间增加而逐渐减小到0,所以其占比下降。但优先B级债和次级债的占比例逐渐增加。注意到优先B级债在每一期获得利息支付,没有利息累积进入本金,所以其价值本身会随时间的流逝而降低。但与之相比,优先A级债的债权人每期都会收到等额本息,因此其价值下降速度远远高于优先B级债价值下降的速度。这种速度差异导致了优先B级债所占比例不但不下降反而上升的结果。在实践操作中,对于多层债务结构的估值,投资者和债权人除了要考虑各种债务所占比例,还要对具体价值进行逐个分析,更需要深入了解其变动的潜在原因和影响因素。 至此,本文已经给出了多层债务结构下的破产边界和股权债权价值分析,接下来对不同债务进行单独分析,比较它们之间的差异,进一步证实多层债务结构的优势。 图3给出了单层债务结果下的破产概率。从图3(a)中可以看出,随着时间流逝,按揭债的破产概率密度迅速上升,而本金积累型债券的破产概率密度在相对长的时间内几乎为零。按揭债的破产概率密度最先达到峰值,然后逐渐下降,从而形成倒U型的形状。正如上文所言,目标公司如果只发行按揭债,在项目初期将面临较为沉重的流动性压力,从而增加了单位时间破产清算的可能性。在项目后期,随着本金逐渐减少,股东的期权价值越来越大,所以倾向于推迟破产,从而降低了单位时间的破产概率。不同于按揭债和子弹债,本金累积债的破产概率密度没有出现关于时间的倒U型特征。图3(b)给出了累计破产概率的分布情况,在本文设定的参数下,按揭债的破产概率大约是子弹债(本金累积债)的两(四)倍。 图3 单层债务结构下破产概率密度和分布情况 这一部分考虑主要模型参数取值对结论的影响。通常情况下,私有股权投资的目标公司大多具有很高的波动率。在上文分析中,模型设定的波动率为σA=60%,这是一种比较适中的参数选择。现在考虑波动率更高的情况,即σA=90% (Metrick和Yasuda[1])。保持其他参数不变的情况下,有csa=7.5%,csb=15.11%,csp=15.33%以及A*=12.26%×A0,股权的内部收益率为22.17%。这些结果表明,当标的资产波动率增加时,所有债权人都要求更高的信贷利差。提高波动率意味着目标公司拥有的项目风险越大,因此债权人会要求更高的信贷利差来弥补高波动性可能带来价值损失。但是对股东而言,增加标的资产波动率对股权价值产生正反两方面的影响。不利的方面,增加标的资产的不确定性增加了债权人要求的信贷利差,从而增加了合约期限内现金利息支付压力,同时也增加了项目到期时尚未偿还的债务总量,因此股东有动机选择提前破产。另外一方面,类似于标准的资本结构理论(Leland[14]),股权具有典型的期权属性,标的资产的波动性会增加股权价值,从而吸引股东选择更低的破产触发点。通过权衡这些利与弊,股东选择最优的破产边界。在校准的参数下,期权效应稍微占据主导作用,即增加标的资产的不确定性,股东选择推迟破产。实际上,股东通过权衡,选择最优的破产触发点,极大地削弱了标的资产不确定性对股权内部收益率的影响(IRR(σA=60%)=22.68%,IRR(σA=90%)=22.17%)。这主要是因为债务对目标公司标的资产的风险有着十分重要的分散作用,而这种分散机制非常类似于债务对异质风险的分散作用(关于金融工具可分散企业特质风险的研究可参考Chen, Miao和Wang[23], Wang, Yang和Zhang[24]等文献)。 资本市场的利息率是衡量市场流动性的有效指标之一。当市场流动性较充裕时,市场利率处于较低水平,债务融资成本也会比较低。在基本模型分析中,本文设定市场利率为r=5%。为了分析市场流动性对债务价值、破产决策以及股权价值的影响,本文设定一个更低的市场利率,即r=2%。在其他参数不变的情况下,通过计算可得:csa=1.1%,csb=4.1%,csp=2.45%,破产边界为A*=11.02%×A0,股权的内部收益率为26.44%。这些结果表明,在低市场利率条件下,各层债务的信贷利差明显下降。相对于高利率市场环境,目标公司的利息负担得到显著缓解,尚未偿还的次级债本金累积量也有所下降。此外,破产边界更低,保证了目标公司能经营更久(平均而言),这在很大程度上归因于项目持续期内利息负担减少。对股东而言,在低利率市场环境中,股权的内部收益率上升到26.44%,相比于高利率情况下的内部收益率有较大幅度提升。AJSW[2]曾指出贷款成本对于股权收购杠杆实施和估值都会产生重大影响,低廉的债务融资是股权收购市场繁荣的重要条件。Kaplan和Stein[4]通过实证研究指出,上世纪80年代高收益债市场的繁荣,是股权收购市场快速发展的重要原因。显然,本文的结果从理论上支持了这些实证结论。 基于股权收购理论,本文构建了基于多层债务结构的债权估值和股权估值理论模型,并分析了目标公司的最优破产策略和破产概率。基于校准的模型参数,模型提供了与实证数据十分吻合的股权内部收益率。在股权收购交易初期,目标公司在单位时间内的破产概率比较低,但随后急剧上升,达到最大值后缓慢下降。破产概率的这种分布特点也与实证研究结论十分吻合。另外,文章分析了标的资产价值、时间对公司杠杆和各层债务占比的影响。特别地,随着标的资产价值趋近于破产边界,公司杠杆和优先级最高的债务占比急剧上升,而其他债务的占比急速下降,这从理论上支持了在经济条件恶化时投资者抢购安全资产的行为动机。 本文对比分析了三种不同债务融资方式对债权估值和破产决策的影响。分析结果表明,如果只采用单层按揭债方式进行融资,融资成本比较高,目标公司会选择提前破产,从而增加了破产概率。如果只采用单层本息累积型债务进行融资,虽然破产概率较低,但是债权人要求较高的信贷利差,从而要求更高的本金累积速度,这会导致期末股东损失更多权益。而只采用单层子弹债的成本也会高于多层债务结构下的融资成本。这从融资成本、破产概率和期末股权价值等角度论证了多层债务结构的优势和合理性。 本文对模型的主要参数进行了比较静态分析。分析结果显示,虽然提高标的资产的波动率会使得债务融资成本大幅上升,但是对股权内部收益率却影响甚微。这主要归功于两个方面:第一方面,增加标的资产的波动率增加了项目风险,但是股东可以通过发行债务等金融工具有效降低自己承担的风险。另一方面,股东可以通过权衡标的资产波动率的期权效应和债务成本效应选择最优的破产触发点,进而降低不确定性对自身利益的影响。除此之外,当市场利率较低时,所有债务的融资成本均有所下降,股东选择推迟破产,股权价值显著提升。这说明较高的市场流动性对股权收购交易产生积极影响,这与实证研究的相关结论十分吻合。 虽然本文研究了股权收购案例中具有特质风险目标公司的债权、股权估值理论和破产决策,但本文的理论结果可以为其他相似模型提供参考。比如,在场外市场(OTC)交易的以流动性较差的资产作为标的的资产担保证券(ABS),针对其分层收益结构,也可以利用本模型进行价值分析。2.2 分层债务结构及估值

2.3 股权估值

3 参数校准

4 模型分析

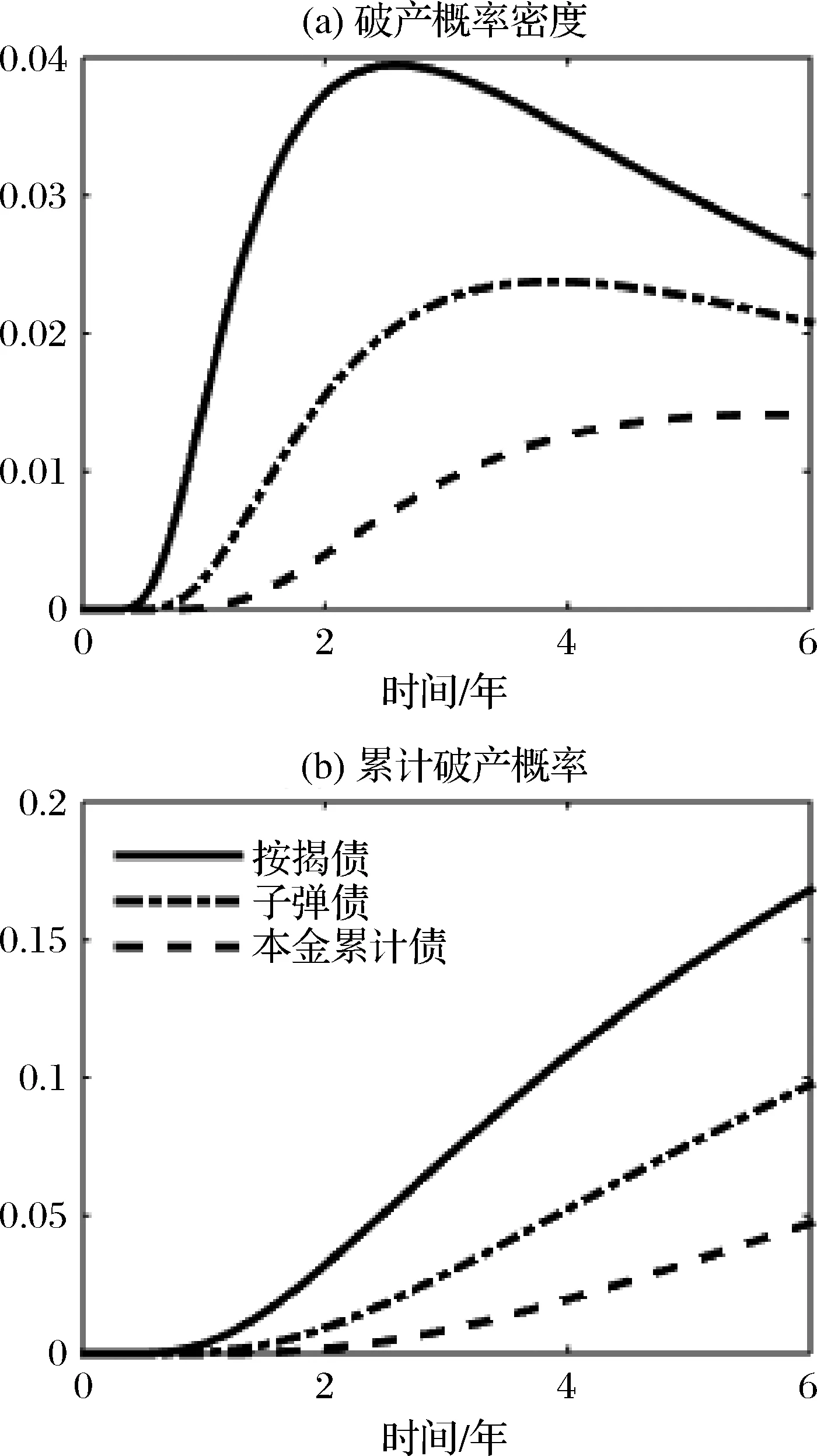

4.1 数值结果分析

4.2 单层债务结构分析

4.3 比较静态分析

5 结语