长三角和京津冀金融集聚水平的评价分析

——基于灰色关联的Topsis指数综合评价法与泰尔指数分解

郑智勇

(宁德职业技术学院财经管理系,福建宁德 355000)

近年来,中国金融业迅速发展,金融产品日益多样化,金融集聚作为特殊的产业集聚,成为金融业发展的必然趋势。长三角和京津冀经济区分别作为我国南北方经济、政治和文化中心,同时也是我国经济发展的两大增长极,一方面其金融资源在集聚过程中部分信息和技术向周边地区外溢,促进了周边区域经济的发展,另一方面伴随着周边地区金融发展水平的提高,又为中心地区提供了更加优质的资源,形成了“核心辐射边缘,边缘支持中心”良性演化机制。长三角作为我国竞争力最强的地区,金融业发达,工业化水平高,聚集了大量的金融人才,是最具竞争力的全国性金融中心。京津冀作为环渤海地区的中心,是我国人口密度大,开放程度高、发展潜力强的地区之一。基于灰色关联分析改进的基础上,采用Topsis指数综合评价法来探讨我国长三角和京津冀经济区的金融集聚水平,并通过泰尔指数分解,比较分析了各自的区域总差异、区域间差异以及区域内差异,从而进一步解释其金融集聚水平区域差异的形成原因,提出改善我国长三角和京津冀经济区金融集聚水平的对策建议,以改善两大区域金融资源配置合理性,提高我国整体的金融集聚水平。

一、文献综述

(一)关于长三角经济区金融集聚水平的文献综述

邹海荣等[1]运用改进后的协调发展度模型结合熵权法来测度长三角城市的金融资源集聚情况,发现华东地区金融集聚与经济增长协调度的极化现象较严重,还未形成一定的金融集聚规模效应,因此重点要强化上海国际金融中心的主体地位,增强金融联动性。孙宁华、王磊[2]研究了长三角地区金融集聚对区域经济增长的影响,认为长三角地区金融集聚对人均意义上的区域经济增长有着积极的影响,利用长三角地区金融集聚的优势,充分发挥金融中心的辐射作用,可以实现共同富裕的目标。黄逸轩[3]在时点个体固定效应模型的框架下,研究发现长三角地区的金融集聚对于产业结构的优化主要依赖于银行业的发展,需要发挥证券业在直接融资中的比重,加强保险业的金融创新,为长三角地区的产业升级提供金融支持。

(二)关于京津冀经济区金融集聚水平的文献综述

卜洪运、李静[4]综合运用主成分分析和动态面板模型研究京津冀地区金融集聚与经济增长的关系,发现京津冀整体金融集聚对经济增长有显著的促进作用,但经济增长对金融集聚影响不明显,因此需要有效整合金融资源,实现三地一体化发展。刘琦琦[5]基于空间面板模型研究发现,随着经济的不断发展与金融集聚的不断变化,京津冀地区的金融集聚对经济增长的空间溢出作用逐渐明显,其中银行业的集聚逐渐呈现出正向溢出效应,保险行业的空间溢出效应并不明显,而证券业集聚则呈现负向的溢出效应,提出了平衡资本市场发展,推动城市有效结合的对策建议。李延军[6]运用空间回归偏微分方法,研究京津冀区域金融集聚对经济增长的空间溢出效应,并借助经济地理学中的威尔逊模型,测算京津冀区域金融中心城市的辐射半径。认为京津冀应加强区域金融协同发展,加强与周边地区的交流合作,提高整体的区域经济水平。

(三)关于长三角和京津冀经济区金融集聚水平比较的文献综述

郑志丹[7]将京津冀与长三角城市群进行对比分析,从金融聚集和经济收敛的视角,探讨了京津冀城市群的经济和金融发展失衡的深层次原因,归结为金融资源和经济发展呈“断崖式”分布。汪浩瀚、潘源[8]基于Hansen门限模型,以金融规模与金融效率作为门限变量,探讨京津冀与长三角地区金融发展的产业升级效应,发现京津冀地区的金融集聚推动了产业升级,但长三角地区并未显著推动,认为需要调整京津冀城市群的空间结构,并加强对长三角地区民间金融的监管。尚永珍、陈耀[9]采用柯布—道格拉斯生产函数和固定效应模型探讨两大城市群的功能分工与经济增长的关系,提出推动群内合理分工的政策建议。

(四)文献评述

以往的研究主要是关于金融集聚程度的度量及其与经济增长关系的研究,侧重于采用空间计量和动态面板的方法进行研究,然而尚未形成完整的理论体系。本研究创新性地采用灰色关联的Topsis指数综合评价法与泰尔指数分解,不仅能够客观地评价两大经济区的金融集聚水平,而且还能够具体揭示两大经济区产生差异的原因,以试图发现并解释新的相关结论,对优化两大经济区的金融集聚水平具有现实意义。

二、研究设计与研究方法

(一)研究区概况

将我国长三角和京津冀经济区具体细化为两省一市和两市一省,其中长三角包括上海市、江苏省和浙江省两省一市;京津冀包括北京市、天津市和河北省两市一省。

表1 长三角和京津冀经济区金融集聚水平评价指标体系

(二)资料来源与指标选取

原始资料根据2008-2017年中国统计年鉴和各省统计年鉴的数据计算、整理所得。对于两大经济区金融集聚水平评价指标体系的选取,考虑到金融业需要为实体经济服务,在优化金融资源配置中促进实体经济的发展,因此指标体系主要包括了金融规模指标和经济规模指标两方面,金融规模指标具体反映了金融资源状况(X11~X15)和金融发展水平(X16~X18)(如表1)。

(三)测度模型构建

1.基于灰色关联的Topsis指数综合评价法

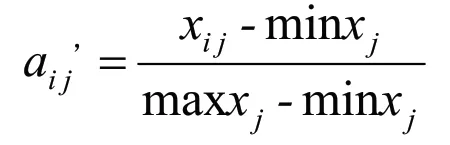

(1)指标规范化处理

(2)数据平移

(3)指标比重

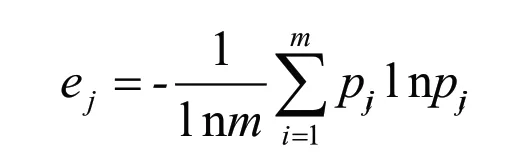

(4)指标熵值

(5)指标熵权

(6)加权规范化矩阵

(7)正负理想解

(8)评价值到正负理想解的距离

(9)评价值到正负理想解距离的灰色关联矩阵

(10)评价值到正负理想解距离的灰色关联度

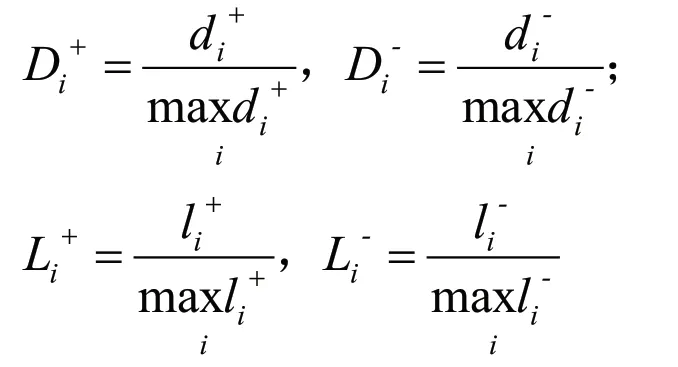

(11)对距离和灰色关联度进行无量纲化处理

(12)计算相对贴近度

(13)计算综合贴近度

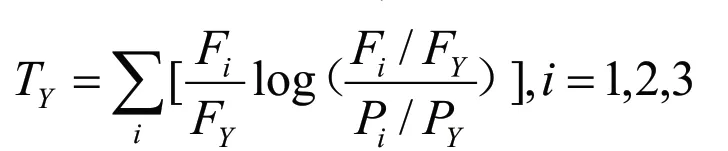

2.泰尔指数分解

根据泰尔指数的测度方法,设X、Y分别代表长三角和京津冀两大经济区,TX和TY分别为两大经济区的泰尔指数,FX和FY分别为两大经济区金融集聚水平及其相关指标的综合贴近度,PX和PY分别为两大经济区的户籍人口数。于是有:

根据泰尔指数的可加分解特性,泰尔指数可以按区内差异和区间差异进行分解,即总体差异等于区内差异加上区间差异,则两大经济区的差异为:

总体差异为:

为进一步考察区间以及区内增长差异对总体差异的贡献情况,将方程两边同时除以T,则上式变形为:

三、测算结果与分析

(一)基于灰色关联的Topsis指数综合评价法

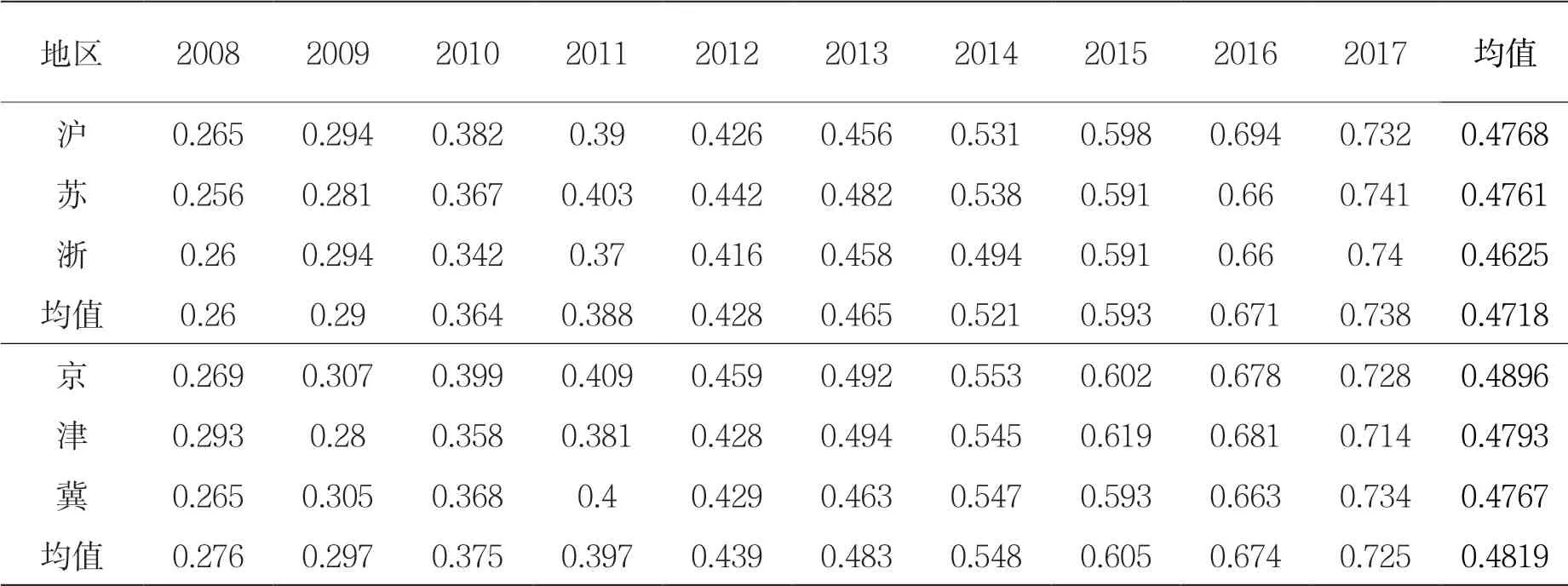

表2 长三角和京津冀经济区金融集聚水平相对贴近度Ci

表3 长三角和京津冀经济区金融集聚水平相对贴近度Ui

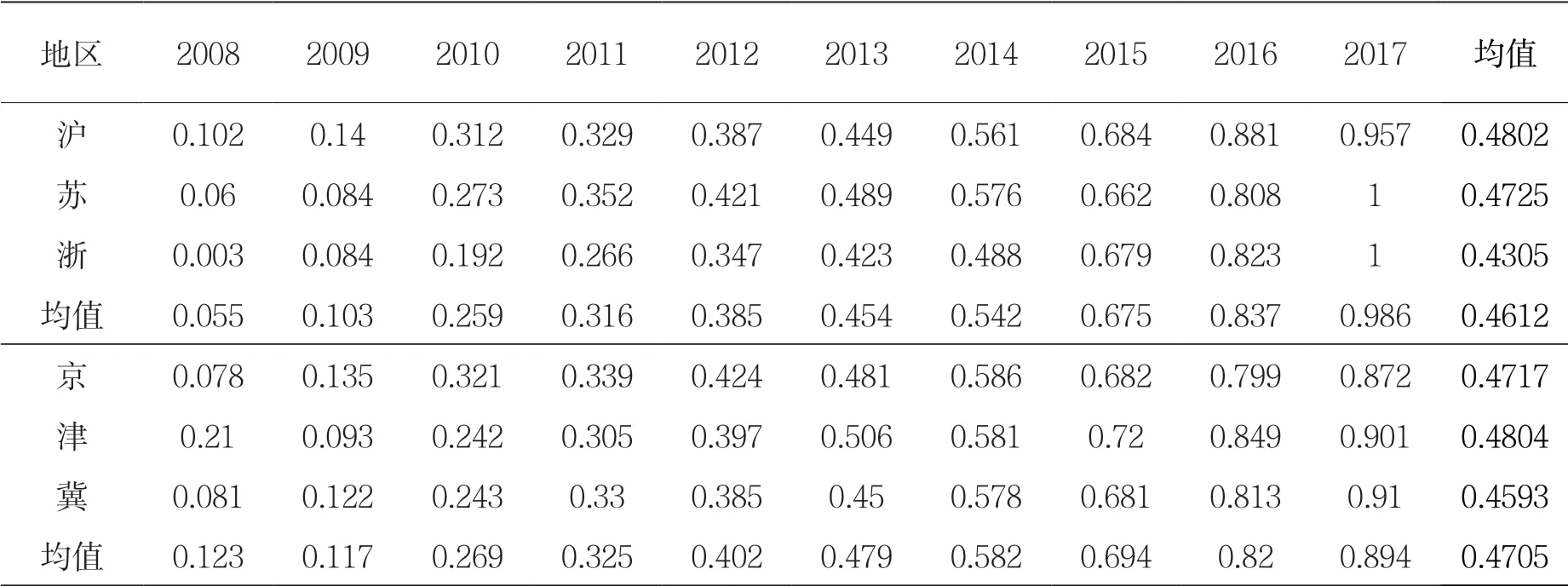

1.Topsis指数综合评价法分析和灰色关联分析

表2采用Topsis指数综合评价法测算时,各省金融集聚水平的相对贴近度均值从高到低排名如下:天津市、上海市、江苏省、北京市、河北省和浙江省。而表3采用灰色关联分析的排名则有所不同:北京市、天津市、上海市、河北省、江苏省和浙江省。表2和表3共同反映了京津冀的金融集聚水平整体上优于长三角,可以看出,从2016年开始金融集聚水平的优势逐渐让位于长三角。从波动程度上看,长三角金融集聚水平的标准差整体均高于京津冀,其中浙江省最高,北京市最低。

2.基于灰色关联改进的Topsis指数综合评价法分析

(1)金融集聚水平综合贴近度

表4 长三角和京津冀经济区金融集聚水平综合贴近度Qi

(2)金融规模指标综合贴近度

表5 长三角和京津冀经济区金融集聚水平金融规模指标综合贴近度Qi

(3)经济规模指标综合贴近度

表6 长三角和京津冀经济区金融集聚水平经济规模指标综合贴近度Qi

图1 两大经济区金融集聚水平综合贴近度

图2 两大经济区金融集聚水平金融规模指标综合贴近度

图3 两大经济区金融集聚水平经济规模指标综合贴近度

从表4-6和图1-3可以看出,两大经济区金融集聚水平综合贴近度与其经济规模指标综合贴近度的变化趋势一致,从2016年开始金融集聚水平的优势逐渐让位于长三角,其金融规模指标则呈现出交替领先的趋势,在2010—2014年间长三角的优势明显,而在2010年之前和2014年之后,京津冀的相对优势更大些。说明了长三角地区整体上金融集聚效应滞后发展,尚未形成一定的金融集聚规模。

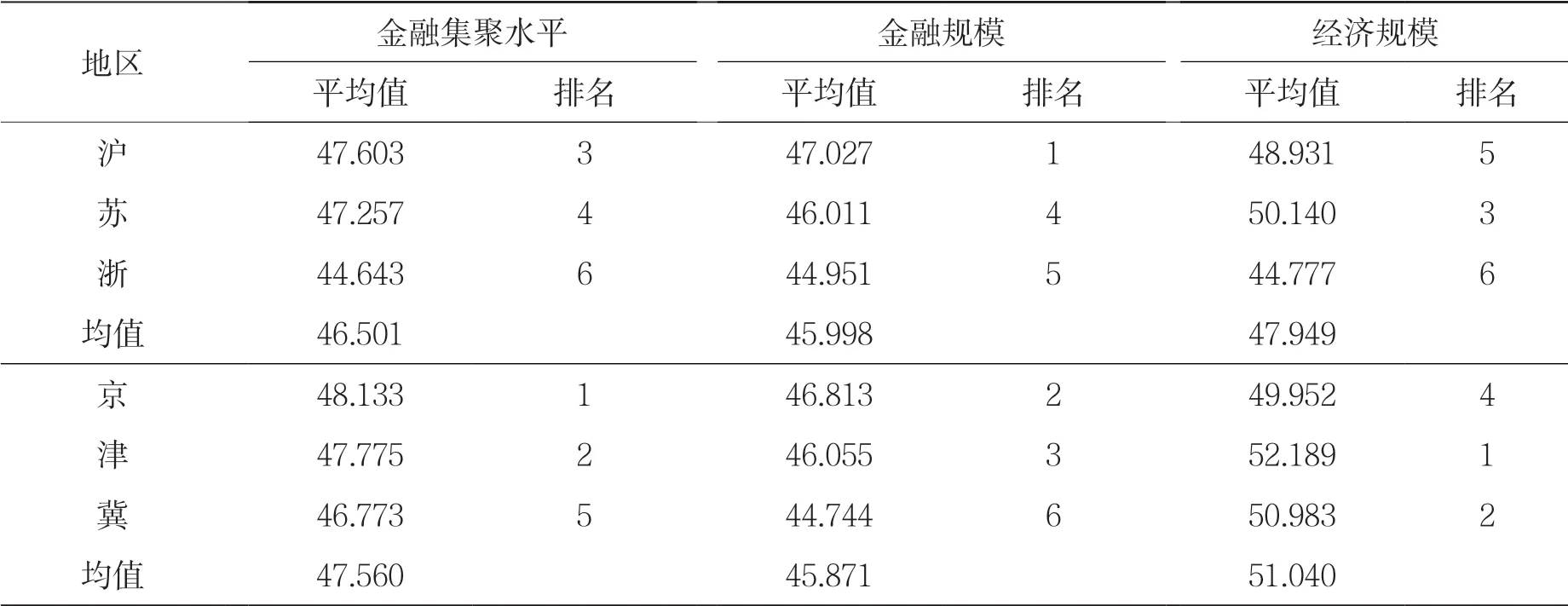

(4)综合排名

表7 长三角和京津冀经济区金融集聚水平的平均值及排名情况

京津冀在金融集聚水平及其金融规模指标上优于长三角,在其经济规模指标上则相对劣势。由于长三角地区割据,直接融资发展较慢,经济资源配置效率低下,大量的民间资本难以有效地投资新兴产业,从而抑制了产业结构的优化升级,阻碍了经济规模的发展。对于金融集聚水平及其金融规模指标而言,浙江省和河北省在其经济区内明显落后于其他两地市。浙江省的金融业总体上处于体制转型期和发展起步期,主要局限在银行业、证券业和保险业规模小且发展缓慢,被外省的金融机构所挤兑,地方金融机构受地域限制,分散分布在农村地区,金融供给能力和金融创新能力不足,尚未形成完善的金融集聚格局。河北省在京津的“虹吸”作用下,金融资源呈现“断崖式”分布,形成“环首都经济贫困带”。主要原因在于河北省自然资源匮乏、产业结构失衡、农业基础薄弱,难以催生发达的工业化体系,限制了京津金融资源向外辐射和扩张。上海市作为国际金融中心和长三角地区的核心城市,在金融规模上遥遥领先,但金融集聚的辐射效应有限,在带动周边南京市和杭州市协调发展方面动力不足。同时在经济规模上处于中下游,属于经济增长滞后型。河北省则在经济规模上仅次于天津市,河北省和天津市东临渤海,有明显的外贸优势。河北省怀抱北京市和天津市,两市的金融集聚效应可以很好地辐射到河北省。天津市作为北方经济中心,受政府大力扶持,拥有北方最大的港口——天津港,天津港作为我国北方重要的综合性港口和对外贸易口岸,是华北、西北和京津地区的重要水路交通枢纽,已形成了颇具规模的立体交通集输运体系。京津地区大部分的货物都要通过天津港出口到世界各地,对外开放的优势显著,使得天津市在经济规模上独占鳌头。而北京市作为首都,经济规模的发展目标以安全稳定为主,在金融创新和金融工具多元化方面受到阻碍。相对而言,天津市的金融环境则相对开放,更好地促进多层次金融市场体系的形成。天津滨海新区作为国家首个金融创新基地,为证券、保险和外汇资源等稳定性较差的金融市场发展奠定了基础。

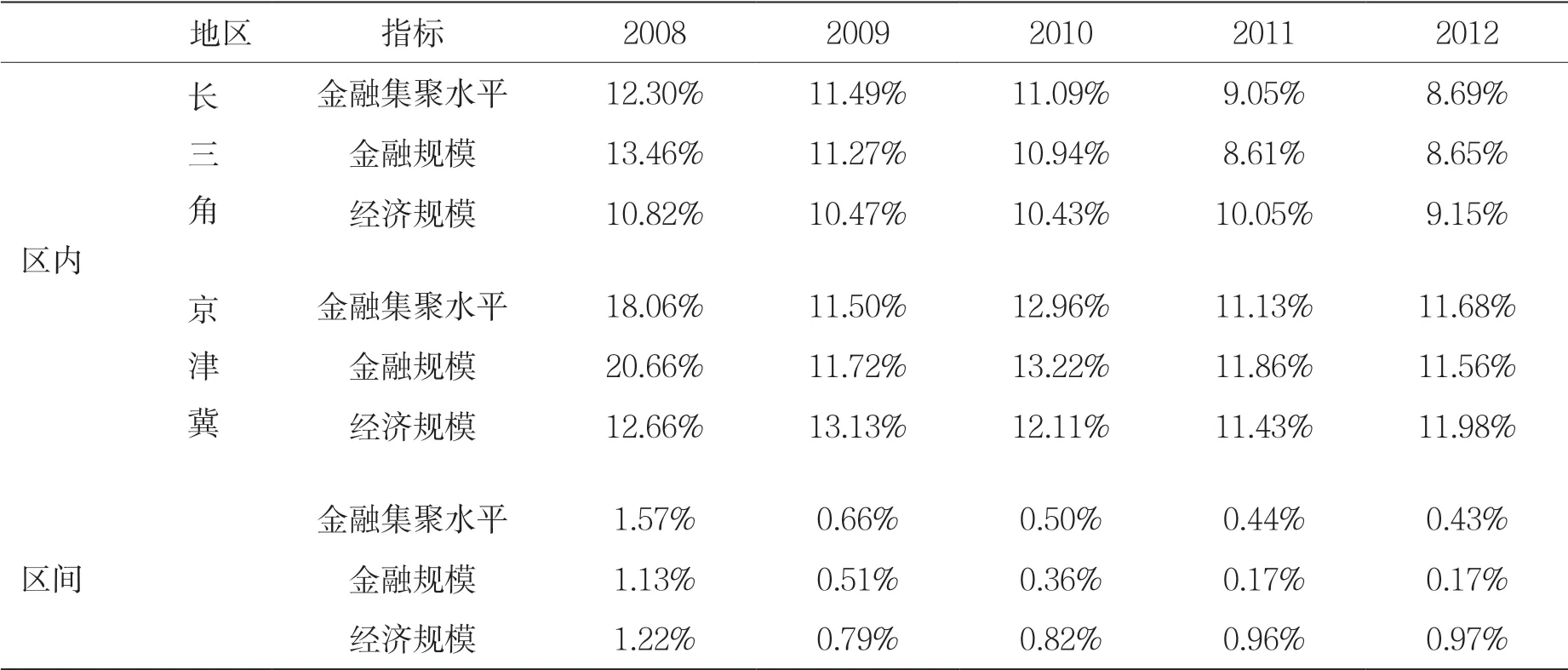

(二)泰尔指数分解

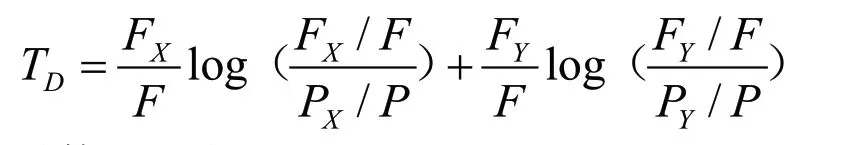

1.长三角和京津冀经济区金融集聚水平的泰尔指数分析

由表8和表9可知,两大经济区在金融集聚水平、金融规模和经济规模的总体差异中,区内差异均远大于区间差异,2008年的区内差异和区间差异均高于其余年份。从两大经济区的差异上看,京津冀的区内差异要平均大于长三角2.12%。从时间序列的变化上看,金融规模指标与总体变化趋势相一致,都在2008年以后呈现明显的下降,从2011年开始保持相对平稳在10%左右,经济规模指标相对于前两个指标而言较为平稳,波动率在1%左右。说明了受到2008年全球金融危机的影响,我国经济增长的下行压力增大,金融资本脱实向虚,难以为实体经济提供有力的支持。2011年首次明确了“金融服务实体经济”的原则,2015年提出的“供给侧改革”强调了金融资源的优化配置,因此在2011年开始保持相对平稳的变化趋势。

表8 2008—2017年长三角和京津冀经济区的泰尔指数-1

表9 2008—2017年长三角和京津冀经济区的泰尔指数-2

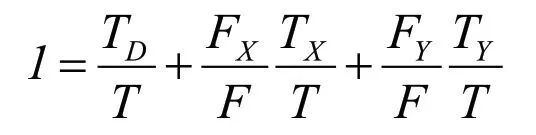

2.两大经济区区内及区间金融集聚水平贡献率对比情况分析

为了更好地反映长三角和京津冀的金融集聚水平对总差异的影响,通过引入贡献率指标,进一步分析两大经济区区内差异和区间差异的影响程度(见表10和表11)。

由表10和表11可知,从对两大经济区总体差异的贡献率看,区内差异贡献率均在90%以上,区间差异贡献率均在10%以下。2008年以后区内差异贡献率持续上升,区间差异贡献率持续下降;另外,从区域内部来看,京津冀对总体差异的贡献要大于长三角,在2016年以后,两者之间的差距才逐步减小,平均值为13.11%。这可能与长三角地区直接融资发展慢,对产业结构调整力度弱以及对银行信贷的依赖程度高有关。

表10 2008—2017年长三角和京津冀经济区内部差异贡献率分解

表11 2008—2017年长三角和京津冀经济区区内及区间差异对总体差异的贡献率

四、两大经济区金融集聚水平评价分析总结

京津冀幅员辽阔,但经济处于长期不均衡状态。2015年4月30日,中共中央政治局审议通过了《京津冀协同发展规划纲要》,明确了京津冀协同发展的战略规划,标志着京津冀由20世纪80年代“京津唐一体化”提出开始,经过了30年的时间成为了中国经济发展的第三大增长极。北京市和天津市是京津冀地区经济发展的中心城市,北京市作为首都,具备高度集中的金融体系,天津市拥有先天的港口优势和金融创新运营示范区的引领,两者可以很好地带动河北省实现跨越式发展。然而双方在金融资源方面的恶性竞争抑制了金融资源向河北省的流动扩散,同时河北省薄弱的经济基础和京津两市由于人口、交通所引发的“大城市病”也阻碍了京津冀协同发展。

长三角是著名的“鱼米之乡”,水系发达,良好的农业基础助推高度工业化,已经发展成为我国最大、最具有活力的经济区。上海市作为国际金融中心,集聚了大量的金融资源和人才技术,然而由于地区割据,经济资源配置低下,金融助推实体经济方面动力不足。在对外辐射能力上,表现为对南京市和苏州市的涓流效应和对杭州市的极化效应,南京河西金融集聚区正是江苏省和南京市重点打造的泛长三角金融中心,充分发挥金融支持实体经济和大众创业、万众创新的关键作用,在金融保险领域不断取得阶段性的发展成果。而浙江省主要依靠民营经济和中小企业经济发展,地方金融机构规模小且布局分散,金融供给和金融创新能力不足,难以形成相对集中的金融业集聚发展格局。

五、对策建议

(一)优化长三角、京津冀经济区布局规划

长三角经济区应强化上海国际金融中心的主体规划,进一步加大陆家嘴金融自贸区、上海自贸区、张江高科技产业园区等重要平台建设,在宏观审慎监管的背景下加快利率市场化和外汇改革为重点的金融创新实践,同时加大以杭州、宁波为核心的长三角南翼金融中心和以南京、苏州为核心的长三角北翼金融中心的建设,从而促进以杭州、南京为核心,宁波、苏州为极点的金融空间集聚格局。江苏省应推动江苏股权交易中心、南京联合产权交易所和南京石化商品合约中心三大要素市场平台发展,支持江苏省小微企业融资交易中心的设立与发展,组建金融资产交易中心和OTC平台,探索设立区域性、综合型上市路演中心。浙江省应大力发展地方金融业和温州、金丽衢经济区建设,优化金融发展结构,拓宽金融发展领域,提升杭甬线地区的金融辐射力度。

京津冀经济区可以按照国际金融中心“圈层”发展模式,按照“北京—天津—河北”逐次递减的发展结构,在京津强强结合的基础上,带动河北省共同进步,实现京津冀产业一体化发展。一方面有效地整合京津的金融资源,加强京津金融集聚中心有效对接。北京市可以依托总部经济优势发展稳定性较好的银行市场,天津市可以凭借区位和政策优势发展稳定性较差的证券、保险和外汇市场。另一方面,河北省应重视由传统的集聚模式向圈层分工模式转变,以石家庄市和唐山市作为发展中心,以曹妃甸作为试点建立平台,建设外向、开放、创新的离岸金融市场,同时扶植如金融硬件制造和后台服务中心等金融辅助产业,对于促进金融集聚发展的重点企业给予相应的优惠和补贴。

(二)加强金融机构间的沟通合作

长三角和京津冀经济区要加强金融机构之间的沟通合作,优化金融资源配置效率。政府应鼓励跨区域建立金融机构进行交流,相关企业应树立融产相促的理念,多方位、多层次开展银企合作,保证金融更好地为实体经济服务,促进区域经济的发展。其中,京津冀经济区可以考虑联合出资设立开发银行或构建统一金融平台,提高三地之间的信息传递效率。长三角经济区应重视提高资源配置效率,重视与地方金融机构间的沟通合作,改善地方金融业的发展环境。

(三)完善金融监管体系

金融业的发展与金融生态环境息息相关。长三角由于其地区割据的缘故,金融集聚水平总体上稍稍落后于京津冀地区,一定程度上制约了金融集聚对产业结构的优化作用,因此需要加强长三角地区的金融生态环境建设,完善金融监管体系,提高金融监管的透明度,为产业结构的优化升级提供更多的金融支持。同时京津冀地区也要转变政府职能,坚持以市场为基础,以企业为主导,政府积极发挥引导与服务作用,“政产学研”协同合作,构建和谐的金融生态环境。

(四)改进金融基础设施建设

长三角地区作为长江的入海口,水路交通发达,有上海港、宁波—舟山港等一些大型港口,在全国港口生产中地位突出。京津冀地区东临渤海,拥有北方最大的港口——天津港,是我国北方重要的综合性港口和对外贸易口岸。长三角和京津冀地区应该充分利用区位优势,改进金融基础设施建设,大力发展航运业,为提高金融集聚水平提供良好的交通基础。