并购商誉、产权性质与企业全要素生产率

——基于制造业上市公司的实证研究

刘树艳,刘小凤

(青岛科技大学 经济与管理学院,山东 青岛 266100)

一、引言

企业并购是实现规模效益、多元化经营的重要途径,能够有效降低行业进入壁垒和规避发展风险,同时也是优化资源配置、实现转型发展的重要手段。实施企业并购,在一定程度上可以获得生产、技术、财务、战略上的协同效应,是企业进行大规模并购交易的动机所在。《2018年中国并购市场数据报告》统计显示,我国并购交易市场中宣布并购的数量共6998起,完成并购交易的数量为2948起,其中制造业并购交易数量占全部并购交易数量的18%以上。会计准则规定,将非同一控制下的企业合并中主并购方支付对价大于目标企业净资产的部分归于商誉资产。制造业是我国并购市场中进行并购最多的行业,并购商誉占总资产的比重越来越高。数据显示,我国制造业的并购商誉从2012年的0.47%攀升至2017年的3.06%。拥有并购商誉的公司数量也在不断增加,2012年拥有并购商誉的制造业上市公司数量占A股制造业上市公司总数的38.8%,2017年这一比率已经上升为65.2%。随着全球化竞争的加剧和并购热情的不断高涨,拥有一定价值资源的企业纷纷成为被争相并购的对象,高额的溢价并购越来越常态化。有部分制造业企业在并购过程可能因此支付了大量溢价成本。

我国制造业正在进入“中国制造2025”战略的深耕期,要实现转型发展、提升竞争力的关键在于提高全要素生产率。现阶段,劳动密集型、能源消耗型、环境污染型的企业仍然占据我国制造业企业的主流,企业全要素生产率仍然依赖劳动、资本等要素的投入。随着制造业产业不断转型升级,我国制造业企业面临着资源和环境约束趋紧以及劳动力成本上升等重大挑战。制造业大量的并购交易多通过现金支付手段完成,这意味着制造业企业投入了大量货币资本换取了虚拟资产。然而,对商誉资产的高额投入是否影响了制造业企业的全要素生产率?从二十世纪90年代开始,我国进行了国有企业股份制改革,改革的目标是切实提升国有企业的生产效率。产权性质是我国企业的重要制度背景,那么,不同的产权性质是否作用于并购商誉与企业全要素生产率之间的关系?

为回答以上问题,本文以2012—2017年制造业上市公司为研究样本,探究并购商誉对企业全要素生产率的影响,并深入研究并购商誉、产权性质与企业全要素生产率之间的关系,以期揭开制造业企业的溢价并购之谜,丰富并购商誉价值相关性的研究成果,为制造业企业提升全要素生产率以及提高投资并购效率提供一定的理论指导。

二、文献回顾

对于并购商誉价值的相关性研究,大致可分为并购商誉价值促进理论和价值毁损理论两种观点。其中,并购商誉价值促进理论认为,商誉资产是企业在并购过程中形成的一种综合性优势,能够为企业创造价值。傅超等通过实证研究发现中国上市公司的并购商誉从总体上能为企业带来超额收益(1)傅超,王靖懿,傅代国:《从无到有,并购商誉是否夸大其实?——基于A股上市公司的经验证据》,《中国经济问题》,2016年第6期。。吕忠宏等选取2009—2014年A股上市公司作为实证样本,研究发现并购商誉能够对企业财务业绩产生显著正向影响(2)吕忠宏,范思萌:《并购商誉对企业财务业绩的影响——基于上市公司的经验数据》,《东南大学学报(哲学社会科学版)》,2016年第S2期。。彭荣通过实证研究发现,信息产业上市公司的并购商誉与盈利能力正相关,商誉占比越大则企业盈利能力越强(3)彭荣:《信息产业上市公司合并商誉对企业盈利能力的影响》,《统计与决策》,2015年第23期。。胡燕等通过对2007—2010年拥有商誉资产的A股上市公司研究发现,并购商誉不但与企业盈利能力有关还能提升公司股价。并购商誉价值毁损理论则认为并购商誉会对企业价值的创造过程产生抑制作用(4)胡燕,张新妍,纪若雷:《合并商誉的价值相关性研究——基于A股上市公司2007—2010年的数据分析》,《北京工商大学学报(社会科学版)》,2012年第5期。。Ranti基于2012—2016年尼日利亚银行数据,研究了并购商誉对财务绩效的影响,发现并购商誉与资产回报率、股本回报率和每股收益显著负相关(5)Ranti, U. O.. Corporate Governance and Financial Performance of Banks: A Study of Listed Banks in Nigeria. Journal of Business and Management,2018(10):52-58.。冯科等研究发现,并购商誉仅在短期内对市场业绩和会计业绩起到促进作用,但从长期来看,并购商誉抑制了企业的市场业绩和会计业绩(6)冯科,杨威:《并购商誉能提升公司价值吗?——基于会计业绩和市场业绩双重视角的经验证据》,《北京工商大学学报(社会科学版)》,2018年第3期。。黄蔚等以2007—2016年中国上市公司面板数据为样本研究了并购商誉对企业绩效的影响,发现当期并购商誉对短期企业绩效的促进作用是通过盈余管理动机实现的,但企业绩效并未得到改善,并购商誉的账面价值对企业绩效具有负面影响(7)黄蔚,汤湘希:《合并商誉对企业绩效的影响——基于盈余管理和融资约束中介效应的分析》,《山西财经大学学报》,2019年第12期。。刘喜和等以创业板上市公司为样本,发现高溢价的并购并未产生积极的经济协同效应,并购商誉越高,经济协同效应却越差、产生的负面效应越强(8)刘喜和,王洁远:《溢价并购、商誉减值与股票收益率波动效应》,《金融经济学研究》,2019年第3期。。Li等基于1996—2011年美国上市公司数据进行实证研究后发现,高并购商誉公司未来的股票回报率较低(9)Li, K. K., Sloan, R. G.. Has goodwill accounting gone bad?. Review of Accounting Studies, 2017, 22(2):964-1003.。杨威等研究发现,高并购商誉不但加剧了企业股价的崩盘风险,而且高商誉公司的高管减持规模更高,公司高管利用股价泡沫实现财富转移,引致企业价值损失(10)杨威,宋敏,冯科:《并购商誉、投资者过度反应与股价泡沫及崩盘》,《中国工业经济》,2018年第6期。。

并购商誉从产生到后续的确认与计量都受到内部控制质量(11)张新民,卿琛,杨道广:《内部控制与商誉泡沫的抑制——来自我国上市公司的经验证据》,《厦门大学学报(哲学社会科学版)》,2018年第3期。、管理层心理(12)Malmendier, U. and Tate, G.. Who Makes Acquisitions? CEO Overconfidence and the Market's Reaction.Journal of Financial Economics, 2008,89(1):20-43.和盈余管理动机(13)卢煜,曲晓辉:《商誉减值的盈余管理动机——基于中国A股上市公司的经验证据》,《山西财经大学学报》,2016年第7期。等诸多因素的影响,极易造成并购商誉的高估,对并购经济产生重要影响。Maria认为高溢价、高估值的并购导致商誉泡沫化,将增大商誉减值损失,是导致企业价值毁损的重要因素(14)Maria, E. O.. Overpaid acquisitions and goodwill impairment losses — Evidence from the US. Advances in Accounting, incorporating Advances in International Accounting,2013,29(2):243-254.。张新民等研究发现,商誉资产占总资产的比重越大,市场价值调整的商誉与市场价值的负相关关系越显著(15)张新民,祝继高:《经营资产结构影响高商誉企业的市场价值吗——基于A股上市公司的实证研究》,《南开管理评论》,2019年第2期。。郑海英等研究发现,在市场集中度较低的行业中,支付较高的商誉成本会显著降低公司业绩(16)郑海英,刘正阳,冯卫东:《并购商誉能提升公司业绩吗?——来自A股上市公司的经验证据》,《会计研究》,2014年第3期。。Darough等和Hunter等认为,高溢价并购背后极易滋生利润操纵、利益输送、内幕交易等问题,对企业价值的创造产生消极影响(17)Darough, M. N., Guler, L. & Wang, P.. Goodwill impairment losses and CEO compensation. Journal of Accounting, Auditing & Finance.2014, 29(4), 435-463;Hunter, W. C. , Jagtiani, J. . An analysis of advisor choice, fees, and effort in mergers and acquisitions. Review of Financial Economics, 2004, 12(1):65-81.。

全要素生产率代表了生产力发展水平,通常被应用在宏观经济领域反映投入产出效率。目前,学者们逐步将全要素生产率的测算方法引入到微观企业的研究当中(18)鲁晓东,连玉君:《中国工业企业全要素生产率估计:1999—2007》,《经济学(季刊)》,2012年第2期。,从企业经营管理行为的视角对影响企业全要素生产率的因素进行研究(19)张建清,龚恩泽,孙元元:《长江经济带环境规制与制造业全要素生产率》,《科学学研究》,2019年第9期。。尽管有少量文献研究了并购交易对全要素生产率的影响,例如,应益华等将全要素生产率作为企业绩效衡量指标,采用DEA-Malmquist模型分析并购前后的全要素生产率的变动情况,发现并购后企业的全要素生产率呈现下降趋势,但并未深入研究并购导致制造业企业全要素生产率下降的原因(20)应益华,汤辉先:《制造业上市公司并购绩效分析——基于全要素生产率视角》,《财会月刊》,2014年第14期。。鲜有文献研究并购商誉这种溢价成本投入形成的虚拟资产对企业全要素生产率的影响。

另外,产权性质不同的企业由于实际控制人的不同而导致经营目标、管理层激励程度、政府干预度上存在差异。肖国东等认为,国有控股企业的经营目标及管理层任用往往追求政治利益最大化而偏离利润最大化目标,使得国有控股企业很难发挥出竞争机制对资源配置的优势作用(21)肖国东:《产权对制造业生产效率影响研究——以国有企业和民营企业为例》,《社会科学战线》,2014年第11期。。盛明泉等通过实证研究发现,市场竞争强度越大,管理层具有越强的动机去竭尽所能地提高企业经营效率,然而由于国有控股企业面临的竞争压力较小,国有企业管理层的努力程度并不能客观显现(22)盛明泉,张娅楠,蒋世战:《高管薪酬差距与企业全要素生产率》,《河北经贸大学学报》,2019年第2期。。刘钊等认为,由于国有控股企业受到的政府干预程度高,更有可能进行非市场化并购,并购的市场反应较差,并购之后的经营绩效与预期存在一定差距,而民营企业受到的政府干预较少,因而更倾向于市场化并购,并购绩效较高(23)刘钊,王志强,肖明芳:《产权性质、资本结构与企业并购——基于中国制度背景的研究》,《经济与管理研究》,2014年第2期。。从以上研究可以发现,产权性质不同的企业在并购实施效果上存在差异。

综上所述,现有文献对并购商誉的价值相关性研究已经取得了一定的研究成果,但在以下两方面存在着局限性:(1)已有文献对并购商誉的研究并未得出一致性结论,甚至有些结论完全相反;(2)鲜有文献研究并购商誉对企业全要素生产率的影响,更少有文献深入探讨并购商誉在不同产权性质的企业中对企业全要素生产率产生影响的差异。究其实质,并购商誉作为溢价成本投入形成的虚拟资产,是企业为获取被并购企业的资源而自愿付出的成本,极易受到诸多因素的干扰,从而导致商誉的高估或减值,影响并购经济效果。并购商誉投入过高,则会增加企业成本,降低资产价值,而经济效益产出的预期未必能如愿实现,但是必定会对企业全要素生产率产生影响。本文将并购商誉、产权性质和企业全要素生产率联系起来,深入探讨并购商誉对企业全要素生产率的影响,以及不同产权性质下的并购商誉对企业全要素生产率的影响。

三、研究设计

1.数据来源与处理

本文以2012—2017年沪深两市的制造业上市公司为样本,首先剔除了ST、*ST、缺失主要数据和数据异常的企业,然后对照并购重组数据库剔除了未发生并购的企业,最终得到了819个企业样本,一共4914个有效观测值,数据结构为平衡面板数据。本文将样本企业进行了分组:一是按照商誉的高低将样本分为两组,其中高商誉组1369个观测值、低商誉组3545个观测值。二是按照固定资产/总资产比值高低分为两组,其中重资产组2081个观测值、轻资产组2833个观测值。三是按照市场化指数的高低分为两组,其中高市场化组的观测值为2379个、低市场化组的观测值有2535个。2012—2017年的市场化指数数据,选取樊纲、王小鲁和朱恒鹏编写的《中国市场化指数》中的市场化总指数评分数据。数据来源于CSMAR数据库,全要素生产率的测算和回归分析通过STATA14.0处理完成。

2.变量说明

本文将变量分为四类,说明见表1。

(1)被解释变量:将全要素生产率(Tfp)作为被解释变量。鉴于OLS方法和PE方法等存在严重的内生性问题,本文借鉴鲁晓东和连玉君(24)鲁晓东,连玉君:《中国工业企业全要素生产率估计:1999—2007》,《经济学(季刊)》,2012年第2期。的做法,选用营业收入、员工人数、固定资产净额、购买商品和接受劳务支付的现金流等指标,通过LP方法(25)Levinsohn, J., Petrin, A.. Estimating production functions using inputs to control for unobservables. Review of Economic Studies,2003,70(2) : 317-341.对选取的制造业样本企业的全要素生产率(Tfp)进行估算,并将最终估算结果取对数。

(2)解释变量:选择标准化并购商誉(Gw)作为解释变量。为消除规模效应的影响,对并购商誉进行标准化处理,将商誉资产除以企业的期末总资产,得到并购商誉的相对值。

(3)调节变量:将产权性质(Rp)作为调节变量。产权性质(Rp)为虚拟变量,1表示国有控股企业、0表示非国有控股企业。

(4)控制变量:参考现有文献,本文选取反映企业的财务特征、内部控制状况的变量作为控制变量,包括企业资产规模(Size)、财务杠杆(Lev)、盈利能力(Roa)、企业成长性(Growth)、管理层权利(Power)、股权制衡度(Edb)和独立董事占比(Pid)等指标。

表1变量表

3.模型设定

为检验并购商誉、产权性质对全要素生产率的影响,本文采用构建两种计量模型来分析”。

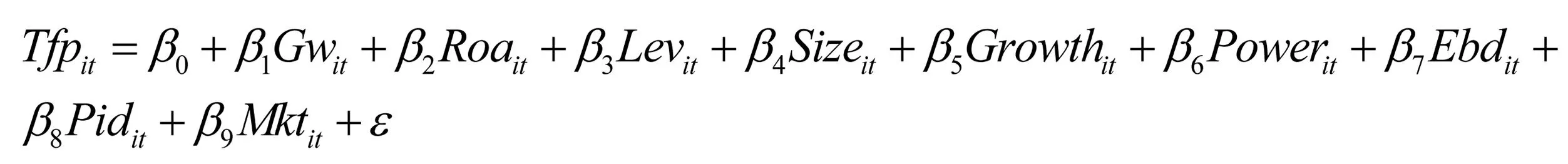

(1)

对于模型(1),若回归结果显示标准化并购商誉(Gw)与全要素生产率(Tfp)的系数为正,且显著性水平低于5%,说明并购商誉与企业全要素生产率显著正相关,表明并购商誉对企业全要素生产率起到显著的促进作用。若相关性系数为负且显著性水平低于5%,则表明并购商誉对企业全要素生产率起到显著的抑制作用。

为检验不同产权性质企业的并购商誉与全要素生产率相关关系的差异,本文加入交互项Rp×Gw,建立模型(2):

(2)

在模型(2)中,若交互项Rp×Gw与全要素生产率(Tfp)相关性系数为正且显著性水平低于5%,表明在国有控股的企业中,并购商誉对全要素生产率的促进作用更加显著。若相关性系数为负且显著性水平低于5%,则表明在国有控股的企业中,并购商誉对全要素生产率的抑制作用更加显著。

四、实证结果与分析

1.描述性统计

本文对制造业样本企业的主要变量进行了描述性统计,以了解样本数据的基本信息,呈现的数据统计特征见表2。全要素生产率标准差为0.91、最小值10.71、最大值20.09,表明制造业样本企业的全要素生产率水平差异较大。标准化并购商誉的平均值为0.03、最大值为0.56,表明并购商誉占据总资产的较大比重,而在个别样本企业中的商誉资产甚至占到企业总资产的56%。产权性质中均值为0.35,说明国有控股企业占比35%,非国有控股企业占比65%,非国有控股企业多于国有控股企业数量。企业资产规模、财务杠杆、盈利能力水平、企业成长性、管理层权利、股权制衡度、独立董事占比等指标的统计结果显示,样本企业财务状况和企业内控情况均有一定差异。

表2主要变量描述性统计结果

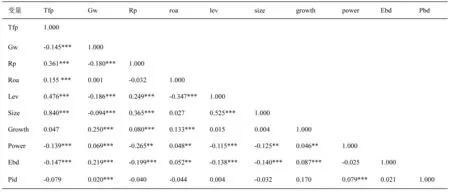

2.相关性分析

对主要变量进行pearson相关性检验,从结果(见表3)可以看出,标准化并购商誉与全要素生产率的相关系数为-0.145,并在1%显著性水平上显著,这说明并购商誉与全要素生产率显著负相关,初步检验了并购商誉与企业全要素生产率的相关关系。

表3pearson相关性检验结果

注:*** ** *分别表示在1%、5%、10%水平上显著

3.回归分析

在回归之前,为避免标准化商誉与全要素生产率之间存在伪回归影响回归结论的准确性,本文首先对除虚拟变量(Rp和Power)之外的主要变量进行了ADF单位根检验(见表4)。从平稳性检验的结果来看,不存在单位根,时间序列平稳。其次对面板数据的混合回归、固定效应和随机效应模型的选择上,本文先通过LM检验,再通过Hausman检验,最后确定选择固定效应模型进行回归。最后运用模型(1)和加入交互项Rp×Gw的模型(2)分别回归,回归结果列示在表5。

表4平稳性检验结果

(1)并购商誉与全要素生产率的回归分析

表5中的第二列显示了模型(1)的回归结果,企业全要素生产率与标准化并购商誉的系数为-0.346,显著性水平为1%,标准化并购商誉对企业全要素生产率呈现显著的负向影响,这表明商誉资产占总资产比重越高,越能对企业全要素生产率产生抑制作用。

全要素生产率与盈利能力、财务杠杆、资产规模和企业成长性的相关系数为正,并在1%水平上显著相关,这表明企业盈利水平越高、财务杠杆越高、资产规模越大、企业成长性越高,企业全要素生产率水平就越高,与现有文献的研究结果基本一致。

(2)产权性质的调节作用

表5中交互项Rp×Gw系数为-0.733、显著性水平为5%,说明产权性质显著影响了并购商誉与全要素生产率之间的相关关系,并且存在显著的调节作用。当企业的产权性质为国有控股企业时,并购商誉对企业全要素生产率的抑制作用更为显著。

表5并购商誉、产权性质与全要素生产率的回归结果

注:***、** 、*分别表示在1%、5%、10%水平上显著,( )内为t值(下同)

4.进一步研究

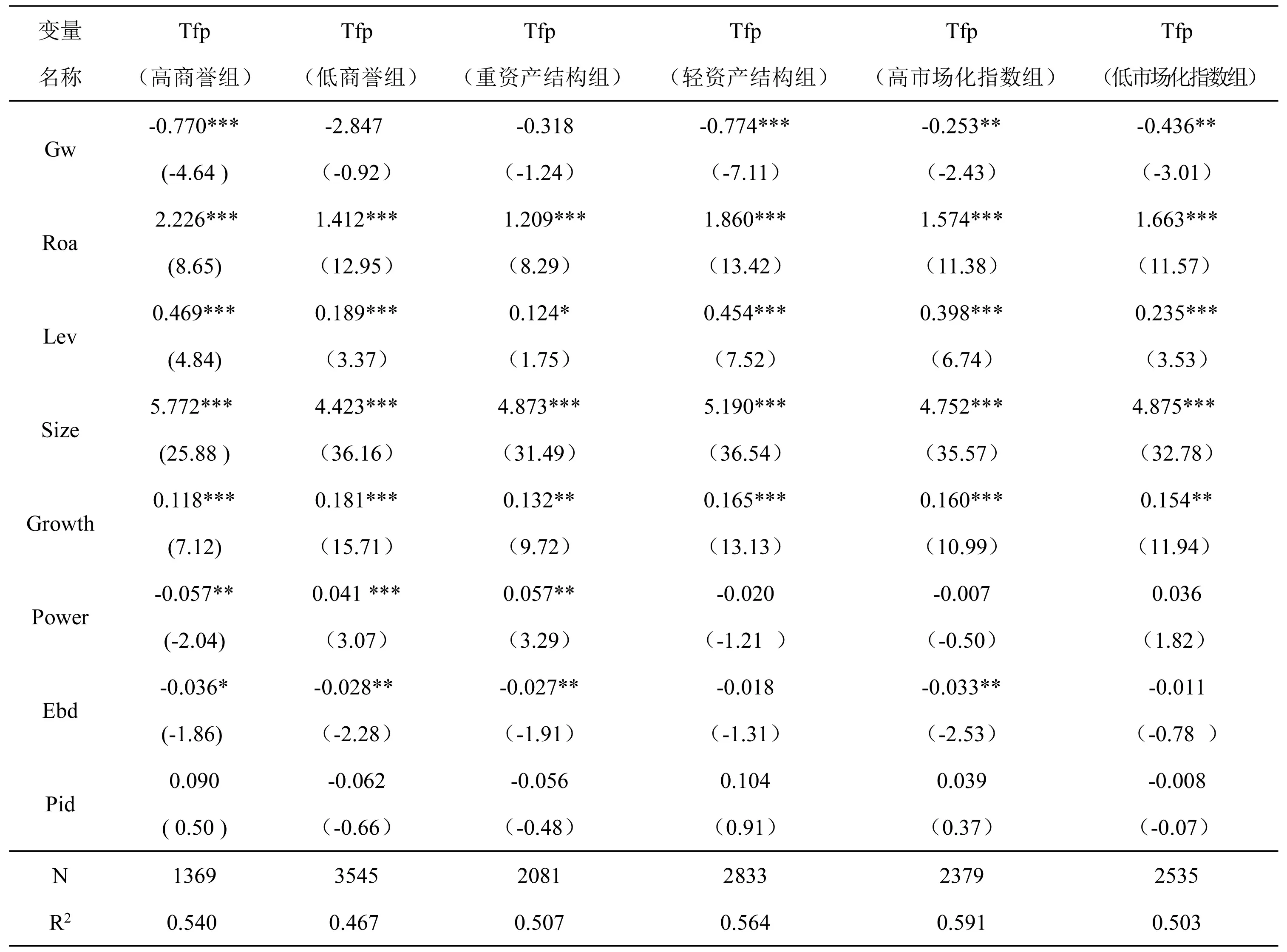

前文发现并购商誉对企业全要素生产率起到抑制作用,那么并购商誉在何种情况下都会降低企业全要素生产率吗?张新民等认为在资产结构不同的企业中,并购商誉对企业价值产生不同的影响,高额商誉显著降低了轻资产企业的资产周转率和总资产收益率(26)张新民,祝继高:《经营资产结构影响高商誉企业的市场价值吗——基于A股上市公司的实证研究》,《南开管理评论》,2019年第2期。。这一方面说明商誉自身的高低程度不同,并购商誉的价值相关性也有差异。高额商誉占据企业大量资产,将导致资产泡沫化,排挤企业有效资产投入,降低实际产出效益。另一方面也说明企业的资产结构不同,并购商誉对企业产生的影响也各有差异。另外,企业市场化背景的差异代表了企业所处市场环境竞争强度的差异,在不同的市场化进程中的企业进行并购交易会产生不同的经济效果。因此,为进一步探究并购商誉对制造业企业全要素生产率的影响机制,本文从并购溢价程度、资产结构和市场化背景的角度进行了深入研究。首先,将样本企业按照溢价水平的高低分为高商誉组和低商誉组;按照市场化指数高低分为高市场化指数组和低市场化指数组;按照资产结构分为重资产结构组和轻资产结构组,其中资产结构的划分依据是固定资产占总资产比例的高低”。然后,分别运用模型(1)进行分组检验,回归结果见表6。

表6分样本回归结果

在高商誉组中,标准化并购商誉系数为-0.770,与表4中的全样本组的标准化并购商誉系数--0.346相较,显著降低,并与全要素生产率在1%水平上显著负相关。而在低商誉组中,标准化并购商誉与全要素生产率没有相关性。这表明,并购商誉对全要素生产率产生抑制作用结论的得出主要是由于存在高溢价的样本,商誉估值过高是导致并购商誉对全要素生产率产生抑制作用的主要原因。

在低资产结构组中,全要素生产率与标准化并购商誉的系数为-0.774,并在1%水平上显著。而在重资产结构组中,全要素生产率与标准化并购商誉相关性不显著。这说明企业固定资产占总资产的比重越低,并购商誉对企业全要素生产率的抑制作用越显著。

在高市场化指数组中,标准并购商誉与企业全要素生产率的系数为-0.253,并在5%水平上显著。但在低市场化进程的样本企业中,商誉资产与企业全要素生产率的系数为-0.436,并在5%水平上显著负相关。这说明并购商誉对低市场化进程中的企业全要素生产率的抑制作用更强。

5.稳健性检验

由于选择的样本公司包括零商誉的样本,因此本文剔除零商誉的样本,只保留拥有商誉资产的586个样本企业,得到2641个观测值,再次进行回归,稳健性检验结果见表7。标准化并购商誉与全要素生产率在1%水平上显著负相关,交互项Rp×Gw与全要素生产率也在1%水平上显著负相关。在高商誉组中,标准化并购商誉与全要素生产率在1%水平上显著负相关,低商誉组中,标准化并购商誉与全要素生产率负相关性不显著。在低资产结构组中,全要素生产率与标准化并购商誉显著负相关关系,而在重资产结构组中,全要素生产率与标准化并购商誉相关性不显著。在高市场化指数组中,标准化并购商誉与企业全要素生产率的系数为-0.486,并在5%水平上显著,在低市场化进程的样本企业中,标准化并购商誉与企业全要素生产率的系数为-0.903,并在1%水平上显著负相关,通过对比发现在低市场化背景中并购商誉更能够抑制企业全要素生产率。以上检验结果表明,研究结论仍然稳健。

表7稳健性检验

五、结论与启示

在全球制造业正在步入“工业4.0”时代的当下,需要全面提升我国制造业企业的全要素生产率,以实现从追赶到引领国际步伐的跨越。本文以2012—2017年制造业上市公司为样本,通过实证研究发现:第一,并购商誉与全要素生产率显著负相关,商誉资产占总资产的比例越高,对企业的全要素生产率产生越强的抑制作用;第二,产权性质对于并购商誉与全要素生产率的负相关关系具有调节作用,相较于非国有控股企业,并购商誉对国有控股企业全要素生产率起到的抑制作用更为显著。本文进一步探讨了并购商誉对企业全要素生产率的作用机制,发现:第一,并购商誉对企业全要素生产率产生抑制作用,主要是因为存在高商誉的样本企业,高商誉显著抑制了企业全要素生产率水平的提升。并购商誉对企业全要素生产率产生抑制作用的原因主要源于制造业企业对商誉资产的估值过高。商誉高估造成企业在并购中支付过高成本,从而对全要素生产率产生抑制作用。第二,在轻资产结构中,制造业企业并购商誉对企业全要素生产率的抑制作用更显著,这说明企业越倾向于固定资产等有形资产投资,越能缓和并购商誉对企业全要素生产率的抑制作用,而企业对并购商誉等虚拟资产投入越多,越容易造成价值毁损,降低企业全要素生产率。第三,对于企业来说,并购商誉的抑制作用在不同的市场化进程中还有不同的表现。与高市场化背景下的企业相比,处于低市场化背景下的企业拥有的商誉对全要素生产率的抑制作用更显著。低市场化环境中的企业的竞争强度相对较低,资源配置效率较低,更加强化了并购商誉的抑制作用。

因此,制造业中大量溢价并购尤其是高溢价并购积累的高商誉资产并不利于制造业企业全要素生产率水平的提升。本文基于并购现状并结合相关研究结论,对我国制造业进行投资并购及提升全要素生产率提出以下建议:第一,完善资产评估机制。制造业企业不断进行的高溢价并购存在商誉资产被高估的问题,因此应首先不断完善资产评估机制,规范资产评估技术,综合合理地估计商誉资产的实际价值,防止并购商誉资产占用企业有限资源抑制企业全要素生产率水平的提升,造成资源浪费。第二,强化对高溢价并购的监管。制造业高溢价并购越来越常态化,高溢价并购不但极易产生商誉资产的高估问题,并且极易潜藏利益输送等暗箱操纵。因此,政府监管部门应强化对高溢价并购的监管,加强对暗箱操纵的处罚,避免高溢价并购对企业全要素生产率提升造成消极影响。第三,国有控股企业的政府干预程度高,难以有效发挥市场的资源配置作用,应继续深化国有企业市场化改革,充分发挥市场对资源配置的决定性作用,为企业进行良性并购营造良好的制度环境。

本文研究了并购商誉对企业全要素生产率的影响,得出的高商誉降低企业全要素生产率的结论可能是由于整合效应所导致,由于无法剔除整合效应的影响,因此仍需对并购整合效应进一步深入研究。另外,本文对全要素生产率的估算方法可以进一步改进,这将是未来深入研究的方向之一。