集团控制对国有上市公司会计信息可靠性的影响

吴秋生 独正元 段锐芃

【摘 要】 国有上市公司普遍由集团控制的现状根植于国有企业部分上市模式,而整体上市模式下国有上市公司的非集团控制体现着以“管资本”为主的国资监管新思路。以2013—2017年沪深A股国有上市公司为样本,实证分析集团控制对国有上市公司会计信息可靠性的影响,并基于多种可能发生利益侵占和利益输送的情景,考察集团控制的影响机制。研究发现,相较于非集团控制(整体上市),集团控制损害了国有上市公司会计信息可靠性,并且国企集团会通过利益转移行为(主要是利益侵占行为)影响国有上市公司会计信息可靠性。研究结论可为我国推进国有企业整体上市改革、国资监管以“管资本”为主提供证据支持,并对优化国企会计信息生成具有启示意义。

【关键词】 集团控制; 国有企业; 会计信息可靠性; 利益转移; 国企改革

【中图分类号】 F271 【文献标识码】 A 【文章编号】 1004-5937(2020)02-0020-07

一、引言

会计信息是投资者和监管者关注的重要信息。可靠的会计信息对缓解信息不对称、提高资本市场效率具有关键作用,但在我国国企改革进程中,国有上市公司会计信息失真问题仍普遍存在,关联交易、资金占用、利益转移等成为影响会计信息可靠性的重要因素[ 1 ],究其根源,这些因素都与国企集团控制密切相关。在我国,大部分国有上市公司来源于原国有企业中部分资产的剥离,成为国企集团优质资产的集中代表,这种部分上市模式导致了国有上市公司由集团控制的现状,最终形成国资监管机构——集团公司——国有上市公司的三级体系,因此,集团公司总是利用其控制地位与控股国有上市公司保持紧密联系[ 2 ],由此带来的权责不对称和行政化管理倾向不可避免地影响国有上市公司经营治理效率和公司价值。

增強国有企业活力、提高国资监管效率是国企改革的重要目标。2015年印发的《中共中央 国务院关于深化国有企业改革的指导意见》,要求加大国有企业集团层面公司制改革力度,减少国企集团对国有上市公司的集团控制,推动国企集团整体上市。2017年印发的《国务院国资委以管资本为主推进职能转变方案》,要求以管资本为主加强国资监管,并加大整体上市力度,形成非集团控制(整体上市)新格局。那么在现阶段,相较于非集团控制(整体上市),集团控制是否损害国有上市公司会计信息可靠性?研究清楚这一问题,可为我国推进国企整体上市改革、国资监管以“管资本”为主提供证据支持。与此同时,已有研究认为集团公司对其控制的上市公司施加影响存在两种不同的利益转移行为:掏空[ 3 ]和支持[ 4 ]。前者是指集团公司侵占上市公司利益的行为,后者则指集团公司向上市公司输送利益的行为。这两种利益转移行为都扭曲了上市公司的真实状况,并伴随着盈余管理活动[ 5 ]。相较于民企集团,由于所有人缺位和预算软约束等原因,国企集团利益转移行为更严重[ 6 ]。那么,国企集团是否会通过利益转移行为影响国有上市公司会计信息可靠性?这对厘清集团控制影响国有上市公司会计信息可靠性的形成机制,并提出相关应对措施具有重要意义。

本文以2013—2017年沪深A股国有上市公司为样本,实证分析集团控制对国有上市公司会计信息可靠性的影响,并基于利益转移视角(利益侵占和利益输送)考察集团控制的影响机制。研究发现,相较于非集团控制(整体上市),集团控制损害了国有上市公司会计信息可靠性,并且国企集团会通过利益转移行为(主要是利益侵占行为)影响国有上市公司会计信息可靠性。

本文可能的研究贡献在于:一是在现有文献研究关联交易、股权结构等因素对会计信息质量影响且尚存争议的基础上,研究了集团控制对国有上市公司会计信息可靠性影响的总效应,丰富了会计信息质量影响因素相关文献;二是从会计信息可靠性角度研究了集团控制与非集团控制(整体上市)对国有上市公司的不同影响,为我国推进国企整体上市改革、国资监管以管资本为主提供证据支持;三是基于利益转移视角考察集团控制的影响机制,有助于深入理解集团控制与会计信息可靠性的关系,并对优化国企会计信息生成具有启示意义。

二、文献综述

(一)集团控制与会计信息质量

关于集团控制对会计信息质量的影响,已有研究主要是从集团内部市场以及集团股权控制两个方面进行的。

从集团内部市场看,大部分学者认为集团内部市场不利于会计信息质量,这是因为集团公司复杂的组织架构加剧了集团内部信息不对称[ 5 ],使得集团内部市场凭借其便利性和隐蔽性成为输送利益或集团避税的工具[ 7 ],主要表现为集团内公司通过资金占用、关联交易等直接影响会计信息质量[ 1 ],其中,集团内部资金占用或关联交易比重较大时,会计信息质量较低[ 6 ];但也有部分学者认为集团内部市场通过减少交易费用、避免信息不对称等促进集团内部信息/知识交流共享并优化资源配置[ 2 ],有利于提高会计信息质量。

从集团股权控制看,大部分学者认为集团股权控制不利于提高会计信息质量,这是由于集团控股股东获取控制权收益后有动机去管理盈余、粉饰公司业绩以向外部人隐藏[ 5 ],并且当投资者保护环境较差时,集团控制上市公司会计信息质量更低[ 8 ],而其他股东的制衡能力越强,会计信息质量越高[ 9 ],进一步地,集团股权控制与会计信息质量之间存在非线性关系,大股东持股分散和集中都会降低公司会计信息质量[ 9 ];但也有部分学者发现集团股权控制有利于提高会计信息质量,出于集团内协同效应带来的长期业绩增长,集团控股股东会更少采取机会主义方式报告会计信息[ 10 ]。

(二)集团控制与利益转移行为

关于集团利益转移行为,现有研究认为集团公司与上市公司的代理冲突尤为明显[ 9 ],进而导致集团利益转移,并且集团公司与上市公司间的利益转移在国有企业中更为严重[ 6 ]。与此同时,学者普遍认为集团利益转移行为本身就构成了真实盈余管理,并会引起进一步的盈余管理动机[ 5 ],扭曲了上市公司的真实状况,影响会计信息质量[ 11 ]。具体来讲:从集团利益侵占行为(掏空)看,在我国长期施行审批制和额度制的发行监管制度下,大量国有企业通过分拆实现部分上市,这使得企业集团为了维持母公司的存续天生具备从上市公司转移资源的掏空动机[ 12 ],而集团控制下复杂的组织架构更是为集团公司掏空上市公司提供了“天然屏障”[ 9 ];从集团利益输送行为(支持)看,我国上市公司“壳资源”具有稀缺性[ 11 ],证监会以公司业绩为基础的监管模式在一定程度上限制了集团公司的掏空行为[ 12 ],因此,为了“保壳”,集团公司会向上市公司进行利益输送以提高业绩,并给长期掏空保留机会[ 10 ]。

(三)研究述评

其一,关于集团控制对会计信息质量的影响,现有研究主要是从集团内部市场和集团股权控制两个方面进行的,涉及关联交易、股权结构等影响因素,但尚未达成一致结论,鲜有学者探讨集团控制这一因素对国有上市公司会计信息可靠性影响的总效应,从而分析集团控制与非集团控制(整体上市)对会计信息质量的不同影响。其二,关于集团利益转移行为,现有研究主要探讨了集团利益转移的动机和方式,虽然普遍认为集团利益转移行为伴随着盈余管理活动,存在影响会计信息质量的经济后果,但针对国有上市公司会计信息失真问题,尚无学者从利益转移视角深入考察集团控制的影响机制。

三、理论分析与研究假设

国企集团总是利用其控制地位与控股国有上市公司保持紧密联系,包括参与被控制公司的重大事项决策,向被控制公司委派高管任职,与被控制公司进行关联交易等,这种联系改变了国有上市公司的经营目标、决策行为和业绩价值,进而对其会计信息可靠性产生重要影响。

第一,从制度背景上看,作为国有上市公司控股股东的国企集团被政府赋予多重经济和非经济目标,包括实现国企资产保值增值、完成相关经济考核指标、选拔任用政府干部、履行社会责任等。但集团公司中与实现这些目标相关的主要或优质资产已经通过部分上市进入了其控制的上市公司。因此,集团公司会凭借其控制地位把多重目标的实现成本转移到国有上市公司[ 2 ],这种权责不对称和行政化管理倾向会影响国有上市公司经营和治理效率,降低会计信息的可靠性。第二,从集团內部市场上看,国企集团具有复杂的组织架构和行业结构。这不仅使集团公司易于安排集团内各公司之间的关联交易,也加剧了集团内部信息不对称。因此,集团内部市场的这种便利性和隐蔽性往往被集团公司利用为利益转移的工具,不但直接破坏了会计信息质量[ 1 ],而且集团公司会通过盈余管理活动来掩盖和粉饰利益转移行为,使得会计信息可靠性进一步降低。第三,从集团股权控制上看,国企集团金字塔式和交叉持股的股权结构加剧了控制权与现金流权的分离,放大了集团公司的控制权收益,集团公司和上市公司之间的利益冲突成为集团内部更加普遍的代理问题[ 5 ]。由此带来了频繁的利益转移行为,并且集团公司获取控制权收益后有动机进行盈余管理活动以掩盖利益转移,导致国有上市公司会计信息失真。同时,集团公司存在广泛的兼任和交叉任职,抑制了其他董事、高管的监督作用[ 9 ],进一步降低了会计信息可靠性。由此提出假设:

H1:相较于非集团控制(整体上市),集团控制损害了国有上市公司会计信息可靠性。

进一步地,集团公司对其控制的上市公司施加影响存在两种不同的利益转移行为:掏空[ 3 ]和支持[ 4 ]。为了实现多重目标,处于控制地位的集团公司会利用资产出售、关联交易等方式对其控制的上市公司进行利益侵占(掏空)或利益输送(支持)。虽然上述两种利益转移的资源和利润流向相反,但实质上都是集团内部的资源再配置,会影响上市公司真实业绩和公司价值,不利于会计信息的真实可靠。集团利益转移行为本身就构成了真实盈余管理,并且集团公司会展开新一轮盈余管理活动来掩盖利益转移行为[ 5 ]。因此,无论国企集团施加何种利益转移行为,均会扭曲国有上市公司的真实状况,随之带来的盈余管理活动则进一步损害会计信息可靠性。以下将结合多种可能发生利益侵占和利益输送行为的情景具体分析。

一方面,国企集团可能通过利益侵占(掏空)行为损害国有上市公司会计信息可靠性。结合具体情景来讲,当上市公司股权集中度高、信息透明度低和行业景气度高时,集团公司倾向于采取利益侵占行为对上市公司“掏空”:其一,股权集中度的提高提升了集团公司按照自身意愿对上市公司进行利益侵占的能力,并且随着现金流权的减少,集团公司的利益侵占动机进一步提高,利益侵占现象更严重;其二,集团控制上市公司的低信息透明度增强了利益侵占行为的隐蔽性[ 6 ],由于被发现和处罚的可能性减少,集团公司获取控制权收益的成本也随之降低,变相“鼓励”集团公司进行利益转移;其三,国企集团大多将优质资产注入上市公司实现部分上市,因此,当上市公司所处行业景气度高时,上市公司成为国企集团主要的利益来源,集团公司有动机获取上市公司资源以实现多重目标。

另一方面,国企集团也可能通过利益输送(支持)行为损害国有上市公司会计信息可靠性。结合具体情景来讲,当上市公司陷入困境和面临融资约束时,集团公司倾向于采取利益输送行为对上市公司“支持”:其一,我国长期采用审批制和额度制相结合的发行监管制度导致“壳资源”的稀缺性,使得集团公司在获取控制权收益的同时还需要维护“壳资源”,当上市公司陷入困境时,集团公司出于“保壳”动机会向上市公司进行利益输送;其二,由于外部投资者可以通过“用脚投票”的方式保护自身权益,因此,当上市公司面临融资约束或有融资任务时,集团公司会用集团资源支持上市公司以取信于外部投资者,进而缓解融资约束或完成融资任务[ 4 ]。

综上,集团控制损害了国有上市公司会计信息可靠性,这可能是由于不同情景下国企集团的利益侵占行为或是利益输送行为。由此提出假设:

H2:国企集团会通过利益转移行为(利益侵占和利益输送)影响国有上市公司会计信息可靠性。

四、研究设计

(一)样本选择与数据来源

本文选取2013—2017年沪深A股国有上市公司为样本,并按如下标准进行筛选:(1)剔除金融业公司;(2)剔除ST、PT公司;(3)剔除研究期间相关数据缺失的公司;(4)剔除异常值公司。最终得到国有上市公司936家,形成公司—年度样本4 680个,同时对连续型变量进行1%缩尾处理以避免极端值影响。本文的相关指标来源于CSMAR数据库。

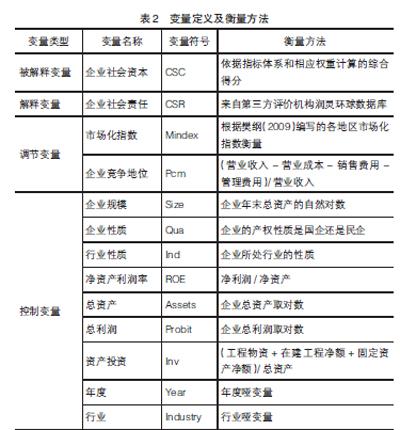

(二)主要变量定义

2.回归结果分析

表3给出了集团控制对国有上市公司会计信息可靠性影响的检验结果(模型1)。可以看出,集团控制(Group)与会计信息可靠性(DA)显著正相关,这表明相较于非集团控制(整体上市),集团控制损害了国有上市公司会计信息可靠性,验证了假设1。从控制变量的结果来看,回归结果与以往文献基本相符。

(二)集团控制影响国有上市公司会计信息可靠性的形成机制

表4和表3给出了利益侵占情景(模型2)和利益输送情景(模型3)下,集团控制对国有上市公司会计信息可靠性影响的检验结果。可以看出,在股权集中度高、信息透明度低和行业景气度高组中,集团控制(Group)与会计信息可靠性(DA)显著正相关,这表明在发生利益侵占的情景下,集团控制更大程度地降低了会计信息可靠性;而在融资约束高和亏损状况组中,集团控制(Group)与会计信息可靠性(DA)正相关但未通过显著性检验,这表明在发生利益输送的情景下,未发现集团控制更大程度地降低了会计信息可靠性。故国企集团会通过利益转移行为(主要是利益侵占行为)损害国有上市公司会计信息可靠性,验证了假设2,并为假设1提供了进一步证据支持。

(三)稳健性检验

1.替换会计信息可靠性变量

本文借鉴吴秋生和田峰[ 14 ]的研究,选取异常性营运资本(AWC)作为会计信息可靠性的替代变量,重新进行了检验,结果如表3模型4所示。异常性营运资本的计算如下:

其中,AWCt为异常性营运资本,WCt为营运资本(WCt=流动资产-现金-交易性金融资产-可供出售金融资产-流动负债+短期借贷),St为营业收入,At-1为上一年年末总资产。

从表3的稳健性检验结果(模型4)来看,集团控制(Group)与异常性营运资本(AWC)显著正相关,仍然支持了前文的结论。

2.重新对样本数据分组

依据利益转移行为情景分组变量将样本数据重新排列为三分位组,剔除中间分位组后重新进行回归分析,所得结果与本文结论均不存在实质性的重大差异。

3.替换利益转移行为情景分组变量

(1)替换股权集中度分组变量,将公司前十大股东持股比例的平方和作为股权集中度分组标准;(2)替换行业景气度分组变量,将每年各行业内样本公司总资产利润率(ROA)作为行业景气度分组标准;(3)替换融资约束程度分组变量,以股利支付率作为融资约束程度分组标准。替换变量重新进行分组回归分析,所得结果与本文结论均不存在实质性的重大差异。

六、结论与建议

本文以2013—2017年沪深A股国有上市公司为样本,实证分析集团控制对国有上市公司会计信息可靠性的影响,并基于多种利益转移情景考察集团控制的影响机制。研究发现,相较于非集团控制(整体上市),集团控制损害了国有上市公司会计信息可靠性,并且国企集团会通过利益转移行为(主要是利益侵占行為)影响国有上市公司会计信息可靠性。

本研究的政策启示主要有:其一,积极推进国有企业整体上市改革。从会计信息可靠性角度看,集团控制对国有上市公司会计信息可靠性存在负效应,不利于高质量会计信息生成。目前,加大国有企业集团层面公司制改革力度,积极推进国有企业改制上市,特别是创造条件实现整体上市,已成为政府深化国有企业改革的重要举措,本文研究结果可为这一改革提供证据支持。其二,积极推进以管资本为主的国资监管改革。在国资监管机构——集团公司——上市公司的三级体系之下,国资委通过国企集团对国有上市公司实行“管人管事管资产”的监管模式,这种行政化管理倾向损害了会计信息可靠性。因此,国资委应在推进整体上市改革的基础上,按照管资本的要求进行监管,侧重于“资本运营”而非“业务经营”,从而提升国有上市公司会计信息可靠性。

【参考文献】

[1] BEYER B, DOWNES J, RAPLEY E T.Internal capital market inefficiencies,shareholder payout,and abnormal leverage[J].Journal of Corporate Finance,2017,43(4):39-57.

[2] 钱婷,武常岐.国有企业集团公司治理与代理成本:来自国有上市公司的实证研究[J].经济管理,2016(8):55-67.

[3] JOHNSON S,LA PORTA R,LOPEZ-DE-SILANES F,et al.Tunneling[J].American Economic Review,2000,90(2):22-27.

[4] FRIEDMAN E, JOHNSON S,MITTON T.Propping and Tunneling[J].Journal of Comparative Economics,2003,31(4): 732-750.

[5] 胡志颖,孙力.企业集团、所得税改革和公司真实盈余管理[J].外国经济与管理,2017(4):25-40.

[6] 王蓉,陈希晖.基于结构观的终极股东利益输送行为实证研究[J].会计之友,2016(23):40- 46.

[7] 张先治,王兆楠.企业集团、内部资本市场与上市公司盈余管理[J].财经问题研究,2017(10):63-71.

[8] KIM J B, YI C H.Ownership structure,business group affiliation,listing status,and earnings management:evidence from Korea[J].Contemporary Accounting Research,2010,23(2):427- 464.

[9] 王兵.大股东控制、产权安排与公司盈余质量:来自中国证券市场的经验证据[J].山西财经大学学报,2008(9):67-72.

[10] 杜勇,谢志华.资产注入、公司绩效与股东支持行为的理论分析[J].会计之友,2015(10):12-17.

[11] 陆正飞,王鹏.同业竞争、盈余管理与控股股东利益输送[J].金融研究,2013(6):179-192.

[12] 李增泉,余谦,王晓坤.掏空、支持与并购重组:来自我国上市公司的经验证据[J].经济研究,2005(1):95-105.

[13] 姜付秀,石贝贝,马云飙.信息发布者的财务经历与企业融资约束[J].经济研究,2016(6):83-97.

[14] 吴秋生,田峰.第三层次公允价值运用与会计信息质量[J].山西财经大学学报,2018(6):101-112.