金隅京远房地产项目税收筹划

(华侨大学 福建 泉州 362000)

一、公司基本信息概况

北京金隅集团有限责任公司成立于2005年,本次做的税收项目是金隅集团旗下的一个房地产项目,金隅京远(宁波)房地产开发有限公司成立于2017年06月13日,是金隅集团为了宁波房地产项目开发而专设的子公司。

二、项目基本概况及筹划事项相关资料

(一)项目概况。金隅京远(宁波)房地产开发有限公司2018年4月25日通过挂牌出让方式取得宁波市高新区GX03-02-16地块的国有建设用地使用权,项目用地面积为43,404平方米,规划容积率面积为95,488.8平方米,成交总价为19.8亿元,土地用途为二类住宅用地。目前,金隅京远(宁波)房地产开发有限公司拥有该项目100%权益,由于该项目的保障房面积占比很小,为便于计算,统一按照标准住宅进行税收核算。

(二)项目未来情况假设。项目假设金隅京远(宁波)房产有限公司一期于2019年7月开盘,开盘面积约为总楼盘的三分之一,所售房源中,一半建筑面积为普通标准住宅,一半为非普通标准住宅。一期项目总面积为3.18万平方米,开盘均价为45000元/平方米(不含税),分摊的土地出让金为63600万元,开发成本总计37630万元,期间费用总计4770万元。

三、具体税收筹划方案

(一)增值税筹划。金隅京远(宁波)房地产开发有限公司2018年4月25日通过挂牌出让方式取得宁波市高新GX03-02-16地块的国有建设用地使用权。当公司选择将建设工程承包给建筑公司时,假设有以下两种方案:方案一:施工期间,若选择甲建筑公司(一般纳税人),施工额为1.2亿元,甲公司可以开具建筑业增值税专用发票。可以抵扣的进项税额=1.2/(1+10%)*10%=0.11亿元。方案二:施工期间,若选择乙建筑公司(小规模纳税人),施工额为1.16亿元,不能取得增值税专用发票。可以抵扣的进项税额=0。综合考虑,假设俩方案对营业利润影响额相同,但选择甲公司可以产生1100万元的增值税进项税额,所以应选择甲公司进行施工。

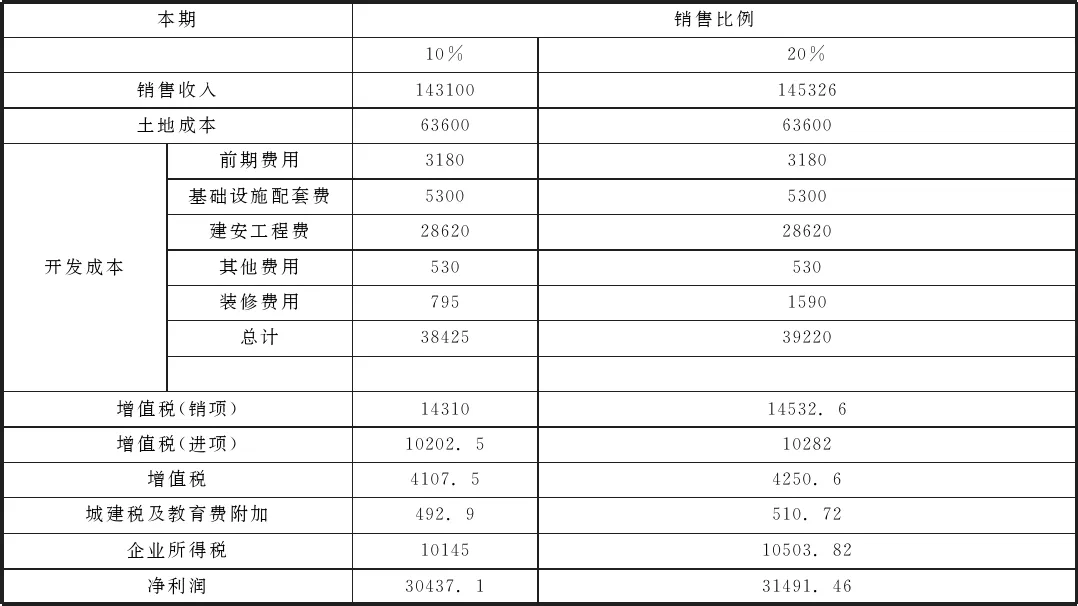

(二)销项税额筹划。假设金隅京远房产公司在开发此项目时,精装房销售比例由10%增加到20%,装修价格不含税价3500元/平米,装修成本2500元/平米,其增值进项税发生变动如下(不考虑其他因素,开发成本中的相关费用都能取得相应增值税专用发票进行抵扣):

商品房销售比例变化前后税负利润对比表(万元)

通过该假设可以看出,将精装房销售比例由10%扩大至20%,虽然增值税额上升至4250.6万元,但对整体的净利润而言,提升了1054.36万元,因而提高精装房的销售比例,可增大企业利润空间。

四、企业所得税筹划

(一)筹划思路。税筹前企业所缴纳的各类税收:

印花税=143100*0.5‰=71.55(万元)

城建税和教育费附加=7950*(7%+3%+2%)=954(万元)

土地增值税=1467.57(万元)

房产销售缴纳增值税=(143100-63600)*10%=7950(万元)

企业所得税=(143100-106000-71.55-954-1467.57)*25%=8651.73(万元)

总税负=71.55+7950+954+1467.57+8651.73=19094.85(万元)

税筹划后企业所需缴纳的各类税收:

专门成立一家销售公司A独立完成该房源的销售,假定金隅集团以40000元/m2的价格向A销售该房源,然后再由A以原先制定的价格对外销售。金隅集团的税负情况如下:

总销售收入=4*31800=127200(万元)

印花税=127200*0.5‰=63.6(万元)

增值税=(127200-63600)*10%=6360(万元)

城建税和教育费附加=6360*(7%+3%+2%)=763.2(万元)

土地增值税=(127200-101230*1.3)/2*30%=-659.85(万元)<0

企业所得税=(127200-106000-63.6-763.2)*25%=5093.3(万元)

总税负=63.6+763.2+6360+5093.3=12280.1(万元)

A销售公司的税负情况如下:

总销售收入=143100(万元)

印花税=63.6+71.55=135.15(万元)

增值税=(143100-127200)*10%=1590(万元)

城建税和教育费附加=1590*(7%+3%+2%)=190.8(万元)

土地增值税=(143100-127200*1.1)/2*30%=477(万元)

企业所得税=(143100-127200*1.1-135.15-190.8-477)*25%=594.26(万元)

总税负=135.15+1590+190.8+477+594.26=2987.21(万元)

金隅集团承担的总税负为12280.1+2987.21=15267.31(万元)<19094.85万元。因此,设立A销售公司有助于集团减轻税负。

直接销售与设立销售公司税负对比表(万元)