高速公路财务效益影响因素分析

四川省公路规划勘察设计研究院有限公司

0 引 言

在“贷款修路,收费还贷”政策的推动下,我国高速公路建设取得了长足的发展。近年来,由于受高速公路建设成本大幅上升、建设资金供求矛盾日益突出、高速公路投融资模式形式多变等多方面影响,高速公路项目前期投资决策面临的困难日益凸显。通常情况下,在投资决策阶段,高速公路的财务效益是确定合理的投融资和收费方案的重要参考指标,即需判断高速公路运营收入能否收回建设投资并取得合理回报或者能否偿清建设债务,这是高速公路能否顺利建设和运营的关键,也是政府和投资各方关注的重点。

在进行方案比选时,明确各影响因素对高速公路财务效益的影响程度,对最终确定合理的投资方案起到至关重要的作用。目前我国对于高速公路项目财务效益影响因素的分析多为定性分析,导致决策部门对投融资方案比选过程中的一些情况无法做出高效、准确的判断。在此背景下,本文从高速公路财务评价角度,系统、定量地分析各因素变化对高速公路财务效益的影响,希望对高速公路投资决策提供充分的理论依据。

1 分析参数与模型

1.1 计算模型

高速公路财务效益的影响因素很多,包括高速公路收费类型、收费标准、建设和运营成本、高速公路交通量等;为了更好的分析各影响因素与财务效益的关系,笔者针对其中影响相对较大的几个因素,如投资规模和结构、交通量、收费标准、收费期限等,通过对假定条件下的典型项目进行测算,分析各影响因素对高速公路财务效益的影响。

分析采用的计算模型为:

式中:Pt——第t年收费费率;

Qt—— 费率为Pt时的交通量;

Ct—— 第t年的公路养护管理费用;

C ——建设投资总额;

Z —— 资本金比例;

Lt—— 第t年偿还的贷款利息;

N —— 收费期限。

1.2 财务效益评价指标

高速公路的财务效益主要体现在其盈利能力上,它的具体分析评价一般采用财务内部收益率、财务净现值、动态投资回收期等指标。

①财务内部收益率(FIRR)

资本金财务内部收益率FIRR(以下简称内部收益率)反映项目所占资金的盈利率,是考虑项目盈利能力的主要动态指标。指在既定的融资方案下,整个计算期内各年净现金流量现值累计等于零时的折现率[1]。当求出的内部收益率大于等于基准收益率时,项目在财务上可以考虑接受。《关于调整部分行业建设项目财务基准收益率的通知》中建议公路建设经营性项目的财务基准收益率为6%,行业多以此为依据判断项目财务效益是否可行。计算公式为:

式中:CIt——第t年现金流入量(财务收益);

COt——第t年现金流出量(财务支出)。

②财务净现值(FNPV)

财务净现值(FNPV)是反映项目在计算期内获利能力的动态评价指标,指按行业基准收益率(ic),将计算期内各年的净现金流量折现到建设起点的现值之和。当财务净现值大于等于零时,表明项目获利能力达到或超过基准收益率要求的获利水平,项目在财务上可以考虑接受[1]。计算公式为:

式中:ic——财务基准收益率

由于财务内部收益率不仅能够判明项目是否可行,还能反映项目优于基准收益率的程度,因此分析多以内部收益率作为衡量高速公路财务效益的主要指标。

在分析前,首先设定假定条件:

高速公路交通量未达到饱和状态;不考虑各因素之间的相互影响,仅对单因素做静态分析。

2 影响因素与高速公路财务效益关系

2.1 投资规模

在其它影响因素和融资方案不变的情况下,以500万元/km为递进单位提高单位造价,分析高速公路投资规模与财务效益的关系。结果表明,随着单位投资成本不断升高,其内部收益率和财务净现值均逐渐降低,当投资成本高到一定程度时,内部收益率降为负数。由此可见,单位投资成本越高,高速公路财务效益越差,二者呈“负相关”关系。结果如图1、图2所示。

2.2 投资结构

以资本金比例作为投资结构的变量,分别分析特许经营收费公路和政府收费公路的投资结构与财务效益的关系。

2.2.1 特许经营收费公路

选取不同财务效益的项目作为样本,在投资规模、预测交通量、收费标准、收费期限等因素不变的前提下,以5%为递进单位将资本金比例从20%提高至80%,测算其内部收益率和财务净现值的变化。结果表明,不同高速公路,资本金比例对财务效益的影响不同,主要分为以下三种情况。设定m、n(-1<n<m<1)为不同情况下内部收益率的临界值。

情况一:资本金比例20%时,内部收益率在m值以上的项目(财务效益较好型)。随着资本金比例不断提高,内部收益率和财务净现值反而降低,项目的财务效益越来越差,但内部收益率下降的幅度相对较缓慢。可见,提高资本金比例无法改善该类项目的财务效益。结果如图3、图4所示。

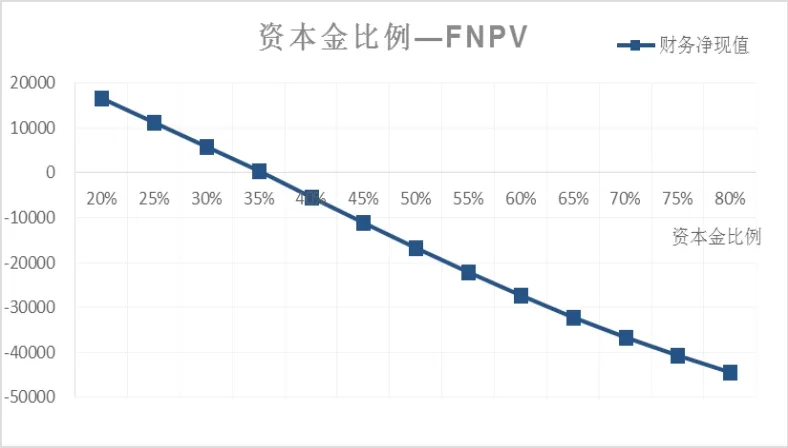

情况二:资本金比例20%时,内部收益率在n值以下的项目(财务效益较差型)。适当提高资本金比例后,项目的内部收益率明显提升,随着资本金比例继续提高,项目的内部收益率越来越高,但提高的幅度逐步放缓。项目的财务净现值则始终随着资本金比例的提高而降低。可见,提高资本金比例能够提升该类项目的内部收益率,并且项目财务效益越差,提升效果越明显。结果如图5、图6所示。

图1 投资规模与内部收益率关系

图2 投资规模与财务净现值关系

图3 情况一:资本金比例与内部收益率关系

图4 情况一:资本金比例与财务净现值关系

图5 情况二:资本金比例与内部收益率关系

情况三:资本金比例20%时,内部收益率在m值与n值之间的项目(财务效益一般型)。适当提高资本金比例,内部收益率提高,但是随着资本金比例继续提高,内部收益率的提升幅度越来越缓慢,资本金比例提高到一定程度后,内部收益率反而开始下降。项目的财务净现值则始终随着资本金比例的提高而降低。可见,提高资本金比例对该类项目财务效益的改善效果并不明确,还应根据具体测算情况判断。结果如图7、图8所示。

分析计算表明,特许经营收费公路的资本金比例与内部收益率无明确的相关关系,与财务净现值承“负相关”关系。一般情况下,内部收益率存在一个“转折点”,当项目财务效益较差,内部收益率远低于“转折点”时,资本金比例不断提高,内部收益率也随之不断升高。当项目内部收益率位于“转折点”附近,内部收益率先随资本金比例提高而升高,升高到一定程度后,内部收益率反而下降。当项目财务效益较好,内部收益率高于“转折点”时,资本金比例不断提高,内部收益率反而不断降低。

图6 情况二:资本金比例与财务净现值关系

图7 情况三:资本金比例与内部收益率关系

各项目“转折点”的具体值均不相同,主要根据高速公路的投资额、收费收入、贷款利率、折现率以及税率等因素综合确定。本文在典型项目测算时,采用长期贷款尽力偿还模式,按照国内现行银行中长期借款利率4.9%、短期借款利率4.35%,国家现行财税税率(简易计税方式),以6%(《关于调整部分行业建设项目财务基准收益率的通知》中建议的财务基准收益率)作为折现率,测算得出m值约在4%,n值约在3%左右,即“转折点”介于3%~4%之间。当采用的方法和参数不一致时,“转折点”的值会有所变化,具体以按照项目实际情况计算的结果为准。

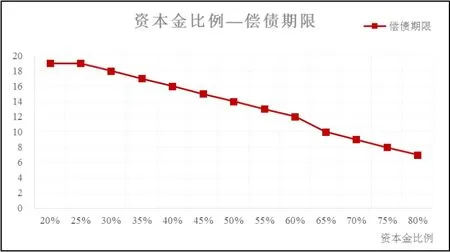

2.2.2 政府收费公路

由于政府收费公路的主要目的是偿清债务而不是获取收益,因此用偿清债务的期限来衡量财务效益。在投资规模、交通量、收费标准、收费期限等因素不变的前提下,以5%为递进单位提升资本金比例,分别测算偿清债务的时间变化。结果表明,政府收费公路的资本金比例越高,需要偿还的债务越少,偿清债务所需时间就越短,财务效益越好。政府收费公路的资本金比例与还债期限成“负相关”关系,与财务效益呈“正相关”关系。提高资本金比例能够有效改善政府收费公路的财务效益。结果如图9所示。

2.3 交通量

图8 情况三:资本金比例与财务净现值关系

图9 资本金比例与偿债期限关系

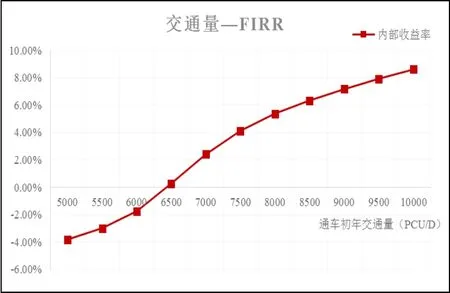

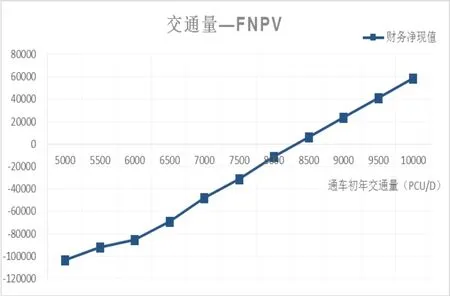

在投资规模、投资结构、收费标准、收费期限等因素不变的情况下,假定项目运营期内交通量未饱和,以500pcu/d为递进单位提升项目通车初年的交通量,运营期内各年交通量增长率固定,测算各指标变化,分析高速公路交通量与财务效益的关系。结果表明,高速公路的交通量越大,其内部收益率和财务净现值越高,财务效益越好,交通量与财务效益呈“正相关”关系。结果如图10、图11所示。

2.4 收费标准

在投资规模、投资结构、交通量、收费期限等因素不变的前提下,以0.02元/车公里为递进单位提升高速公路收费标准,测算各指标变化,分析高速公路收费标准与财务效益的关系。假定收费标准在高速公路使用者的接受范围内,且交通量不因收费标准变化而改变。结果表明,高速公路的收费标准越高,其内部收益率和财务净现值越高,财务效益越好,收费标准与财务效益呈“正相关”关系。结果如图12、图13所示。

2.5 收费期限

在投资规模、投资结构、交通量、收费标准等因素不变的前提下,以收费运营期20年作为初始方案,按年为递进单位逐步延长收费期限,测算各指标变化,分析高速公路收费期限与财务效益的关系。结果表明,逐步延长收费期限后,净现金流量为正的年份也逐步增多,内部收益率和财务净现值均增大,财务效益变好。但延长收费期限至某年正好发生大中修等现金支出较多的年份,也会出现内部收益率和财务净现值降低的情况。总体来说,收费期限与财务效益基本呈“正相关”关系。结果如图14、图15所示。

3 典型案例

3.1 项目背景

四川省拟修建一条高速公路(以下简称TQ项目),项目公司拟出资总投资的20%作为资本金。该项目推荐方案路线全长42km,造价总投资79.7亿元(建设期利息4.3亿元),预测20年交通量约为51173pcu/d,拟运营期限为30年。

按照四川省现行收费定价相关规定,高速公路定价采用基价+桥隧加收模式,经计算,TQ项目全线一类车收费标准约为0.67元/车公里。

采用尽力偿还方式对项目进行测算,经过财务评价分析,该项目内部收益率为-4.11%,财务净现值为-135726万元,内部收益率远低于《关于调整部分行业建设项目财务基准收益率的通知》中建议的财务基准收益率6%,项目财务不可行。TQ项目资本金财务现金流量表见表1。

图10 交通量与内部收益率关系

图11 交通量与财务净现值关系

图12 收费标准与内部收益率关系

图13 收费标准与财务净现值关系

图14 收费期限与内部收益率关系

图15 收费期限与财务净现值关系

3.2 优化方案比较

综合考虑TQ项目的具体情况,拟定以下三个优化方案:

方案一:项目全线一类车收费标准为0.67元/车公里,在其他因素不变的情况下,项目公司将资本金比例提高至40%。经测算项目资本金财务内部收益率为1.78%,财务净现值为-185817万元,内部收益率虽高于原始方案,但仍低于基准收益率,方案财务效益仍不可行。

方案二:资本金比例为20%时,在其他因素不变的情况下,提高项目收费标准至全线一类车0.93元/车公里,经测算项目资本金财务内部收益率为6.19%,财务净现值为6470万元,方案财务效益可行。

方案三:项目全线一类车收费标准为0.93元/车公里,在其他因素不变的情况下,将项目资本金比例提高至40%,项目资本金财务内部收益率为5.28%,较方案二有所降低,且低于基准收益率6%,财务净现值为-40255万元,方案财务效益不可行。

表1 TQ项目资本金财务现金流量表

表2 TQ项目各投资方案的财务效益情况

可见,在其它因素不变的情况下,当TQ项目的收费标准更高时,财务效益更好。在TQ项目效益较好的情况下,资本金比例较低时,项目资本金财务内部收益率更高。综合比选后,推荐优化方案二。各方案财务效益情况见表2。

4 结 语

本文从高速公路财务评价角度,定量地分析了各因素变化对高速公路财务效益的影响程度及相关关系,并结合案例,强调了明确其相关关系在项目投资决策中的重要作用。尚存在许多不足之处有待今后进一步研究,如只考虑了单因素变化;未考虑交通量、收费标准等因素之间的相互影响等。