异质信念、卖空机制与股价高估

——基于中国A股市场的分析

周岳阳

(南京农业大学金融学院,江苏南京 210095)

1 引言

有效市场理论认为市场是完美的,股票的价格反映了股票过去和未来的所有信息,即股票价格能够完全体现股票的基本价值,但是在现实中,股票市场不可能是完美的,比如大部分国家股票市场都存在一定程度的卖空限制,从而导致股票错误定价。卖空机制如何影响股票定价?由于卖空限制会引起负面信息和悲观投资者情绪的阻断,所以在实证研究中,不少学者直接考察卖空机制能否降低股价高估程度来为该问题提供证据。所谓股价高估是指股票价格超过了股票的基本价值导致股票在短期内表现为高回报,未来股票收益下降。

在股票定价的相关研究中,结合中国股票市场发展背景,国内已经出现了一些优秀研究成果,他们在卖空机制下引入异质信念,得出在卖空机制下异质信念能够影响股票价格,异质信念是指不同投资者对相同资产在相同持有期下收益分布有不同的预期。我国股票市场发展已经将近三十年,2010年3月之前中国股票市场都存在着严格的卖空限制,2010年3月31日正式开通融资融券业务,时至今日,中国股票市场经历了六次融资融券标的扩容,第六次扩容发生在2019年8月19日,两融标的股票从第五次扩容后的950只增加到1600只,融资融券标的股票占A股的数量和市值也在不断扩大,中国股票市场的融资融券的平稳推进和发展为本文的研究提供了准实验环境。所以随着卖空限制的逐步放开,是否会渐进降低股价高估还需要更多的直接经验证据。

2 文献综述与理论分析

2.1 严格卖空限制下的异质信念和股价高估

国外学者在研究异质信念如何影响股票价格方面相对较为成熟。Miller[1]早在1977年就提出异质信念对资产收益影响的假说:在投资者异质信念和市场卖空限制下,乐观投资者情绪通过买入容易表达,而悲观投资者情绪或负面信息在卖空限制下无法表达,导致资产价格更多反映乐观投资者的观点,价格会被高估。后来许多学者,也从不同方面得到了相同的结果。Deither[2]等(2002)以分析师预测分歧程度作为异质信念的代理变量,发现分析师预测分歧程度高的股票所获得的未来收益,低于同等条件下分析师预测分歧程度低的股票,表明股票价格被高估;Boehme[3]等(2006)指出股票的换手率和超额收益波动率相比于分析师预测分歧,是更好的异质信念的代理指标,他们选取没有分析师预测分歧的股票为样本,发现只有在卖空限制存在的情况下,异质信念越大的股票,未来收益率越低;Chen[4]等(2013)也研究得到卖空限制越强,其未来收益越低。

国内许多学者大多支持Miller的观点。张峥和刘力[5](2006)认为在卖空限制下,中国股票市场换手率与未来一期股票收益率负相关;陈国进等[6](2009)发现在中国股票市场上投资者异质信念与股票未来收益之间存在显著负相关关系;汪卢俊和颜品[7](2014)研究发现异质信念能够影响股票价格行为,但由于技术分析的影响更强,股票价格常呈现随异质信念的异质程度增大而更多地偏离内在价值的行为;王静[8](2015)采用未被解释的换手率来衡量异质信念,在中低收益率部分,异质信念对其影响是显著为负的;包锋和徐建国[9](2015)认为当异质性信念水平增加,在卖空约束下,边际投资者的估值水平会增加,导致资产价格上升;朱宏泉等[10](2016)构建换手率分离模型计算未预期交易量,作为异质信念的度量指标,并且异质信念越大的股票组合当期收益越高、未来一期收益越低;孟庆斌和黄清华[11](2018)也从异质信念角度,实证研究了股票卖空机制对股价高估的影响。所以我们提出假设1:严格卖空限制下,异质信念与当期股票收益率正相关,股价被高估。

2.2 卖空机制允许下的异质信念与股价高估

如果严格卖空限制下,股票价格只反映乐观投资者情绪,悲观投资者情绪或者负面信息得不到反映,股票价格偏离其基本价值,股价被高估,那么融资融券业务的推出就相当于放松了卖空限制。尹慧等[12](2013)直接建议A股需要不断完善卖空机制,缓解股票价格被高估现状;李志生等[13](2015)的结果表明融资融券推出后,我国标的股票价格波动率和振幅明显下降,即融资融券机制有助于稳定我国股票价格;杨嵩等[14](2018)采用Sharp断点回归和事件分析法,中国渐进式融资融券扩容制度有助于降低其对标的股票的影响;盛积良等[15](2019)研究发现随着标的股票的扩容,其平抑股价波动的作用逐渐增大。结合中国股票市场的背景,融资融券交易已经发展将近10年,中国股票市场经历了六次扩容,两融标的数量占比、市值占比越来越大。因此我们提出假设2:融券业务的推出会降低投资者异质信念对当期股票收益率的影响。

3 变量描述和研究设计

3.1 变量描述

被解释变量:股票收益率(Ret);解释变量:异质信念(Heterogeneous Belief),本文选择股票的换手率(Turnover)作为异质信念的代理变量;控制变量:规模(Size)、账面市值比(BM)、市场收益率(Mret)、前一月收益率(Lastr)。

3.2 研究设计

假设1,利用式(1)对严格卖空限制下股价是否高估?并且对卖空限制下异质信念与当期股票收益率关系进行检验。

其中Reti,t指股票当期收益率,Turnoveri,t指异质信念,Controlsi,t是指影响股票收益率的选取的控制变量,ui表示个体效应,vt表示时间效应,εi,t为随机误差项。根据分析,我们预期式(1)的β1大于0,这意味着投资者异质信念与当期股票收益率正相关,股价高估。

假设2第一步,我们采用与Chang等类似的办法,Chang等研究表明股票在可以进行卖空之后股价会下跌,且投资者异质信念越大,股票收益率下跌幅度越大,因此卖空机制可以可以使投资者反应其悲观情绪并且对负面信息作出回应,降低股价高估。引入虚拟变量:是否可以卖空(Short),并把它作为卖空机制的代理指标,构造式(2),比较异质信念与换手率的系数β1在引入卖空机制后是否变小。

我们用式(2)对第二个假设进行验证,研究对象为A股所有股票(剔除ST、PT或停牌状态的股票、金融业股票)与融资融券标的股票,研究区间为融资融券业务开通及扩容前后各6个月。其中Shorti,t当股票i在t时刻可以进行卖空时为1,否则为0。我们预期系数β2小于0,且β3小于0,这意味着卖空机制可以降低股票收益率,且卖空机制会降低投资者异质信念对当期股票收益率的影响,降低股价高估程度。

第二步,我们采用双重差分模型。在2010年3月31日实施融资融券制度后,融资融券总共进行了六次扩容,我们以融资融券业务开展以及前五次扩容为时间点,参照肖浩、孔爱国的方法,进行双重差分模型。

其中SYQt为是否实验期的虚拟变量,实验期为1,非实验期为0,实验区间为卖空机制实施后,对照区间为卖空机制实施前;样本对象被划分成两组:实验组为可以卖空的股票,对照组为不可以卖空的股票。比较两组回归系数β3的不同。我们需要验证卖空机制可以降低异质信念对股票收益率的影响,所以我们预期实验组回归系数β3小于对照组的回归系数β3,这意味着卖空机制的的确可以表达投资者的悲观情绪或负面信息,降低股价高估影响。

4 实证研究

4.1 样本选取

本文选取A股所有上市公司为研究对象。样本选择从2008年7月到2017年6月,剔除了ST、PT或停牌状态的股票、金融业股票,得到股票3518只。所有数据进行winsorize处理,得到月度数据195538条,数据均来源于万德数据库和国泰安数据库。

表1 描述性统计

根据表1,股票月收益率的均值为0.0183,表征异质信念的换手率均值为0.5507;计算各变量间相关系数,股票月收益率与换手率相关系数为0.1557,说明换手率与股票月收益正相关,异质信念会高估当期股票价格。

4.2 回归分析

4.2.1 卖空限制下的异质信念与股价高估

根据研究设计,验证卖空限制下,异质信念对股价高估的影响。我们的研究对象为全部A股,剔除掉ST、PT或停牌状态的股票以及金融业股票,样本区间为2008年7月至2010年3月。利用式(1)我们得到表2。

表2,被解释变量为当期股票收益率Ret,回归(1)换手率Turnover系数为0.1143,系数显著;回归(2)加入全部变量,此时换手率的系数仍在1%的显著水平下显著为正,为0.0725。这表明在严格卖空限制下,异质信念与股票收益率正相关。这是由于卖空限制下中国股票市场无法反映悲观投资者的情绪和负面信息,股价被高估。

4.2.2 卖空机制允许下的异质信念与股价高估

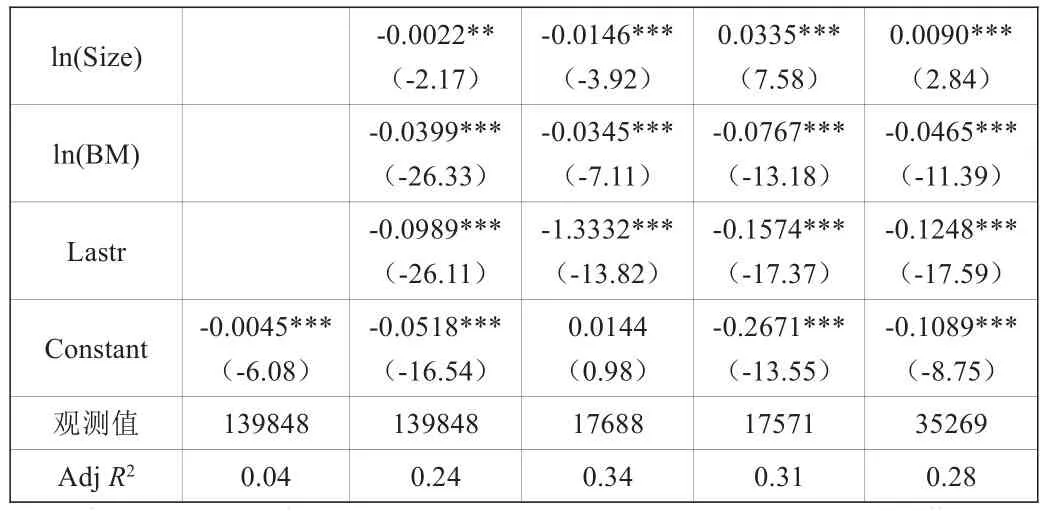

我们对假设2进行验证,研究卖空机制放开下异质信念与股价高估的关系。第一步,我们利用式(2)进行回归,引入虚拟变量是否卖空Short,研究对象分别为所有A股(剔除ST、PT或停牌状态的股票以及金融业股票)和融券标的股,样本区间为融资融券首次开通以及五次扩容时间点的前后六个月。结果见表3,二、三列研究对象为全部A股;四、五、六列的研究对象为融券标的股。

表3 卖空机制允许下的异质信念与股价高估

0.0090***(2.84)-0.0465***(-11.39)-0.1248***(-17.59)-0.1089***(-8.75)35269 0.28 ln(Size)ln(BM)Lastr Constant观测值Adj R2-0.0045***(-6.08)139848 0.04-0.0022**(-2.17)-0.0399***(-26.33)-0.0989***(-26.11)-0.0518***(-16.54)139848 0.24-0.0146***(-3.92)-0.0345***(-7.11)-1.3332***(-13.82)0.0144(0.98)17688 0.34 0.0335***(7.58)-0.0767***(-13.18)-0.1574***(-17.37)-0.2671***(-13.55)17571 0.31

表3,一、二列的换手率Turnover系数为0.0507和0.0483,显著为正,说明异质信念与当期股票收益率正相关,股价高估;虚拟变量Short的系数为-0.0159和-0.0123,说明卖空机制放开会降低股票价格,并且换手率与是否卖空的交叉项系数Turnover×Short分别为-0.0052和-0.0014,在1%和10%的显著性水平下显著,这说明融券的推出,能够表达悲观投资者的情绪和对负面信息作出判断,从而降低异质信念对股价价格的影响,降低股价高估。进一步,以融券标的股为研究对象,三、四列与表(2)结果类似,换手率系数仍然为正,第六列换手率Turnover系数显著为正,虚拟变量Short和交叉项系数Turnover×Short仍显著为负。所以,卖空机制的放开的确可以通过反映悲观投资者情绪和负面信息,降低异质信念对股票价格的影响,从而降低股价高估,但是并不能完全消除异质信念对股价高估的影响,这是因为中国目前的融券成本较高和融券的可融标的有限,融资融券并没有完全放松造成的。

第二步,为解决卖空允许下异质信念与股价高估研究中的内生性问题,我们建立双重差分模型进一步验证。按式(3)进行双重差分,对比实验组和对照组Turnover×SYQ的系数,其中DID 1-DID 5的时间点为每次扩容时间点。

表4,在DID 4和DID 5回归中,实验组换手率Turnover和实验期SYQ的交叉项系数都显著为负,对照组换手率Turnover和实验期SYQ的交叉项系数不显著,并且实验组的系数明显小于对照组的系数,再一次说明允许卖空下,悲观投资者情绪或负面信息得以表达,实验组股票即允许卖空的股票的股价高估程度降低程度远远高于非允许卖空的股票。在DID 1、DID 2和DID 3模型中,换手率Turnover和实验期SYQ的交叉项系数大多不显著或者系数为正,这是由于融资融券刚开通期间,融券标的较少,融券规模较小且门槛较高,再加上融资融券开通前期投资者对该机制不了解,融券行为不丰富。

5 结论

本文利用全部A股股票和融券标的股,结合中国股票市场独具特色的融资融券业务和扩容方式,从异质信念角度出发,实证研究了股票卖空机制对股票价格的影响。研究如下:在严格卖空限制下,投资者悲观情绪或负面信息无法表达,股价被高估,且异质信念越大,股票价格越高;其次,融资融券业务的开通有利于反映悲观情绪或负面信息,从而降低股价高估,降低异质信念对股票价格的影响,而且随着扩容的进一步扩大,降低股价高估程度越明显。

本文研究卖空机制与股票价格之间的关系具有重要的理论和实践价值。首先,本文的研究丰富了已有融资融券的相关理论,中国股票市场是全球股票市场的重要组成部分,对中国市场进行研究也为新兴市场的股票价格研究发展提供了证据和经验;其次,呼吁投资者正确看待公司和市场层面的信息,加强投资者教育,减小异质信念影响;最后,本文为A股市场融资融券标的逐步扩容提供了直接的证据,相关部门应因时制宜地发展融资融券业务,循序渐进地对优质标的股票扩容,提高融资融券股票占比,使股票价格更好的反映其真实价值,增强股市活力。