关于远程银行虚拟柜员机(VTM)业务发展的分析

路加

摘 要:新冠疫情对银行增强线上服务能力,为客户提供“非接触式”金融服务提出更高要求。VTM具有非接触、服务效率高、建设周期短等优势,是银行网点转型升级的重要工具。本文主要对我国商业银行VTM业务发展情况进行研究,说明VTM系统架构和主要功能,分析该业务与传统柜面服务比较优势,并结合当前市场需求提出未来可能面临的挑战与优化建议。

关键词:远程银行;VTM;智能柜员机;智慧网点

中图分类号:F830.4 文献标识码:A 文章编号:2096-0298(2020)10(b)-093-03

远程银行虚拟柜员机(Virtual Teller Machine,简称VTM)业务是指利用网络、视频通讯、生物识别、大数据等技术,为客户提供非接触式金融服务。

1 国内VTM市场情况

2011年北京国际金融博览会上,华为公司首次对外发布VTM远程银行解决方案。该方案提出将生物识别、视频交流、签名加密等功能集成,为用户提供远程虚拟柜面服务,从而分流物理网点的人工业务量,这也是我国首次提出将视频交互技术应用于银行系统。

2012年,广发银行在网点部署全国第一台远程视频柜员机(VTM)。此后3年,交通银行、中行、农行等国内银行陆续参与试点。近年来,伴随金融科技进步,VTM技术逐渐成熟,采购成本稳步下降,更多银行部署VTM设备。国内越来越多厂商参与产品研发和生产,主要包括广电运通、长城信息、证通电子、御银股份等。

2017年交通银行、渣打银行探索将VTM业务中的视频交互技术应用于银行客户服务。客户经理远程视频连线客户,解答各类业务、协助查询账务。该服务上线初期引起行业关注,国内多家媒体都进行了报道。由于视频客服在解决问题方面优势并不突出,成本远高于传统电话、短信等服务方式,高端客户对该业务认可度低于预期,两家银行运营一段时间后已陆续关闭该业务。

2018年9月,民生银行结合VTM运营和管理经验,推出“远程银行1.0”版本,将VTM业务从物理网点移植到手机银行,拓展新渠道与客户群体。为解决银行线上与线下服务间隙,客户服务时间、空间上的限制等痛点迈出重要步伐。

截至2019年末,中国银行、农业银行、招商银行、浦发银行、民生银行等30余家银行已使用VTM系统。据各大银行的公开信息显示,招商银行VTM对柜面业务分流率达87.64%,年累计使用用户数超过400.42万;浦发银行也实现了取款机ATM、存取款一体机CRS、远程智能银行VTM和高速存取款机等设备的多维合体,可办理90%以上的银行业务。中国建设银行结合智慧网点改造,在北京地区试点VTM设备,计划以VTM产品为中心新建自助银行2.9万家,自助银行与网点之比达1∶1,预计上线虚拟柜员机4.9万台。

目前我国已出台的相关法律包括《中国人民银行电子银行业务管理办法》(2006年3月)、《电子签名法》(2015年)、《中国人民银行关于改进个人银行账户服务加强账户管理的通知》(2015年12月)、《银行业金融机构销售专区录音录像管理暂行规定》(2017年8月)等。国家层面已出台多项法律法规,构建出较为完备的风险管理机制。监管机构对银行VTM进行个人客户信息核验、账户管理、签名、凭证领取等有具体要求。受新冠疫情影响,2020年2月银保监会发布通知,金融机构要强化网络银行、手机银行、小程序等电子渠道服务管理和保障,优化丰富‘非接触式服务渠道。防疫期间,银行与客户都意识到线上服务的重要性,这有利于银行进一步加强VTM业务。

2 VTM业务介绍与特点分析

VTM系统一般分为三级。一级为管理层,控制中心(VTC)主要负责系统后台管理、数据统计、风险控制等工作;二级为运营层,运营中心(VTA)主要负责对客户发起业务的集中处理;三级为应用层,主要负责在网点投放VTM,应对机具故障、停电等突发情况。VTM系统部署如图2所示。

客户通过VTM 发起视频回话申请后,系统将通过路由排队分配给运营中心签到柜员,客户通过视频与远程柜员交流。系统将自动进行身份核验、人脸识别、音视频数据存储、DB业务数据存储。VTM系统业务功能主要包括三大板块:一是远程协同。主要实现客户自助操作后发起视频申请,远程柜员采取“生物识别技术+语言沟通”协助审核。二是智能辅助。客户对智能终端操作有疑问,可发起申请对设备桌面进行共享,远程柜员在视频指导客户。三是云端数据存储。银行对视频、签字等内容进行备份存储,确保交易过程安全、可追溯。

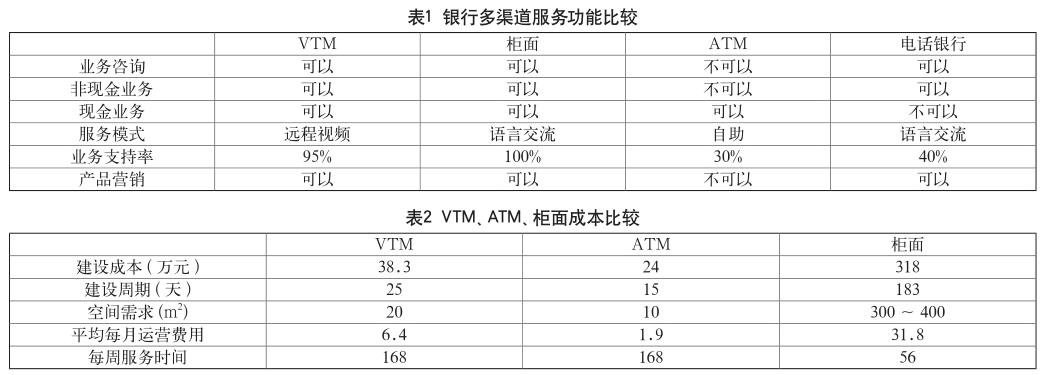

VTM已覆盖大部分柜面业务,包括非现金业务,如生活缴费、转账汇款等;身份认证类业务,如自助办理开户、电子银行渠道签约等;现金业务,如结售汇、存取款等;咨询类业务,如产品介绍、投诉建议等。银行各渠道业务功能对比,如表1所示。

与传柜面服务相比,VTM存在以下优势:一是经营成本低。网点经营过程中,店面租赁、环境装修需要投入大量资金,建设周期也较长,而建设一个VTM智能网点其运营维护费用是传统网点的20%。二是服务效能高。传统柜面业务办理过程中,柜员操作、信息填写、授权审批的等待时间占整个业务处理时间的2/3。VTM由客户自助操作,远程柜员仅负责审核,节省大量等待时间。三是领域可拓展。VTM服务客户主要为个人客户,未来可面向企业客户提供对账查询、回单票据等。

3 VTM业务面临的挑战与优化建议

VTM发展至今,已从少数试点发展到大量应用;从物理渠道发展到手机银行渠道;从业务审核办理发展到全方位金融服务。尽管发展趋势良好,但仍存在部分挑戰。

一是VTM市场需求趋于平缓。2015年开始,银行积极推进网点智能化改造,撤并低效网点工作已基本完成,物理网点数量的减少直接降低银行的渠道成本。此外,由于手机支付宝、微信等快捷支付方式广泛使用,更多客户习惯移动金融服务,我国银行网点到客数量正逐年下降。这些因素都使银行对于分流柜面业务的急迫性有所减弱,投放VTM设备的速度明显放慢。未来VTM业务发展将伴随智慧网点转型,呈现常态化、精准化特点。(1)VTM业务“不忘初心”,深入研究如何节约成本。重点分析VTM设备与远程柜员的“人机比”、设备使用的“投入产出比”,将该业务“低成本,高效率”优势发挥到更好。(2)研究在手机银行等APP上线VTM远程视频服务,帮助客户离行办理业务。一方面,该方式可扩大客户群规模,进一步分摊经营成本;另一方面,增强银行在线上获客、活客的能力,为大零售业务发展提供强大的客户流量。

二是业务拓展能力弱,创新水平有待提升。2012年以来VTM技术迭代速度较慢,未将大数据、云计算、区块链等技术有效应用。客户完成常规业务办理后,不能抓住宝贵的接触机会,根据客户资产情况开展精准营销,推荐金融产品增加中间业务收入。建议加强产品研发,利用“金融科技”为VTM业务赋能,让客户享受远程、安全的金融服务。首先,应用渠道增加手机银行,将风险防控、授信审批等服务与客户生活密切联系。例如在客户临时大额刷卡消费的情况下,通过视频方式确认客户刷卡安全;无卡情况取现或者小额转账交易;防止老年客户电信诈骗,对老年客户大额转账汇款进行视频审核确认。其次,业务范畴研究增加海外业务、普惠金融业务,帮助海外分支机构维系客户;协助中小微企业进行贷款申请、放款情况确认、回单明细查询等常规低风险操作。

三是专业人才不足,团队架构仍需优化。VTM柜员主要由传统网点柜员或远程银行客服人员组成,应将网点柜员业务处理经验与远程服务技巧相互融合,培养符合VTM业务发展的复合型人才。人员选拔标准:(1)有颜值。VTM客户以中青年为主,远程柜员应具备良好的外表和職业礼仪,有助于提升客户好感度。(2)业务精。远程柜员与客户接触时间短,须能及时理解客户诉求精准判断和操作。(3)技能全。远程柜员具备投资理财、财富管理等专业资质,可根据结合客户资产推介基金、理财、保险产品,并根据监管要求完成“双录”。此外,银行应根据VTM业务发展,优化团队人员结构,增加数据分析、系统优化、风险防控等岗位,构建“专业化、轻型化”远程团队。

参考文献

[1] 吴卫明.银行金融机构远程签约法律问题分析及建议[J].金融科技时代,2020(04).

[2] 王殿鹏.以客服中心为基础的远程银行中心建设研究[J].华北金融,2018(01).

[3] 信怀义.商业银行VTM智慧银行实现方案探究[J].中国金融电脑,2015(07).

[4] 信怀义.VTM智慧银行_商业银行网点转型新利器[J].中国金融电脑,2015(10).

[5] 李婷玉.基于场景可视化的VTM系统服务设计研究[D].广州:华南理工大学,2016.

[6] 高建辉.智慧银行——VTM系统设计与研究[D].天津:天津大学,2015.