混合所有制改革对国有企业知识资本投资的影响

张炳发 刘星 田倩倩

【摘要】以2010~2017年沪深A股上市公司为研究对象,利用双重差分法实证分析混合所有制改革对国有企业知识资本投资的影响。实证研究发现:混合所有制改革与国有企业知识资本投资具有显著的正相关关系;相较于竞争性国有企业,垄断性国有企业的混合所有制改革对知识资本投资的促进作用更显著。进一步研究发现,国有股比例越大、股权制衡度越高、混合主体多样性越显著,知识资本投资越多。上述研究结果可为混合所有制改革的进一步深化提供一定的参考依据。

【关键词】混合所有制改革;国有企业;知识资本投资;双重差分

【中图分类号】F275;F272.92【文献标识码】A【文章编号】1004-0994(2020)02-0025-7

一、引言

国有企业改革40年来,从放权让利、政企分离、优胜劣汰、股份制改革等阶段,发展到今天的混合所有制改革,取得了显著的成果。但是,目前国有企业依然普遍存在由于政府干预[1]、代理冲突[2]而导致的经营效率低下的弊端。刘瑞明[3]通过梳理大量文献指出,学者们对国有企业经营效率低这一现象几乎已经达成了普遍共识。当前,国有企业面临着转型升级的巨大挑战和日益激烈的国际竞争环境。知识资本在提升国有企业竞争力以及加快转型方面扮演着重要的角色,企业知识资本对技术进步和经济增长的贡献度不断提升[4],它是企业取得长期战略优势的有力保障。

然而,知识资本投资属于长期投资。与固定资产投资等相比,知识资本投资需要更多的资金,投资回收期更长、风险更大。因此,企业很容易出现知识资本投资不足的现象,从而降低企业经济增长速度,同时削弱企业的创新力及竞争力[5]。现有的研究结果表明,国有企业的知识投资水平要低于其他类型的企业。任海云[6]研究发现,国有资本控股的企业研发投入水平较低。在短期利益的驱使下,国有企业高管会减少长期投资[7]。

随着十八届三中全会的《中共中央关于全面深化改革若干重大问题的决定》、2014年的《政府工作报告》、2015年的《关于国有企业发展混合所有制经济的意见》、2017年党的十九大报告中所提出的“加快完善社会主义市场经济体制”等一系列政策、文件的出台,混合所有制经济快速发展,国有资本、集体资本、非公有制资本等交叉持股的步伐进一步加快。一方面,随着非国有资本的加入,国有股比例不断降低,政府对国有企业的干预逐渐减少,国有企业担负的政策性负担也显著降低;另一方面,由于非国有资本具有追求利润的天性,因此存在更强烈的动机去监督高管,减少因所有者缺位导致的代理冲突问题,从而形成相互制衡的多元股权结构。

那么,混合所有制改革是否提高了国有企业知识资本投资水平。关于混合所有制改革的效果研究,大多数都集中在企业生产效率[8]、风险水平[9]、创新效率[10]等方面,很少有学者研究混合所有制改革与企业知识资本投资的关系。因此,本文以2013年的混合所有制改革为背景,利用双重差分法实证研究了混合所有制改革对国有企业知识资本投资的影响。此外,同一政策对不同行业的影响可能有差异,因此,本文把行业区分为垄断性行业和竞争性行业,对不同行业的政策影响进行了对比分析,希望能够为下一步改革提供一定的参考。

二、文献回顾和研究假设

(一)混合所有制改革与国有企业知识资本投资

已有研究发现,由于各级政府的干预[11]以及扩大投资规模能为管理层带来晋升机会[12],国有企业往往会进行过度投资。但是长期投资与过度投资并不是一个概念,企业的长期投资包括预期投资和非预期投资,非预期投资为过度投资[13]。而本文的研究对象是知识资本投资,其属于一项长期投资。

相关研究表明,在相同情况下,国有企业的长期投资水平比非国有企业要低。从考核机制来看,国有企业存在天然的所有者缺位现象,其高管都是由各级国资委或者地方政府委派,考核的主要依据是业绩,高管基于政治晋升的考虑,一般不会开展研发投资这类不确定性大和回收期长的投资活动[14]。任海云[6]研究发现,国有资本控股的企业研发投入水平较低。在短期利益的驱使下,高管会减少企业的长期投资[7]。从激励机制看,国有企业高管的薪酬机制受到政府制约,对于享有年薪的各级领导,原则上只能享有年薪。罗知等[13]研究发现,国有企业董事长持股比例明显低于非国有企业。对国有企业高管的激励不足必然会影响企业的长期投资决策。

基于委托代理理论,国有企业高管会从自身利益出发在决策时减少风险性较大的长期投资,从而忽视企业的长期利益。事实上,国有企业的研发投入显著低于其他类型的企业。Estin Wright[15]的研究表明,外部投资者持股国有企业能够有效减少内部人持股导致的“搭便车”行为,进而完善公司治理。李丹蒙、夏立军[16]通过研究发现,在创新投入水平上非国有企业显著優于国有企业。由此可见,国有企业的长期投资水平低于非国有企业。

实施混合所有制改革后,其他类型的资本将被引入国有企业,这在一定程度上能缓解委托代理问题,可能会使国有企业倾向于增加知识资本投资。Honoré等[17]以欧洲的企业为样本研究发现,非国有控股企业的产权性质更为清晰,因此非国有控股企业更倾向于进行创新投资。李文贵、余明桂[18]研究发现,国有企业的创新强度受到改革深度的影响,混合所有制改革越彻底,企业的创新强度越高。赵放、刘雅君[19]研究发现,自2010年之后,我国国有企业和国有控股企业的创新投资与创新产出的增速快于外商投资企业。

基于以上分析,本文提出第一个假设:

假设1:混合所有制改革对国有企业知识资本投资具有显著的促进作用。

(二)混合所有制改革对国有企业知识资本投资影响的行业差异

垄断性国有企业主要集中在涉及国家安全、提供公共产品和关系民生的重要行业,受到更多的政府约束,政策性负担比竞争性国有企业大。林毅夫、刘明兴和章奇[20]研究发现,当市场竞争发展到一定程度时,政策性负担势必给国有企业带来预算软约束。刘春、孙亮[21]通过研究发现,政策性负担使得国企效率低下,国有企业改革的首要任务就是减少政策性负担。

国有企业混合所有制改革的不断推进,在很大程度上弱化了电力、航空、铁路及天然气等行业的垄断特性。随着非国有资本的进入,外部的市场化调节会提高垄断性国有企业的资源配置效率,进而改善经营绩效。理论上,垄断性国有企业的政策性负担比竞争性国有企业要大,垄断性国有企业对混合所有制改革的反应可能会更敏感,因此垄断性国有企业政策性负担的下降空间会大于竞争性国有企业,进而可能导致混合所有制改革对垄断性国有企业知识资本投资的促进作用更明显。

现有的研究指出,对垄断性行业进行混合所有制改革常常会显现出更显著的政策效应。陈林、唐杨柳[22]研究发现,混合所有制改革能够减轻国有企业的政策负担,而且对垄断性行业混改的效果要优于竞争性国有企业。同样,张辉、黄昊和闫强明[23]认为混合所有制改革能够减轻国有企业的政策性负担,提升企业业绩,混合所有制改革对垄断性行业的影响程度要大于竞争性行業。

基于以上分析,本文提出第二个假设:

假设2:与竞争性国有企业相比,垄断性国有企业的混合所有制改革对促进知识资本投资具有更为显著的作用。

三、研究设计

(一)样本选取和数据来源

本文选取2010~2017年沪深A股748家上市公司为研究对象,并对样本做了以下处理:①删除数据缺失以及异常的样本公司;②删除被ST、?ST的公司;③剔除金融类上市公司。最终获得2686个样本。本文研究数据主要来自国泰安数据库。

(二)主要变量定义

1.被解释变量。被解释变量是企业的知识资本投资(IC)。本文采用1998年Bontis[24]提出的目前引用范围最广的分类方式,把知识资本分为研发资本、人力资本和社会资本。

(1)人力资本投资。本文采用张瀛之、刘志远和张炳发[5]等学者衡量人力资本的方法,选取应付职工薪酬附注中应付职工薪酬的本期增加值来衡量人力资本。

(2)研发投资。研发投资包括两部分:费用化的研发投资和资本化的研发投资。该项数据来自于财务报表附注中的研发支出。参考修浩鑫、张炳发和张金涛[25]等学者的研究方法,把研发支出本期增加值作为当期研发资本投资额。

(3)社会资本投资。本文参考张洪刚等[26]学者的研究方法,用会议费、业务招待费、差旅费等衡量社会资本投资。本文使用慈善捐赠、会议费、业务招待费和差旅费等金额作为社会资本投资金额。

2.解释变量。

(1)产权性质(Soe)。本文采用双重差分法来研究企业混合所有制改革对知识资本投资的影响。十八届三中全会提出的混合所有制改革的主要对象是国有企业,本文认为非国有企业受混合所有制改革的影响较小。因此,本文选取国有企业作为实验组,非国有企业作为对照组,当产权性质为国有企业时,取值为1,产权性质为非国有企业时,取值为0。

(2)混合所有制改革(Post)。十八届三中全会明确提出要实施混合所有制改革,因此,本文把混合所有制改革这一变量定义为虚拟变量,2013年之后取值为1(不包含2013年),2013年之前(包含2013年)取值为0。

3.控制变量。为了控制其他因素对知识资本投资的影响,本文在现有研究的基础上,选取股权集中度(Top)、高管持股(Share)、总资产收益率(ROA)、资产负债率(Lev)和销售增长(Growth)作为控制变量。

本研究涉及的主要变量定义见表1。

(三)模型构建

对政策的实施效果进行实证研究时,通常认为只有部分企业受到政策的影响,而其他企业基本不受影响。所以,可将政策实施看作一个自然实验,通过比较受政策影响的实验组和不受政策影响的对照组之间的差别,来分析政策实施的效果。本文将要研究的是混合所有制改革对企业知识资本投资的影响,混合所有制改革就可以当作一种自然实验,其改革对象是国有企业,非国有企业基本不受混合所有制改革的影响,因此本文把国有企业看作实验组,非国有企业看作对照组。

假定知识资本投资y为目标变量,Soe=1和Soe=0分别表示国有企业和非国有企业,Post=0和Post=1分别表示政策实施之前和政策实施之后。经过横向比较得到混合所有制改革对国有企业影响的净效应为E(y|Soe=1)-E(y|Soe=0),经过纵向比较得到混合所有制改革前后差异的净效应为E(y|Post=1)-E(y|Post=0)。通过分析政策对不同种类企业影响的差异以及同一类企业在政策实施前后的差别,可以得出两组之间的政策净效应(T):

其中,yi,t是被解释变量,在本文中指知识资本投资。Soei,t是产权性质的虚拟变量,Soei,t=1为实验组,Soei,t=0为对照组。Postt为时间虚拟变量,Postt= 1表示政策实施之后,Postt=0表示政策实施之前。对于实验组(Soei,t=1),混合所有制改革前后的知识资本投资波动分别为β0+β1和β0+β1+β2+γ,二者差异为β2+γ。对于对照组(Soei,t=0),混合所有制改革前后的知识资本投资波动分别为β0和β0+β2,二者差异为β2。那么实验组和对照组在混合所有制改革前后的差异相减之差为γ。γ为双重差分统计量,如果混合所有制改革对知识资本投资具有促进作用,γ应该显著为正。

四、实证分析

(一)描述性统计

本文使用Stata 14.0软件对主要变量进行了描述性统计,具体结果如表2所示。由表2可知,知识资本投资的投资均值为6.10e+08,最大值与最小值之间相差很大,标准差为1.55e+09,说明各上市公司的知识资本投资水平有着非常显著的差异。资产负债率的最大值为1.753,说明有的上市公司的负债比例过高,资产负债比例不太合理。股权集中度的均值为57.355,表明股权集中度偏高。高管持股的最小值为0,最大值为2.09e+09,标准差为1.76e+08,高管持股的数量相差较大,说明不同上市公司的高管股权激励水平差异较大。

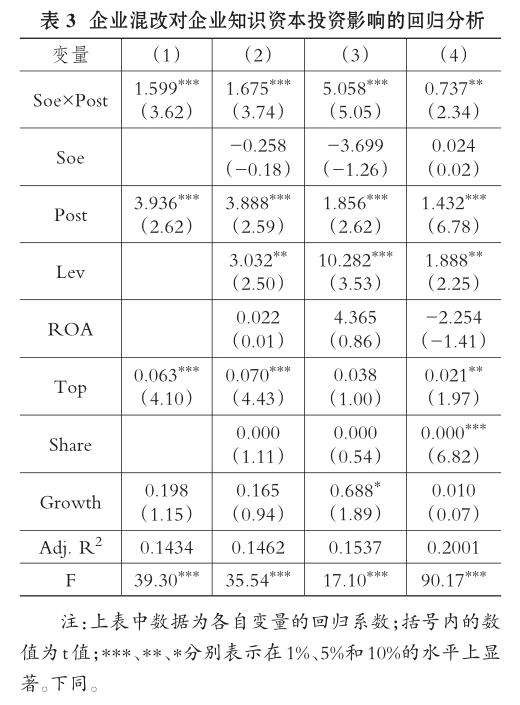

(二)回归结果分析

表3是模型(2)的回归结果,第(1)、(2)列是对总样本进行回归的结果,第(1)列加入了部分变量,第(2)列引入了全部变量。第(3)、(4)列是把总样本分为垄断性国有企业和竞争性国有企业两组的分组回归结果。本文使用面板回归的方法,对(1)~(4)列进行了Hausman检验,结果显示P值均为0,因此我们选择固定效应模型进行回归分析。第(1)、(2)列的F统计量均具有统计意义上的显著性,且调整后的R2较高,说明模型的拟合效果较好。第(1)列和第(2)列中,交互项Soe×Post的系数均为正,并且都在1%的水平上显著,说明企业进行混合所有制改革能显著促进企业知识资本投资增加。第(2)列产权性质的系数为负,但不显著,说明国有企业的知识资本投资要低于非国有企业,但这一差异并不显著。Post的系數均显著为正,说明从2014年开始,非国有企业和国有企业的知识资本投资均有所提高。假设1得到验证。

根据刘晔等[8]学者的研究,本文将石油加工及炼焦业,化学纤维制造业,化学原料及化学制品制造业,采掘业,橡胶制造业,交通运输设备制造业,医药制造业,黑色金属冶炼及压延加工业,有色金属冶炼及压延加工业,电力、煤气及水的生产和供应业,通信设备制造业,电子计算机制造业,计算机相关设备制造业等行业界定为垄断性行业,其他行业界定为竞争性行业。

本文将总样本分为垄断性国有企业和竞争性国有企业,并分别进行回归分析,具体结果如第(3)、(4)列所示:垄断性国有企业的交互项系数为正,在1%的水平上显著;竞争性国有企业的交互项系数为正,在5%的水平上显著。上述结果表明混合所有制改革对垄断性国有企业和竞争性国有企业的知识资本投资增加都具有显著的促进作用,但是混合所有制改革对促进垄断性国有企业知识资本投资增加具有更为显著的作用。假设2得到验证。

(三)平行趋势假设检验

双重差分模型构建的一个重要前提就是对照组和实验组必须满足平行趋势,也就是在政策实施之前,实验组和对照组的结果效应趋势应该是相同的。通过以上回归分析可知,Soe×Post交互项的系数显著为正,但是还不能确切地认为对混合所有制改革效果的评估是准确的,接下来本文将进行平行趋势检验。

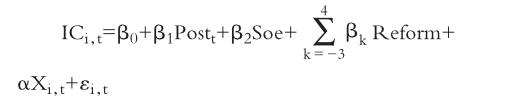

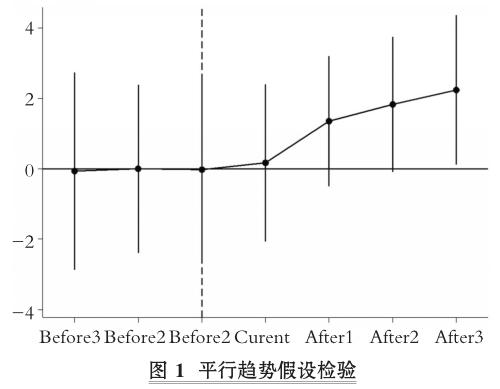

为了进行平行趋势检验,本文在模型(2)的基础之上设定了以下模型:

其中,IC表示知识资本投资。Reform是虚拟变量,改革前一年记作-1;改革当年记作0;改革后一年记作1,依此类推。具体结果如图1所示。

由图1可知,政策实施之前的系数在0附近波动,系数不显著,说明在政策实施之前对照组和实验组知识资本投资的趋势不存在显著性差异,满足平行趋势检验条件。而在政策实施之后,系数显著为正,表明对照组和实验组的知识资本投资趋势存在显著差异。

(四)进一步分析

进一步,本研究设定模型(3)检验混合所有制改革影响知识资本投资的具体路径,具体如图2所示。

其中,State为国有股比例,本文将前十大股东中国有持股和国有法人持股之和定义为国有股比例。Mixrate为股权制衡度,参照已有研究的做法,将前十大股东中国有股之和与非国有股之和的比例定义为股权制衡度。前十大股东中,国有股大于非国有股时,股权制衡度=非国有股之和/国有股之和;国有股小于非国有股时,股权制衡度=国有股之和/非国有股之和。Mix为混合主体多样性,将混合主体多样性定义为企业前十大股东中所含不同性质主体的种类,前十大股东中只含国有股、境内自然人股、境内法人股、外资股中的一种时,混合主体多样性取值为1;含两类,取值为2;含三类,取值为3;含四类,取值为4。本文分别检验了国有股比例、股权制衡度、混合主体多样性对知识资本投资的影响,具体结果见表4。

表4中第(1)列检验了国有权比例与知识资本投资的关系,结果显示二者的回归系数在10%的水平上显著为正,说明国有股权的增加会促进企业增加知识资本投资。这可能是因为国有企业受到政府支持,因此能够比较轻松地获得银行等金融机构的资金支持以及政府的财政补贴;同时还可以获得资源和政策上的优势,因而会增加知识资本的投资。

表4中第(2)列检验了股权制衡度与知识资本投资的关系,结果显示二者的回归系数在1%的水平上显著为正,说明股权制衡度越高,知识资本投资就越多。

表4中第(3)列检验了混合主体多样性与知识资本投资的关系,结果显示二者的回归系数在5%的水平上显著为正,说明混合主体多样性越显著,知识资本投资就越多。

(五)稳健性检验

虽然实验组和对照组在实施混合所有制改革之前满足平衡趋势检验条件,但政策实施之后的差异可能并不是真正由混合所有制改革导致的,也可能是其他原因导致的知识资本投资的增加。为了证明国有企业知识资本投资的增加确实是因为混合所有制改革导致的,本文进行了安慰剂检验,即构造虚拟实验组进行回归,假定政策的实施年份是2011年,然后重新进行回归分析,检验结果如表5所示。

表5结果显示交互项的系数为0.810,t值为1.52,不显著。因此可以认为,混合所有制改革的实施对国有企业的知识资本投资产生了显著影响。

五、研究结论与启示

(一)研究结论

国有企业改革一直在不断探索和创新中前行,党的十八届三中全会明确提出对国有企业进行混合所有制改革,由此拉开了新一轮国企改革的序幕。本文以2010~2017年沪深A股上市公司为研究对象,利用双重差分方法实证分析了混合所有制改革对企业知识资本投资的影响。实证研究发现:混合所有制改革与国有企业知识资本投资具有显著的正相关关系。与竞争性国有企业相比,垄断性国有企业的混合所有制改革对促進知识资本投资增加具有更为显著的作用。

进一步研究发现:国有股比例越大、股权制衡度越高、混合主体多样性越显著,知识资本投资越多。本文研究的表明:混合所有制改革对国有企业知识资本投资的增加具有显著的促进作用,并且这一促进作用对垄断性行业的国有企业更加显著,未来的混合所有制改革重点应该是垄断性行业,这将为混合所有制改革的进一步深化提供参考依据。

(二)启示

上述的理论分析与实证研究结果,对于目前我国国有企业进行混合所有制改革具有一定的启示意义:

1.继续推进国企混合所有制改革,提高国有企业的知识资本投资水平。通过混合所有制改革,一方面能够缓解国有企业的委托代理问题,另一方面可以实现不同资本的优势互补,提高企业投资决策效率,从而有助于提高国有企业知识资本投资水平。在我国,国有企业知识资本投资水平普遍低于非国有企业,通过混合所有制改革能够提高国有企业知识资本投资水平,对于转变我国的经济增长方式有重要意义。

2.针对不同类型的国有企业采取不同的方式进行混合所有制改革。垄断性国有企业承担的政策性负担比竞争性国有企业重,对垄断性国有企业进行混合所有制改革的效果要好于竞争性国有企业。本文的研究结果表明,相对于竞争性国有企业,垄断性国有企业的混合所有制改革对国有企业知识资本投资的促进作用更显著。因此,相对于竞争性国有企业,下一步混合所有制改革的重点应放在垄断性国有企业。

3.在推进混合所有制改革的过程中,要不断完善企业治理结构。混合所有制改革并不是简单的形式上的不同种类资本的相互混合,而是要真正发挥不同种类资本的优势,让非国有股股东有一定的话语权,实现股权多元化、不同股权相互制衡的局面。因此,国有企业要适当加强股权制衡,使得前十大股东中国有股权与非国有股权能够相互制衡,同时还要维护非国有股股东的权利,避免由于国有股“一股独大”侵害非国有股股东的利益,削弱非国有资本参与混合所有制改革的积极性。另外,还要适当引入不同类型的资本参与混合所有制改革,以便更好地实现股权之间的制衡,提高决策的透明度。

由于国有企业既要承担社会责任又要追求经济利益,因此国企改革是一项长期且艰巨的任务。在国有企业改革的过程中,走过弯路,发生过社会成本增加、业绩下降和国有资产流失等问题,但这些问题都不能构成混合所有制改革前进的障碍。本文的结论又一次证明了国有企业实施混合所有制改革能够改善国有企业低效率问题,提高国有企业的知识资本投资水平。可见,混合所有制改革对国有企业的政策效应是正向的,我们应该坚定不移地坚持混合所有制改革。

【主要参考文献】

[1]Shleifer A.,Vishny R. Politicians and Firms[J].Quarterly Journal of Economics,1994(4):995~1025.

[2]LaffontJ J.,Tirole J. A Theory of Incentives in Procurement and Regulation[M].Cambridge:The Mit Press,1993:1~200.

[3]刘瑞明.中国的国有企业效率:一个文献综述[J].世界经济,2013(11):136~160.

[4]张廷锋,李垣.能力资源与核心能力的形成[J].科研管理,2002(4):1~5.

[5]张瀛之,刘志远,张炳发.决策者心理因素对企业知识资本投资行为异化影响的实证研究[J].管理评论,2017(9):205~214.

[6]任海云.股权结构与企业R&D投入关系的实证研究——基于A股制造业上市公司的数据分析[J].中国软科学,2010(5):126~135.

[7]李文勤,徐光华.高管薪酬、高管持股与企业社会责任绩效——基于国有股权的调节效应[J].会计之友,2017(24):57~61.

[8]刘晔,张训常,蓝晓燕.国有企业混合所有制改革对全要素生产率的影响——基于PSM-DID方法的实证研究[J].财政研究,2016(10):63~75.

[9]马宁,姬新龙.国企混改与企业风险承担:来自沪深上市公司的经验证据[J].广东社会科学,2018(1):48~56.

[10]孙兆刚,葛方艺.空间视角下创新效率对经济增长收敛性的影响[J].财会月刊,2019(12):120~127.

[11]白玉锋,赵彦华.国有企业长期投资存在的几个问题及对策[J].山西高等学校社会科学学报,2005(10):36~39.

[12]周楠.国企长期投资与管理层权力[J].企业管理,2017(11):40~41.

[13]罗知,赵奇伟,严兵.约束机制和激励机制对国有企业长期投资的影响[J].中国工业经济,2015(10):69~84.

[14]罗富碧,刘露.国企高管政治晋升、研发投资与企业绩效[J].科技进步与对策,2017(16):91~97.

[15]Estin Wright M. Enterprise Performance and Corporate Governance in Ukraine[J].Journal of Financial Economics,1999(27):398~421.

[16]李丹蒙,夏立军.股权性质、制度环境与上市公司R&D强度[J].财经研究,2008(4):93~104.

[17]HonoréF.,Munari F.,De La Potterie B. P. Corporate Governance Practices and Companies R&D Intensity:Evidence from European Countries[J].Research Policy,2015(2):533~543.

[18]李文贵,余明桂.民营化企业的股权结构与企业创新[J].管理世界,2015(4):112~125.

[19]赵放,刘雅君.混合所有制改革对国有企业创新效率影响的政策效果分析——基于双重差分法的实证研究[J].山东大学学报(哲学社会科学版),2016(6):67~73.

[20]林毅夫,刘明兴,章奇.政策性负担与企业的预算软约束:来自中国的实证研究[J].管理世界,2004(8):81~89.

[21]刘春,孙亮.政策性负担、市场化改革与国企部分民营化后的业绩滑坡[J].财经研究,2013(1):71~81.

[22]陈林,唐杨柳.混合所有制改革与国有企业政策性负担——基于早期国企产权改革大数据的实证研究[J].经济学家,2014(11):13~23.

[23]张辉,黄昊,闫强明.混合所有制改革、政策性负担与国有企业绩效——基于1999~2007年工业企业数据库的实证研究[J].经济学家,2016(9):32~41.

[24]Bontis N. Intellectual Capital:An Exploratory Study that Develops Measures and Models[J].Management Decision,1998(2):63~76.

[25]修浩鑫,张炳发,张金涛.内部控制对研发投资及其异化行为的治理研究[J].经济体制改革,2018(2).

[26]张洪刚,赵全厚.政治关联、政治关联成本与财政补贴关系的实证研究——来自深沪证券市场的经验数据[J].当代财經,2014(4):108~ 118.