从数据看美国大选对金融市场的影响

文/郭可为 编辑/张美思

随着11月3日美国总统选举的临近,这一事件日益引人瞩目。大选年的经济和市场表现对选民投票倾向至关重要,同时大选形势的变化也会对金融市场的走向产生影响。通过对典型的金融市场走势数据进行分析,可以发现,美国大选年的金融市场呈现出以下走势特点。

第一,VIX波动率在大选年更高。自1989年有历史统计以来,VIX波动率在大选年的平均值较普通年份高2.67个百分点。从月度看,大选年的10月VIX波动率最高,达到23.75,11月次之,达到23.57,12月第三,为21.8。这表明,大选因素加大了金融市场波动性(见图1)。

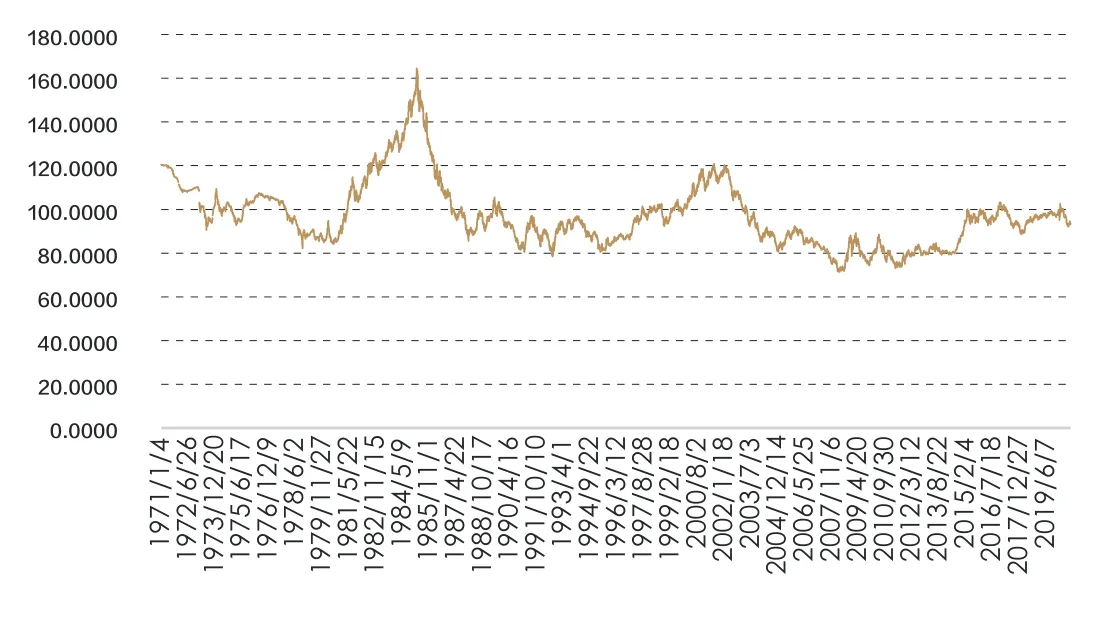

第二,美元指数在大选年走势更强。在任总统出台利好经济的政策可能是其主要原因。自1971年有历史统计以来,剔除个别出现极端情况的年份,美元指数在大选年的平均值比普通年份高1个百分点。从月度看,美元指数在大选年下半年持续上行,从7月的平均值96.17逐月走高至12月的98.79(见图2)。

第三,美股三大指数在大选年的涨势与普通年份呈差异化走势。1960年以来,剔除2008年全球金融危机,标普500指数在大选年平均上涨9.9%,较普通年份高1.47个百分点(见图3);道琼斯工业指数在大选年平均上涨8.06%,较普通年份低0.14个百分点;纳斯达克指数在大选年平均上涨10.2%,较普通年份低4.55个百分点。月度而言,三大指数在大选年没有特殊的规律。

第四,美债收益率在大选年略高。1960年以来,10年期美债收益率在大选年平均值为6.1%,在普通年份为6.03%。这或与在大选年政府采取更加积极的政策,扩大财政支出有关(见图4)。

此外,黄金、原油等大宗商品在大选年没有特殊规律,这可能与大宗商品价格平时波动性较大,冲淡了大选年的波动有关。

目前美国大选逐渐白热化。民调数据显示,拜登占有一定的优势,但也有许多观点认为特朗普将会连任。笔者认为,关于本次美国大选对金融市场的影响,可以分为大选前后两个阶段来分析:

图1 美国标准普尔500波动率指数(VIX)走势

图2 美元指数走势

图3 美国标准普尔500指数走势

图4 美国10年期国债收益率走势(%)

其一,大选前的金融市场走势。根据上述历史经验,金融市场的波动性有可能在10月和11月进一步加剧。在美国政治中,有一个政治术语是“十月惊奇”,即在大选冲刺阶段的10月份,往往会发生可以改变选民想法、影响选举结果、或者强化一方既有选举优势的突发事件,这些事件被称为“十月惊奇”。例如2016年大选前,特朗普以不雅措辞谈论女性的音频曝光以及希拉里“邮件门”的爆发,都对大选形势造成影响,并对国际金融市场造成冲击。今年10月2日,特朗普确诊感染新冠肺炎,已经使全球金融市场出现动荡:道指期货一度跌超500点,恐慌指数VIX一度飙涨12%。在特朗普和拜登都无十足把握获胜的前提下,在大选前再度出现“十月惊奇”的可能性犹在。预计大选前美国金融市场会保持比较强的波动性。考虑到当前美股的估值位于历史高位,笔者认为,美股出现调整的可能性较大,而美元、美债、黄金等也有波动加剧的可能性。

其二,大选后的金融市场。如果特朗普连任,其第一任期的政策将可能会保持,美联储或将维持宽松货币政策。在这种情况下,美债收益率和美元汇率可能走低;但特朗普的某些政策可能会更加激进,给金融市场增添不确定性,导致避险资金流向黄金,推动其价格上升,美股或面临下行风险。如果拜登胜选,因其竞选纲领中对科技类大企业态度并不友好,并主张提高资本利得税,或对股市构成利空。美债收益率、美元汇率的下行预期可能因货币宽松步伐放缓而减弱,黄金价格则可能逐渐回落。

不过,金融市场不变的主题就是多种因素影响下的波动性。短期来看,美国大选并不是影响金融市场走势的唯一因素;更长期来看,甚至不是关键因素。展望未来的一段时间,金融市场走势的主导因素包括新冠肺炎疫情的形势、全球经济的复苏势头、美国经济基本面的情况、美联储货币政策取向以及中美关系的走向等。