出口跨境电商贸易新业态融资剖析

文/郑文强 谢浴华 编辑/韩英彤

在政策引领下,部分银行正在大数据、场景化、普惠化金融支持跨境电商服务方面积极创新、快速推进。

出口跨境电商与传统一般贸易的最大区别在于其所具有的零售化特征,通常使用小型包裹的形式出运货物,相关的业务并未纳入海关及外汇等监管机构的统计,以致2019年纳入海关统计口径的跨境电商出口总额仅为944亿元。可以说贸易新业态的兴起与发展,对海关、税务、商检、外汇、银行等监管部门和金融机构,既是机遇更是考验。近年来,无票免税、所得税核定征收、设置105个跨境电商综合试验区、新增9710及9810监管方式等有关跨境电商管理的新政策、新模式、新措施相继推出,推动我国出口跨境电商行业在高速发展中不断走向规范化、阳光化。

对于银行而言,近10万亿元体量的出口跨境电商业务是一片全新的蓝海,但满足其对账户、结算、融资方面需求的难度系数均高于传统外贸企业。就此,本文将结合具体实践,对如何做好出口跨境电商的融资服务进行探讨。

出口跨境电商融资需求分析

出口跨境电商本质上为贸易型企业,“轻资产、弱信用、大流量”特征明显,企业财务报表不能体现实际经营情况,因而难以满足传统银行授信的准入条件,银行传统融资产品也难以覆盖出口跨境电商这一新兴客群。

出口跨境电商融资需求特点主要体现为“聚、短、频、快”:一是“聚”,资金需求时段相对集中,主要聚集在黑色星期五、圣诞节、新年、情人节等国外消费旺季,备货资金压力的峰值通常出现在每年10月至次年2月。二是“短”,单笔资金用款时间短,销售回款期通常1—2个月,单笔融资一般不超过3个月。三是“频”,且单笔资金“小”,除头部电商企业外,融资呈“高频、小额”等特征,资金周转率极高。四是“快”,追求极致畅快的用户体验。出口跨境电商从接受订单起就接入亚马逊等世界顶级技术企业,享受平台支持服务,所有采销业务均可在线上完成,因此,出口跨境电商在选择融资服务时亦倾向于畅快的用户体验,其次再考虑融资成本等因素。

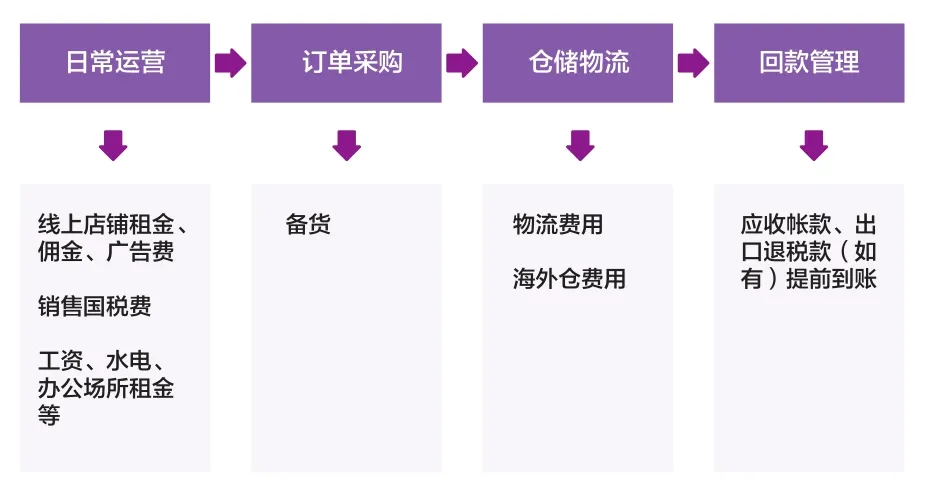

如附图所示,出口跨境电商运营及交易过程中,存在诸如广告费、店铺租金、佣金,销售国的税费、工资水电等日常经营周转资金的需求;拿到海外订单时,需要资金完成订单项下的备货采购;在完成采购或生产后,需要通过物流企业将货物运输至目的地或者海外仓,通常物流及仓储费用约占其总成本的25%—40%;完成发货后,需要加强应收账款及退税款(如有)的管理,盘活应收款,尽可能实现快速回款。

出口跨境电商融资方式

目前,市场上能够满足出口跨境电商资金需求的融资产品较少,主要以第三方支付机构、物流企业、供应链及外综服务平台等非银机构提供的小额融资为主,虽有部分银行开始涉足其中,但至今尚未形成主导。

传统银行机构融资

传统授信产品下,银行主要通过抵/质押、保证等担保模式来满足企业的融资需求;而从出口跨境电商“轻资产、弱信用、大流量”的特性来看,目前能符合此条件的企业少之又少。

出口跨境电商在经营及交易环节的资金需求

近年来,各家银行开始探索、创新出口跨境电商融资产品,并取得了一定的突破,如建设银行通过对接阿里巴巴国际站及敦煌网等跨境电商平台,基于平台的交易数据对企业进行精准画像,针对出口跨境电商应收账款和退税融资等不同的资金需求场景,提供“跨境快贷”融资服务支持,有效缓解了跨境电商企业的短期资金周转压力。

非银机构融资

出口跨境电商交易及支付结算主要依托第三方支付机构/平台完成,由此产生的信息流及资金流数据也均由第三方支付机构掌握。目前,针对出口跨境电商应收账款及订单备货的资金周转需求,第三方支付机构一般会在对历史交易记录、收付款流水等信息进行大数据综合评估分析的基础上,向电商提供应收账款融资,或按订单金额的一定比例提供备货融资,可在一定程度上缓解跨境电商的用款压力。

此外,物流及仓储费用占据出口跨境电商总成本的25%—40%,对其运营资金形成挤占。对此,骆驼金服与各大物流企业合作,针对物流及仓储费用场景并基于物流数据,推出了“物流白条”,为电商提供定向支付的短期限融资。其他场景下,还有宜信通过API接口对接亚马逊、eBay、速卖通等平台,同样是基于平台交易数据,建立大数据风控监测模型,为符合条件的出口跨境电商提供纯信用、全线上的融资服务。

与传统银行融资相比,第三方支付机构、互联网金融公司等推出的融资方式更为灵活,线上化便利性也更为明显,且更加注重客户的用款体验;但同时也存在融资额度较低、成本较高、持续度弱等不足。

新金融支持贸易新业态对策建议

近期,中央和地方政府通过一系列政策“组合拳”积极引导和扶持培育跨境电商新业态,鼓励银行等机构加大对跨境电商贸易新业态的支持力度。在新政策引领下,部分银行在大数据、场景化、普惠化金融支持跨境电商服务方面积极创新、快速推进。以下,笔者主要从科技创新方面对银行开展出口跨境电商融资创新提出建议。

一是融入科技创新,打造线上服务。作为贸易新业态,出口跨境电商与传统外贸企业的最大区别在于其对互联网技术的依赖程度极高,交易全流程均可通过线上“轻”方式完成,而任何线下“重”模式则皆有可能削弱其完成后续流程的意愿。鉴此,银行可通过科技金融支持跨境交易,实现跨境电商融资申请、授信审批、合同签约、款项支用及到期还款等全流程线上化,提供纯线上、秒审批、秒支用、易还款的融资服务,以满足出口跨境电商贸易新业态的真实交易需求。

二是强化数据支撑,实现精准画像。大多数出口跨境电商的财务报表均无法真实、准确、及时地反映企业的实际经营情况,企业资信、产品质量、市场反应等信用信息主要是通过跨境电商交易平台的交易大数据反映出来的。鉴此,银行可通过与跨境电商平台实现对接,在出口跨境电商企业授权的前提下获取交易数据及信息,以此构建信用评估体系,并对出口跨境电商资金需求精准“画像”。“以数据为标尺”,银行可以有的放矢重点选择支持订单稳定、产品有销路、质量有保证的企业,实现信贷资源的精准滴灌。同时,银行还可建立信用风险控制机制,采集、统计和分析进/出口数据、收/付汇数据、结/售汇数据等信息,实现对货物流、资金流和信息流的持续监测,动态调整授信策略。

三是嵌入交易场景,构建跨境生态。出口跨境电商对资金的需求会体现在日常运营、订单采购、物流仓储及销售回款等各个环节,银行可将金融服务嵌入到每一个实务场景,为企业提供触手可及的全面金融服务。场景化运营不仅可以在源头实现批量获客,还可助力构建更为完善、更为丰富的跨境电商“生态圈”。

四是持续优化创新,追求极致体验。如前所述,出口跨境电商业务所有流程均在线上办理,用户体验要求极高,申请环节的便利化、业务流程的顺畅度以及融资利率的普惠性都是产品普及推广的重要因素。针对贸易新业态,银行需要与时俱进、开拓创新,从客户的新需求出发,对金融产品和服务进行优化、升级、迭代,精心打造能与客户产生“共振”的综合金融服务产品。