高运价和限电会成为经济复苏的插曲吗?

花长春

11月经济数据出炉,我们看到工业生产基本回到疫情前状态,出口增速剔除季节因素创下9年来的新高,但与此同时运价高企、海运效率下降,“拉闸”限电重出江湖,二者是否会成为经济修复的插曲?

我们的观点是二者会影响复苏短期的加速度,但不影响2021年开年的趋势。

集装箱价格高企源于多方面原因

对于外部问题,集装箱的持续涨价是在全球集运系统紊乱的背景中所发生。我们认为当前集装箱涨价源于三个原因:

1)全球运力紧张(疫情中各大运输公司缩减运力,运输舱位减少导致集装箱有去无回);

2)国内外出口动能差异(国内供给强,出口持续增加但进口平平,海外国家出口受限,国内到港集装箱减少);

3)海外港口拥堵(疫情影响海外国家港口效率,部分港口货物积压,空箱爆满,准班率下降,拉长部分航线周期)。

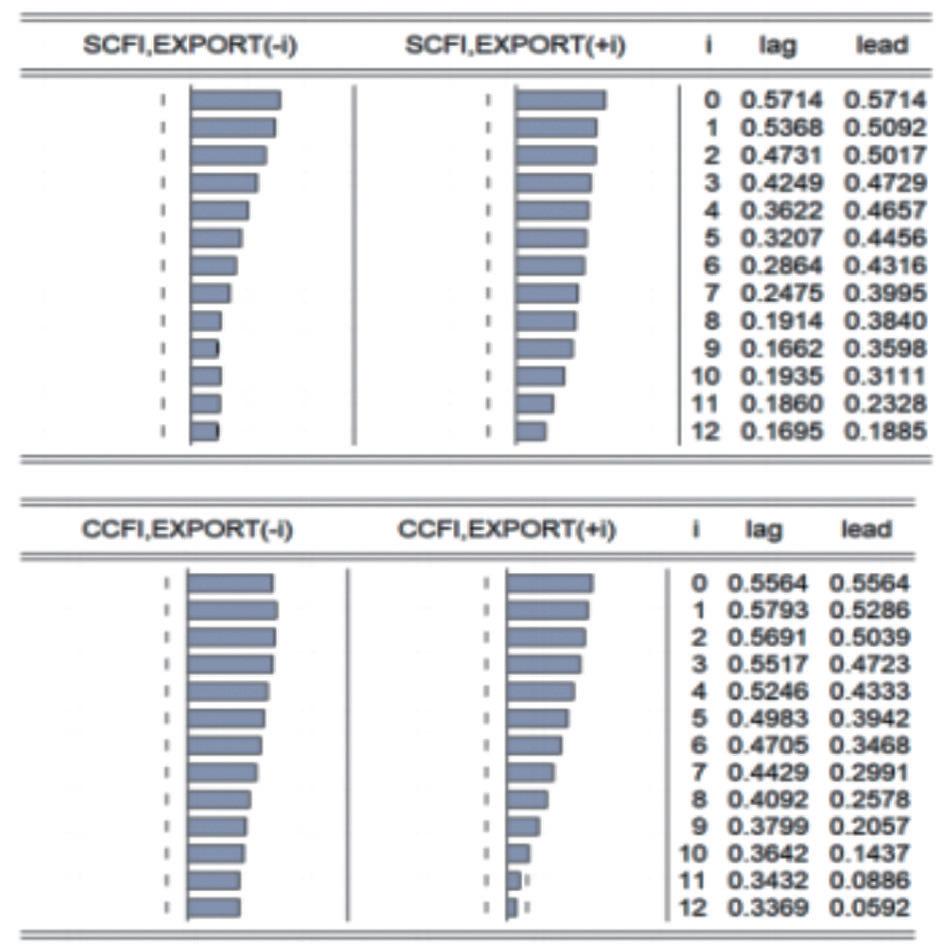

一般情况,集装箱运价指数基本是出口的同步指标,CCFI综合指数小幅领先国内出口1-2个月。但是当前的集装箱涨价不仅包含了出口需求的因素,供给的缺失无疑也加剧了涨价的动力,那么这种涨价和系统紊乱会不会对国内出口带来抑制?

从12月的高频数据来看,主要航线的仓位率基本临近满仓水平,集装箱船运力闲置比例基本处于1%左右的低位,同时准班率仍在下降,我们认为这样的状态会带来两个影响:

一是出口加速度短期的抬升会受到制约,但2021年景气度不变。准班率、缺箱问题短期仍会存在制约,完全改善的时点难以判断,在仓位率、运力突破空间不大的背景下,出口短期加速度再提升会受到抑制,甚至不排除出口供给端的影响短期拖累需求的完全体现。但我们认为出口高景气的韧性仍将延续,随着海外疫情修复以及航运效率改善,运力逐渐回升、缺箱问题大幅缓解之后,出口的动能仍将进一步顺畅体现。

图1:出口集装箱运价指数与出口增速基本同期变化

二是出口產品内部结构在短期分化,“高价”商品更具出口主动性。我们回顾了集装箱价格高企的阶段,整体来看对各类出口产品的总额影响并不突出,但我们发现产品内部可能会发生一些变化。一方面是高价值产品出口会更加顺畅(高新技术产品与设备类),另一方面单位价值有限的传统制造产品,出口会更倾向于价格昂贵的一端。从年内的数据来看,集装箱价格9月开始跳升,对于机床和自动数据设备零件附件等产品的影响并没有体现,单位数量产品的价格变化非常有限。但美容化妆品、家用电器等产品出口,“单价”的变化都出现了一定程度的上行。

限电:经济暖遇上天气冷

回到内部,国内多省开启久违的“拉闸”限电,经济暖遇上天气冷,成为了供需矛盾爆发的导火索之一。从目前已有信息来看,浙江、湖南、内蒙、江西均发布了限电要求,但当前的限电情况相对复杂,一方面部分省份电力吃紧,用电超负荷,为错峰用电带来限电,另一方面也有部分省份(浙江)由于能源双控、环保减煤等要求进行限电,相较于前者有序用电方式的限电,后者(浙江)限电措施以更加严格的停产方式来推动。

限电对于复苏动能的影响,我们偏向于认为短期的弱扰动,复苏节奏不会被打乱。回顾几轮冷冬阶段(2011年初、2012年初、2013年初、2018年初),我们看到工业增加值开年的表现不一,2011、2018上行,2012、2013下行,首先工业生产强度与冷冬并不具备严格的对应关系。

但是,本轮有两个特殊点决定了短期的弱扰动:一是限电省份较多且后续随着用电量增加仍有可能继续增多;二是复苏行至当前,二产用电增速最高,这是与往年情况最大的不同,第三产业和城乡居民生活用电增速仍有较大的上行空间,而且对用电量贡献也存在空间。我们无法预估天气原因对电量使用的挤占有多大,但三产和居民用电量将随着服务业修复而上升是确定性的,在电力供应紧平衡的状态,势必会对工业生产带来一些抑制影响。因此在这个过程中,经济内部的服务业动能会持续复苏,但生产端边际动能会受到一个短暂的扰动。

其实两个现象背后都反应的是复苏的供需矛盾,需求在疫后进入加速期,但供给端因为客观因素(天气、疫情影响)和主观因素(缩减产能)导致部分领域的供应不足,这种普遍的“涨价”逻辑,无论是运价还是限电,目前好似走入了长周期产品的蛛网模型,价格未来是发散还是收敛,取决于供需弹性的相对大小。

当前来看,供给弹性大概率是小于需求弹性的,这意味着两点:

一是长期来看,价格会再度走向收敛。

二是涨价如果出现拐点,需要供需的再平衡。打破“涨价逻辑”无非是供给改善或者需求回落,目前两端都没有出现明显的拐点,基于当前的复苏形势,在价格出现明显下行之前,仍要经历供给格局改善的过程,在这个过程中价格也将得到相应支撑。

图2:这轮的冷冬用电情况跟2011年结构有些相似

资料来源:国泰君安证券