消费增长放缓、产量有所回升、进口价格回落今年天然气小宽松

○ 文/黄晓勇 刘先云

本文作者分别为中国社会科学院研究生院原院长、国际能源安全研究中心主任;中诚信国际信用评级有限公司研究院副院长

回顾2019年天然气市场,全球天然气产量持续增长,天然气消费则随着全球经济增长放缓而减缓。全球天然气市场维持相对宽松的格局,美国天然气期货价格较2018年底有所回落。作为全球天然气消费增长“引擎”的亚太地区,天然气消费增速放缓、价格下行态势更为明显。

2019年,中国不断加大天然气勘探开发力度,产量持续增长,消费和进口增长则明显放缓。天然气进口量同比增长约10%,告别了过去几年的高速增长。同时,国内天然气行业改革加速推进,《石油天然气管网运营机制改革实施意见》正式发布,管网独立工作有序推进,国家油气管网公司挂牌在即。此外,上海期货交易所在推出原油期货的基础上,正酝酿开展LNG期货交易。

总体宽松

“煤改气”节奏放缓,天然气消费增速回落至约10%。在“宜电则电、宜气则气、宜煤则煤”精神指导下,2018年起各地“煤改气”项目实行“以气定改”的原则,强化了需求管理,2018年冬季我国“气荒”问题明显缓解。

受“煤改气”节奏放缓及我国经济增长下行压力加大等影响,2019年,我国天然气消费增幅明显下降。国金证券的研究报告指出,上半年,我国天然气表观消费量较2018年同期增长12%,达1485亿立方米;天然气实际消费量同比增长9.4%。表观与实际消费量的主要差别在于今年储气库增加储气。据统计,2019年4月到6月注气期,我国天然气库存同比增长64%。从全年看,我国天然气消费量预计增长近10%,表观消费量接近3100亿立方米。随着我国天然气市场的不断成熟,工业燃料、城市燃料、发电用气成为天然气消费的三大主要领域。

上半年天然气进口增长11.6%,对外依存度短期内趋于稳定。随着我国天然气消费的快速增长,近些年我国天然气供给缺口不断扩大,对外依存度不断上升。

2019年,随着国内天然气消费增速放缓,进口增长也明显减慢。截至上半年,中国天然气进口量为4692万吨(约合665亿立方米),同比增长11.6%;进口金额为210.99亿美元,同比增长27.7%。总体看,2019年全年天然气进口增速大致略高于10%,且随着国内天然气产量持续增长,天然气对外依存度将保持相对稳定,有助于更好地保障我国油气供给安全。

在天然气进口结构方面,我国近年来LNG进口增速显著快于管道气进口,LNG进口成为我国天然气进口增量的主要来源。华经产业研究院数据显示,2019年上半年,我国LNG进口量2837万吨,同比增长19.3%。与此同时,我国管道天然气进口量1855万吨,同比增长仅1.6%。澳大利亚、卡塔尔、马来西亚、印度尼西亚等国成为我国LNG进口的主要来源。2019年起,中石油每年进口亚马尔项目300万吨LNG。此外,随着中俄天然气管道东线预计2019年12月实现通气,未来最高供气可达380亿立方米/年。我国LNG和管道气进口均有望持续增长,天然气进口来源将趋于多元化。

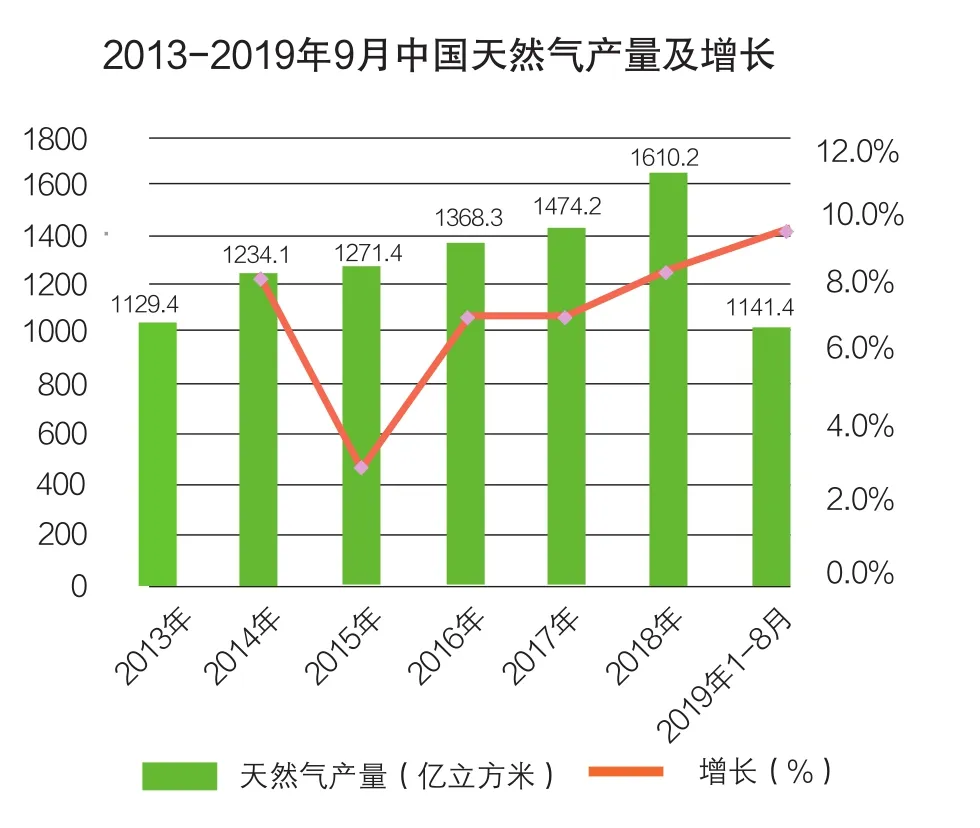

“三桶油”加快油气增储上产,天然气产量显著回升。2019年上半年,我国天然气产量864.1亿立方米,同比增长10.3%,延续了持续增产的态势。华经产业研究院的数据显示,2019年1-8月,我国天然气产量达1141亿立方米,增幅超过10%,增速较上年持续提高。

从生产结构上看,我国非常规产量增速将快于常规气。国金证券预计,2025年,我国页岩气产量将达到350亿立方米,包括页岩气、煤层气及煤制气在内的非常规产量在总产量中占比将由目前的12%提升至2025年的22%左右。

从生产布局上看,我国正在全力打造四川盆地、鄂尔多斯盆地、新疆地区等天然气主产区,同时打造海上天然气生产基地,并实现非常规天然气生产的全面开花。我国天然气储量较大,产出较小,增长潜力显著。

价格方面,2019年以来,亚太地区LNG价格大幅跳水,亚太LNG现货价格跌至低位。全球天然气供需形势正在发生微妙变化,买方市场特征更加明显。由于国内气源供应相对充足,我国LNG进口价格也显著回落。

卓创资讯统计数据显示,2019年1-10月,国内LNG出厂均价为3885元/吨,较2018年同期下跌505元/吨,价格同比降低12%。总体看,今年我国天然气供应充足、下游需求增速减缓,加上低价进口LNG的冲击,市场难以支撑LNG价格持续上涨。此外,部分进口管道气项目将于2019-2020年投产,特别是中俄东线天然气管道和中亚D线天然气管道即将建成,近中期将对国内LNG市场需求产生一定规模的替代。

改革推进

价格改革持续推进。近年来,国家发改委等部门持续推进天然气价格改革,更好地发挥市场配置资源的作用,使价格更客观地反映市场供需状况。按照天然气产业链上下游关系,天然气价格链按产业链环节可分为出厂价(井口价)、门站价和终端价。其中出厂价和管输费构成门站价,门站价和城市配气费构成终端价。在“管住中间、放开两头”的油气行业改革思路下,天然气门站价格开启了不断市场化的改革之路。

为降低用气成本,2019年国家发改委调低了各省份的天然气基准门站价格。2019年3月,国家发改委发布通知,根据增值税税率调整情况,2019年4月1日起,调整各省(区、市)天然气基准门站价格。通知要求,天然气生产供应企业在与用户协商确定具体价格以及各地价格主管部门在安排天然气销售价格时,要充分考虑增值税率降低因素,将增值税率降低的好处让利于用户。

业界认为,我国完全放开天然气门站价格还需要一定过渡期。目前我国居民与非居民用气还存在交叉补贴的问题,部分进口渠道还存在价格倒挂的情况,特别是对居民供气还存在亏本经营的问题。如果政府完全放开价格,部分居民用气价格可能面临较大上涨压力。

从长远看,政府天然气价格改革的方向是更加市场化,鼓励燃气分销公司推行季节性价差政策。随着天然气价格市场化改革的推进,下游用户将逐步习惯天然气价格的波动,管道燃气公司作为上游供气商和下游用户之间的中介基本能够把价格的波动传导给下游用户。随着我国进一步推进天然气行业的市场化改革,未来取消门站价格、气价完全放开已是大势所趋,价格改革将更好地激发市场主体的活力、确保天然气的充分供应。

管网独立将获实质性推进。油气体制改革内容十分广泛,但推动管道独立无疑是我国天然气行业改革的重头戏,是行业改革的亮点和难点所在。

2019年6月底,国家发改委正式印发《石油天然气管网运营机制改革实施意见》,标志着筹划多年的国家油气管网改革进入了执行阶段。尽管组建国家油气管网公司传闻已久,但正式挂牌日期仍未明确。目前市场认为,油气管道资产从“三桶油”等企业剥离组建新的国家油气管道公司,其中还存在部分社会资本并牵扯上市公司资产,资产构成复杂造成了资产评估颇有难度。另外,新公司的股权结构需要平衡各方利益,确保其相对独立性,其中存在不少困难和挑战。

建设加速

管道等基础设施建设持续推进。我国天然气生产和消费区域严重不匹配,对天然气管道和LNG接收站等基础设施建设提出了很高要求。我国天然气消费量集中在长三角、粤港澳大湾区和京津冀等东部发达地区,而生产和陆上进口通道集中在西南、西北、东北等地区,天然气供需存在严重的地域错配问题。为此,我国必须加大天然气中游运输能力的建设力度。

我国管道基础建设日益完善。以西气东输系统、川气东送系统、陕京系统为主要干线的基干管网基本成形,联络天然气管网包括忠武线、中贵线、兰银线等陆续开通,京津冀、长三角、珠三角等区域性天然气管网逐步完善。

●我国储气和调峰能力仍有待提升。

在天然气进口通道方面,主要可以分为管道进口和LNG进口两类。

管道进口方面,我国已经建成中亚A、B、C线及中缅线。中亚D线和中俄东线正在建设,年供气量将分别达到300亿立方米和380亿立方米。中亚天然气气源主要来自于土库曼斯坦、乌兹别克斯坦、哈萨克斯坦3国,中缅线气源则主要来自于缅甸海上若开盆地的3个气田。

LNG接收设施建设方面,目前我国沿海已建成投产的LNG接收站已达21座,年接收能力约8000万吨。从规划情况看,未来3~5年接收站新增投产数量仍将维持较高水平。目前,我国已基本形成“西气东输、北气南下、海气登陆、就近外供”的供气格局。

储气和调峰能力不断增强。近年来,在政策鼓励和市场驱动下,我国储气和调峰能力建设取得积极进展。

我国开工建设了一批储调项目,推进了一批管网联通重点工程,如曹妃甸LNG接收站储罐扩建、天津大港LNG调峰应急站、文23和长春地下储气库等;中石油陕京四线增压增输改造、中石化广西LNG接收站与中缅管道联通、中海油广东区域内LNG接收站与西二线联通等。

尽管如此,储气和调峰能力不足仍是我国天然气稳定供应乃至行业发展的重要瓶颈之一。以北京为例,天然气冬夏季需求峰谷差已高达15:1。这一特点决定了储气和调峰能力建设是扩大天然气利用的重要条件。

为推进储气和调峰能力建设,2018年4月,国家发改委、能源局出台《关于加快储气设施建设和完善储气调峰辅助服务市场机制的意见》。尽管这一意见明确了相关方的储气责任,但是由于惩戒机制欠缺,相关方面重视程度还是不够,加上储气设施投资大而且缺乏有效的投资回收途径等,导致储气设施的建设仍然存在动力不足的问题。

未来展望

天然气消费增长潜力较大,短期内仍保持约10%增长。消费方面,未来若干年内,随着我国基础设施建设的完善和体制机制改革的推进,天然气价格下行将带动天然气在发电、城市燃气和工业燃料等诸多应用领域的需求爆发,我国天然气消费有望保持约10%的较快增速。从国际发展趋势来看,全球天然气消费占一次能源消费的比重超过23%,我国这一比例仅8%左右,我国天然气消费增长的潜力仍然很大。预计到2030年,我国天然气需求量为5000亿~6000亿立方米。

非常规天然气产量较快增长,进口价格有望稳中有降。供给方面,我国自产气、管道进口气及LNG进口均有望保持稳定增长,天然气来源日趋多元化。我国天然气开发程度偏低,随着国内油气企业加大勘探开发力度,天然气产量将持续增长,特别是页岩气、煤层气等非常规天然气增产潜力仍然较大。管道和LNG进口渠道日益多元,进口量仍将增长。但由于国内天然气产量与消费量增速较为接近,我国天然气对外依存度在一定时期会维持在45%左右的水平。从中长期看,天然气对外依存度仍将进一步上升,到2030年这一比例或将超过50%。

价格方面,在全球天然气供给总体宽松的局面下,随着我国天然气价格市场化改革的持续推进,天然气进口价格有望保持稳中有降。国内天然气供给格局趋于宽松、价格下行,有利于我国进一步扩大天然气的利用。

天然气管网和LNG接收设施独立及对第三方公开开放将取得实质性进展。国家油气管道公司有望正式挂牌,随着天然气管网等基础设施的公平开放逐步推进,未来上游供气市场主体也有望逐渐增加。此外,继2018年推出原油期货的基础上,我国有望启动LNG期货交易,这将有助于进一步提升我国LNG定价话语权。

推进储气和调峰能力建设。未来,需要进一步推进天然气价格市场化改革,推行季节性差价,从而形成储气设施投资、回收的盈利模式,激发市场活力、鼓励更多社会资本进入这一领域。下一步,还要进一步明确调峰、应急责任,建立多层次储气调峰体系;全面推进地下储气库建设;加快LNG接收站新建、扩建、增罐;加快管网设施互联互通。

总之,在能源革命和绿色发展的大背景下,尽管我国天然气消费增速有所放缓,但在较长时期内仍处于天然气行业发展的黄金期。天然气产业链上下游企业应把握住机会,适应行业和市场的变化,积极引入新技术,加快产业升级和企业转型。同时,天然气行业的快速发展也必将为我国能源革命和环境改善做出更大贡献。