百萬級黑產造成千億級金融損失 大數據時代 如何守護資金安全

曾小苑

互聯網時代,移動支付飛速發展,為用戶帶來極大便捷性。客觀上,這也成為網絡詐騙滋生的「溫床」,黑產組織和詐騙團體的新手段層出不窮,令人防不勝防。

在這場鬥智鬥勇的「遊戲」中,智能風控、AI技術能否幫助金融機構和普通投資者躲過犯罪分子精心設計的陷阱,守護自己的資金安全?

你一定有過這樣的經歷:打開新聞網站,廣告區會出現自己關注過的產品;打開手機,會經常收到各類廣告短信;接到一通電話,對方在推銷或是詐騙中竟能直呼其名……大數據時代,互聯網為人們帶來便利的同時,也給網民隱私保護帶來威脅。

大數據時代,數據就意味著行業資源和商業財富。如今,大陸正孕育著一個全球最大的用戶數據市場。中國互聯網絡資訊中心(CNNIC)發佈的數據顯示,截止至2018年底,大陸手機網民8.17億,互聯網普及率為59.6%。

商業利益驅動著各類互聯網平台收集海量用戶數據,並進行商業開發。其中,移動手機應用在侵犯網民資訊安全方面首當其衝。

有媒體曾統計,2015年至2018年工信部公佈的檢測發現問題的應用軟體名單,有695款手機應用存在違規收集使用用戶個人信息等行為。中國消費者協會的測評報告中顯示,參與測評的10類手機應用普遍存在涉嫌過度收集個人資訊的情況,比如,約6成涉嫌過度收集用戶位置資訊。這些軟體存在對外提供個人資訊時不單獨告知並征得用戶同意,未明確告知用戶如何更正個人資訊和撤回同意等情況。

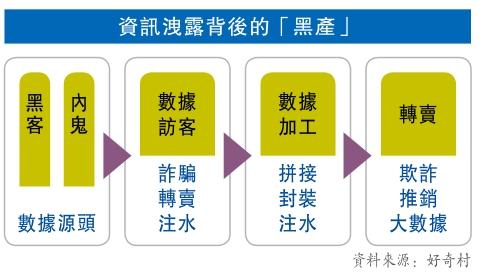

資訊洩露背後的「黑產」

個人資訊洩露,隨之而來的就是煩人的資訊推廣甚至是互聯網詐騙。從個人資訊洩露到詐騙,其背後有一條完整、分工明確的「黑產」。

「黑產」全稱「網絡黑色產業鏈」,特指通過網絡技術形成的分工明確、銜接密切的利益團體。黑產往往通過入侵電腦資訊系統、非法竊取包括個人資訊在內的電腦資訊系統數據等,從而形成謀取非法利益的產業體系。一般來說,黑產的運作,上游為提供技術支持的黑客或洩露個人隱私數據的黑客或內鬼,下游則是實施黑產犯罪行為(如詐騙、洗錢、騙貸)的團夥。

隨著互聯網時代的發展,個人資訊洩露、黑產組織化問題更趨向於高額化、精准化,互聯網欺詐等行為變得愈發猖獗。

不過,你知道黑產領域的產業利益有多大嗎?黑產領域中,金融欺詐客群分佈在什麼行業和區域?銀行和非銀金融機構面臨的欺詐風險有何差異?具體的欺詐分類中信貸欺詐又呈現何種特點?

黑產市場規模預估已逾千億

近日,百融雲創發佈《反欺詐行業調研白皮書(2019)》(下稱「白皮書」),給欺詐客群進行了「畫像」。

白皮書顯示,截至到2018年,黑產造成的資訊洩漏預計在幾十億條上下,從業人員超過200萬。其中因個人資訊洩漏造成的總體經濟損失可能已超900億元(人民幣,下同),目前,黑產市場規模預估已逾千億元級別。

針對黑產領域裏的欺詐風險,白皮書從欺詐類客群著手,先從行業、區域、性別以及年齡進行觀察,再從非銀和銀行類機構客群表現著手,觀察到不同分類體系中,欺詐風險存在不同的分佈特性。

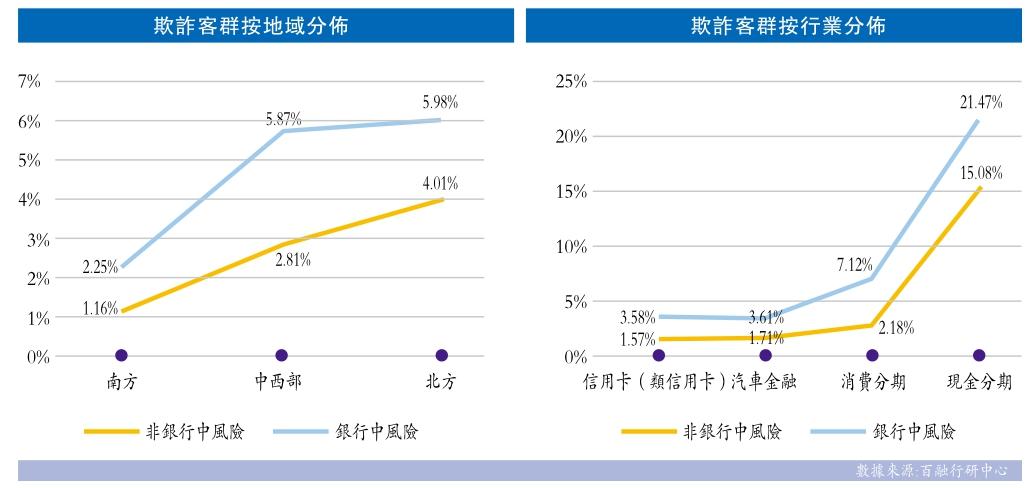

特點一:現金分期類客群欺詐風險最高

白皮書將客群分為信用卡 (類信用卡)、汽車金融、消費分期以及現金分期(包含所有種類現金分期產品)四個行業。其中,信用卡(類信用卡)和汽車金融客群由於客戶資質相對較好,所以整體的欺詐數據命中率是所有行業分類中最低的。而現金分期類客群整體欺詐風險是四個行業中最高的。另外從非銀和銀行機構的角度看,四類客群非銀機構欺詐比例都要高於銀行類機構,說明總體非銀類機構客群是明顯差於銀行類機構的,而其中現金分期(非銀和銀行差值為5.5%左右)和消費分期(非銀和銀行差值為4.3%左右)在這兩類機構中兩極化更明顯,差異更大。

特點二:北方和中西部地區欺詐風險相對較高

從欺詐客群區域分佈來看,百融雲創將總體區域分為南方、中西部以及北方,其中北方地區包括黑龍江、吉林、遼寧、北京、天津、河北、山東、河南與山西等地;中西部地區包括陝西、四川、雲南、貴州、廣西、甘肅、青海、寧夏、西藏、新疆與重慶等地區;南方地區包括江蘇、安徽、浙江、上海、湖北、湖南、江西、福建與廣東等地區。白皮書顯示,北方和中西部地區欺詐風險相對較高,南方地區欺詐風險相對較低。

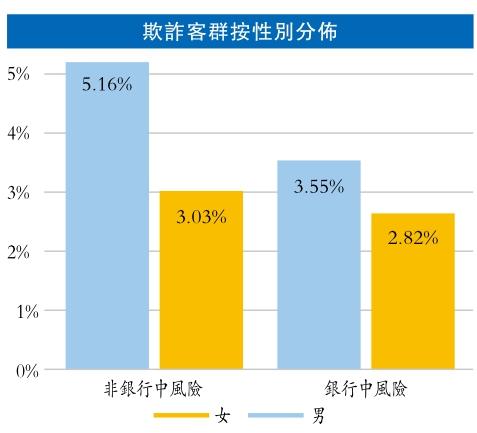

特點三:男性被騙風險大於女性

從性別分佈來看,白皮書顯示,男性被騙風險大於女性。同時,在非銀機構中,男性中高風險命中率要明顯高於女性;而在銀行體系中,男女各項風險標籤命中情況區別並不明顯。說明在客群資質更加下沉的非銀機構中,高風險男性客戶占比更多。

從年齡分佈來看,白皮書顯示,欺詐命中情況分佈較為均勻,除24歲以下人群受人群特質影響,特別是對未涉入社會的年輕人借貸會受到限制,因此某些類型的欺詐標籤對這類人群覆蓋不足。其他年齡段基本都在3%~6%的命中區間。不論哪個年齡段,非銀客群命中欺詐標籤的比例都明顯高於銀行類客戶,特別是25到34歲這個年齡段,兩種機構的客群欺詐命中率差別最大,在35歲以後兩者差異逐漸收斂,也說明25到34歲本身客群相對其他年齡組來說風險較大,同時對於非銀機構來說接受的客群資質更加下沉。

信貸欺詐背後的黑中介

隨著互聯網金融的興起,這直接導致了黑產的欺詐行為更高頻化、更精準化、組織化、規模化;再加上傳統風險與新型風險相互交織,使得各類欺詐手法不斷翻新,欺詐行為更是滲透到金融行銷、註冊、登錄、貸款申請、支付以及交易等各個環節。

傳統風險與新型風險相互交織,各類欺詐手法不斷翻新,觀察整個行業,白皮書將金融欺詐種類劃分為羊毛黨、信貸欺詐和盜刷盜號三類。

羊毛黨是指利用金融機構發起的行銷、優惠以及折扣等為招徠客戶的活動機會,優先且批量地獲取相關利益,致使正常客戶無法獲得益處,導致金融機構無法達成預期效果的活動。

信貸欺詐是指通過資料盜用、包裝的方法,騙取銀行貸款的行為。

盜號盜刷即盜用持卡人資料或者相關帳戶資訊,進行偽冒交易來實施詐騙的過程。

其中,信貸欺詐通過冒用、盜用、包裝申請人資料騙取貸款,直接造成金融機構和用戶的資金損失,是影響範圍和涉及金額都較大的一種類型。

在信貸欺詐中,信貸中介是關鍵參與者,它們主要通過尋找各類信貸平臺的風控漏洞,幫助「黑戶」(有不良征信記錄或者較嚴重信貸逾期記錄的人群)進行資料包裝,這些信貸中介從數據源做手腳,如偽造信用卡帳單,或者偽造手機通信資訊等,來獲得更高的信用評分,以獲得信貸平台的授信,並從授信額度中,抽取15%~50%不等的回扣作為收入,不管用戶最終是否還錢。

金融欺詐高發互聯網金融平台損失之慘重

如今,利用互聯網金融平台線上申請審核的業務特點,配合黑產在技術上的「助攻」,黑中介會著重選擇一些新上線、不上征信、風控較為薄弱的平台,不斷挖掘平台風控規則的漏洞或弱點,通過微信群、QQ群的方式對收取一定會員費或者代理費的「會員」進行一對多或者一對一的指導,如介紹最新的貸款口子(多指網貸平台的風控漏洞)、破解工具以及操作流程。

多年來,不論是商業銀行信用卡,持牌消費金融公司,互聯網公司還是P2P網貸,都經歷過一批批有組織有預謀的「黑中介」,或者騙取高額度信用卡套現後失聯,或者以包裝後的他人身份資訊騙貸,或者盯著前幾年P2P網貸平台拉新活動擼羊毛等,其危害之巨大,損失之慘重,甚至可以把一個貸款平台搞垮。這就是「網絡黑產」的魔力,可謂觸目驚心。

據中國互聯網協會《中國網民權益保護調查報告2016》顯示,2017年,網絡欺詐導致的損失已達到大陸GDP的0.63%,損失估計高達4687.2億元。已有互聯網金融公司被「羊毛黨」薅到倒閉。

和眾多共債者有接觸的債緩還公司聯合創始人苟宏祥認為,共債者的大量出現,黑中介在其中起到了推波助瀾的作用。

什麼樣的人會被信貸中介盯上

據白皮書顯示,以QQ群為樣本,通過對135個確認為從事信貸中介且正常運作的QQ群,對其中超過18萬的QQ成員人數進行觀察,發現黑中介騙貸更容易向信用意識相對薄弱的三四線城市的年輕人和老年人下手。

從中介群的成立時間統計,成立1年以內的Q Q群有5 7個,占比42.22%;成立時間1~3年的QQ群有61個,占比45.19%;成立時間超過3年的僅有17個,占比2 . 5 9 %,可以看出,信貸中介業務在2015年後伴隨互聯網金融的高速增長發展迅速。

從QQ群統計到的成員主要分佈地點觀察,中介以及資信不良的高危人群主要集中在北京,共16415人。除北京外,黑中介群成員要分佈在阜陽、石家莊、廣州、深圳、成都、鄭州、蘇州、杭州、常州、南京、邯鄲等城市,其中廣州、深圳、鄭州、杭州既是中介群的發起地,也是中介群成員分佈集中的地區。

在中介QQ群成員當中,公佈年齡段的成員共86353人,根據年齡分佈統計,90後的人數最多,占比達72%,是中介的主要參與者。值得關注的是,60後的中介群體占比達到19%,排列第二,該群體年齡都在58歲以上,網絡貸款、分期消費的主力客群80、90後已經成為黑中介盯上的「肥肉」。

值得注意的是,面對這類黑中介,受害方往往不止金融機構,從申請人貸款流向來看,很多時候資金是被黑中介騙走或者挪用的。

360金融發佈的《2018智能反欺詐洞察報告》指出,黑中介存在以推薦貸款口子為由,騙取用戶資訊、購買用戶資訊進行騙貸、與平台風控管理人員裏應外合進行騙貸等多種欺詐套路,據遭遇黑中介騙貸的受害者損失金額比例統計,損失2000元以下的受害者占比6%,損失2000到5000元占比17%,損失5000元到1萬元占比28%,損失1萬元到5萬元占比38%,損失5萬元以上占比11%。而信用意識相對薄弱的三四線城市人群以及偏遠地區,如農村的用戶往往成為黑中介騙貸受害者。

針對此類情況,蘇寧金融研究院互聯網金融研究中心主任薛洪言認為,防範金融欺詐,被冒用身份的用戶是受害者,但反欺詐的主要責任仍在金融機構。金融機構需要按照規範核實申請人真實身份,優化借貸流程、提高風控能力,並承擔因騙貸產生的損失。對於普通用戶來說,因個人資訊洩露導致的身份被冒用問題,除了加強個人隱私意識外,能作為的空間有限;不過,也有很多情況是,用戶雖對申請貸款不知情,卻在騙貸團夥的引導下親自參與了貸款申請過程,如本人在借款申請文件上簽字,成為實際借款人,針對這種情況,需進一步做好金融防騙普及,用戶也應提高警戒意識,要意識到簽字也有風險,不要糊裏糊塗在中介誘導下簽字。

智能風控、AI能否反黑產、反欺詐

對於金融機構尤其是消費金融公司來說,持續多年屢禁不止的網絡黑產和團夥詐騙一直如影隨形,成為一大心腹之患。然而近年來,隨著大數據、人工智能、雲計算和區塊鏈等技術的發展,終於有了一個對決的利器,就是智能風控。

百度在2017年6月份推出反欺詐系統磐石,在貸前環節,其反欺詐身份識別就包括了3個部分:設備風控、活體識別、OCR文字識別。通過這三層篩選能有效防控偽冒申請、虛假資料。貸中環節,通過風險名單、多頭防控、關聯黑產,配合地理位置核驗、信用分、用戶授權認證等,有效攔截金融欺詐產生。

而在貸後管理方面,智能催收發揮威力。比如同盾科技的智能風控系統則利用智能語音識別、語音合成、語義理解以及交互話術共同形成高度智能化、精準化的智能催收產品,集中解決傳統人工模式下,合規、合法、效率等問題。尤其是「失聯」的客戶,也能通過大數據關聯的手段去觸達,為下一步人工介入提供基礎。

近年來,人工智慧的發展呈現井噴狀態,為了順應標準化的人、臉、聲技術和互動式場景應用的智能化發展趨勢,大陸阿里巴巴、騰訊等巨頭紛紛成立了自己的AI Lab(人工智能實驗室)。那麼,AI技術的發展,能給反欺詐領域的發展帶來新的契機嗎?

欺詐行為發生時,支付操作時間短,是反欺詐的難點之一。

支付寶有著一套精密的AI智能風控引擎,能夠即時監控預警風險攻擊和黑產全網感知。一方面,借助Al智能的輔助,在數億交易中準確識別用戶被騙支付的欺詐風險交易,迅速完成風險預警、檢測、宣判處理等複雜流程。

另一方面,在「支付黃金一分鐘」內,通過智能交互設計,借用鮮明的圖示、一針見血式的提醒,不斷強化資訊的傳遞,「喚醒」用戶冷靜思考。支付寶還融合AI人工智慧和風控策略的技術,形成安全教育產品矩陣,包括業內首個專注做安全教育的公益應用「安全課堂」、「反詐真探」小程式和「安全百寶箱」生活號等。AI智能分析風險人群及其可能被騙的欺詐手法後,通過漫畫、視頻等多種深入淺出地方式向用戶多管道傳遞安全知識,防患於未然。

目前,支付寶的資損率在百萬分之零點五以內,處於行業的絕對領先水準。安全教育累計覆蓋超過1億人,受到超千萬用戶的持續關注。

反黑產和反欺詐仍任重道遠

道高一尺,魔高一丈,目前也有職業的黑產分子和騙貸團隊應用大數據等高科技手段企圖逃避國家範監管和打擊。反黑產永遠是一個博弈的過程、對抗和被對抗的過程,它一定會驅動技術發展。未來儘管消費金融行業更加走向合規健康運營,但是「天下熙熙皆為利來,天下攘攘皆為利往」,只要有利益的存在,反黑產和反欺詐就是一場永不停息的狙擊戰、攻堅戰,未來職業欺詐團夥的手段仍將層出不窮,花招不斷,廣大金融消費者和消費金融平臺等都必須提高警惕,反黑產和反欺詐仍任重道遠。