变利率下再保险双方联合最优再保险-投资策略

崔 永,夏登峰,苑伟杰

(安徽工程大学 数理学院,安徽 芜湖 241000)

再保险是一种保险形式,它是保险商为了分担风险而支付一定的保费给再保险商,即保险商购买的保险。而投资能有效地使保险商规划其盈余来实现股东价值最大化。因此,再保险-投资对保险商很重要。

Lundberg[1]和Cramér[2]最早对风险过程进行了探究,提出的风险过程被称为C-L(Cramer-Lundberg)模型,该模型奠定了随机风险模型的基础。Schmidli[3]研究了在扩散和C-L风险模型下的最优比例再保险问题。夏登峰[4]等考虑在含糊厌恶情形下的比例再保险盈余模型,以股东红利效用最大化为目标,得到了最优红利和再保险策略。关于再保险双方的联合最优再保险-投资策略问题,黄娅[5]从最大化再保险双方盈余加权和的效用函数这一角度进行了研究。此外,近年有学者[6-8]研究了随机利率、通胀环境等情况下基于CEV(Constant Elasticity Of Variance)模型的再保险-投资问题。

再保险策略涉及保险商和再保险商两个主体,他们之间存在利益平衡。Borch[9]指出保险商的最优再保险策略对再保险商不是最优的。因此,把再保险商的情况考虑进去是必要的。例如Zhao[10]讨论了CEV模型下保险商与再保险商共同利益的时间一致的再保险投资策略。Li[11]研究了CEV模型下保险商和再保险商的最优投资问题。Huang[12]研究了保险商和再保险商产品的稳健最优投资和再保险问题。Wang[13-14]研究了CEV模型下具有跳跃扩散风险过程的保险商和再保险商最优投资策略,以及Heston's SV(Heston's Stochastic Volatility)模型下保险商与再保险商之间的博弈。Hu[15]等考虑了跳扩散下保险商和再保险商最优再保险-投资策略。

以上研究均没有考虑变利率情形,但由于通货膨胀和货币政策的调整等不确定因素存在,考虑变利率是必要的。考虑变利率下保险商和再保险商最优再保险-投资策略问题,分别构造保险商和再保险商的财富过程,财富过程由跳扩散风险模型描述。金融市场由无风险资产和价格服从几何布朗运动的风险资产组成,利率为确定性函数。同时假设保险商和再保险商是含糊厌恶型。采用动态规划方法和对偶理论建立HJB方程,解出最优策略。最后通过数值模拟,分析参数对再保险-投资的影响。

1 再保险-投资模型

考虑连续时间金融模型,并假设金融市场是无摩擦成本的,即保险商可以连续交易,且交易中不涉及成本或税收。设(Ω,F,{Ft}t∈[0,T],P)是一个完备的带流概率空间,信息流{Ft,0≤t≤T}表示直到时间t为止可以获得的全部市场信息,T>0表示终端时刻。

1.1 保险商的财富过程

在没有再保险和投资的情况下,保险商的盈余过程R(t)通过跳扩散模型描述:

当考虑再保险时,设q1(t)∈[0,1]是再保险比例,当第i次索赔Ki发生时,保险商仅支付q1(t)Ki,再保险商支付(1-q1(t))Ki。再保险保费率通过期望值原理有:c1=(1+η)λμ,其中,再保险安全负荷η>0。于是,在再保险策略q1(t)下,保险商盈余过程为:

假设无风险资产价格S0(t)满足如下微分方程:

dS0(t)=r(t)S0(t)dt,

其中利率r(t)是确定性函数。

风险资产价格S(t)满足以下方程:

式中,σ>0,W(t)是定义在(Ω,F,{Ft}t∈[0,T],P)上的标准布朗运动,且满足E[dW1(t)dW(t)]=ρdt,其中ρ∈[-1,1]是相关系数。

1.2 再保险商的财富过程

在比例再保险中,再保险商盈余过程R2(t)满足:

其中,q2(t)是再保险商选取的再保险比例策略。

2 保险商的最优策略

假设保险商采用指数效用函数:

(1)

式中,γ1>0代表绝对厌恶风险系数,λ1>0和m>0是常数。

对于每一对可容许策略(q1,π1)∈∏1,可以定义值函数:

其中边际条件H(T,x)=U1(x)。如果值函数H(t,x)和其偏导数Ht,Hx,Hxx在[0,T]×R+是连续的,则H(t,x)满足HJB方程

(2)

式中,对于任何(t,x)∈[0,T]×R+,其边际条件H(T,x)=U1(x)。

由一阶条件可得:

(3)

把式(3)代入HJB方程式(2),得到

(4)

式中,H(T,x)=U1(x)。猜测式(4)有以下形式的解:

因为H(t,x)=U1(x),所以h(T)=0,得到:

Ht=(H(t,x)-λ1)[-γ1xer(t)(T-t)×(rt(t)T-rt(t)t-r(t))-ht(T-t)],

E[H(t,x-q1(t)K)-H(t,x)]=(H(t,x)-λ1)[MK(γ1q1(t)er(t)(T-t))-1],

(5)

把式(5)代入式(4),得到:

(6)

其中,

f(q1(t))=λ(H(t,x)-λ1)×[-μγ1(1+η)q1(t)er(t)(T-t)+MK(γ1q1(t)er(t)(T-t))-1]。

(7)

对式(7)关于q1(t)求导,得到:

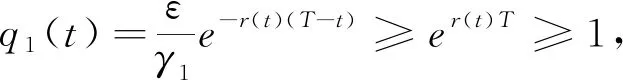

因此,f(q1(t))是凹的,其最大值q1(t)满足以下方程:

(8)

引理1 方程(8)有唯一正根ε。

证明令

则

v′(ε)=-E[K2eεK]<0,v″(ε)=-E[K3eεK]<0,

因为v(ε)是递减的凹函数,并且v(0)=μη>0,因此v(ε)与横坐标轴交于唯一点。以上说明式(8)有唯一正根ε。

证毕。

把上式代入式(6),得到:

(9)

于是随机控制问题转化为求解一个关于值函数H(t,x)的偏微分方程。下面将通过Legendre变换运用边际条件H(T,x)=U1(x)求解方程(9)。

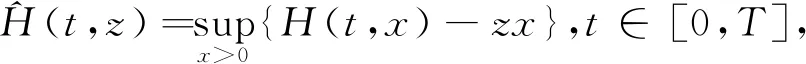

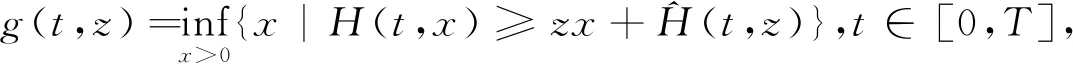

定义2 设H:R→R是一个凸函数。对于z>0,定义Legendre变换:

函数L(z)为H(x)的Legendre对偶函数。

为求解方程式(9),定义以下Legendre变换:

(10)

在终端时刻T,有H(T,x)=U1(x),所以

因此,得到:

(11)

式(11)表明g(T,z)是边界效用的逆。

(12)

(13)

其中,

式(13)关于z求导,并令ρ2=1,有

(14)

最优投资策略(3)可表示为式(15):

(15)

解决式(14)的对偶g(t,z),并将其替换为式(15)以得到最优策略。

由式(1)和式(11)可知,

构造式(14)的解为:

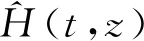

其中,a(T)=1,b(T)=0。于是,

(16)

将式(16)代入式(14),有

进一步,有

a(t)r(t)-at(t)=0,

把边际条件a(T)=1,b(T)=0代入,可得:

综合以上讨论,可得以下定理。

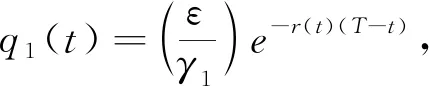

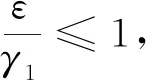

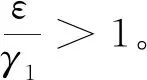

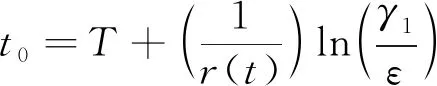

(2)如果γ1≤ε≤γ1er(t)T,最优再保险策略为:

最优投资策略为:

若r(t)为正常数r时,最优投资策略为:

3 再保险商的最优策略

假设再保险商的效用函数如式(17)所示:

(17)

式中,γ2>0代表绝对厌恶风险系数。λ1>0和m>0是常数。

对于每一对可容许策略(q2,π2)∈∏2,可以定义值函数:

式中,边际条件H(T,y)=U2(y)。相应的HJB方程是:

(18)

式中,边际条件H(T,y)=U2(y),值函数H(t,y)的偏导数分别为Ht,Hy,Hyy。

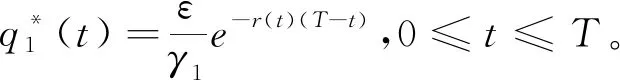

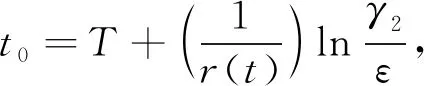

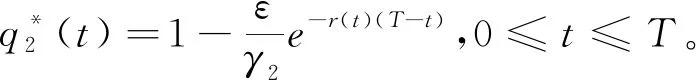

类似于式(8),对于再保险商,有

其中,

(19)

类似于定理3,得到定理4。

(2)如果γ2≤ε≤γ2er(t)T,最优再保险策略为

最优投资策略为:

若r(t)为正常数r时,最优投资策略为:

4 数值模拟

进一步可以得到,

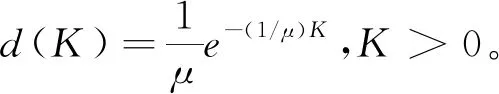

利用Matlab数值模拟,为了方便分析,假设r(t)为正常数r,除特殊说明外,基本参数设置如表1所示。

表1 各项参数

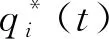

图1 η对的影响 图2 γi对的影响

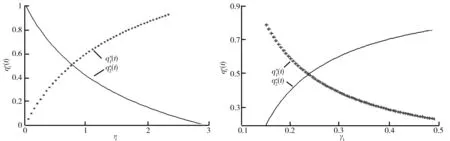

图3 γi对的影响

此外,当γ1=γ2时,保险商和再保险商的最优再保险策略和为1,反映了保险商和再保险商之间的博弈过程。

5 结论

在研究中同时考虑了保险商和再保险商终端财富效用最大化时,各自的最优再保险-投资策略问题。应用随机控制理论得出相应的HJB方程,再考虑指数效用最大化情形下的最优再保险-投资策略。对比双方的最优投资策略,保险商的再保险策略不同于再保险商的策略,最优再保险策略与再保险商的安全负荷和索赔分布有关。当风险模型和风险资产价格存在相关性时,金融市场和保险市场参数都会影响最优投资策略。否则,投资策略仅被金融市场参数和投资者的风险偏好影响。当保险商和再保险商具有相同的绝对回归风险系数,两个最优保留比例和为1,说明了保险商和再保险商之间的利益冲突。最后,分析了参数对最优策略的影响并且给出数值模拟及相关经济学解释。