商业银行理财业务转型的多重模式

于守金 张乐 刘勇平

随着商业银行理财业务一系列相关政策的出台,银行理财业务转型是大势所趋。目前,各家银行纷纷宣布申请成立经营理财业务的理财子公司,五大行理财子公司已全部开业。本文梳理了商业银行理财业务转型的背景,分析了设立银行理财子公司的利弊,并针对不同类型商业银行的理财业务,提出了差异化的政策建议。

理财业务转型背景

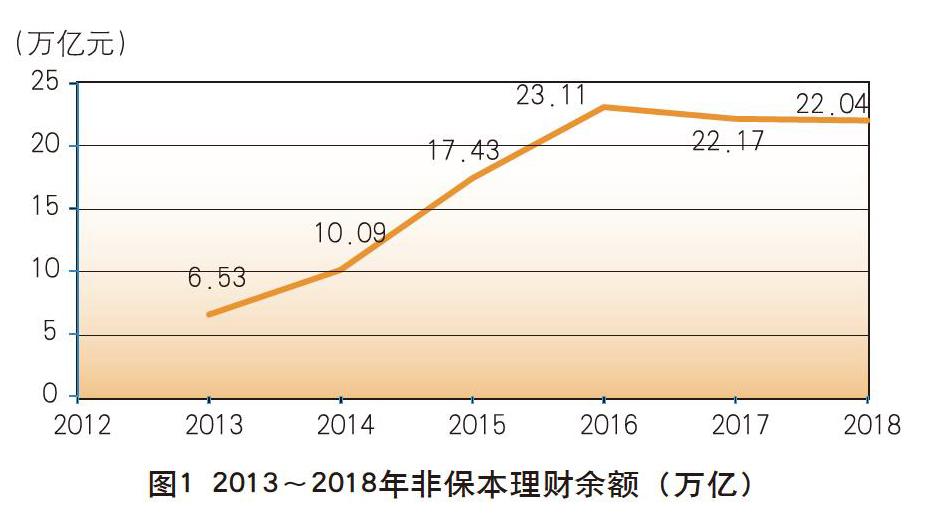

理财业务乱象丛生。近年来商业银行理财业务快速发展,理财市场规模已连续三年超过20万亿。从近期市场环境来看,业务转型压力不断增大。面对监管不断趋严的政策环境和资产价格波动愈发剧烈的市场环境,理财业务如何转型是每个商业银行摆在当前的重大课题。(见图1)

子公司模式成业务转型主流趋势。2018年底,《理财子公司管理办法》正式发布,这意味着目前已超20万亿规模的银行理财市场正式进入独立子公司模式的运作时代。自2018年3月以来,各家银行纷纷宣布申请成立经营理财业务的理财子公司。截止目前,工行、农行、中行、建行、交行五大行理财子公司陆续开业,银行理财子公司的组织架构、产品结构也逐步揭开面纱。招行、光大、邮储、兴业、宁波、杭州银行等已获得监管批准,均处于筹建阶段。招行、平安、光大三家“理财子公司”管理层基本到位,各家正在招兵买马组建团队。

银行设立理财子公司利弊分析

成立理财子公司的优势

通过解决开户问题扩大投资范围。一直以来理财产品的直接投资范围受到较多限制,主要投资于固定收益类产品。根据银保监会对于理财子公司的相关规定,明确子公司公募产品可直接投资股票,市场平等准入给了银行理财作为资管产品独立的投资空间。

缓解多重嵌套问题。由于商业银行理财部门不属于独立法人,在交易所等市场开立单独交易账户存在诸多限制。对外投资往往只能通过信托、基金、券商等这些资管产品进行,需要支付相应通道费用。通过成立理财子公司,银行理财资金可在资本市场尤其是交易所市场开立相关账户,像公募基金一样投资。

实现独立运作隔离风险。理财子公司运作规范、归口管理清晰,负责集中统一经营管理全行理财业务。一方面,有助于银行理财产品净值化转型,单个理财产品的资产端和负债端相对应,资产端的变化可以更加直接、快速的反应到投资者账户中,降低采用预期收益率定价方式的可能性。另一方面,理财子公司业务更加独立,与自营业务进行风险隔离。

理财子公司业务牌照优势。理财子公司作为单独法人,在未来业务范围限制较小,可以优先开展创新类业务,促进理财业务快速发展。对于非标业务而言,银行通常通过委外模式进行管理,需要支付较高的委外费用。如果理财子公司具备基金和类信托功能,则可通过专户和子公司模式直接投资,降低业务费用。

不同规模银行成立理财子公司的劣势

大型银行:理财子公司与母行理财相关业务难以协调。大型银行主要为全国性商业银行,包括国有大型商业银行和股份制银行。成立理财子公司之前,理财业务部门隶属于总行,总行可以通过行政命令统一协调安排,分支机构及网点有义务销售理财产品。成立子公司后,大型银行还会保留理财业务部门,分支机构理财产品销售动机可能被削弱,销售理财产品的动力转变为销售提成,行政考核的压力减弱,从而降低分支机构的销售积极性。另外,理财子公司与大型银行其他资管子公司如基金、信托等会存在一定竞争关系。

中型银行:短期内转型压力加大。中型银行规模处于中等水平,主要为规模较大的城商行及农商行。成立子公司后,银行理财业务相对独立。银行理财过去虽为中间业务,但是商业银行的隐性担保一直存在,理财子公司模式会削弱母行的刚性兑付。由于母行信誉影响降低,投资者的认可度可能会降低,加之投研力量缺乏,子公司模式会在理财业务净值化、去刚性兑付的进程中,面临较大阻力。在短期内投资者难以适应,导致中型銀行客户流失压力加大。成立理财子公司后,中型银行理财业务规模与收入都会面临大幅缩减的处境。

小型银行:成立理财子公司投入较大。小型银行综合实力较弱,主要为中小城商行及农商行。设立理财子公司对银行投入成本要求较高,包括注册资本、人员配置等多方面。其中注册资本明确规定不低于10亿元,甚至超过了许多小型银行自身的注册资本。从宣布成立子公司的大中型银行来看,理财子公司注册资本处于20亿到100亿之间,平均为50亿元。从人员配置来看,小型银行理财业务人员配置普遍不足。对比管理资产规模超过2000亿元的基金公司,基金公司的员工基本都在400人以上,而多数小型银行资产管理部人员严重不足。

不同类型商业银行理财业务转型建议

大型银行:协调好理财子公司的内部竞争关系。大型银行在自身资金、人员配置较为充足,此类银行可以较为容易的成立理财子公司。对于大型商业银行而言,理财业务规模较大,短期内下滑压力小。但是大型银行需要避免内部恶性竞争,协调好理财相关业务关系。成立理财子公司后,必须与原理财部门形成差异互补关系。针对理财业务,理财子公司在产品、目标客户等方面要与母行理财部门区别,防止内部自相竞争。此外,多数大型银行理财子公司中具有基金公司,部分还控股信托公司。理财子公司与基金公司、信托公司等存在一定程度的业务重合,需要做好错位竞争。理财子公司可以充分整合集团内部的相关资源,利用基金、信托在权益、非标等方面的业务经验资源,促进理财业务平稳发展。

中型银行:积极成立理财子公司应对业务转型。对于规模较大的城商行及农商行而言,具备成立理财子公司的资金实力。大型城商及农商行集团内很少具有基金公司等相关牌照,即使极少数具有基金公司,规模也通常较小。理财子公司的战略意义对中型银行非常重要。大型城商及农商行通常理财业务具有一定规模,甚至高达上千亿规模,转型压力较大。为做好平稳转型,中型银行需积极做好宣传活动,服务好存量客户,不断拓展增量客户,防止规模大幅下滑。同时,中型银行需加强投研力量建设,向基金、券商等机构学习,引进相关业务人才骨干,加快净值化转型步伐,稳步推进理财业务转型。

小型银行:转型发展理财代销模式。以中小城商及农商行为代表小型银行实力较弱,在资金、人员等多方面存在不足,单一小型银行难以成立理财子公司。目前宣布成立理财子公司的银行绝大大多数为单独持股。考虑到银行间协调困难,小型银行联合成立资管公司的困难较大,短期内难以实现。此外,小型银行在系统、投研等方面存在劣势,如果依靠自身开发理财产品,则竞争力较低,降低理财业务盈利能力。考虑到小型城商行及农村金融机构的自身优势,在特定地区网点相对较多,覆盖客户群体较大,适合代理他行理财业务,赚取销售费用。代销模式投入较低,且可以发挥小型银行长期深耕当地的地缘优势,为银行赚取销售费用,适合其理财业务转型发展。小型银行通过发展理财代销业务,推动中间业务发展。

(作者单位:广州农村商业银行)