我国货币供应量与股价波动关系的实证研究

(东北财经大学 辽宁 大连 116025)

一、货币供应量与股价关系的理论分析

本章主要讲述关于货币供给和股票价格的相关理论,进而从理论层面上推导出二者之间的关系以及其传导机制。

(一)货币供给量影响股价的传导机制

1.货币供给量通过影响利率进而作用于股价

根据凯恩斯的理论,货币供给量的变化能够影响利率,与利率呈负相关。股票价格是该股票未来现金流量的折现值,股票价格P=D(1+g)/(r+i-g),其中D为股利,g为股息年增长率,r为无风险市场利率,i为股票风险溢价。货币供给量增加利率下降,即r减小,从而使得公式的分母减小股价P变大;货币供给量减少会使得利率r增加,公式的分母变大股价P变小。因此,货币供给量与股价在理论上具有一定的正相关性。

2.货币供给量影响上市公司的业绩从而作用于股价

货币供给量能够通过下面几个途径影响上市公司的业绩:(1)货币供给量增加利率降低,商业银行的贷款利率降低,上市公司通过银行贷款的融资成本降低融资规模增大,企业会利用融入的资金扩大生产规模,产量的提高有利于降低单位生产成本提高营业收入。(2)货币供给增加有利于提高居民收入,刺激居民的消费,市场需求增加有利于企业业绩增长。企业的业绩增加,其股票会吸引更多投资者的青睐,股票价格会得到提高。

3.货币供给量影响投资者行为进而影响股价

货币供给量能够在如下几个方面影响投资者个体行为:(1)货币供给增加居民收入增加,投资者可用于投资的资金增加会促使投资者对股票的购买进而抬高股票价格。(2)货币供给增加使得利率下降,居民的储蓄投资和债券投资收益减少,持有货币或债券的成本增加。人们为了追求更高的收益进而增加对股票的投资促使股价上涨。

4.货币供给量影响通货膨胀率从而影响股价

货币供给大幅增加容易造成通货膨胀,导致物价普遍上涨。一方面,物价上涨能够增加企业的利润,上市公司利润的增加有利于股价上涨;另一方面,因为通货膨胀率的增长,人们为了抵御通货膨胀造成的财富贬值,将更倾向于收益更高的股票投资,进而提升了股价。

(二)股票价格对货币供给的影响途径

1.股票价格能够影响商业银行创造货币的能力

股票价格的上涨会吸引更多的资金从商业银行流入股票市场,企业和居民在商业银行的存款不断减少;另外,股票市场的繁荣会促使更多的企业通过股票市场进行融资,进而减少对商业银行的贷款。商业银行创造货币的前提之一是货币从一家商业银行转入另一家商业银行,而因为股票价格的上涨使得商业银行的储蓄、贷款减少,银行间的货币转移减少,商业银行信用创造的能力将会下降,进而影响到货币供给量。

2.股票价格的变化能够影响中央银行的货币政策

保证金融市场健康发展是中央银行的职责之一。倘若股票价格大幅上涨,股市过热,中央银行为了维护股票市场的稳定可能会采取紧缩的货币政策,如提高法定存款准备金、提高在贴现率或在公开市场卖出证券,货币供应量便会相应地减少。

3.股票价格通过影响投资者经济行为进而影响货币供给量

股票价格的变动影响投资者的财富从而影响个体的经济行为。股价上涨使得投资者个人财富增加,财富的增加刺激了个人消费意愿的增强,人们会增加对现金的需求进行消费,大量的现金流出银行体系,即现金漏损率会相应地提高,现金漏损率与货币供应量呈反方向变动关系,因此货币供应量会相应的下降。

二、我国货币供应量与股价关系的实证分析

(一)数据的选取与变量的定义

1.数据来源

本文选取了2008年1月份至2017年12月份M0、M1和M2供给量和2008年1月1日至2017年12月31日上证综合指数作为本文研究的数据来源。

2.变量定义

本文使用M0、M1和M2代表货币供给量,SZ代表上证指数,GroM0、GroM1、GroM2表示M0、M1和M2的同比增长速度。

(二)货币供应量与上证指数的实证分析

1.本文假设

提出假设(1):上证指数与货币供应量M1的同比增长速度具有正相关关系;假设(2):上证指数与货币供应量M1与M2同比增长速度之差具有正相关关系。

2.回归分析

首先对假设(1)进行回归分析:

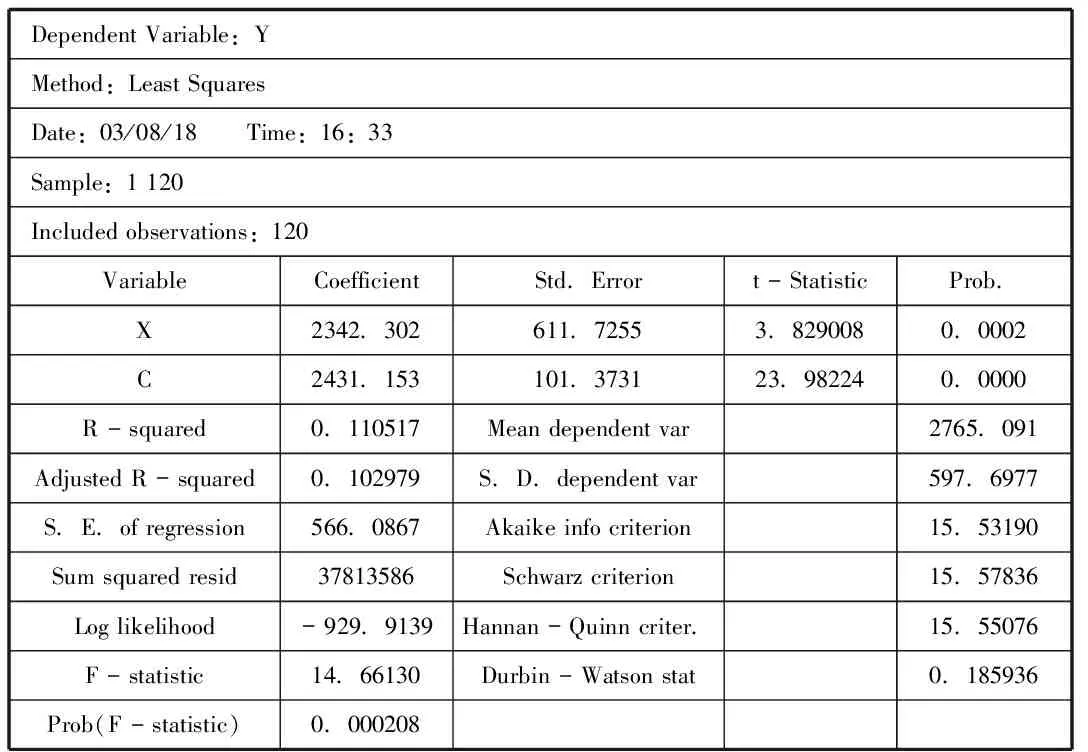

图1 M1与SZ的回归分析

t值明显大于临界值,上证指数与M1同比增速具有正相关性,假设(1)成立。

然后对假设(2)进行回归分析:

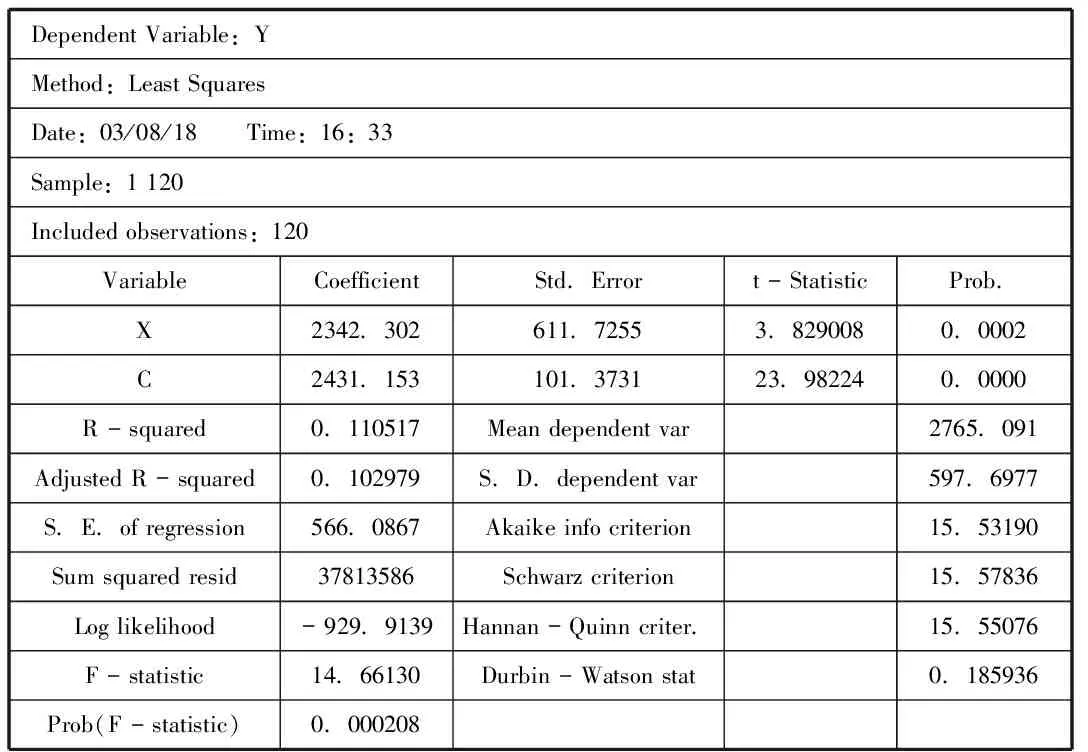

图2 GroM1-GroM2与SZ回归分析

t值明显大于临界值,因此假设(2)也成立,即上证指数与M1、M2同比增速之差具有正相关关系。

2.协整检验

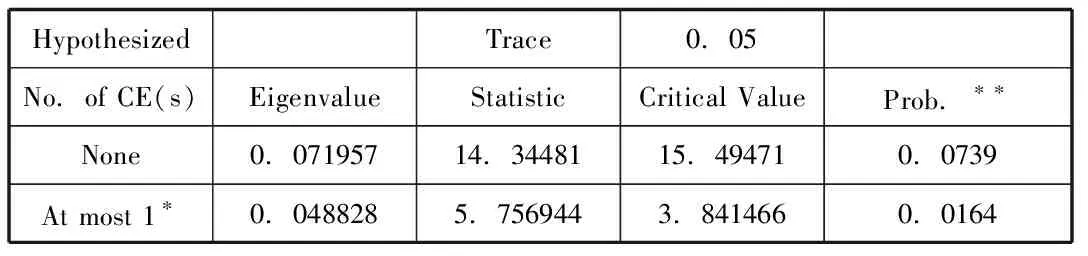

上文进行了回归分析并得到两个指标与上证指数都具有线性关系的结论,但这些经济指标可能是非平稳性变量,可能是虚假回归,因此下面本文将进行协整检验,如果变量间存在协整关系,则它们之间存在长期稳定的比例关系。首先对M1与SZ进行显著性水平为0.1和0.05的协整分析。图10表明在置信水平为0.1的条件下,拒绝不存在协整关系的原假设以及拒绝至多存在一个协整关系的假设,则认为M1同比增速与SZ存在两个协整关系,即二者之间相互存在关系。而在置信水平为0.05的条件下,则接受不存在协整关系的原假设,认为M1同比增速与SZ不存在协整关系。

图3 置信水平为0.1的GroM1与SZ的协整检验

图4 置信水平为0.05的GroM1与SZ的协整检验

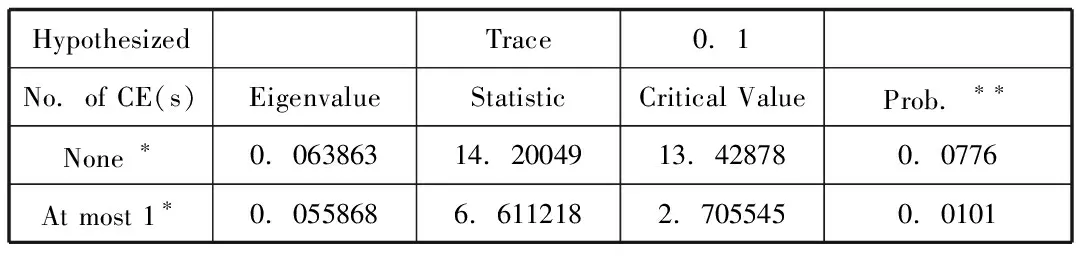

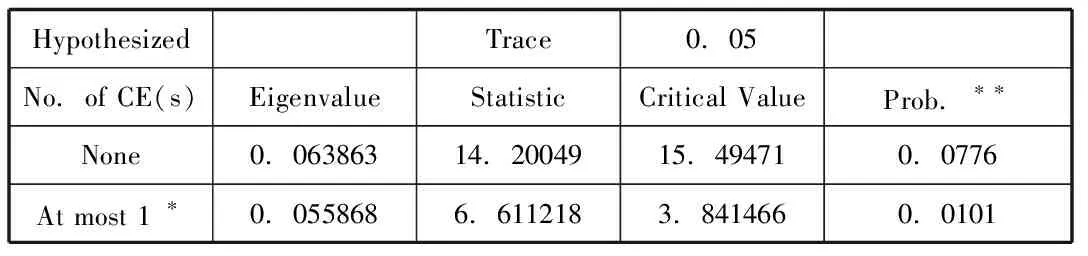

然后对GroM1-GroM2与SZ之间的关系进行置信水平分别为0.1、0.05的协整检验。在置信水平为0.1的协整检验中,拒绝没有协整关系的原假设以及最多只有一个协整关系的假设,即认为GroM1-GroM2与SZ具有长期稳定的关系;而在置信水平为0.05的协整检验中则认为双方不存在协整关系。

图5 置信水平为0.1的GroM1-GroM2与SZ的协整检验

图6 置信水平为0.05的GroM1-GroM2与SZ的协整检验

3.格兰杰因果关系检验

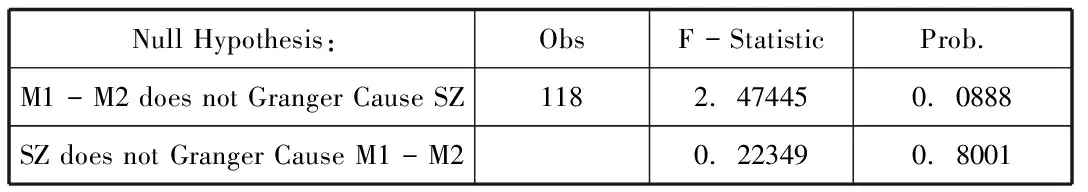

上文我们得到了变量之间具有相关性,下面将对变量进行格兰杰因果关系检验,从而验证变量之间是否有因果关系。图11为对M1同比增速与SZ进行格兰杰因果关系检验的结果,结果显示两个变量间不是格兰杰因果关系;图12为对GroM1-GroM2与SZ进行格兰杰因果关系检验的结果,结果显示如果置信水平为0.1,则GroM1-GroM2为SZ的格兰杰原因,SZ不是GroM1-GroM2的格兰杰原因;若置信水平为0.05,则两个变量不为格兰杰原因。

图7 GroM1与SZ的格兰杰因果关系检验

图8 GroM1-GroM2与SZ的格兰杰因果关系检验

(四)结论

上文选取了2008至2018年间M1、M2、M3的供应量和上证指数。首先进行趋势分析,发现上证指数与M1同比增速,上证指数与M1和M2同比增速之差具有较强的正相关性。然后对它们分别进行了经典模型的回归分析、协整分析以及格兰杰因果关系检验,发现在经典回归模型中,M1同比增速与SZ、GroM1-GroM2与SZ具有线性相关性;M1同比增速与SZ、GroM1-GroM2与SZ在置信水平为0.1的协整分析中具有协整关系,即M1与SZ、M1-M2与SZ具有一定的长期稳定的关系;最后的格兰杰因果关系检验中得出GroM1-GroM2一定程度上影响SZ,而M1同比增速与SZ互不影响。

三、研究结论

本文从理论出发并通过实际分析,对货币供给量与股价的关系进行了研究得到以下结论:

1.货币供给量M1与股票价格具有一定的关联性,M1供给量与股票价格呈正相关关系。虽然货币供给量M1与上证指数具有关联性但货币供给量与股票价格的相互影响作用不大,股票价格的变动并不是货币供给量变动直接造成的,股票价格的波动也不直接影响货币供给,这说明了货币供给量的变动是通过影响利率、投资者个体经济行为以及上市公司的业绩等一系列传导机制间接影响股票价格:货币供给量增加,利率下降,股票未来现金流的折现增加,股票价格上升;货币供给量增加也会增加上市公司的利润并降低其融资成本,提升了公司的业绩进而提高上市公司的股价;另外投资者为了抵御低利率的不利影响以及其收入的增加都将促使其增加对股票的购买促使股票价格上涨。股价的变动也会通过影响中介因素进而影响货币供给。

2.M1与M2增速差与股票价格呈正相关关系,M1与M2增速差能影响股票价格。M1增速大于M2增速说明企业和居民的活期存款增速大于定期存款,投资者拥有更多的可支配闲置资金,能够将更多的资金投入到股票市场,促使股市的繁荣。M1增速若小于M2增速,说明企业和个人把资金更多的放入银行储蓄,投资信心不足,没有资金流入的股票市场便陷入萧条。

3.货币供给量M0、M2与股票价格不相关。M0是居民手中的现金,说明居民持有现金主要满足其交易需求进行消费,个体不会将手中的现金投入股市;M2代表了企业的定期存款和居民的储蓄存款,说明我国货币市场和资本市场相分离,货币市场的资金无法进入资本市场,两个市场缺乏有机联系。