创始人清仓式减持行为治理的博弈分析

占永红,覃艳鲁

(武汉理工大学 管理学院,湖北 武汉 430070)

上市公司大股东减持套现是指其通过大宗交易平台、竞价交易等方式,将其持有的股票出售获得现金及现金等价物的行为[1]。截至2018年12月22日,A股市场有148家企业(其中69家创业板公司,66家中小板公司)出现董事长及行为一致人减持套现行为,金额高达222.79亿元,且呈现高管集体辞职套现特征[2]。2018年A股市场95家上市公司发布持股5%的重要股东清仓式减持事件,是2017年同类事件数量的8倍[3]。在大股东减持行为中,公司创始人的清仓式减持是一种最为激进的退出企业的方式,对企业发展产生的负面影响最显著,对资本市场的打击程度也远超普通管理者和大股东的减持[4]。关于上市公司创始人股票减持的研究主要从减持的动因、方式与时机、后果3个方面展开。

在减持动因方面,有研究将业绩下滑[5]、股价波动性[6]和风险规避[7]归结为创始人大规模减持的主要动因。也有学者认为,无论公司股价如何,高管面对高额(减持)收益,都具有强烈的减持动机[8],且其减持程度与公司成长性负相关,择机特征明显[9]。CARLTON等[10]进一步指出,创始人减持不仅是一种补偿机制,还是激励机制。牛保顺[11]对比了一般减持和清仓式(出逃式)减持,发现创始人持股比例越低、公司业绩越差、之前对上市公司侵占水平越低,其清仓式减持倾向越强。

在减持方式与时机方面,我国A股市场上,创始人利用信息优势,往往能够精准地把握减持时机,获取丰厚利润,同时其大规模减持行为也对资本市场造成了持续的负面影响[12]。 近年来,由于原有的大宗交易减持方式已受到严密监管,因此协议转让[13]、股权质押等方式已逐渐成为创始人减持的主要途径。

在减持后果方面,李胜楠等[14]认为公司股东减持套现行为并非一定是贬义的、非道德的后果,从“经济人”角度出发,股东减持套现行为是其基于市场定价和环境做出的理性交易选择。MANNE[15]最早提出创始人(内部人)可以在信息不对称的情况下,通过低买高卖公司股票获取报酬,以弥补其创建和运营公司所付出的代价。李琳等[16]发现在市场环境中的信息不对称、投机主义和道德风险等因素影响下,股东减持套现行为尤其是大股东及内部人的减持套现行为会引起众多的猜测及看空行为,产生资本市场剧烈波动的后果。实证研究表明,创始人往往利用内部人优势与机构合谋,精准选择减持时机,获取高额收益,其后果是中小投资者作为外部人,受到了创始人和投资机构的“双重侵害”[17]。

综上可知,现有文献大多属于描述性和验证性研究,尚未有学者运用规范研究模型和仿真工具,从机理上探究创始人清仓式减持问题。创始人不可能自觉规范其减持行为,必须通过构建和完善企业内部和外部治理体系,才有可能杜绝此类问题。事实上,在市场机制完善的西方国家,其创始人清仓式减持的频度和强度比我国低得多。

公司内部治理涉及到公司各利益相关人,其最终目的是平衡所有权人、经营权人的经济利益[18]。影响创始人套现的公司内部治理结构因素包括创始人持股比例、属性、减持价格、投资收益率分离度及股权制衡程度[19]。由于存在内部人勾结的风险,内部治理有可能失灵,因此还需要建立外部治理机制来遏制上市公司创始人清仓式减持行为[20]。外部治理能够对公司管理、决策行为产生影响但不直接参与公司的管理过程,参与者主要包括政府、外部审计机构、券商机构、新闻媒体和潜在投资者等,其中政府机构的权威性最高,主要作用是规范公司经营管理,对违规公司进行问询、惩罚,并完善相关制度[21]。

笔者尝试运用演化博弈模型从内外部双治理层面探讨创始人减持行为产生的机理及演化路径,为遏制该行为提供决策参考。

1 内部治理情形下的演化博弈

1.1 博弈模型

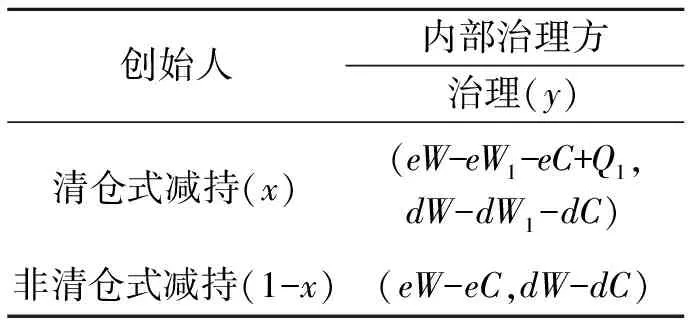

假设上市公司创始人(以下简称创始人)在减持过程中存在“清仓式减持”或“非清仓式减持”两种选择,概率分别为x(0≤x≤1)、1-x,而内部治理方(创始人以外的内部利益相关者)面临“治理”或“不治理”两种选择,概率分别为y(0≤y≤1)、1-y。

同时,假定上市公司(以下简称公司)在正常运营情况下的企业价值为W,创始人持股比例为e,内部治理方持股比例为d,内部治理产生的成本为C。在有内部治理的情形下,创始人清仓式减持行为产生市场波动导致的公司价值损失为W1,创始人通过自利性减持行为获得超额收益为Q1;在无内部治理的情形下,创始人清仓式减持行为产生市场波动导致的公司价值损失为W2,此时创始人获得的超额收益为Q2。

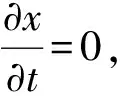

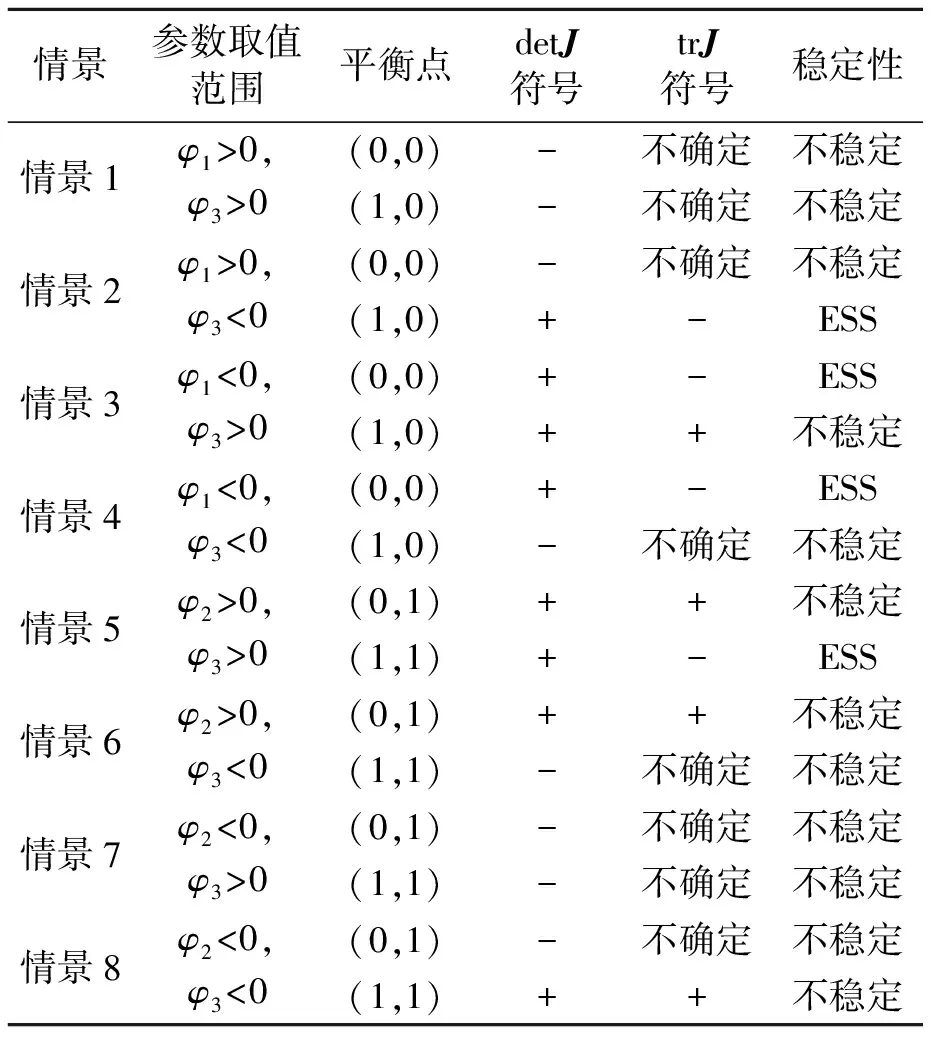

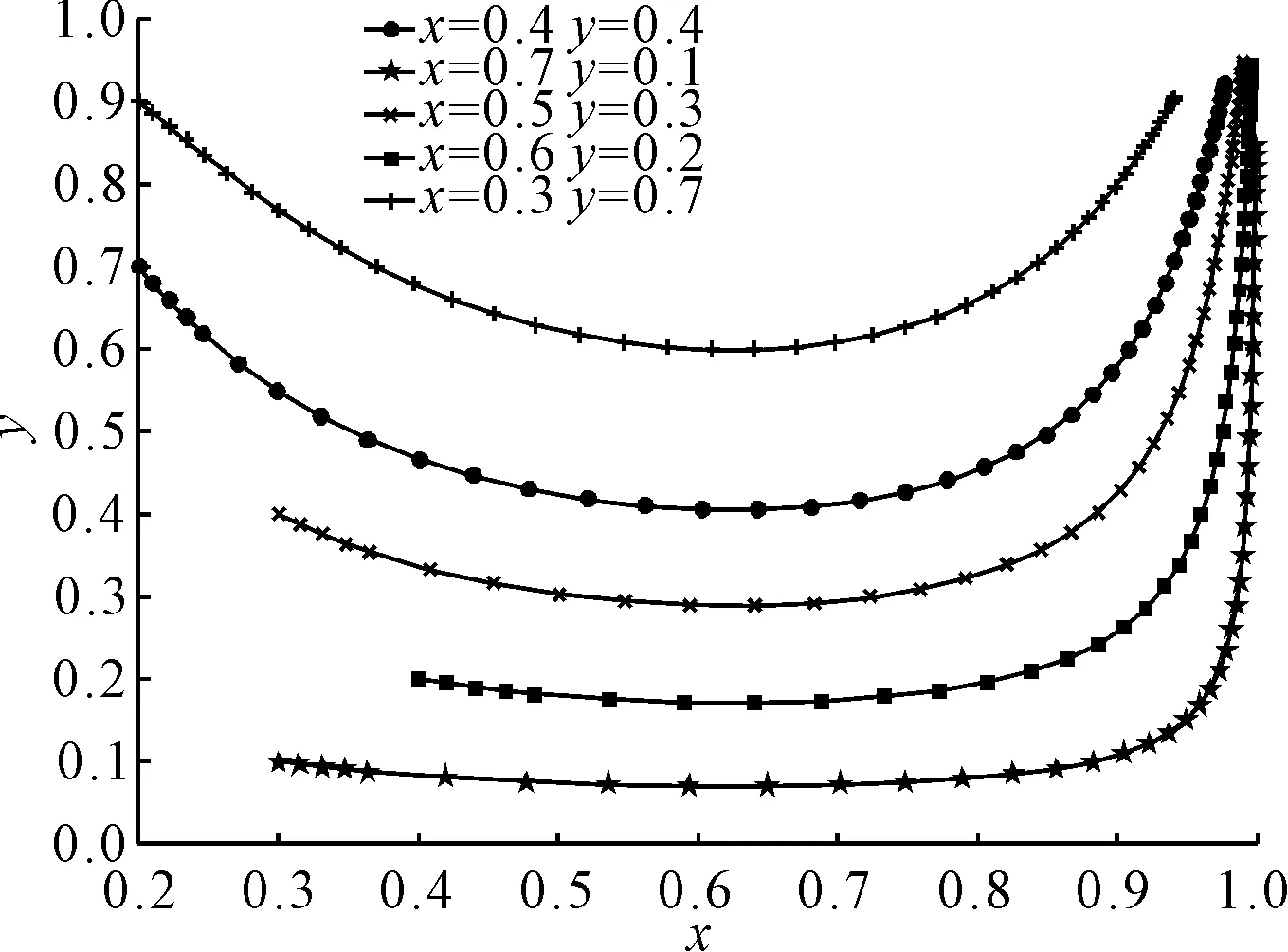

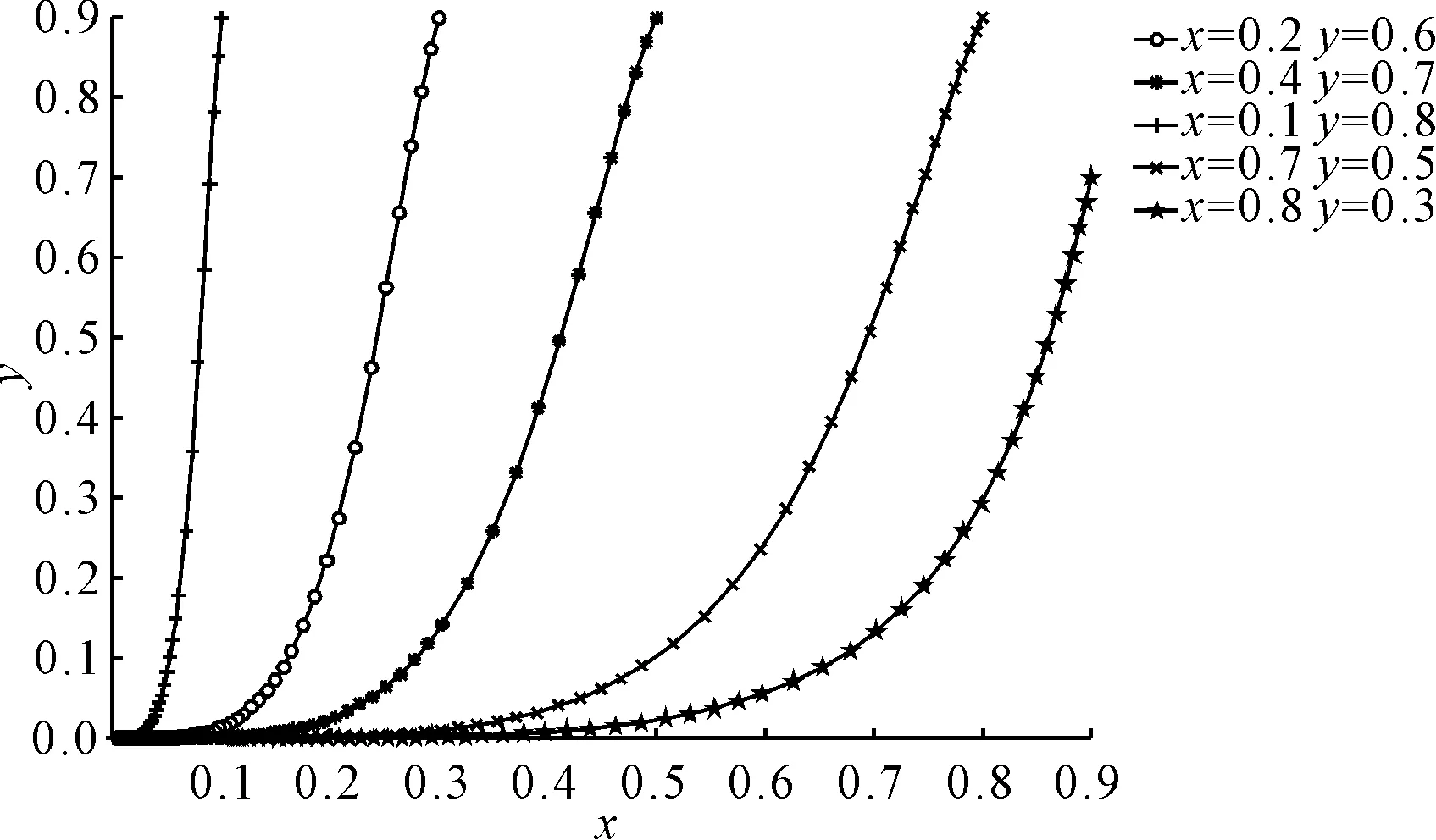

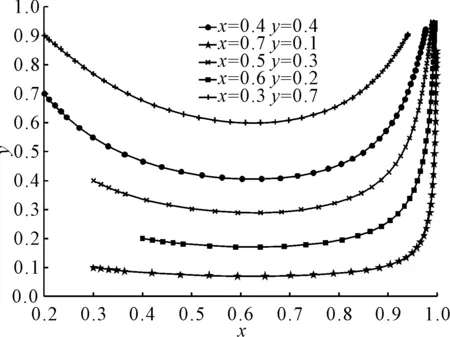

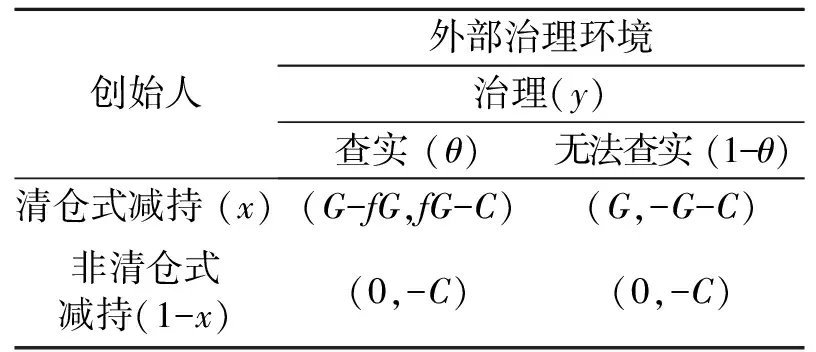

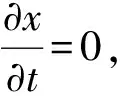

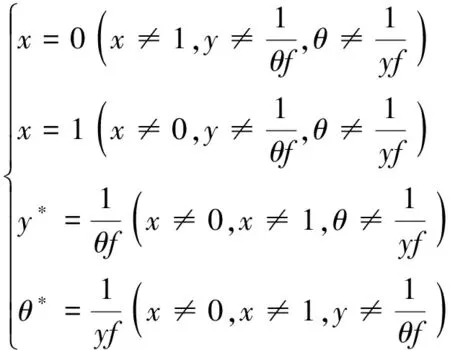

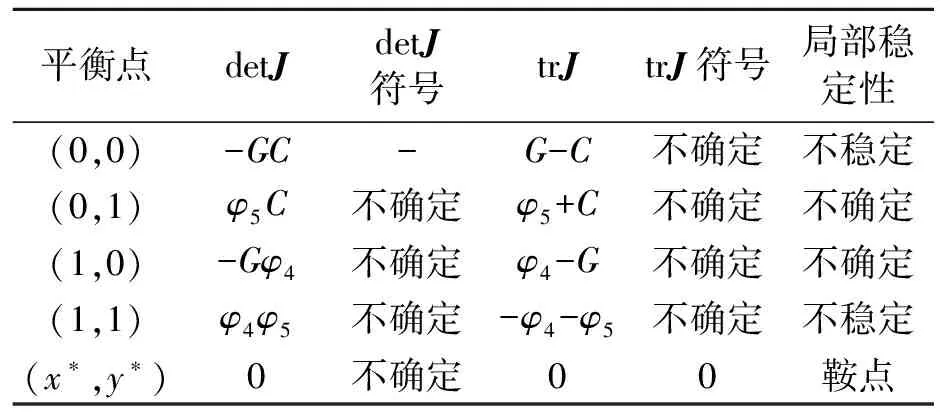

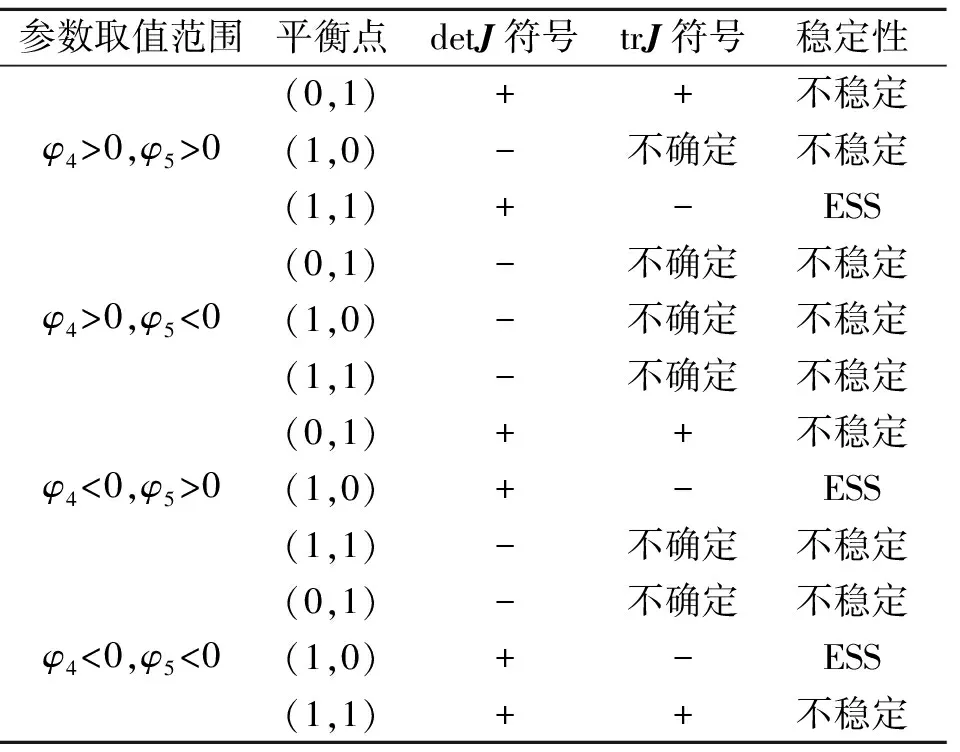

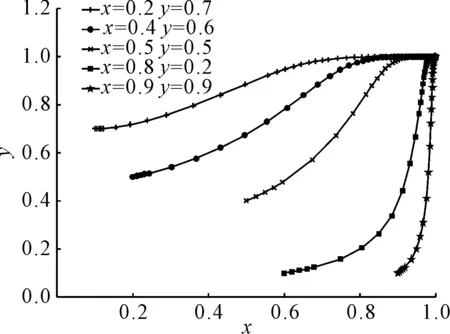

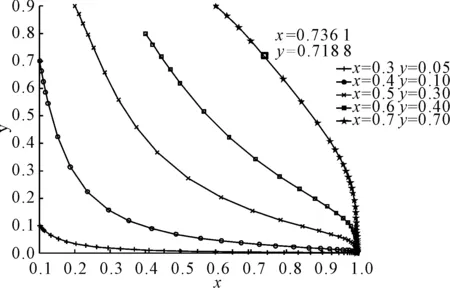

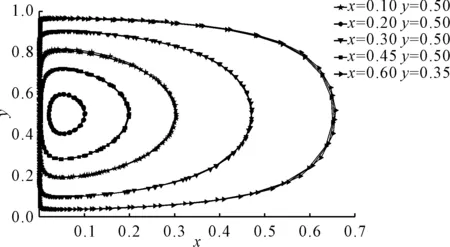

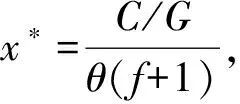

另外,在内部治理情形下,由于创始人对内部治理有所忌惮,故其减持行为对公司造成的危害较小,即W1 表1 内部治理情形下的博弈收益矩阵 针对创始人的复制动态方程为: (1-y)(Q2-eW2)] (1) 针对公司内部治理方的复制动态方程为: (2) 根据式(1)和式(2)的解,可得到5个平衡点,即(0,0)、(0,1)、(1,0)、(1,1)和(x*,y*)。 构造内部治理条件下演化博弈的雅可比矩阵,如式(3)所示。 (3) 通过计算式(3)的行列式值detJ和迹trJ,对上述5个平衡点的局部稳定性进行分析,结果如表2所示。其中,φ1=Q2-eW2,φ2=Q1-eW1,φ3=dW2-dW1-dC。 通过分析可知,点(x*,y*)为鞍点,其他4个平衡点(0,0)、(0,1)、(1,0)和(1,1)的稳定性需要通过φ1、φ2和φ3的正负进行判断,具体如表3所示。 由表3可知,点(0,1)在任何情景下均不稳定,其他3个平衡点有条件稳定,以下分析其稳定条件并用Matlab 2016a给出仿真结果。 表2 内部治理情形下的平衡点稳定性分析结果 表3 内部治理情形下平衡点稳定的条件 (1)当φ1>0,φ3<0时,平衡点(1,0)是一个ESS(稳定进化策略)。设定参数进行仿真(Q1=1,Q2=4,e=0.3,d=0.4,W1=8,W2=10,C=4),结果如图1所示。由图1可知,当φ1>0,φ3<0时,平衡点(1,0)趋于稳定。此时,创始人策略向清仓式减持演化,内部治理方策略向不治理演化。一方面,内部治理方疏于治理,创始人清仓式减持有利于其个人收益最大化,因此一定会进行清仓式减持行为;另一方面,对于内部治理方而言,其治理创始人清仓式减持行为获得的收益比不治理时获得的利益小,因此其宁愿选择不治理策略,客观上纵容了创始人进行清仓式减持。 图1 内部治理情形下的演化博弈仿真I:φ1>0,φ3<0 (2)当φ1<0(φ3取值范围无限制)时,平衡点(0,0)是一个ESS,设定参数进行仿真(Q1=1,Q2=2,e=0.3,d=0.4,W1=8,W2=10,C=4),结果如图2所示。由图2可知,在内部治理方不治理情况下,若创始人清仓式减持获得的收益小于非清仓式减持获得的收益,则此时创始人策略演化为非清仓式减持,内部治理方策略演化为不治理。 图2 内部治理情形下的演化博弈仿真II:φ1<0 (3)当φ2>0,φ3>0时,平衡点(1,1)是一个ESS。设定参数进行仿真(Q1=5,Q2=4,e=0.3,d=0.4,W1=8,W2=15,C=4),结果如图3所示。由图3可知,内部治理方治理情况下,若创始人清仓式减持行为获得的收益大于其非清仓式减持获得的收益,则其将选择清仓式减持策略;反过来,当创始人选择清仓式减持策略时,对于内部治理方而言,若其采用治理策略获得的收益大于其不治理获得的收益,则其稳定策略将演化为治理。 图3 内部治理情形下的演化博弈仿真III:φ2>0,φ3>0 通过内部治理情形下的博弈分析不难发现,在3种ESS状态下,有两种会出现内部治理缺失的情形,这无疑纵容了创始人的清仓式减持行为,加剧了该行为的危害。基于此,有必要引入外部治理方(如政府机构、证券交易所、审计机构等)补位,对创始人清仓式减持行为进行治理。 同样,假设创始人有“清仓式减持”或“非清仓式减持”两种选择,选择概率分别为x(0≤x≤1)、1-x;外部治理方有“治理”或“不治理”两种策略,选择概率分别为y(0≤y≤1)、1-y;同时,对于创始人清仓式减持行为,外部治理方有可能“查实”(概率为θ,0≤θ≤1),也有可能“无法查实”(概率为1-θ)。因此,在外部治理情形下,外部治理方将面临3种收益结果,即“治理-查实”、“治理-无法查实”和“不治理”。此时,构造外部治理方和创始人的博弈收益矩阵如表4所示。 表4 外部治理机制的博弈收益矩阵 外部治理方在选择“治理”策略的情形下,能够查实创始人清仓式减持行为的概率为θ,不能查实的概率为1-θ。假定创始人通过清仓式减持行为获得的超额收益为G,那么社会整体上的利益被同等程度侵害,如果被外部治理人能够证实创始人存在清仓式减持行为,将对创始人处以其非法收益f倍的罚款(或同等数额的其他处罚),同时,外部治理行为本身需要付出的成本为C。 此时针对创始人的复制动态方程为: (4) (5) 针对外部治理方的复制动态方程为: (6) (7) 构建外部治理情形下的雅可比矩阵,如式(8)所示。 J= (8) 通过计算式(8)的行列式值detJ和迹trJ,对(0,0)、(0,1)、(1,0)、(1,1)和(x*,y*)5个平衡点的局部稳定性进行分析,结果如表5所示。其中,φ4=θfG+θG-C,φ5=G-θfG。 表5 外部治理情形下的平衡点稳定性分析结果 已知G>0,C>0,因此平衡点(0,0)不是稳定点。又由于θ∈[0,1],故平衡点(0,1),(1,0)、(1,1)无法确定局部稳定性,需进一步讨论φ4和φ5的正负来确定,外部治理情形下平衡点稳定的条件如表6所示。 表6 外部治理情形下平衡点稳定的条件 (1)当φ4>0,φ5>0时,平衡点(1,1)是一个ESS。设定参数进行仿真(θ=0.4,f=2,G=40,C=5),结果如图4所示。由图4可知,当创始人采用清仓式减持策略时,若外部治理方采用治理策略为社会带来的净收益(总收益减去治理成本C及因无法查实创始人清仓式减持行为而带来的损失)大于零,则其将采用治理策略。当外部治理方采用治理策略时,若创始人清仓式减持获得的收益(往往伴随人为操纵股市或发布虚假消息等非法行为)大于其非清仓式减持获得的收益,则其策略将向清仓式减持演化。 图4 外部治理情形下的演化博弈仿真I:φ4>0,φ5>0 (2)当φ4<0时,平衡点(1,0)是一个ESS。设定参数进行仿真(θ=0.4,f=2,G=40,C=60),结果如图5所示。由图5可知,当创始人清仓式减持时,若外部治理方治理获得的收益小于不治理获得的收益,则外部治理方将不会进行治理。此时,无论创始人的行为如何,因外部治理带来的收益微乎其微,外部治理方将不会采取治理行动,中小股东的利益将得不到有效保护。 图5 外部治理情形下的演化博弈仿真II:φ4<0 (3)当φ4>0,φ5<0时,没有ESS存在。设定参数进行仿真(θ=0.4,f=5,G=40,C=5),结果如图6所示。由图6可知,此时创始人和外部治理人均会根据对方的决策进行相机抉择,双方的策略均不会向一个固定方向演化,而是各自形成一个循环。 图6 外部治理情形的演化博弈仿真III:φ4>0,φ5<0 (1)关于内部治理博弈的结果。通过改变参数Q1、Q2、W1、W2的值,便能改变创始人、内部治理方两者的行为演化方向。在内部治理博弈中,理想的状态应该是创始人采用“非清仓式减持”策略,内部治理方选择“治理”策略,即博弈模型中的(0,1)策略,此时需满足条件φ2=Q1-eW1<0,即尽可能使创始人持股收益大于因清仓式减持而获得的超额收益。激励创始人继续持股,可以考虑以下对策:①降低创始人通过操纵信息获得非法、非道德的超额收益;②增加创始人通过持有股份获得正常收益的渠道,如提高公司价值水平,或通过实施股票期权计划等方式提高创始人的持股比例。 在创始人的策略向清仓式减持方向演化时,φ3=dW2-dW1-dC由负数转成正数,稳定点将从点(1,0)转换成平衡点(1,1),即内部治理方的策略从“不治理”演化为“治理”。若要激励内部治理方采纳“治理”对策,应提高内部治理方的收益,主要对策有:①对内部治理方的治理行为给予必要的奖励,包括物质和精神奖励;②提高内部治理方的专业性及监管的频率,完善治理措施,降低监管、处置创始人减持行为的成本。 笔者通过建立演化博弈模型并进行仿真研究,首次从内外部双重治理视角,研究了创始人清仓式减持的动机及演化路径,发现企业内部和外部治理方并不会主动对创始人的清仓式减持行为进行治理,除非满足一定的激励条件(即治理收益大于治理成本),其策略才会从“不治理”向“治理”演化;而创始人作为经济人,其自利动机决定其天然具有“清仓式减持”倾向,除非其受到了内外部利益相关者(治理方)的约束和控制。 笔者研究的主要贡献在于,提出了治理方和创始人各自的策略从初始状态(不治理,清仓式减持)向理想状态(治理,不清仓式减持)转变的临界条件。据此,提出以下对策建议。 (1)内部治理对策。主要包括:①提高对创始人清仓式减持行为的惩罚力度,如实施经济惩罚、降低创始人控制权等。②通过完善独立董事、监事、内审制度,强制提高内部信息透明度,从而有效降低创始人通过清仓式减持获得的收益。 (2)外部治理对策。主要包括:①由证监会等政府机构或证券交易所对具有清仓式减持行为的创始人进行经济惩罚,如禁止当事人入市、发放问询函或警示函等,以提高惩罚力度;优化大数据管理信息系统,提高查实创始人清仓式减持行为的概率。②完善监管制度,加大监管信息的透明化和共享化程度,有效降低监管信息获取成本。③给予内外部治理方物质和精神奖励,有效提高其“治理”收益,以激励其主动采纳“治理”策略。 但是,笔者研究仍存在一定的局限性,如将创始人清仓式减持行为设定为侵害他人利益的行为,然而创始人采取清仓式减持行为的原因多样,若创始人出于正常原因(如退休)退出企业,并彻底完成权力交接,其行为动机并非恶意,其后果也未必是负面的。因此,根据创始人清仓式减持行为的动机,分类分析其均衡策略,是未来研究的一个重要方向。

1.2 稳定性分析

2 外部治理情形下的演化博弈

2.1 博弈模型

2.2 稳定性分析

3 讨论

4 结论