从流动性角度看经济减速下的投资机会

李迅雷

当今各国央行采取降息或扩表等举措来改善流动性,但长期形成的结构性难题难以解决,且难以改变经济持续下行趋势。分析宏观经济走势,除了要关注货币流动性外,还要关注人口、货物和信息的流动性,当前我国这四大流动性均存在衰减现象。

流动性既存在分层现象,也存在结构特征,对应于投资策略需要有分层思维、结构思维和此消彼长思维。分层性或结构性的流动性过剩,在经济下行、风险偏好下降的背景下,出现了”核心资产荒”,这一现象还将持续。

流动性过剩永远是相对概念

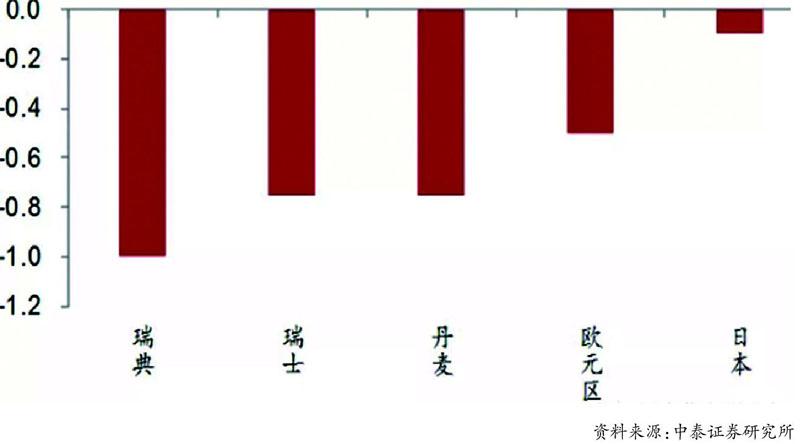

目前,全球共有五个经济体出现了负利率,欧元区、日本、瑞士、瑞典、丹麦,说明流动性依然过剩,全球经济则仍面临下行乃至衰退压力。

就中国而言,尽管广义货币M2的增速比十年前下降了一半以上(2009年末为27%),同时利率水平也大幅下降,当前的货币政策目标是保持流动性的合理充裕,那么,这一目标是否达到了呢?我觉得流动性存在分层现象,就如消费存在分级现象一样,属于结构性问题。

如9月新增人民币贷款有所增加,但从结构看,企业中长期贷款占比下降,新增短期贷款和票据融资占比上升,贷款结构仍然不佳,企业投资意愿仍然不强。因此,流动性是否过剩,并不是单看货币规模或货币增速,而是相对概念,即当经济增速下降,或投资回报率下降的时候,即便再度实施宽货币政策,效果估计还是有限。

从本质上讲,把钱借给有能力还钱的人,就是银行等金融机构的盈利模式。如今全球普遍遇到的难题是,融资需求最大是穷人,但给穷人贷款风险大,如美国的次贷危机;给富人贷款安全性高,但需求有限。

当资本回报率下降的时候,融资难、融资贵的问题是显现出来了。因此,融资难、融资贵的实质并不是体制问题,而是经济发展的阶段性问题。这就是为何在2013年以前,民企投资高涨,融资难和贵的不是问题一样。

我们正面临更广义的流动性衰减

克鲁格曼(Paul Krugman)把“流动性陷阱”的本质归结为一个“信心”或预期问题。

央行扩表的边际效应递减,这应该是全球性现象。那么,信心或预期的下降又是什么导致的呢?因为经济增速下行的问题从来都不是金融系统的问题导致的,但每次出现了问题,都要通过降准降息或扩表来缓解,治标不治根。那么,究竟什么是问题之“根”呢?我觉得是社会与经济结构的固化和老化。

为此,我们除了从克鲁格曼的广义货币(M3、M4)流动性来反映信心和预期,还可以从货物、人口及信息的流动性来反映经济结构问题。不妨以我国为例,毕竟中国对全球经济增长贡献了30%以上。

衡量货物的流动性,可以從产销率、货运增长率等指标,由于没有工业品产销率的总量指标,从社会消费品零售总额的增速数据看,2009年至今10年,增速也降了一半左右。从货运增长率看,总体增速也是回落的,2010年为15%(2009年受次贷危机影响,降至9.2%),如今也降了一半左右。

从实际个案看,耐用消费品中的两大主要商品:汽车和手机销量都进入了负增长时代。2013年,我国每百户家庭的乘用车拥有量为16辆,仅相隔5年,到2018年就增加到33辆,因此,从爆发式增长到负增长,表明中短期的乘用车消费饱和了,智能手机也是如此。

从人口流动性看,从2011年起,城镇化速度明显放缓,过去城镇化率每年提高1.4个百分点,2018年已降到1.1个百分点。一是农村剩余劳动力转移基本宣告结束,且农民工趋于老龄化,50岁以上农民工占比从2008年的11%上升到21%,30岁以下农民工占比从46%降到30%,2018年新增农民工数量仅180万。

最后再看信息流动性。相关的评价指标很多,这里仅以移动互联网数据为例,这应该颇具代表性。权威数据公司QuestMobile数据显示,2019年上半年,移动互联网用户净减200万,11.38亿用户基本为峰值,如今为11.34亿。此外,寒意更浓的是用户时长,从2018年12月到2019年3月,用户时长增速从22.6%降至11.8%,到了2019年6月,增速已经滑到了6%。

综上所述,从货币流、人口流、货物流和信息流这四大流看,均面临减量或减速的局面。这也从四个侧面对我国经济增速下行给予了合理解释。

图:当前各大央行对金融机构实行的负利率(%)

投资相对论:流动性的机会在哪里?

我觉得,进入流动性衰减的存量经济时代,投资分析至少需要具备三种思维:一是分层思维;二是结构思维;三是此消彼长思维。

当然,我国经济增速还维持在6%以上,不能说是存量经济,但存量经济的特征已经显现出来了。因此,在资产配置时,要有“此消彼长”的意识,剔除劣质资产,避免被扣分。简言之,增量经济下,躺着也能赚钱,存量经济下,躺着有可能中枪。

今年以来,核心资产价格已经有了较大涨幅。不过,当这些得益于流动性溢价回落的投资标,其价值已经被充分挖掘之后,究竟还有多大空间呢?这就需要评估,关键是对于未来发展趋势如何进行预期。

我的判断是,未来全球经济下行压力仍大,要让经济复苏,有效的财政政策,但大部分国家只能采取货币政策,因为财政政策会增加债务,但大部分西方国家的债务水平已经到了上限。货币政策的无论是降息还是量化宽松,都属于总量政策,对当前各国长期形成的结构固化问题难以奏效,而由此带来的无风险利率下行,对于核心资产(或安全资产)的估值水平提升反而是有利的。对于风险型资产的估值却无多大影响。

最后,我再想强调一下,包括美国在内的诸多国家采取降息或扩表政策,都难以改变全球经济下行的趋势,更难以改善越来越严峻的结构性矛盾。例如,智利首都的暴乱,起因只是地铁票价上涨4分钱,但根源却是高达0.5的基尼系数。这两年来,贸易纷争不断,其实质就是国内矛盾的外部化,导致货物流动性进一步衰减。

因此,配置核心资产的逻辑,除了看好其超额收益之外,也是一种避险需求。而且,钟摆是不会到了中间就停下来的,回归均值之后,还有可能向上偏离均值。

——基于三元VAR-GARCH-BEEK模型的分析