基于复合实物期权的高速公路项目价值评估

【摘 要】 高速公路建设项目的投资建设具有多阶段、多期性特征,在建设过程中,受项目所在区域的社会与经济发展诸多不确定性因素影响,传统的价值评估方法难以对高速公路建设项目的不确定性进行价值评估。文章对高速公路建设项目所具有的实物期权特性进行分析,把项目的投资建设过程分为“项目建设期”“后续可开发项目建设期”“稳定运营期”三个阶段,剖析了项目在各阶段蕴含的实物期权。同时利用Geske模型构建了高速公路建设项目投资价值评估模型,并对计算方法、步骤等进行了阐释。实际案例运用表明,基于Geske模型的高速公路项目投资价值评估模型优于传统的净现值评估方法。

【关键词】 高速公路建设项目; 实物期权; 价值评估

【中图分类号】 F283;F275 【文献标识码】 A 【文章编号】 1004-5937(2019)22-0094-05

一、引言

高速公路项目建设前的评估包括技术评估、环境评估、经济评估等。经济评估的主要内容就是对项目的投资价值进行评估和分析。建设项目投资价值评估是在充分考虑各种风险的作用下,对建设项目收益与投资额的测算与比较,也就是对建设项目所具有的内在价值进行评估[ 1 ]。传统的评价方法主要利用净现值、获利指数、内部收益率等指标对项目的经济性与可行性进行分析。净现值法(NPV)是目前项目价值评估的经典方法,该方法易于理解,便于计算[ 2 ]。但将该方法运用于高速公路项目投资价值分析时,其缺陷与不足明显,主要在两个方面:一是没有充分考虑高速公路项目所在区域的社会发展与经济发展的诸多不确定性因素对项目投资决策的影响;二是忽视了项目管理的柔性与决策的灵活性,利用确定的现金流量、折现率等指标计算的项目价值往往低于项目实际价值,其运用的模型是静态不变的。

近年来,实物期权方法逐步应用于高速公路建设项目的投资价值评估中。实物期权方法与传统项目投资价值评估方法的主要区别在于,把项目中所蕴含的各类不确定性视作一种特殊的投资价值进行计算,即项目的投资总体价值等于利用净现值方法计算的项目价值与实物期权价值之和。实物期权评价方法主要分为单阶段评价方法和多阶段评价方法,单阶段评价方法主要有二叉树、Black-Scholes(简称B-S)模型、蒙特卡洛模拟等。单阶段实物期权评价方法相对简单,往往简化了项目投资的多阶段特性,如果运用于高速公路建设项目评估中,难以准确评价项目中的实物期权价值。因为,高速公路建设项目通常具有多阶段投资的特点,项目的各决策点往往蕴含了推迟投资期权、扩张投资期权等多种实物期权。因此,有必要利用多阶段实物期权评价方法对高速公路的多阶段实物期权价值进行评估。Geske模型就是在单阶段的B-S模型基础上提出的多阶段欧式看涨期权投资模型,这是一个典型的复合实物期权模型,更符合高速公路建设项目投资的实际情况。

目前,利用复合实物期权来評估项目投资价值的研究越来越深入。邵必林等[ 3 ]通过分析PPP项目的实物期权特性,利用Geske复合实物期权模型对PPP项目的投资价值进行了研究。章恒全等[ 4 ]在风电项目价值评估研究中,运用了复合实物期权法,并对其适用性进行了深入探讨。张怡[ 5 ]利用Geske复合实物期权模型,对电网建设和扩容两阶段实物期权间的相互作用进行了分析,并对国家电网建设项目的投资价值进行了评估。杨宝臣等[ 6 ]对高速公路建设项目各阶段投资决策中蕴含的实物期权进行了分析。

通过文献梳理发现,对具有不确定性、多阶段投资特点的项目价值评估而言,复合期权法更为理想,计算的项目投资价值更符合实际。本文拟采用Geske复合实物期权模型建立高速公路建设项目的投资价值评估模型,并对高速公路建设项目的投资价值进行评估。

二、高速公路建设项目的复合实物期权特性

实物期权是指蕴含于非金融资产中的期权,是金融期权理论对实物资产期权的延伸。建设项目的实物期权特性是指在建设项目的设计、建设、运营各阶段,由于不确定性因素的影响,投资者可以根据这些不确定性因素而改变决策行为的权利。高速公路建设项目分为项目规划、项目勘察、项目设计、项目施工、项目经营五个基本流程,可概括为项目准备、项目实施、项目运营三个阶段[ 7 ]。在各阶段的投资决策中都蕴含放弃投资期权、延迟投资期权、扩张投资期权等不同类型的实物期权。复合期权是指以前期的期权为资产标的期权,换句话讲,复合期权就是在投资项目各阶段,一系列前后相互关联期权的组合。复合期权一般可以分为看涨期权之上的看涨期权、看涨期权之上的看跌期权、看跌期权之上的看涨期权和看跌期权之上的看跌期权几种类型。高速公路建设项目往往具有投资数额大、不可逆性,投资回收期长、收益不确定性等特点。高速公中建设项目在整个投资过程中的多阶段性、多期性特性决定了复合实物期权特性。

(一)多阶段特征下的复合实物期权特性

高速公路建设项目的投资决策问题存在于项目可性行研究、项目勘察、项目设计、项目施工、项目经营各个阶段。各个阶段都受到不确定性因素的影响,投资者在各个阶段都具有某种选择权。实际上,高速公路建设项目在整个投资过程中存在多个相互衔接、相互关联的投资组合,每个投资机会都具有执行或不执行的选择权,可以视作可延迟的欧式看涨期权,这些期权在整个项目的全过程中,可以组合成典型的复合期权。复合期权中的各个期权相互关联,上一个期权的执行是下一个期权存在的必要条件。另外,如果分阶段来看,各个期权又是相互独立的。因此,复合期权中的各个期权既具相关性,又具相对独立性。由于高速公路建设项目各阶段的相互关联,使存在于各阶段的期权也具有相关性,后续期权会直接影响到前期期权的价值。这样,复合实物期权就构成了前后关联、相互影响的实物期权价值链。

(二)多期性特征下的复合实物期权特性

由于高速公路建设项目具有投资数额大、不可逆、周期长等特点,项目建设往往采用分期、滚动开发的模式进行,第一期项目的实施给予了第二期项目实施的权利,第二期的实施又会给予第三期项目实施的权利。对于决策者而言,一个阶段的项目投资完成后,就会面临一个新的项目投资决策问题,是否继续进行投资取决于经济环境、社会环境等多方面的不确定性因素的影响。高速公路建设项目投资的多期性特征使项目蕴含了复合实物期权的特性,前一期的项目投资成为后一期项目投资的必要条件,而后一期投资机会的存在影响了前一期投资项目的价值。由此可见,高速公路建设项目具有比较明显的复合实物期权特性。这种采用多期开发模式的高速公路建设项目蕴含了不同种类的复合实物期权。

三、基于复合实物期权的高速公路建设项目投资价值评估

根据前文所述,高速公路建设项目的多阶段、多期性特性决定了项目的复合实物期权特性。按照实物期权的思想,高速公路项目的投资价值不仅仅局限于项目本身的实际价值,还包括项目所蕴含的实物期权的价值,并且,各阶段的实物期权价值不能简单相加。如果要较为准确地计算高速公路建设项目的内在价值,就需要根据复合期权的计算要求,建立相应的价值评估方法、评估流程和步骤。

(一)基于复合实物期权法的项目价值分析

高速公路建设项目的投资价值是项目未来的全部收益扣除付现成本和投资建设费用后的净值。长期以来,项目的价值判断采用的是传统的净现值方法(NPV)。净现值法是根据项目从建设、运营到终结各阶段的净现金流量,按照一定期望报酬率来计算整个项目现值,从而对整个项目进行价值评估的方法。净现值法应用最为广泛,是投资项目价值评估的定量方法。

净现值方法计算相对简单,容易理解,关注的是项目实际创造的价值,但没有考虑项目本身所蕴含的期权价值。按照实物期权的思想,项目的价值不仅仅局限于项目产生现金流的价值,還应包括项目建成后所能提供的未来增长机会价值,即实物期权的价值。项目所蕴含的实物期权价值可能远超项目实际所带来的现金流的价值。由于高速公路建设项目往往隐含着多个相互关联的不确定性选择权(实物期权),因此,项目的价值应该包括两个方面:一是项目在整个使用寿命周期内所带来的实际现金流的价值;二是项目所蕴含的实物期权的价值。

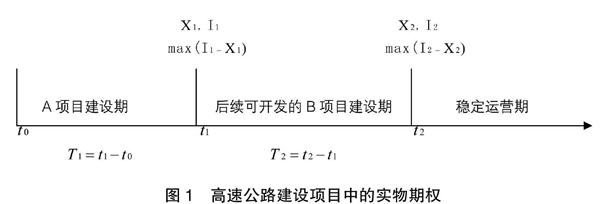

为了更好地分析高速公路建设项目所蕴含的实物期权价值,笔者把项目分为如图1所示的三个阶段。在t0时刻,高速公路项目进行初期投资设计,投资者获得A项目的建设投资机会,在A项目建设完毕后,又可以获得一个后续开发建设B项目的投资机会,A、B两个项目的投资机会可以看作欧式看涨期权,B项目建设的投资机会可看作A项目建设投资看涨期权之上的看涨期权。两个期权相互联系,形成一个复合期权。

第一阶段T1是A项目的建设期,蕴含A项目的投资建设期权,期权执行时间为T1,执行价格为X1(A项目的投资建设费用),I1为A项目建设完成后在t1时刻的价值。A项目是否建设,也就是A项目的建设投资期权是否执行取决于X1和I1的大小。如果I1大于X1,A项目可以建设,也就是A项目建设期权被执行;否则,应该放弃A项目的建设。在A项目建设完成以后,就获得了一个B项目的投资建设机会。

第二阶段T2是B项目的建设期,也是B项目建设期权的执行时间,X2为B项目投资建设费用,I2为项目在t2时刻的价值。B项目是否投资建设,也就是B项目建设投资期权是否执行取决于X2和I2的大小。如果I2大于X2,B项目可以建设,也就是B项目建设期权被执行;否则,应该放弃B项目的建设。在B项目建设完成以后,投资者就获得一个稳定运营的期权。

第三阶段为高速公路项目的整个运营期,运营期的全部现金流影响到A、B两个项目的投资决策。

项目在第一和第二阶段的两个实物期权互相联系,形成一个复合型的实物期权,复合实物期权具有相应的价值,但并不是由两个期权价值简单相加。因此,按照实物期权思想,高速公路项目价值不仅仅是项目实际创造的价值,还应该包括项目所蕴含的实物期权价值。

(二)基于复合实物期权的项目投资价值评估模型构建

按照实物期权思想,高速公路项目的投资价值应该由项目实际创造的价值与实物期权价值两部分构成。即:

项目投资价值(GV)=项目实际价值(NPV)+项目复合实物期权价值(C)

1.项目实际价值的计算

高速公路建设项目的实际价值可以利用净现值法(NPV)来计算,公式如下:

NPV=■■-CF0 (1)

其中:N为投资项目的寿命周期,CFt为项目在t时刻产生的现金流量,K为项目的期望报酬率,CF0为项目的建设投资费用。

2.项目复合期权价值的计算

复合实物期权价值计算方法主要有离散型的二叉树模型与连续型的Geske模型等。Geske复合期权模型是多阶段欧式看涨期权投资计算模型。把项目投资决策过程划分成三个阶段,共有两个欧式看涨期权,表示前期的投资是为后期的投资准备的,期权模式为看涨期权之上的看涨期权,如果C表示在t0时刻,以执行价格X购买标的价格为V的资产,那么就产生有效期为T的欧式看涨期权I。因此,C就为标的资产I和V的函数。C满足公式(2)的偏微分方程:

■σ2V2CW+rVCV-C?子-rC=0 (2)

假设项目价值符合一般的几何布朗运动,可推导出复合期权C的解析表达式:

C=IM(a1、b1,?籽)-X2e-r (t2- t1)M(a2、b2,?籽)-X1e-r (t1- t0) N(a2)

(3)

a1=■ a2=a1-σ■

b1=■ b2=b1-σ■

?籽=■

式中,M(a、b,?籽)为标准二维正态分布累计函数,a、b分别为积分的上下限,?籽为变量之间的相关系数,可采用?籽=■计算;I为标的资产的当前价值,也就是项目t=t2时刻的价值,即项目在运营阶段各期产生的净现金流量在t=t2时刻的现值,可采用公式I(t)=■■计算。其中CFt代表在运营阶段项目产生的净现金流量,N代表投资项目的寿命周期,K是项目的期望报酬率。X1为第一个期权C1的执行价格,X2为第二个期权C2的执行价格;I1为第一个实物期权C1被交割时项目的临界价值,代表第二个期权C2价值与第一个期权的执行价格X1相等时项目的价值(采用插值法求解);r为无风险利率(以一年期国债利率作为无风险利率);σ为不确定性波动率(可通过计算历史同类项目投资费用的标准离差率作为不确定性波动率)。

本文对高速公路建设项目按照三个阶段划分,蕴含两个实物期权,符合Geske模型的计算要求,因此采用Geske模型构建项目的实物期权价值计算模型。

C=IM(a1、b1,?籽)-X2e-r (t2- t1)M(a2、b2,?籽)-X1e-r (t1- t0) N(a2)

(4)

式中:

a1=■ a2=a1-σ■

b1=■ b2=b1-σ■

?籽=■

M(a、b,?籽)为标准二维正态分布累计函数,a、b分别为积分的上下限,?籽为变量之间的相关系数;I为项目t=t2时刻的总价值,也就是项目在运营阶段各期产生的净现金流量在t=t2时刻的现值,可采用公式I(t)=■■计算。其中,CFt代表在运营阶段项目产生的净现金流量,N代表投资项目的寿命周期,K是项目的期望报酬率。X1为第一个期权的执行价格,如图1所示,也就是第一阶段A项目的投资建设费用;X2为第二个期权的执行价格,如图1所示,也就是后續可开发建设阶段B项目的投资建设费用;I1为第一个实物期权C1被交割时项目的临界价值,代表第二个期权C2价值与第一个期权的执行价格X1相等时项目的价值,可利用B-S模型采用插值法求解;r为无风险利率,通常选取项目投资时期的一年期国债利率作为无风险利率;σ为项目投资价值的不确定性波动率,可通过计算历史同类项目投资费用的标准离差率确定。

3.项目投资价值评估的步骤

利用净现值法和Geske实物期权模型构建了高速公路建设项目投资价值计算模型,在对高速公路建设项目的投资价值进行评估时,需按以下步骤进行:

(1)确定高速公路项目的投资建设时间、投资建设费用、期望报酬率、运营期现金流等计算参数,利用净现值法(NPV)计算项目的实际价值。

(2)识别项目建设期及后续开发期的或有选择权,分析项目各阶段中蕴含的实物期权。

(3)确定复合期权价值计算模型中的各类参数的取值。

(4)把确定的各类参数代入模型计算项目的复合期权价值C。

(5)汇总项目的实际价值NPV与复合期权价值C,得到项目的投资价值。

四、应用分析

西部H省规划建设一条高速公路A项目,A项目拟采用BOT模式建设,全长51.23公里,投资建设预算为54.8亿元,建设期4年,特许经营期20年,残值按建设费用的50%确定。该项目建成后,将成为通向L省某著名旅游景区的高速公路线的一段,但要完全联通旅游景区,还需要相邻的L省投资建设高速公路B项目与A项目连结。L省是否投资建设B项目存在很大不确定性,预计B项目投资建设费用为62.3亿元,建设时间5年。

假设不考虑B项目建设情况也就是不考虑A项目所蕴含的实物期权情况下,根据预测,项目建成后每5年通行流量增长20%,得到各年现金流量,如表1所示。

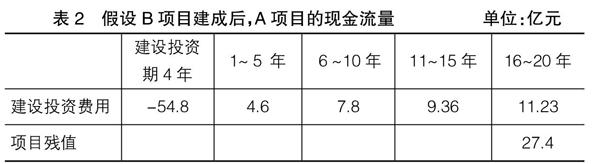

假设B项目在A项目建成后开始建设,B项目建成后A项目的通行量将大幅增长,根据预测,得到各年的现金流量,如表2所示。

按照实物期权的思想,高速公路项目价值应该由项目实际价值与实物期权价值两部分构成。按照本文所构建的计算方法及步骤,对A项目的投资价值进行计算。

(一)A项目的实际价值计算

假设不考虑B项目建设情况,也就是不考虑A项目所蕴含实物期权情况下,项目的实际价值可按照净现值法(NPV)进行计算。期望报酬率设定为K=10%,根据表1的数据,按照式(1)计算:

NPV=■■-CF0=52.4-54.8=-2.4(亿元)

根据NPV计算结果可知,A项目的实际价值为NPV=-2.4亿元<0,按照传统的净现值法(NPV)决策规则,A项目不具有投资价值,应该放弃投资。

(二)识别项目中所蕴含的实物期权

按照实物期权的思想,A项目的投资建设过程中蕴含两个实物期权。一个是第一阶段中A项目的投资建设期权,执行时间为T1=4年,执行价格为A项目的投资建设费用X1=54.8亿元;另一个是第二阶段中B项目的投资建设期权,执行时间为T2=5年,执行价格为B项目的投资建设费用X2=62.3亿元。由于A项目的建设是B项目建设的必要条件,因此,两个期权组合成复合实物期权。

(三)确定复合期权价值计算模型中的参数

复合期权价值计算模型的参数为执行时间T1=4年,执行时间T2=5年;执行价格X1=54.8亿元,X2=62.3亿元;I为A、B两个项目建成后在t=t2时刻的总价值,计算得76.2亿元;I1代表第二个期权C2价值与第一个期权的执行价格X1相等时项目的价值,利用B-S模型,采用插值法计算可得I1=58.9亿元;r为无风险利率,按一年期国债利率确定r=3.6%;σ为不确定性波动率,参考历史同类项目,计算多个项目投资费用的标准离差率σ=25%作为不确定性波动率。

(四)复合期权价值C的计算

将参数代入式(4)中,可得:

a1=■

=■≈1.053

a2=a1-σ■=1.051-0.25■=0.553

b1=■

=■≈0.9618

b2=b1-σ■=0.9618-0.25■≈0.4028

?籽=■=■≈0.667

N(a2)为单维标准正态分布累计函数,查表得N(0.553)≈0.71

M(a、b,?籽)为标准二维正态分布累计函数,利用 MATLAB软件计算可得:

M(a1、b1,?籽)=M(1.053、0.9618,0.667)≈0.9823

M(a2、b2,?籽)=M(0.553、0.4028,0.667)≈0.6238

C=IM(a1、b1,?籽)-X2e-r (t2-t1)M(a2、b2,?籽)-X1e-r (t1-t0)N(a2)

=76.2×0.9823-62.3e-0.036×5×0.6238-54.8e-0.036×4×0.71≈9.668(亿元)

(五)A项目的投资价值计算

按照实物期权思想,高速公路项目的投资价值应该由项目实际价值与实物期权价值两部份构成。即:

项目投资价值(GV)=项目實际价值(NPV)+项目复合实物期权价值(C)=-2.4+8.668=6.268(亿元)

因此,根据复合实物期权投资价值计算模型,高速公路建设A项目的投资价值为6.268亿元,具有较大的投资价值。在项目的投资决策中,如果传统的净现值法计算的项目投资价值为负数,更适于运用Geske复合实物期权模型计算项目的投资价值,以便于正确决策。

五、结论

高速公路项目在投资建设过程中,受到项目所在区域的社会发展与经济发展诸多不确定性因素影响,传统的价值评估方法难以对高速公路建设项目的不确定性进行价值评估。本文对高速公路建设项目所具有的实物期权特性进行了分析,在此基础上,把项目的投资建设过程分为“项目建设期”“后续可开发项目建设期”“稳定运营期”三个阶段,分析了项目在各阶段蕴含的实物期权。利用净现值方法(NPV)与Geske模型构建了高速公路建设项目投资价值评估模型,并对计算方法、步骤等进行了阐释。运用实际案例对高速公路建设项目的投资价值进行了分析与评估,结果表明,基于净现值方法(NPV)与Geske模型的项目投资价值评估模型充分考虑了项目管理柔性与决策灵活性。通过对项目的实物期权价值进行计算,避免了传统价值评估方法的不足与缺陷,使投资决策更加科学合理。

在本文的应用案例中,利用传统的净现值计算的项目投资价值为负数,因此,该项目适合运用Geske复合实物期权模型计算,便于进行正确决策。如果出现两种计算方法均为正值的情况,那么,两种方法均可使用。利用复合实物期权的方法计算的项目投资价值不仅考虑了项目的实际价值,而且充分考虑了项目所蕴含的实物期权的价值,相比于传统的净现值方法,更符合项目的实际内在价值。●

【参考文献】

[1] 郝德强.基于净现值修正模型的风险投资项目价值评估[J].会计之友,2013(11):57-60.

[2] 郝德强.基于净现值修正模型的PPP项目物有所值评价[J].会计之友,2018(15):90-93.

[3] 邵必林,张芳芳.基于复合实物期权的PPP项目价值评估模型研究[J].会计之友,2018(10):68-73.

[4] 章恒全,蒋艳红.复合实物期权在风电项目投资评估中的应用[J].工程管理学报,2013(2):26-30.

[5] 张怡.基于Geske复合实物期权模型的电网建设项目投资决策分析[J].华东电力,2012(12):2122-2126.

[6] 杨宝臣,王秀清.高速公路建设发展决策中蕴涵的实物期权[J].内蒙古农业大学学报(社会科学版),2007(3):184-186.

[7] 郝德强.公路建设投资项目风险综合评估方法研究[J].会计之友,2013(24):37-40.