内部控制、成本粘性与地区差异

(长沙理工大学 湖南 长沙 410000)

一、引言

传统的成本理论认为,当业务量发生变化时,企业的固定成本不变,而可变成本则与业务量成正比。该理论过于理想化,没有考虑到客观经济环境以及管理者的各种非理性行为所带来的影响。近年来,在国内外的大量研究发现,成本粘性在企业经营中是随处可见,高水平的成本粘性违反了资源配置的合理性原则,应将其控制在一定的范围内。

由前人研究可知,高质量的内部控制能抑制企业代理成本的产生,而代理成本的问题是产生成本粘性的重要原因,公司的管理人员由于自身利益的驱使往往使得资源的配置偏离最优水平。因此,高质量的内部控制能否有效抑制企业的成本粘性,是值得深入探讨的问题。

本文以代理问题为中介,将内部控制与成本粘性联系起来,以中国2012—2017年沪深两市的A股上市公司作为研究对象,研究内部控制对成本粘性的影响,并且考虑不同市场化水平的地区对该影响的差异。为企业管理者制定更有价值的成本决策提供了依据,并使得利益相关者能够更好地了解企业的成本管理行为。

二、理论分析与研究假设

(一)内部控制与成本粘性

从代理问题的角度来看,高质量的内部控制将企业的管理置于广泛的监督之下。因此,高质量的内部控制能够制约管理层,抑制代理成本的产生,并对管理者乐观预期具有一定的控制作用。研究表明,代理问题的存在和管理者乐观预期是企业产生成本粘性的两个重要因素。由此推测,高质量的内部控制可以抑制企业的成本粘性。因此提出假设H1。

H1:我国上市公司内部控制质量与成本粘性负相关,即内部控制质量越高,成本粘性越低。

(二)市场化程度对内部控制与成本粘性之间关系的影响

2013年,苏秀花、赵息的研究表明:内部控制在不同制度环境下的运行效率存在差异。具体表现是在市场化水平和法律水平高、政府干预度小的区域,内部控制指数相对较高。2012年,何王滨的实证研究发现:中国不同地区的的成本粘性强度不同,东部地区最弱,中西部地区较强。那么,内部控制对于这种粘性的影响作用又具有怎样的区域差异呢?本文从全国总样本中挑选出市场化程度具有明显差异的两个地区小样本进行对比研究,分别为市场化程度较高的北京、上海、广州、深圳(简称“北上广深”),以及市场化程度中等偏低的湖南、湖北、江西、贵州(简称“湘鄂赣黔”)。提出假设H2a和H2b。

H2a:与市场化程度较高的地区相比,内部控制对成本粘性的抑制作用在市场化程度较低的地区更显著。

H2b:与市场化程度较低的地区相比,内部控制对成本粘性的抑制作用在市场化程度较高的地区更显著。

三、研究设计

(一)样本选取与数据来源

本篇文章选择了2012—2017年沪深A股的上市公司作为实证分析样本。为了保证数据的真实有效,我们对初始样本进行了以下筛选:(1)剔除金融和保险业的上市公司;(2)剔除2012—2017期间被ST、ST*的上市公司;(3)排除数据存在缺失的样本和数值异常的样本,最后获得15058个样本。本文数据来自CSMAR数据库和迪博内部控制和风险管理数据库,主要使用Stata11.0和Excel2010进行数据处理和分析。

(二)变量定义

如表1所示

表1 主要变量定义表

(三)模型构建

本文借鉴Anderson等人对成本粘性的研究,并且结合国内外主流研究的发展,引入了内部控制质量(ICQ),以及三个控制变量,构建模型检验内部控制和成本粘性之间的关系:

lnΔCosti,t=α0+α1·lnΔIncomei,t+α2·Di,t·lnΔIncomei,t+α3·Di,t·lnΔIncomei,t·ICQi,t+αk·Di,t·lnΔIncomei,t·Controls+εi,t

在该模型中,被解释变量是营业成本变化率(lnΔCosti,t),表示营业成本的变化情况,lnΔCosti,t=ln(Costi,t/Costi,t-1)。在解释变量中,营业收入变化率(lnΔIncomei,t)表示营业收入的变化情况,lnΔIncomei,t=ln(Incomei,t/Incomei,t-1);营业收入变化方向(Di,t)是代表营业收入下降的虚拟变量,若本期营业收入低于上期营业收入取1,否则取0。α1表示当营业收入增加时,营业收入每增加1%,营业成本增加α1%;(α1+α2)表示当营业收入降低时,营业收入每降低1%,营业成本降低(α1+α2)%。因此α2用来衡量成本粘性的程度,若上市公司的成本存在粘性,则α1>(α1+α2),即α2<0,模型中α2显著为负,且α2越小表示成本粘性程度越大。α3表示内部控制质量对成本粘性的影响,若假设1成立,即内部控制对成本粘性有抑制作用,则α3>0,模型中α3显著为正;若内部控制对成本粘性有促进作用,则α3<0,模型中α3显著为负。本文加入了已有文献中经常使用的控制变量(Controls),分别为资产负债率(LEV),资本密集度(AI),员工密集度(EI)。εi,t表示随机误差项。

四、实证分析

(一)内部控制与成本粘性

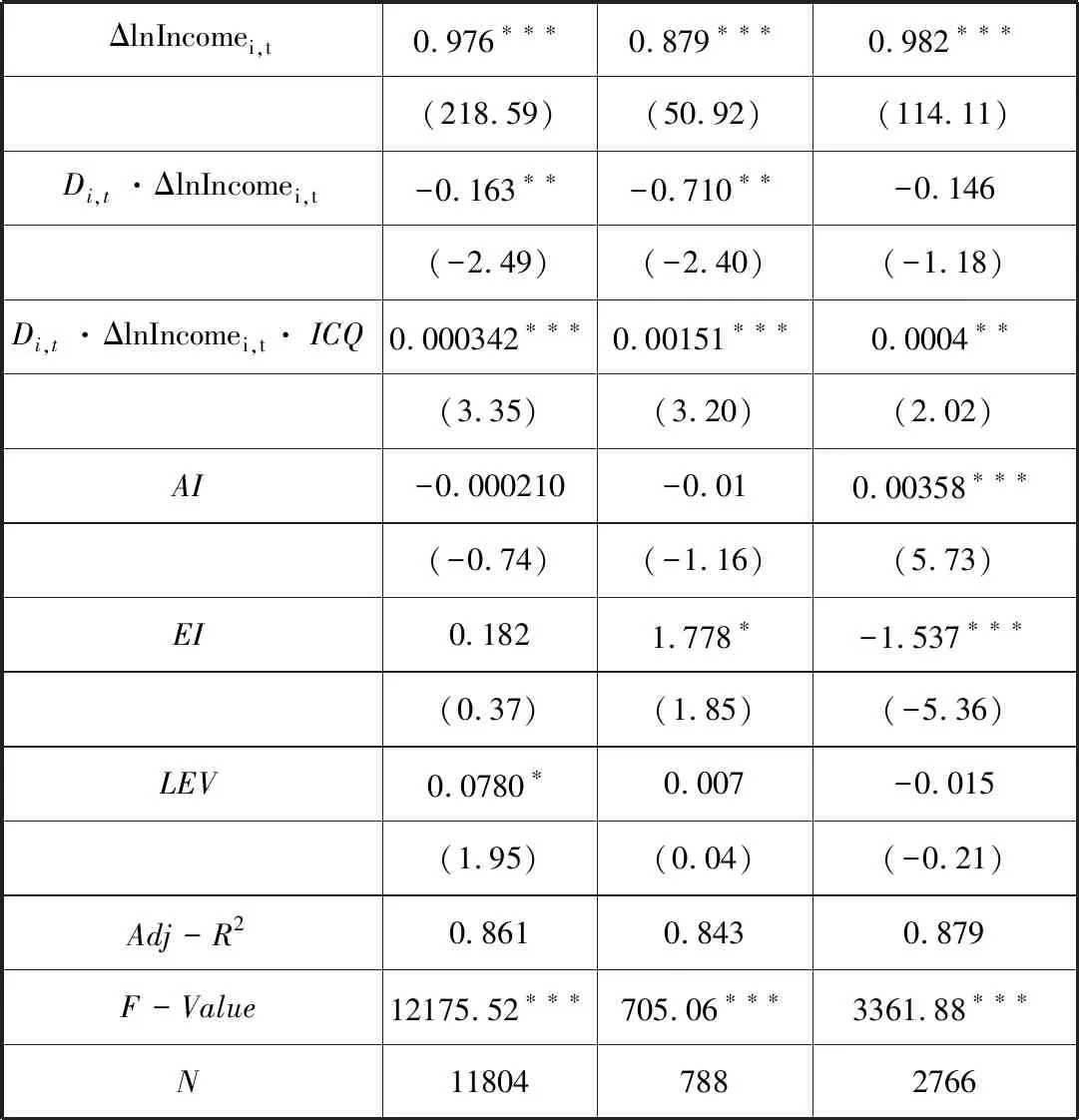

从表2中全样本的回归结果可以得知,系数α3为正数,且在1%水平上显著。当营业收入增加1%时,营业成本增加0.976%,而当营业收入减少1%,营业成本只减少了0.8133%(0.976-0.163+0.0003)。证明我国上市公司总体存在成本粘性,而高质量的内部控制可以抑制成本粘性,即内部控制质量越高,成本粘性水平越低,验证了假设H1。

(二)市场化程度对内部控制与成本粘性之间关系的影响

对比两个样本组回归结果,湘鄂黔赣地区其内部控制与成本粘性呈显著负相关关系,而北上广深地区没有通过显著性检验,说明市场化程度较低地区内部控制抑制作用敏感性更强。市场化程度较高地区可能是由于其规则完善,对于企业管理层的自利行为有一定的约束,因此成本粘性也相对较低。且北上广深地区α3系数远远小于湘鄂黔赣地区的α3系数,说明市场化程度较高的地区内部控制对成本粘性的抑制作用不强。这可能是由于市场化程度较高地区成本粘性水平普遍较低,代理问题相对全国而言也较低,所以内部控制对成本粘性的抑制作用并不显著。由此,假设H2a得到验证,即与市场化程度较高的地区相比,内部控制对成本粘性的抑制作用在市场化程度较低的地区更显著。

表2 回归结果

续表

注:***,**,*分别表示在1%、5%、10%水平上统计显著。

五、结论

本文以中国沪深A股上市公司为研究样本,以代理问题为媒介,利用2012—2017年A股上市公司的财务数据和迪博内部控制指数,研究内部控制与成本粘性之间的关系。研究发现,中国上市公司的内部控制与成本粘性呈负相关关系,即内控质量越高,企业的成本粘性越低,说明更高的内部控制质量能够抑制其成本粘性的产生。同时,不同市场化程度地区的内部控制对成本粘性具有不同的抑制作用,与市场化程度较高的地区相比,内部控制对成本粘性的抑制作用在市场化程度较低的地区更为显著。

启示如下:第一,中国上市公司,特别是市场化程度较低地区的上市公司,应充分重视其内控质量的提高。高质量的内部控制可以抑制企业的成本粘性,有利于其长远发展;第二,内部控制、成本管理和代理问题都是企业运行中值得重视的问题,而这三者并不是独立存在的,他们相互联系,相互制约。代理问题是内部控制与成本粘性关系的中介变量,企业内控质量越高,越能够制约管理层,降低其代理成本,从而抑制成本粘性的产生。这也为公司治理提供了新的思路。