石膏板:下游地产需求减弱存量更新迎增长期

本刊记者 朱彦婕

石膏板是一种以建筑石膏为主要原料的轻质建筑材料,具备形薄、质轻、高强度、绝热、防火等特性。我国是石膏储量大国,但同时也是缺乏优质石膏储量的国家。截至2017 年我国已探明的各类石膏总储量约985 亿吨,根据《石膏矿床的工业类型及矿产分布》,储量超过10 亿吨的地区有山东、内蒙古、青海、湖南、湖北等地。其中,山东石膏储量最为丰富。

地产行业作为石膏板下游需求的重要支撑,目前面临国家调控、融资困难等问题,房屋竣工面积及销售面积增速双双下滑,导致近年来石膏板需求承压。但当前石膏板渗透率较低,随着装配式建筑的普及、老旧房屋二次装修的需求,未来石膏板仍有较大的增长空间。

下游地产需求减弱

石膏板作为装修材料属于地产后周期产业,其下游需求与地产竣工数据息息相关。随着2000 年以来基建和地产的投资快速发展,以及石膏板生产技术的提高,我国石膏板行业经历2002-2014 年快速发展阶段,根据国家统计局数据,石膏板产量从2002 年的1.73 亿平方米增长至2014 年的34.44 亿平方米,年复合增速达28.3%。

自2015 年起,房屋竣工面积增速的逐渐放缓,石膏板产量也随之减少,2015 年1-10 月,石膏板产量同比增速仅有3.4%。2015 年11 月开始,统计局已不再公布石膏板行业数据,但从地产数据来看,自2016 年起我国房屋竣工面积、房屋销售面积增速均已连续两年下滑,倚靠下游房地产规模扩张带动石膏板需求增长的时代可能已经过去。

最新公布的数据显示,2019 年1-7 月份,全国房地产开发投资增长10.6%,环比回落0.3 个百分点,且各大区域开发投资增速均呈现下滑态势。同时,1-7 月房屋新开工面积增长9.5%,增速环比下降0.6 个百分点;房屋竣工面积同比下降11.3%,降幅环比缩窄。由于竣工增速受政策调控、地产企业资金紧张而延长工期的压制,尽管2018 年及今年上半年房地产开发投资增速较为强劲,但传导到竣工端仍需较长的时间,因此可以推测近年来石膏板需求端存在一定压力。从龙头销量的表现也可为之佐证,天风证券数据显示,2018 年龙牌、泰山石膏板销量增速也由上年的两位数下降为4.1%、1.2%。

未来渗透率有望提升存量市场需求较大

7 月30 日中央政治局会议第一次提出“不将房地产作为短期刺激经济的手段”,表明了国家对房地产市场继续调控的决心。在此背景下,石膏板需求是否“见顶”?

从市场空间上看,根据北京欧立信调研中心,我国目前石膏板住宅领域需求占比约3-4 成,非住宅领域需求占比在6-7 成左右,其中石膏板吊顶占比超过70%,不到30%用于隔墙,渗透率远低于发达国家。根据华泰证券调研信息显示,目前如果建筑使用吊顶,则石膏板吊顶使用面积和竣工面积可以达到1:1(工业建筑基本全部用,住宅卧室不一定用),但如果隔墙采用轻钢龙骨架构,则石膏板使用面积和竣工面积可以达到接近2:1 的比例,若采用双层,用量可翻倍,且隔板用石膏板多为12mm 甚至以上厚度的厚板。

政策方面,近年来国内陆续出台多项推进装配式建筑发展的重要文件,如《“十三五”装配式建筑行动方案》规划:到2020 年全国装配式建筑占新建建筑的比例达到15%以上;《关于促进建筑业持续健康发展的意见》中提出,到2025 年装配式建筑占新建建筑的比例要达到30%。根据前瞻产业研究院数据,2017 年我国装配式建筑面积约1.5 亿平方米,占当年新开工房屋面积比例只有8.4%。要达到政策规划目标,可以推断接下来几年我国装配式建筑将迎来高速增长期,对于所需的石膏板行业来说,则有望受益,石膏板渗透率或将进一步提升。

此外,地产行业对住宅二次装修周期一般预估为8-12 年,公用建筑更新周期在6-8 年左右,这也意味着2010 年之后的住宅房屋有望迎来二次装修,或将带动石膏板更新替换的需求。另一方面,近期国常会推进老旧小区改造,有券商测算2020 年二手房对消费建材拉动规模有望达到3.5 万亿元,可见未来我国石膏板仍有较大的需求空间。

同时,参照美日石膏板行业的发展经验,美国、日本石膏板渗透率的峰值较新房开工户数峰值出现的时间分别滞后约17 年、24 年。日本石膏板需求峰值较新房开工延后约24年,美国则长达34 年。即使我国房屋竣工面积或已在2014 年达到峰值,但这并不意味着我国石膏板的需求见顶,石膏板渗透率可能还有接近20 年的提升时间。

竞争格局不断优化

从国外经验来看,成熟的石膏板市场掌握在少数几家企业手中,呈现寡头垄断竞争格局。日本石膏板市场仅有2 家企业;美国石膏板行业从上世纪90 年代的13 家左右通过并购驱动,如今剩下7 家主要企业;从欧洲石膏板产能分布看,圣戈班、可耐福、以色列ETEX 产能占比分别为42%、33%、20%,三者合计占比达95%,其他企业合计约5%。

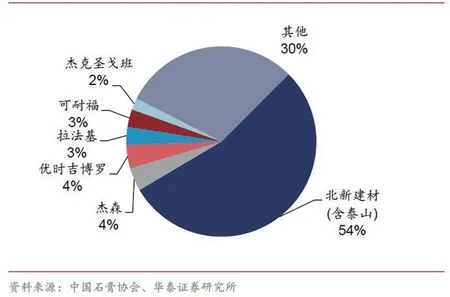

目前,我国石膏板行业基本形成了以北新建材及其子公司泰山石膏、外资企业、中小厂商组成的格局,其中北新建材(000786)一家独大,在国内市占率已超过60%。中小厂商市占率在30%左右,而这部分厂商生产的多数是中低端产品,根据《产业结构调整指导目录》,将1000 万平方米/年以下的石膏板生产线认定为淘汰,3000 万平方米/年以下的石膏板生产线认定为限制类,这意味着技术落后、产品质量较差的中小厂商面临着淘汰出局的情况,未来石膏板行业竞争结构还有较大的优化空间。

图为:2016年我国石膏板行业竞争格局