基于中菲跨海边贸试验区的人民币在东南亚的推广路径研究

谢仲庆 吴宇 黄灿云

摘 要:东南亚向來是人民币区域国际化的重点布局与首选之地。本文通过综合分析菲律宾地理区位优势、政治文化基础、经济投资环境及东道国人民币使用政策限制背景等多项因素,从“类边贸”角度出发,提出构建“中菲跨海边贸试验区”,并探索“一带一路”背景下人民币在东南亚的推广路径。

关键词:“一带一路”;中菲跨海边贸试验区;泉州金改区

DOI:10.3969/j.issn.1003-9031.2019.08.004

中图分类号:F831 文献标识码:A 文章编号:1003-9031(2019)08-0024-08

一、人民币在菲律宾的使用现状

(一)双边货币合作有待深化

2003年8月,中菲货币互换协议签署,协议于2010年4月到期。2014年9月,菲律宾央行重启中菲货币互换协议的计划因阿基诺三世执政期间中菲关系的紧张而搁置,此后双方在货币合作方面还未有具体协定的签署。

(二)跨境结算规模稳步扩大

2010—2018年,我国对菲律宾跨境人民币结算总量为384.59亿元,年均增长率达到78.22%。近年来,中菲人民币结算净流入规模逐渐下降,收支比由2015年的17.36:1下降至2018年上半年的1.34:1,菲律宾企业及居民持有人民币的意愿逐渐增大。

(三)在菲流通规模较为局限

人民币在菲律宾的跨境流通伴随着货物贸易、外劳务工酬劳、旅游探亲消费等产生。由于菲佣在大陆尚未合法化等因素,早期的人民币跨境流通有相当规模以地下钱庄等非法渠道游离于金融监管体系之外。近年来,菲律宾逐渐接受人民币作为支付结算和保值增值的手段。根据BIS的最新统计,人民币在菲外汇市场的日均交易量占比仅为0.91%,位列第9位。

(四)在菲中资机构布局有限

2018年11月,工行马尼拉分行授牌仪式在中菲两国领导人的见证下举行,工行成为继中行后在菲律宾布局的第二个中资金融机构,在菲人民币跨境支付系统间接参与行仅有3家。截至2019年6月,菲律宾尚无人民币业务清算行布局。

(五)货币当局态度主动积极

2013年10月,菲律宾主动寻求与中行马尼拉分行共同研发的人民币资金汇划系统(RTS)投产,人民币成为菲境内继宾比索和美元后第三种可实时清算的币种。2015年12月,菲央行行长表示菲正探索建立银行业“比索-人民币”直接兑换安排。2016年10月,菲货币委员会正式宣布将人民币纳入外汇储备。2018年3月,菲律宾在中国银行间债券市场发行东盟地区首单主权熊猫债。2018年10月,菲律宾人民币交易商协会在中行马尼拉分行的发起下、当地14家主流银行的参与以及菲央行、财政部的见证下成立,成为境外首家人民币对本币交易的金融行业自律组织。

二、以菲律宾为支点推广人民币使用的机遇及前景

(一)中菲外交关系华丽转身

中菲自1975年建交以来,经过阿罗约总统执政时的“蜜月期”与阿基诺三世的“对抗期”,迎来了杜特尔特政府执政下中菲关系的融冰。杜特尔特自2016年5月上任后多次访华,与习近平主席会面多达七次,多次表达菲律宾新政府对中国与“一带一路”倡议的充分支持和积极参与。2018年11月,习近平主席访问菲律宾时宣布两国正式建立全面战略合作关系,双方合作进入新阶段。近两年来,中菲签署了《中菲关于共同推进“一带一路”建设的谅解备忘录》《中菲基础设施合作规划》《中菲经贸合作六年发展规划》等数十份经贸投资协定与谅解备忘录,经贸合作取得丰硕成果。

(二)中菲血脉相连民心相通

菲律宾毗邻中国大陆东南端,明朝开放海禁时正值马尼拉大帆船贸易兴起,大批泉州人“下南洋”谋生,形成了迁居菲律宾的移民传统。根据《华侨华人蓝皮书:华侨华人研究报告》统计,在菲华侨华人近两百万人,其经济、政治实力也不容小觑,2018年菲律宾富豪榜前十名中的七位均是泉州籍,本届正副总统也具有华裔背景。

(三)菲旅游发展欣欣向荣

近年来,菲律宾旅游业对其经济发展的贡献越发突出,旅游业增加值达到其GDP的12.2%。2018年,中国游客入境菲律宾达到约126万人次,在所有国家中排名第二,同比增长29.62%,占比达到近20%。旅游探亲消费成为菲律宾人民币跨境流通的重要渠道,也增强了菲律宾在经济上与中国的联系。

(四)政策契合投资腾飞

杜特尔特政府在2017年4月推出的“大建特建”计划,预计于2017—2022年间投资8.4万亿比索(约12000亿元人民币)进行各领域的基础设施建设,其吸收外资支持本国经济建设的想法与“一带一路”倡议的“五通”相契合,蕴含大量投融资需求和资产配置需求。随着中菲政治障碍的逐渐消除与两国政策和经济发展目标的相互契合,双边投资增速明显,2018年中国对菲律宾直接投资同比大幅增长590.11%,预计将来有较大增长空间。

(五)贸易互补强度紧密

中菲建交以来双边贸易额从0.75亿美元增至2018年的556.7亿美元,年均增幅超过16.2%。目前,菲律宾是中国与“一带一路”国家进出口总额最高的前十大贸易伙伴之一,而中国是菲律宾第一大贸易伙伴、第一大进口来源地、第四大出口目的地。在贸易结构方面,中国对菲律宾主要出口钢铁、电子产品、工业机械及设备,对菲律宾则主要进口电子产品、矿产、农产品、化学制品。在经济水平方面,中菲经济处于不同的发展阶段,中国目前着力加强供给侧改革、产业转型升级,向境外转移过剩产能,而菲律宾政府的“大建特建”计划则寻求吸引外资来支持本国经济建设、融入全球产业链,双方经贸呈现较强互补性。

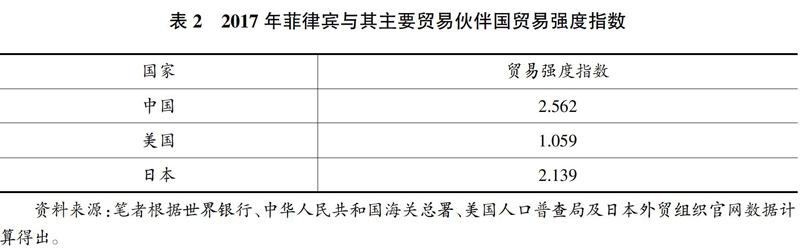

2017年中菲贸易强度指数①达到2.562,仅次于中越,更是位于菲律宾主要贸易伙伴国之首。然而,人民币在越南拥有“第二美元”的地位,是中越两国95%以上的边境贸易结算货币,在越南北部城市的兑换和使用十分便捷。作为同样和中国双边贸易联系紧密的菲律宾,人民币的使用相较而言还有较大发展空间。

三、人民币在菲律宾使用的制度与政策限制

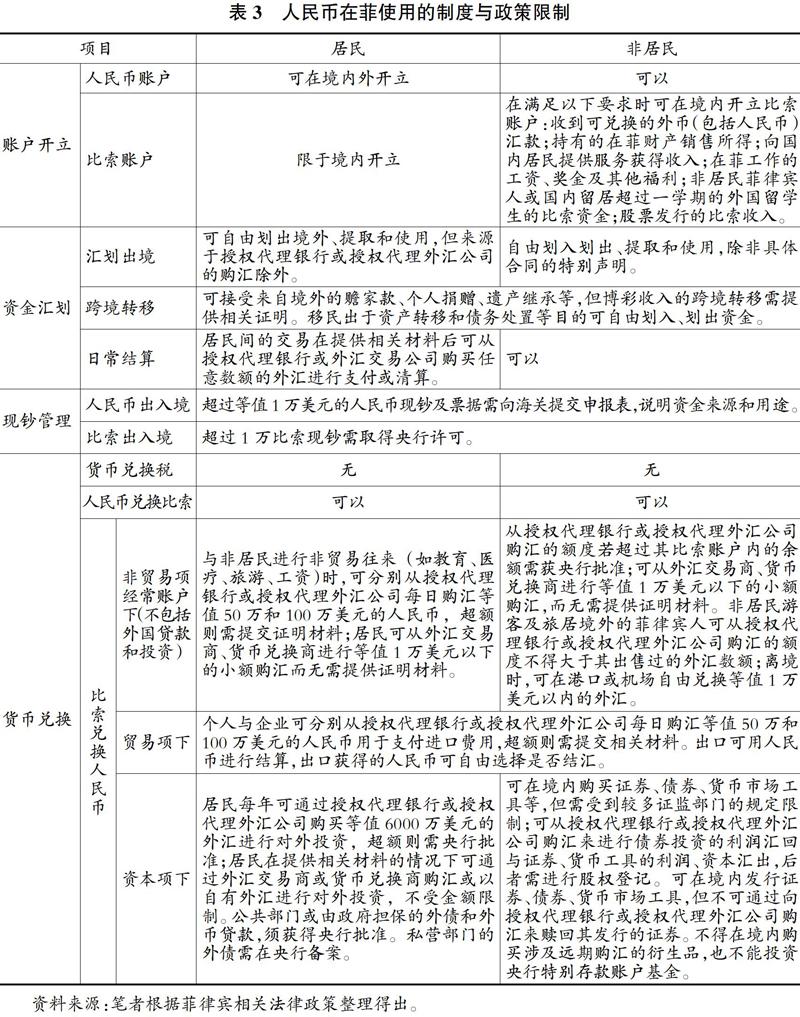

菲律宾早在1992年就开放了资本项目,2007年以来十三次放松外汇管制,在2016年的《外汇管理修正案》(925号)中允许居民间以人民币进行结算,中国在项目融资、跨境贷款等投融资项目中向菲律宾输出人民币基本不存在政策障碍,对菲律宾投资企业等使用人民币结算的政策环境也比较良好。本文从账户开立、资金汇划、现钞管理和货币兑换四个角度汇总整理人民币在菲使用的制度和政策限制(见表3)。

四、以构建中菲跨海边贸试验区为支点,推广人民币在东南亚的使用

(一)短期措施:加强人民币在菲金融布局

东道国宽松的人民币使用政策环境是扩大人民币在该国使用的“压舱石”,中国在当地的金融布局则是便利人民币在经贸投资中使用的“减压阀”。相比于其他东盟国家,中方在菲的金融布局还有较大的主动空间。随着两国领导人的频繁互访和全面战略合作关系的确立,双边经贸投资方面的合作得到飞速进展,对比之下两国金融合作的规模较为有限。应先加强人民币在菲律宾的金融布局,落实《中菲联合声明》中“扩大双边贸易和投资本币结算,协调积极推进清迈倡议多边化等区域金融合作和双边本币互换安排”的要求。

1.授权中行马尼拉分行为人民币业务清算行

2018年11月,中菲签订《中国人民银行与菲律宾国家银行关于建立人民币清算安排的合作备忘录》,但未有人民币业务清算行布局。设立清算行对提升当地人民币资金支付效率、降低融资汇兑交易成本具有重要意义。中行马尼拉分行自2009年起在人民银行总行授权下开展人民币业务,与菲央行签订《人民币现钞买卖、转运协议》,与多家菲行签订《人民币业务合作协议》,是菲律宾人民币交易商协会的发起行,具有熟悉菲律宾市场、與菲货币监管当局多次合作的优势,建议授权中行马尼拉分行担任菲律宾人民币业务清算行。

2.重启“人民币—比索”双边货币互换协议

两国领导人多次签署文件表态将推进双边本币互换安排及金融合作,建议重启中菲货币互换协议,适当给予菲律宾RQFII额度,并寻求将双边货币互换安排制度化、长期化,从源头上将人民币在菲律宾的资金池做大做深。

3.探索“人民币—比索”直接报价兑换制度

当前美元对新兴国家货币的汇率波动影响愈加频繁,人民币与比索实现直接兑换将减少美元中转的兑换环节,降低兑换成本。目前,人民币与比索采用的仍是间接定价汇率机制,亟待建立能够反映双方真实汇率的人民币与菲律宾比索直接交易体系。建议积极响应菲央行探索“比索—人民币”直接兑换安排的规划,支持菲律宾人民币交易商协会在菲探索建立双币种的区域间直接汇率挂牌交易市场。

4.畅通“泉州—菲律宾”现钞跨境调运机制

利用福建泉州与菲律宾的人缘、地缘优势,借鉴中行“厦门—台湾”两岸人民币现钞调运收付服务、工行“广州—新加坡”人民币跨国调运线路,探索“泉州—菲律宾”人民币现钞跨境调运路线,代替经香港中转的传统现钞调运模式。完善中菲人民币跨境现钞调运管理办法,促进人民币现钞调运制度化、常态化,解决中菲跨境结算中人民币的头寸消化难题,降低菲律宾现钞市场的人民币兑换及收付费用。

(二)中期规划:构建中菲跨海边贸试验区,推广人民币在中菲经贸投资中的使用

我国《对外贸易法》规定,对于边境贸易可“采取灵活措施,给予优惠和便利”。菲律宾与中国虽未直接毗邻,但与中国大陆东南端一衣带水,隔海相望,水路运输便捷,是连系中国与东南亚其他国家的桥梁和纽带。如今,航运和港口愈加发达,成本低、运量大的水路运输已成为国际货物运输最主要方式。福建泉州和菲律宾吕宋岛同为“海上丝绸之路”的关键节点,拥有陆地港这一全国唯一汇集国际陆港、保税物流、国际快件和跨境电商四大通关平台的口岸及菲律宾最大港口马尼拉港,可构建中菲“类边贸”模式,作为连接中国内地市场与菲律宾乃至整个东南亚市场的桥梁。建议利用中菲突出的区位优势和“海上丝绸之路”这一纽带,在泉州金改区以及菲律宾吕宋岛建立“中菲跨海边贸试验区”,推广人民币在中菲经贸往来中的使用。

1.深化“政策沟通”

(1)确立跨海边贸试验区战略地位。中菲均坚持独立自主的对外政策,积极寻求双边各领域的战略合作,建立稳定的双边关系和长效的政策对接机制是顺势而为、大势所趋。在稳定双边政治关系的基础上,协商制定“中菲跨海边贸试验区”总体建设方案,在“海丝核心区”的战略构想下将试验区打造为面向菲律宾乃至东南亚的经贸合作前沿平台,从政策层面确立其战略地位。

(2)形成双边贸易政策对接长效机制。在“中国—东盟全面经济合作框架协议”下,中菲货物贸易享有最惠国关税税率,建议在此基础上加强贸易政策对接,如对区内“类边贸”企业的注册方式、经营分工等方面的要求给予一定支持、提供出口增值税退税、区内注册的重点产业项目及企业适当给予3-5年的所得税、土地使用税免税期等。

2.确保“资金融通”

(1)扩大人民币投资支持力度。据亚开行测算,2020年菲基建资金缺口将达到1271.2亿美元,而菲政府2017年推出的“大建特建”计划进一步拉大了资金缺口。菲政府吸收外资支持本国经济建设的想法与“一带一路”倡议的“设施联通”相契合,为人民币输出创造条件。建议在吕宋岛“跨海边贸试验区”基建融资时通过对外援助、市场资源配置等方式以“直接投资+金融投资”模式嵌入人民币,在基建项目融资、跨境贷款等投融资项目中选择人民币。

(2)构建区域金融服务平台。一是在“跨海边贸试验区”内实现双币种区域间直接汇率挂牌交易。借鉴东兴试验区东盟货币业务中心的发展经验,在区内设立双边本币兑换和清算的区域金融服务平台,完善区内小额货币兑换点网络,便利人民币直接结算。二是做好金融跟进扶持。鼓励中资金融机构在试验区内设立分支机构,为企业提供配套的资金国际化服务,同时在泉州金改区内放宽外资银行准入渠道,引导金融机构结合区内企业的需求和特点,优化流程、降低成本,推进人民币结算。三是给予区内适当政策倾斜。借鉴广西云南沿边金改区的成功经验,给予泉州金改区金改政策先行先试,包括跨境贸易人民币结算业务政策的适当倾斜,对以人民幣结算的企业予以一定比例补贴等。

3.加强“设施联通”

(1)加强区内基础设施建设。一是通过基建投资及工程承包、劳务合作等方式推进试验区港口合作建设,利用中方基建的比较优势,完善口岸仓库建设、船舶购造和航道整治,增加现有“泉州—马尼拉”海运物流专线和班次,畅通水陆联运线路,降低运输成本。二是对试验区进行科学规划布局,强化区内骨干通道建设,投建集仓储、运输、物流、信息、报检报关、货运保险等多功能为一体的物流园区,提供高效率、低成本的跨海边贸货物的物流集散服务。

(2)投资发展返销产业园区。中国目前着力加强供给侧改革、推动消费升级、向境外转移过剩产能,而菲“大建特建”计划则寻求吸引外资来支持本国经济建设、融入全球产业链,宽松的外汇管理政策提供了良好的政策环境。因此,国内可通过人民币对菲直接投资在吕宋岛试验区内探索建立返销产业合作园区,园区内企业以人民币作为结算币种,所生产的产品在供返销的同时也可进入菲律宾市场。

4.推进“贸易畅通”

(1)利用跨境电商创新业态。利用泉州陆地港口岸优势,搭建“网上丝稠之路”,通过跨境电商等外贸新业态的发展突破传统口岸商贸形式的制约。依托现有电子商务基地及物流园区,充分利用“泉州—马尼拉”海运物流专线,参照双边比较优势产业推进中菲跨境电商进出口零售平台建设,开启中菲外贸发展新通道。

(2)简化人员货物通关流程。在区内构建规范化的出入境管理体系及现代化的口岸信息系统,强化海关、检验检疫、交通运输等各部门合作,探索建立“互联网+”一站式电子口岸,切实促进贸易便利化。提升区内人员货物的出入境效率,对确有必要的人员护照申请给予优先办理,对符合条件的生鲜物流进出口简化通关手续,切实促进区内贸易便利化。

5.实现“民心相通”

(1)成立跨海边贸协调组织。借中菲经贸联委会重启时机,成立中菲跨海边贸协调会,对试验区内企业经营活动进行协调指导。此外,鼓励在菲的华人商会和中资金融机构利用自身天然优势为两地贸易投资往来牵线搭桥,如通过与地方政府、合作银行等多方合作,举办商务论坛、跨境投资贸易洽谈会和交流合作研修班等。

(2)发挥泉州侨务资源作用。泉州人自明朝“下南洋”时便形成迁居菲律宾的移民传统,在菲的泉籍华侨华人人数众多、经济实力雄厚、泉商网络发达。建议发挥人缘、乡缘优势,通过侨联等部门协调在菲泉籍华人积极参与到试验区建设中。一是提供信息、牵线搭桥,引导在菲泉商各显其能,参与试验区合作项目。二是为“走出去”的区内中国企业提供协助,利用在菲泉商熟悉当地国情、政情、民情的优势,帮助企业开展合作、打入市场。三是利用自身熟悉当地法律政策、警务司法的优势,引导在菲泉商为区内企业提供支持,消除文化差异,减少投资摩擦。四是鼓励其作为中菲互动的纽带和窗口,帮助当地人民消除对中国的误解和隔阂,展示中国和平务实、求同存异的形象,增加两国人民的相互认同感。

(三)长期目标:以菲律宾为支点,促进人民币在东南亚的使用

目前,中国正寻求从传统制造业主导的“世界工厂”向科技创新、消费驱动主导经济增长的“世界市场”转型,在本世纪上半叶有望成为全球成长性最高、规模最大的消费市场,在“一带一路”倡议下更是能极大拉动沿线东南亚国家的经济增长。因此,政府、企业及金融机构通过人民币投融资协助沿线国家发展以人民币计价结算为特点的返销产业合作园区,一方面可以转移中低端过剩产能、利用东道国低廉的劳动力和资源成本满足境内不断增长的消费需求,另一方面也为人民币进一步区域国际化确立良好的实业经济基础。

近两年菲律宾作为东南亚经济增长最快的国家及全球人口平均年龄最小的国家之一,被世行、亚开行、国际货币基金组织等评为亚洲最活跃的发展中经济体,具有较强发展潜力。在菲律宾“大建特建”的政策下,我国应借“一带一路”东风,将试验区内的返销产业合作园区进一步打造为东盟地区生产要素交流的枢纽,寻求商流、物流、资金流和信息流区域性集中,“从边到面”将人民币在东南亚的周边化转向区域化,达到“双赢”目的。菲政府可借鉴中国经验,在合作园区内实行税收、劳工、人才等各方面的政策倾斜,优化园区内营商环境,加大对中企的招商引资力度,同时中方可通过招收菲律宾留学生、开展高校合作培训项目等为合作园区培育管理和技术人才。

此外,金融方面也应建立健全相关制度安排。一是通过主权熊猫债、银团贷款等融资方式,发扬亚投行、丝路基金等机构的优势,在确保合作园区项目资金来源的同时扩大人民币的使用。二是加大防范和打击跨境金融犯罪力度,加强与东南亚国家的沟通及监管协调,营造良好金融合作生态。三是加强东南亚离岸人民币市场的建设力度,满足沿线国家企业和民众的人民币多元化资产配置需求。随着人民币向东南亚的持续输出,持有人民币资产的企业和民众将相应产生资产配置和管理需求,而东南亚沿线国家普遍存在金融市场较不发达、国民储蓄率参差不齐的情况,应加强以新加坡为代表的东南亚人民币离岸市场的建设力度,利用国际金融中心的广度和深度,通过债券、基金、套保工具衍生品等金融产品和兑换平盘、同业拆借、人民币清算等金融服务,盘活东南亚国家的人民币资金,形成人民币在境外的良性自循环,满足境外企业和民众的人民币资产管理需求。

参考文献:

[1]边卫红.离岸人民币市场步入阶段性调整期——人民币国际化与离岸市场发展会议综述[J].国际金融,2017(1):11-17.

[2]程晓波.“一带一路”贸易合作大数据报告(2018)[R].北京:國家信息中心“一带一路”大数据中心,2018.

[3]陈飞.马尼拉中行人民币清算业务提升研究[D].兰州:兰州大学,2014.

[4]邓莉云.中越贸易结算中的人民币认同度问题研究[D].南宁:广西大学,2014.

[5]贾益民,张禹东,庄国土.华侨华人蓝皮书:华侨华人研究报告[M].北京:社会科学文献出版社,2017.

[6]刘刚,张友泽.人民币在“一带一路”货币圈发挥了锚效应吗?——基于人民币与主要国际货币比较研究[J].国际金融研究,2018(7):32-41.

[7]王华.跨境人民币结算对广西—东南亚贸易的影响效应研究[J].金融发展评论,2015(7):106-119.

[8]Arslanalp S,Liao W,Piao S.China's Growing Influence on Asian Financial Markets[J].IMF Working Papers,2016(16).

[9]Chinn,Menzie D.Emerging Market Economies and the Next Reserve Currencies[J].Open Economies Review,2015(1):155-174.

[10]International Monetary Fund.Annual Report on Exchange Arrangements and Exchange Restrictions 2016[M].Washington D.C.:International Monetary Fund,2016.

[11]Liao S,Mcdowell D.No Reservations:International Order and Demand for the Renminbi as a Reserve Currency[J].International Studies Quarterly,2016(2):272-293.