科创板来了

科创板在这个夏天如约而至,中国资本市场再添新成员。

科创板的英文名字是“STAR market”。STAR是在Sci-Tech Innovation Board中选取了STAR四个字母组成的。很显然,国家冀望能从科创板中涌现出一批批明星企业。而从首批科创板企业的发行情况看,投资者也对科创板充满期待。

随着科创板正式拉开序幕,科创板上市企业也吸引了越来越多机构投资者和个人投资者的关注,他们关心科创板的赚钱效应,或用赚钱效应来评判企业质量。不过,“风物长宜放眼量”。上市仅是开始,科创板对资本市场乃至对中国经济究竟有多大推动作用,还需要用长期眼光去看待。

中国融资体系中,银行贷款为主的间接融资占主导,社融结构中几乎80%都是间接融资。直接融资中大部分又是债券融资,且资金过度集中于国企。从这层意义上来说,科创板是一项重要的金融供给侧改革,尤其是为科创类民企开辟了融资渠道。

民营科创企业很大一部分有着早期亏损、研发投入大、抵押物少的特点,往往受银行信贷歧视。通过科创板,这些公司可以通过股权融资实现产业升级与高速发展。与此同时,股权投资机构也多了一个退出渠道,缩短了投资科创企业的退出周期。

机制革新是科创板另一个值得关注的变革,注册制试行“上交所审核、证监会注册”,上市周期因此大大缩短。而允许负盈利、同股不同权、VIE等硬科技企业上市也意味着监管思路转向市场化。退市方面, “宽进宽出”的设计则倒逼投资者强化风险意识,让A股存量市场改革有了一个可供借鉴的“增量改革试验田”。随着科创板的加速推出,我们也有理由期待资本市场的进一步深化改革。

此外,科创板还试行了券商跟投制度,加大了对承销商约束力,让券商更愿意从长远角度考虑承销企业的发展。未来,承销商对新股的估值定价能力可能会成为投行业务的核心竞争力。

“投資有风险,入市须谨慎”。对于投资者来说,科创板的风险还是需要格外留意。我们以打新为例,因为相关条件限制,科创板中签率可能远高于A股中签率。但是,根据中证协《科创板首次公开发行股票网下投资者管理细则》,科创板打新将抽取10%中签者锁定半年。这意味着打新的类固收模式很可能因此而被打破,投资者打新更要认真选好公司选好时机。尤其是科创板退市制度与成熟市场接轨,退市条件很容易被触发,加之退市企业申请重新上市又被禁止。赚不到钱倒是小事,一旦踩到雷,那就得不偿失了。

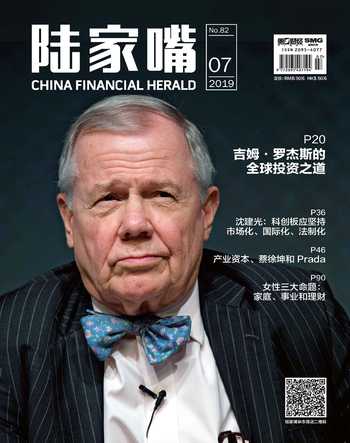

不管怎样,被寄予厚望的“star market”科创板来了,我们相信很多明星企业会从科创板中冉冉升起。对投资者而言,“手可摘星辰”固然可喜,但也须时时记得“危楼高百尺”。