P2P网络借贷的定价差异分析

申嘉欣 马本江 周正龙

【摘要】固定价格定价和拍卖定价是当前国际上两种主流的P2P网络借贷定价机制。现有文献不乏对这两种定价机制的比较,然而在相关领域中,尚未发现有关拍卖定价、固定价格定价与借款人定价三种定价机制间的对比研究。对此,通过理论模型分析这三种机制的差异性或分化现象,并结合案例深入剖析机制分化的原因。研究发现,这三种机制的分化现象显著,其分化的原因可以归咎于法律体系、征信系统、市场集中度以及信息披露与监管四个方面的差异性。该研究结果可以为理解和优化互联网金融市场的定价机制提供一定的理论基础。

【关键词】P2P网络借贷;差异性;拍卖定价机制;固定价格定价机制;借款人定价机制

【中图分类号】F830;F724.59 【文献标识码】A 【文章编号】1004-0994(2019)14-0169-8

一、引言

P2P (peer-to-peer)网络借贷交易不仅降低了交易成本,提高了交易效率,也为借款人(资金需求者)采用多元化定价方式创造了条件[1]。固定价格定价和拍卖定价是当前国际上两种主流的P2P网络借贷定价机制,现有文献不乏对这两种定价机制的比较[2],然而在相关领域中尚未发现有关拍卖定价、固定价格定价与借款人定价这三种定价机制之间的对比研究。

拍卖定价是由贷款人(资金提供者)通过拍卖方式确定利率,根据借款人的需求情况随时叫停拍卖,并将叫停时的利率作为借款利率,即当借款人的借款需求被满足时,交易或拍卖被“关闭”。因此,招标停止时的价格是最终价格,并且称这种借贷定价机制为拍卖定价机制(简称“APM機制”)[1]。固定价格定价是由P2P网络借贷平台(简称“P2P平台”)根据不同借款人的信用评级设置利率(价格)。一般来说,信用评级越高,利率越低。因此,最终价格是P2P平台预设并强制发布的价格,可以将其称为固定价格定价机制(简称“PPM机制”)[2]。借款人定价是由借款人设定一个固定利率,随后多个贷款人提供他们愿意贷出的资金数额(即供给配额)。当借款人的借款需求被满足时,交易或拍卖被“关闭”,借款成功。因此,最终价格是由借款人预设的,并且借款人可以根据自己的预期收益情况调整拍卖过程中的利率,可以称这种定价机制为借款人定价机制(简称“BPM机制”)[3]。这三种不同定价机制的实际应用情况见表1。

由表1可知,P2P平台可以根据直接或间接的交易模式和定价模式进行分类[4]。直接交易模式是指在相同条件下,贷款人可以直接提供贷款给借款人而无须P2P平台干预的模式。例如,拍拍贷的主要工作是为贷款人和借款人提供一个规避线下复杂性的交易渠道。因此,拍拍贷不承担交易风险,只通过收取服务费赚取利润。间接交易模式是指在相同条件下,贷款人可以通过P2P平台间接取得借款的模式。例如,Zopa平台设置了贷款人的回报率和借款人的利率。此外,Zopa平台不提供借款人和贷款人之间的直接链接,即贷款人不知道借款人的身份。直接定价模式是指在相同条件下,贷款人和借款人之间的利率通过拍卖过程确定的模式。例如,拍拍贷平台使用的模式是:借款人提供利率,贷款人提供资金配额。间接定价模式是指在相同条件下,贷款人和借款人之间的利率通过竞标拍卖以外的模式来确定的模式。例如,Lending Club平台使用一个简单的预设利率机制。

表1中的Prosper l.0是2010年之前的Prosper平台,使用APM机制设置交易利率,而Prosper 2.0是2010年之后的Prosper平台,使用类似于LendingClub平台的预设利率机制设置交易利率。需要指出的是,使用表1所示的分类可以获得不同平台的定价机制。例如,拍拍贷平台的定价机制是借款人根据自己的能力设定利率,即BPM机制;Prosper l.0是通过贷款人拍卖过程设置利率,即APM机制;而Prosper 2.0和Lending Club平台是根据借款人的信用评级设置利率,即PPM机制。进一步可观察到,P2P网络借贷的定价机制在不断分化,呈现出多元化趋势,这促使借款人在实际借贷交易中可以选择自己偏好的平台进行交易,相应选择自己偏好的定价机制和交易规则。同时,在选择定价机制的过程中,借款人往往会考虑不同定价机制对筹资成功率、期望回报率、支付成本等方面的影响。

因此,本文试图探索的问题是APM、PPM以及BPM这三种机制之间的差异性主要表现在哪些方面?孰优孰劣?如果采取APM机制,P2P平台不需要参与借贷过程,拍卖过程会激化贷款人之间的竞争,有利于降低借款人的支付成本。然而,Prosper平台从拍卖模式过渡到固定价格模式的案例对APM机制提出了质疑,至少在借款人的筹资效率问题上让人质疑。例如,在Prosper l.0机制中,拍卖取决于所吸引参与者的数量和类型,而P2P平台中的参与者是由内生的市场机制产生的(并不固定),因此平台在使用APM机制以来不断减少市场份额,而使用一个简单的预设利率机制(等价于Prosper 2.O机制)可以吸引更多的参与者,并且该机制容易被大多数参与者接受[5]。如果采取PPM机制,P2P平台参与借贷交易过程,平台往往会从利润最大化角度设置一个较高的价格,但也容易降低借款人交易的积极性[2]。如果采取BPM机制,P2P平台不需要参与借贷过程,借款人可以设置一个较低的价格以降低支付成本。但是,这种定价机制的筹资效率较低,会导致借款人流标频繁。周雄伟等[6]研究指出,拍拍贷平台采取BPM机制不能有效缩短借款人的筹资时间,但一定程度的“平台参与”可以显著缩短借款人的筹资时间并提高筹资效率。

目前,相关的国内外文献主要集中于借款人融资行为、贷款人投标行为等问题的研究,而较少分析P2P平台的定价机制。仅有Chen等[1]、周正龙等[7,8]从拍卖的角度说明了竞标方式比文字描述更好地解决了P2P借贷问题,这是因为竞标定价方式能更好地披露借款人信息,激励借款人在还款过程中履行借款约定,同时指出有良好信誉记录的借款人能够获得更低成本的借款。因此,本文进一步从借款人的角度出发,对不同P2P市场的定价机制进行理论分析,以揭示不同市场的定价差异,为P2P平台的健康发展提供一定的理论启示。

与现有文献相比,本文的贡献可能体现在以下两个方面:第一,本文分析了现有P2P网络借贷市场三种定价机制的差异性,为了解释这种差异性,主要从借款人和P2P平台角度构建了最优决策模型,这也是国内首篇从理论上分析不同定价机制差异性的论文;第二,目前国内外关于P2P网络借贷市场定价机制的研究大多为实证研究,而本文从理论上构建了适于分析不同定价机制的理论框架。本研究也有重要的现实意义,目前国内外很多P2P平台的定价机制的差异较大,数量也日益增加,如果不考虑区域差异的影响,借款人在实际借贷交易中可以选择自己偏好的平台进行交易。此外,监管当局也可以结合本文的分析结果,制定适用于不同市场的法律法规,规范P2P网络借贷市场的发展。

二、理论模型

本文借助一个理论模型来比较APM机制、PPM机制以及BPM机制给借款人带来的差异性。理论模型的好处在于它不仅描述了不同市场机制的主要特征,而且从数学角度构建了利益相关者(包括借款人和贷款人以及P2P平台)的激励作用。在APM机制下,一个借款人要求在P2P平台上创建个人借款需求,如果借款需求被满足,那么所有成功的贷款人的合同利率要么是最低失败利率,要么是借款人的初始借款利率。在PPM机制下,P2P平台为贷款预设一个利率,并且借款人要么接受要么拒绝预设利率。一旦借款人接受预设利率就可以在平台上创建个人借款需求,任意贷款人都能以预设利率参与投标,即所有贷款人都将以预设利率提供贷款。在BPM机制下,由借款人预设一个利率,任意贷款人以预设利率参与投标。设p为借款需求被满足时的合同利率(不管是哪种机制)。已有金融文獻研究发现,越高的合同利率往往引起越高的违约率。因此,用δ(p)表示给定合同利率p下的违约率,满足δ’(p)≥0。同时,每个单位的借款需求存在一个可变成本c。如果借款需求被满足,这个成本(等同于平台的服务费)将在借款人收到需求之前扣除。为了简化研究,假设借款人的需求是D单位,贴现率为τ。这个贴现率可以理解为借款人从外部选择中获得的最优利率。因此,借款人愿意支付的最高利率为τ-C。

假设有n个潜在的贷款人(L1,…,Ln)为指定的借款需求提供资金,并假设n>D,即如果价格合理就有足够多的贷款人提供资金。这个假设条件是合理的,因为在P2P平台上考虑了所有贷款人较大的资金池。进一步假设任意一个贷款人Li提供的资金配额至多为1单位,并且存在一个独立的私人真实价值vi(i=l,2,…,n)。贷款人Li的vi表示他愿意提供资金给借款人的最低利率,等价于贷款人提供真实利率的意愿。如果贷款人L发现借贷交易的初始利率低于vi,那么他将不会提供任何贷款。这等价于贷款人对这个贷款的真实价值,或等价于贷款人外部选择的无风险利率。进一步地,假设在本文的研究期间不存在转让机会,因此贷款人L的vi与其他贷款人的Vj (j≠i)是相互独立的。假设vi是独立同分布的,分布函数为F(·),概率密度函数为f(·),用vn:k表示n个独立同分布的私人真实利率(V1,…,Vn)中的第k个真实价值,k=l,2,…,n,通过Gk(·)来表示v“k的分布函数,概率密度函数为gk(2)。

1.APM机制。首先建立一个多单位的统一价格拍卖,并且含有D个单位的需求。在这样一个拍卖中,市场出清利率通过贷款人的报价或借款人的保留利率加以设置(具体如定义1所示)。在拍卖理论的私人价值范例中,通常认为一个贷款人的弱占优策略是提交其真实价值vj。相比其他市场的拍卖模型,本文的环境存在两个不同之处:一是贷款人的投标上限被借款人的保留利率所限制;二是贷款人将考虑借款人违约的可能性,而且这个违约率与合同利率密切相关。然而,这两个因素并不会影响贷款人的投标均衡策略,其弱占优策略依旧是提供真实价值。因此,最后一个中标人将是带有最低真实利率的贷款人,每个中标贷款人提供1单位的配额。

命题1指出,最优的初始利率严格低于借款人潜在的最大可接受利率τ-C。这个命题是合理的,因为借款人为了获得严格正的期望收益,将提供一个严格小于T-C的初始利率。式(5)中的F(·)和(·)是贷款人估价的分布函数。这个结果意味着最优初始价格独立于贷款人的数目,即两者不相关。结合命题1给出如下推论:

推论1:如果贷款人的估价存在一个对数凹分布(本文以[0,τ-C]的均匀分布为例),那么r*关于D是递增的,并且满足:

推论1也满足最优的初始利率严格低于借款人潜在的最大可接受利率τ-C,并且当满足D∈[1,+∞]时,对式(6)求极限得到r*E[0.5(τ-c),(τ-C)],说明最优的初始利率随着借款需求的变化而变化,并且存在一个有界的区间,下界被称为“好的”最优初始利率,上界被称为“坏的”最优初始利率。

2.PPM机制。接下来建立PPM机制下有关借款人、贷款人以及P2P平台之间的动态模型。在这样一个机制中,市场出清利率通过P2P平台预设的利率来确定(具体如定义2所示)。因为P2P平台在这个新机制下设置了利率p(例如Prosper平台的政策变化),所以需要特别考虑平台对借款人需求定价的动机,以最大化平台的预期利润。借款人要么接受平台预设的利率,要么拒绝平台预设的利率。一旦借款人接受预设利率,那么预设利率将被固定在整个借贷交易过程中。

如果借款人能够选择P2P平台预设利率的情形,则他的占优策略满足式(8),并且严格低于借款人潜在的最大可接受利率τ-C。事实上,如果P2P平台预设的利率高于τ-C,借款人会选择退出市场。因此,借款人的最大可接受利率τ-C等价于一个闽值p。如果P2P平台预设的利率p低于这个阈值,借款人将接受p;如果p高于这个阈值,借款人将拒绝它并且离开市场。换句话说,如果p≤p,借款人就接受p;否则就拒绝它。在这个阈值上,借款人的策略是无差异的,即:

容易得到阈值价格p =τ-C。当然,在PPM机制中,借款人自然希望P2P平台提供的利率满足式(8)。然而,P2P平台主要通过最大化自己的利润去设置这个利率。假设P2P平台的利润主要来源于借款需求的收费和贷款人收益的分成,用α表示固定费率,0表示平台分成比例,那么平台的决策模型为:

此时,P2P平台将选择一个利率最大化自己的利润,下标PT表示平台现在的选择。在P2P平台预设利率的情况下,平台的目标函数关于p是递增的,这意味着平台将选择一个尽可能大的利率来最大化其预期利润。因此,选择借款人最大可接受利率τ-C是P2P平台的占优策略,即最优预设利率为:

结合式(5)~(11)的分析,可以给出如下推论2:

推论2:在其他条件相同的情形下,借款人在APM机制中选择的初始利率低于P2P平台根据PPM机制分配的初始利率,即r*<τ-c。进一步地,在借款需求被滿足的情形下,APM机制下的合同利率低于PPM机制下的合同利率,即pA(r)

推论2背后的含义比较容易理解。在APM机制下,借款人需要在初始利率和筹资概率之间权衡。借款人在设置一个初始利率时,如果利率过高,这个利率将在借贷期限内生效,导致“获胜者的诅咒”(即以较高要价发布借款需求是亏损的)。反之,如果利率过低,借款人就不能吸引足够多的贷款人提供资金。在PPM机制下,平台提供的利率反映了借款人的质量,充当了一个质量信号。换句话说,与APM机制相比,贷款人按照同样的初始利率更有可能在PPM机制下投标。因此,P2P平台能够提取借款人盈余(因为借款人必须先行动),并且通过设置更高的利率来吸引潜在的贷款人参与投标,这样就可以收取相应的费用,实现利润最大化目标。

3.BPM机制。下面建立BPM机制下有关借款人、贷款人以及平台之间的动态模型。在这样一个机制中,市场出清利率通过借款人事前设置的利率来确定(具体如定义3所示)。由于借款人在这个机制下设置了利率b,所以需要特别考虑借款人的定价动机,以最大化自己的预期利润。

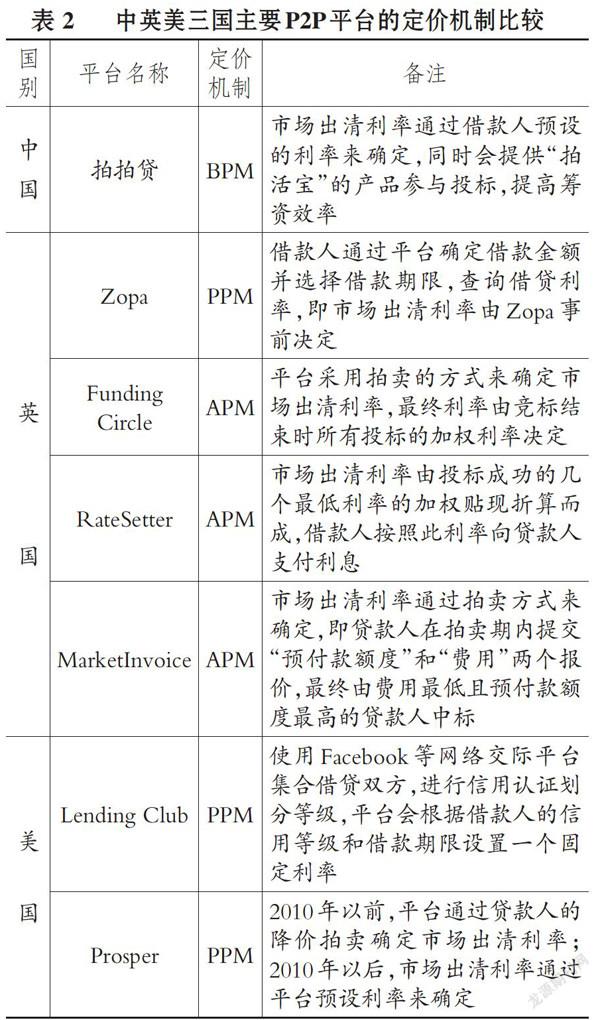

推论3:在其他条件相同的情形下,如果贷款人的估价存在一个对数凹分布(以[0,τ-C]的均匀分布为例),且满足γ'(b*)/γ(b*)≤1/(1+τ—c),那么借款人在BPM机制中选择的初始利率低于APM机制中选择的初始利率,更低于PPM机制中分配的初始利率,即b* 需要注意的是,推论3中b*与r*之间的关系主要依赖于回报函数γ(·)和贷款人价值的分布函数。在较弱的条件下,b*严格小于r*。一个比较直观的结果是,P2P平台将预设一个高于借款人在拍卖中选择的利率,同时也高于借款人预设的利率。所以,在保证借款需求被满足的基础上,PPM机制中的初始利率和合同利率最高且保持不变,而BPM机制中的初始利率和合同利率最低,且保持不变。进一步根据前面的假设可知,贷款违约率随着合同利率的提高而提高,所以违约率在PPM机制中最高,在BPM机制中最低。同时,在BPM机制中被提供资金的概率Pr(V“k≤pB)严格小于APM机制中的概率Pr[vn'k≤1(pA)],进一步小于PPM机制中的概率Pr[vn'k≤γ(pPT)]。这与实际情况也是吻合的。例如,在拍拍贷平台的散标模式中,主要采取借款人自行定价方式(即BPM机制)进行交易,但由于该模式下的流动资金过于分散,且很多借款人往往会压低价格以增加自己的收益,使得许多借款需求无法被满足,导致借款成功率较低[6]。再比如Prosper平台的机制转变以及Lending Club平台的成功也验证了PPM机制在筹资效率方面的优势[11]。此外,较高的初始利率会导致更高的筹资概率,贷款人有动机以固定价格进行投标。因此,可以给出如下推论4: 推论4:贷款人可以在PPM机制中较早投标,并耗尽自己的预算配额。 事实上,P2P平台提供的价格信息(利率)比借款人的要约价格更加重要,贷款人应该较少依赖于其他投标人的行为来判断借款人的质量,而是较多依赖于P2P平台预设的利率。例如,Zhang、Liu[12]的研究指出,P2P网络借贷中的“羊群行为”应该被减少,甚至可能采取措施消除“羊群行为”。一个可行的方案就是采取固定价格交易机制,在这种机制下可以以P2P平台提供的利率为信号进行投标,而不需要依赖于其他贷款人的投标行为、借款人的网络关系等[13]。 三、三种定价机制的进一步讨论 互联网金融这种新型金融业态的诞生,不仅是一种金融交易的技术创新,而且是一种金融制度的创新,P2P网络借贷是这种金融制度创新的重要组成部分。这种新的金融定价方式包括:贷款人通过拍卖自主决定交易价格;P2P平台决定交易价格;借款人自行决定交易价格。这三种不同方式反映了目前国际上P2P网络借贷市场盛行的不同定价机制,区别于传统的以银行为主的金融定价方式,在一定程度上可以弥补当前传统金融市场的不足。表2列举了不同国家不同平台的定价方式存在的差异性。然而,是什么因素导致P2P网络借贷市场的定价机制不断分化并呈现多元化趋势呢?本节将进一步探讨该问题,主要从四个方面展开分析。 1.法律体系的差异性。从法律体系的角度来看,英国和美国是典型的英美法系国家,它们的法律制度与我国截然不同,是这种制度导致英国和美国以直接融资为主,而我国主要以银行间接融资为主。这一逻辑可以从一定程度上解释英美国家和我国P2P网络借贷定价机制的差异性,即英美国家以APM和PPM机制为主,我国以BPM机制为主。 2.征信系统的差异性。从征信系统的角度来看,英美国家的征信体系比我国的征信体系更完善。我国的央行征信系统建立时间较短,目前难以覆盖P2P网络借贷所涉及的借款人群,这种缺乏征信记录的状况很可能导致P2P平台被迫采取BPM机制,这样可以减少信息甄别的成本。而英美国家凭借完善的征信系统可以较快甄别出借款人的类型,进而可以通过PPM机制制定合理的价格,以吸引贷款人参与投标。 以上两个方面可以解释英美国家和我国P2P网络借贷定价机制的差异性,但无法解释英国和美国的差异性。那么,是不是市场集中程度导致了英美国家定价机制的差异性呢?答案是可能的。 3.市场集中度的差异性。从市场集中度来看,中英两国的市场集中度较低,而美国的市场集中度较高。因此,对于美国市场而言,如果P2P平台采用PPM机制而非APM机制,可以依靠较高的集中度实现规模经济,有效提高借款人的筹资效率,只需少数几个P2P平台就可以占领整个市场。对于英国市场而言,如果P2P平台采用PPM机制而非APM机制,并不能快速实现规模经济,整个市场无法被少数几个平台占领,甚至一些平台为了提高筹资效率,会建立风险储备金、加入担保公司等,这也有可能加剧不同平台的机制分化。例如,2010年,英国的四大平台之一 RateSetter公司首先建立風险储备金为贷款人提供担保;随后,Funding Circle等平台也相继加入担保公司为贷款人提供同样的保障措施。这些措施在一定程度上也会影响不同平台的定价方式,使得不同平台的定价机制不断分化,具体可参见表2中Zopa与Funding Circle等平台的差异比较。 4.信息披露与监管的差异性。信息披露与监管也有可能导致不同平台定价机制的分化。例如,根据美国政府责任办公室提交的报告,Lending Club和Prosper平台都在证券交易委员会(SEC)注册。SEC对P2P行业按照证券业的从业标准进行监管,重点关注P2P平台是否按要求披露信息。特别地,P2P平台每天都要向SEC提交报告,事后如果贷款人能够证明平台披露的关键信息有遗漏或错误,可以通过法律手段追偿。在这种严格的监管情形下,P2P平台提供的定价能够真实地反映借款人的类型,所以有动机采取PPM机制,因为贷款人可以以平台提供的利率为信号进行投标,而不需要依赖于其他贷款人的投标行为、借款人的网络关系等。然而,我国和英国对P2P行业的监管相对宽松,以行业协会的自律为主。两国的现有监管规则都没有强制要求平台披露单笔借款的信息,我国的监管当局目前没有对信息披露作过多强制要求,英国的金融行为监管局(FCA)也只要求P2P平台将其商业模式以及延期或违约贷款评估方法等信息明确告知消费者。在监管不严格的情形下,平台提供的定价不能真实地反映借款人的类型,所以没有动机采用PPM机制,往往采取BPM或APM机制,以减少甄别借款人类型的成本;同时,也可能建立风险储备金、加入担保公司以吸引贷款人参与投标。 综上所述,不同P2P平台定价机制分化的原因可以归咎于法律体系、征信系统、市场集中度以及信息披露与监管四个方面的差异性,特别是不同国家的机制分化更为显著。进一步结合理论模型的分析可知,APM和BPM机制的交易利率和筹资效率较低,PPM机制的交易利率和筹资效率较高,但也存在较高的违约率。因此,在实际应用过程中,可能无法直接判断上述三种机制孰优孰劣,这三种机制都需要进一步完善和创新。 首先,针对我国市场的BPM机制而言,需要进一步解决借贷交易的效率问题。虽然目前我国很多P2P平台也加入担保公司以吸引贷款人参与投标,但根据我国《网络借贷信息中介机构业务活动管理暂行办法》(以下称《暂行办法》)的规定,这种担保模式并不符合相关规定,市场发展可能会受阻。因此,在提高效率及未来发展中可以从以下三个方面入手:①不断完善相关法律法规,并制定相关惩罚机制与政策,防止贷款逾期、违约和欺诈性申请;②构建并完善我国市场的征信系统,包括建立行业征信机制;③加强信息披露与监管,包括P2P平台严格披露详细的借款信息、定期向监管部门备案、贷款人事后受损有追责的权利等。其次,针对英国市场的APM或PPM机制,同样需要进一步解决借贷交易的效率问题,可以从以下两个方面入手:①不断完善相关法律法规,加强信息披露与监管;②在APM机制中,可以通过构建渠道来加强借款人与贷款人之间的沟通,从而提高拍卖效率,甚至借鉴Prosper平台的转型案例,从APM机制逐渐演化为PPM机制。最后,针对美国市场的PPM机制,需要进一步解决借款人违约率问题,可以采取准备金和保险政策等措施来防止贷款逾期、违约和欺诈性申请。 四、结论与启示 本文通过一个理论模型比较了APM机制、PPM机制以及BPM机制给借款人带来的差异性,探讨了不同定价机制对初始利率、合同利率、筹资概率以及违约概率等方面的影响。研究结果表明,在其他条件相同的情形下,如果满足一定的弱条件,借款人在BPM机制中选择的初始利率将低于在APM机制中选择的初始利率,更低于PPM机制分配的初始利率。而在借款需求被满足的情形下,BPM机制的合同利率将低于APM机制的合同利率,更低于PPM机制的合同利率。一个比较直观的结果是,P2P平台将预设一个高于借款人在拍卖中选择的利率,同时也高于借款人预设的利率。所以,在保证借款需求被满足的基础上,PPM机制下的初始利率和合同利率最高并保持不变,而BPM机制下的初始利率和合同利率最低并保持不变。此外,借款人的违约率随着合同利率的提高而提高,因此违约率在PPM机制中最高,在BPM机制中最低。同时,在BPM机制中被提供资金的概率严格小于APM机制中的概率,更小于PPM机制中的概率。本文在理论分析的基础上,进一步结合实际案例深入剖析了定价机制存在差异性的原因。研究发现,可以归咎于法律体系、征信系统、市场集中度以及信息披露与监管四个方面的差异性,特别是不同国家的机制分化更为显著。因此,在实际应用过程中,可能无法直接判断上述三种机制孰优孰劣,这三种机制均需要进一步完善和创新。在此基础上建议不断完善相关法律法规,加强信息披露与监管。 对于我国市场的P2P平台而言,更应该重视定价机制的差异性,不断完善定价机制和交易规则,为更多群体提供“普惠”服务。党的十八届三中全会首次提出,要建立全方位为社会所有阶层和群体提供服务的“普惠金融”体系。借助于互联网的大数据和低成本优势,P2P网络借贷市场将成为我国多层次金融市场体系的重要组成部分。特别是在目前我国市场集中度较低、征信系统不健全的背景下,需要进一步加强机制创新,为更多中小企业、年轻白领和大学生等群体提供服务和支持。同时从投资的角度来看,我国富裕人群相对年轻,对移动互联网、云计算等新兴技术接受度高,这都为P2P网络借贷的市场拓展创造了条件,因此有必要披露我国P2P网络借贷定价机制与国外其他定价机制之间存在的差异性,加强机制建设和创新。 主要参考文献: [1] Chen N., Ghosh A.,Lambert N.S..Auctions forsocial lending:A theoretical analysis[J].Gamesand Economic Behavior, 2014( 86): 367~391. [2] Wei Z., Lin M_ Market mechanisms in onlinepeer- to- peer lending[J].Management Science,2016(12):4236 ~4257. [3]周正龙,马本江,胡凤英.中国P2P网络借贷平台的动态逆向拍卖机制[J].系统工程理论与实践,2017(2):409~417. [4] Galloway I..Peer-to-peer lending and communitydevelopment finance[J].Community Investments,2009(3):19~23. [5] Liskovich I., Shaton M_ Borrower selection intocredit markets: Evidence from peer- to- peer len-ding[J].SSRN Electronic Journal, 2016. [6]周雄伟,朱恒先,李世刚.“平台参与投资”与P2P筹资效率——基于拍拍贷平台“拍活宝”数据的经验研究[J].中国工业经济,2017(4):155~175. [7]周正龙,马本江,胡凤英.随机需求条件下的P2P网络借贷拍賣机制[J].中国管理科学,2018(5):21~30. [8]周正龙,马本江,胡凤英.双边密封竞标下的动态P2P网络借贷拍卖机制[J].系统工程学报,2018(3):341~354. [9] Bester H_ Screening vs. rationing in credit marketswith imperfect information[J].The American Eco-nomic Review, 1985 (4): 850~855. [10] Einav L,Farronato C., Levin J., Sundaresan N_Auctions versus posted prices in online markets[z].Working Paper,2016. [11] Serrano-Cinca C.,Gutierrez-Nieto B_ The useof profit scoring as an alternative to credit scoringsystems in peer-to-peer (P2P) lending[ J]. Deci-sion Support Systems, 2016( 89): 113~122. [12] Zhang J., Liu P_ Rational herding in microloanmarkets[J].Management Science, 2012(5):892一912. [13] Freedman S., Jin G.Z_ The information valueof online social networks: Lessons from peer-to-peer lending[J].International Journal of IndustrialOrganization, 2017( 51): 185~222.