互联网企业EVA估值模型改进研究

朱伟民 姜梦柯 赵梅 王玉玎

【摘要】互联网企业具有高成长、高风险、轻资产和收益不确定等特点,难以运用传统方法进行价值评估。针对互联网企业价值评估的难点与重点,首先分析各类估值方法的适用性,借鉴已有研究成果提出基于用户价值的改进的EVA模型。然后运用改进模型和传统模型分别评估阿里巴巴的企业价值,进一步验证改进模型的有效性。

【关键词】互联网企业;企业价值评估;用户价值;二叉树法;经济增加值

【中图分类号】F276【文献标识码】A【文章编号】1004-0994(2019)24-0090-10

【基金项目】国家社会科学基金项目(项目编号:14BGL054)

一、引言

根据中国互联网络信息中心(CNNIC)第43次《中国互联网络发展状况统计报告》显示,截至2018年12月,我国网民规模达8.29亿人,互联网普及率高达59.6%[1]。信息技术的快速发展和网络用户的激增使得以BATJ(百度、阿里巴巴、腾讯、京东)为代表的互联网企业迅速成为有广泛影响的巨型公司。这些企业把各参与方连接起来,构建由多个主体组成的价值网络,利用各参与方独特的资源和技能,无限扩展经营领域和业务范围,对经济增长和社会发展都产生了难以估量的影响。目前,我国境内外上市的互联网企业已经超过了100家,总市值约十万亿人民币。在国外,私募股权市场对网约车Uber的估值已经高于成立于1908年的汽车业巨头通用汽车公司[2]。

资本市场赋予了互联网企业高估值的光环。服务的不可储存性和创新效益的溢出效应导致互联网企业的成长轨迹并非是线性的,初期大多数企业的净利润为负或者净现金流量为负甚至净资产为负,导致财务估值模型无法正常使用,这是互联网企业估值中的难点。

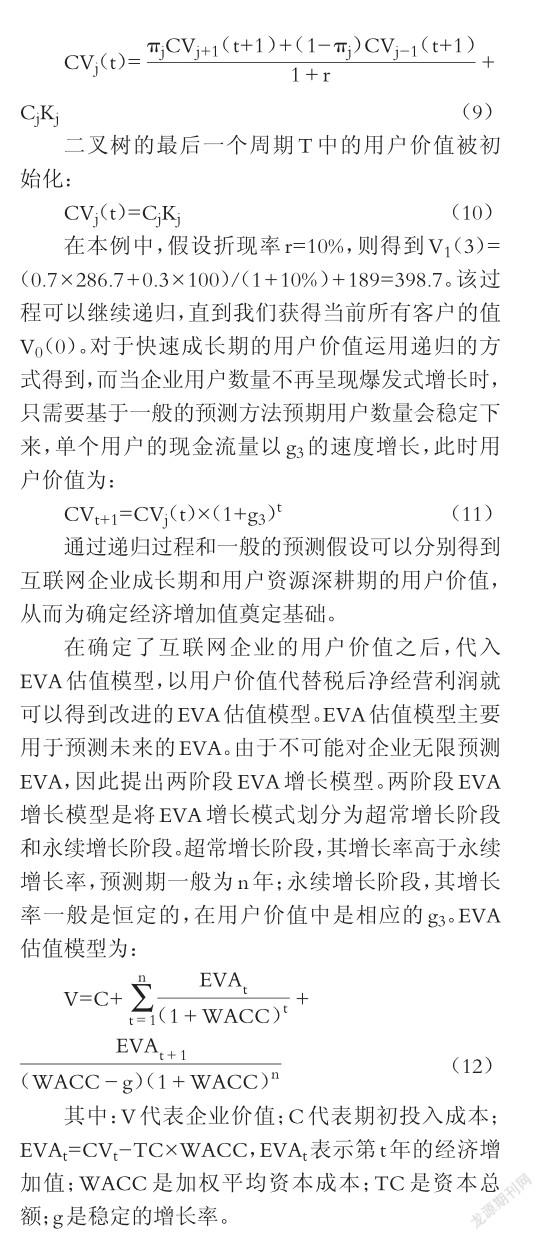

互联网企业独特的财务状况使其需要基于新的视角进行估值。互联网企业的估值不仅与资产和盈利等财务指标有关,更取决于投资者对企业发展前景的预期。互联网企业拥有的最主要的资源是用户,企业的价值源泉是用户基础。当前,互联网企业已经从单纯依靠资产获益转向开发用户价值。

基于上述分析,本文不再拘泥于传统的基于盈利、资产和交易价格估值的方法,而是转向用户创造价值的视角,在回顾已有相关研究的基础上,针对互联网企业的特征提出基于用户价值的改进的EVA模型,并以阿里巴巴为例验证模型的有效性。

二、互联网企业价值评估研究现状

1.基于盈利性的互联网企业估值。在早期的研究中,很多学者沿用传统的估值方法,对收益法、市场法进行了不同程度的改进。Blodge、Anning[3]比较了传统企业和互联网企业的发展速度的不同,提出了修正的市盈率法;Wolf等[4]则运用改进的EVA模型评估互联网企业价值;刘官华[5]构建了改进的现金流折现模型。但互联网企业发展早期普遍会经历特殊的“烧钱”阶段,盈利性很差,预期收益的不确定性使得基于盈利的估值方法有很大的局限性[6]。

2.基于企业成长不确定性的互联网企业估值。Schwartz、Moon[7]运用蒙特卡洛法对亚马逊的股票估值进行模拟分析,认为互联网企业价值很大程度上取決于收入增长率。Schwartz和Moon的模型中假设较多,导致估值结果与真实股价有较大的差距。李明[8]和赵延朋[9]分别运用B-S模型对百度和腾讯的市值进行了评估对比。运用实物期权计算的理论价值与市场价值有一定的可比性,但是在推导过程中对相关参数的分析可能存在一定的偏差。互联网企业在高速发展的同时面临着很大的不确定性,实物期权法可以在一定程度上缓解这种不确定性。

3.涵盖财务指标和非财务指标的综合性视角。这类研究通常是将定量和定性分析相结合,提出包括多个指标的评价体系。罗淇[10]从互联网企业的盈利模式入手,确定能够反映互联网企业价值的各项财务指标和非财务指标并赋予相应的权重,通过综合评估得到互联网企业的价值。王自然[11]根据盈利模式的差异把互联网企业拆分为不同的业务模块,分别对不同的业务模块进行价值评估,加总后得到企业价值。黄生权、李源[12]运用模糊实物期权评价法构建了互联网企业综合价值评估体系。综合性方法不仅指标众多、难以量化、可操作性不强,而且缺少相关的实证分析,因此其实际效果无法得到验证。

4.基于互联网企业的用户资源,以用户数量和用户质量评估互联网企业价值。Lehmann等[13]指出,对具有负收益的高成长公司比较准确的估值方法就是客户估值,随着时间的推移客户价值比实际市值更能稳定地反映企业的内在价值。Bauer、Ham? merschmidt[14]提出了以客户为基础的企业估值,通过整合客户资产和企业价值观构建了用于估计单个客户终身价值和客户权益的公式,并结合传统的财务指标估算FCF,然后以电信产业并购案例对模型进行了验证。Krafft等[15]提出了基于二叉树情景模型对成长性公司的客户进行估值的方法,其基于用户数量和每个用户产生的现金流量二叉树情景技术,得出了比采用传统净现值法更高的公司价值,但该研究忽视了现金流量,只考虑了现有客户的现时价值。魏嘉文、田秀娟[16]从梅特卡夫法则出发,借鉴基于客户数量的网络企业定价公式,改进了社交网络企业价值评估方法,并以新浪微博为例验证了其优越性。这一类研究更有针对性,更加符合互联网企业的实际。

总体来看,针对互联网企业价值评估的研究还处于探索阶段,现有文献尚未充分揭示网络效应对互联网企业估值的影响。互联网企业的估值不仅要探讨模型的适用性,还要揭示互联网企业的价值创造和价值获取与传统企业的不同。

三、网络效应与互联网企业价值

互联网企业的商业模式、成长轨迹与传统企业有很大差异,其价值评估也因其所具有的独特性而变得相对复杂:①互联网企业估值最突出的特征是成长性预期更高。持续的商业模式创新、不断涌现的新业态、网络效应带来的“指数级”增长,使得对互联网企业未来的预期值要远远高于成长潜力相对稳定的传统企业。因此,成长性是影响企业价值评估的关键因素之一。②难以合理预测互联网企业的未来收益。根据我国企业价值评估准则和相关规范的要求,对企业未来收益进行预测是基于企业历史经营数据,这种估值方法要求企业未来的发展路径不能发生“突变”。这个假设适用于传统企业,但对于互联网企业则基本不成立。环境的复杂性、不确定性和突变性导致互联网企业产生的现金流数量和持续的时间都很难预测。③互联网企业存在潜在的非财务价值。对于互联网企业来说,基于新增长点的潜在价值并未体现在当期的财务报表中。互联网企业前期构建用户基础需要进行巨额投入,此时反映在财务报表中的经营成果极其有限,其价值更多受到创新速度、管理效率和市场开发等一系列非财务指标的影响。用户基础作为互联网企业市场份额的关键因素,对企业的价值评估影响重大。目前为止,对于非收益性价值的评估没有统一的方法和衡量标准,运用现有的估值方法难以得到真实公允的互联网企业的内在价值。

互联网企业与传统企业最大的不同在于网络效应的影响。所谓网络效应是指在特定的产业市场中,一个消费者的价值取决于使用同一个产品或服务的其他消费者(或生产者)的数量[17],缺少其他消费者,产品就变得毫无价值,产品价值随着用户数量的增加呈现指数增长趋势。阿里等互联网企业作为平台联系买家和卖家,构筑双边或多边市场,提供促进各个用户群体相互交易的基础设施和规则[18],协调各用户群体[19]。互联网企业构建的交易空间(平台)是交易双方的中介,从各方创造的价值增值中获利。无论买家还是卖家均为互联网企业的用户,缺少了一边的需求,另一边的需求也会消失。网络效应可能带来“赢者通吃”的结果,拥有最多用户的平台能够按照其意愿“颠覆市场”[20],因而互联网企业常常把快速积累用户数量作为首要目标。

网络效应的激发是一个动态演化过程。在互联网企业发展的初期,企业常常要通过免费或补贴的方式吸引用户以激发网络效应。这一时期的现金流为负,企业往往要借助外部融资满足巨大的资金需求,天使投资等投资方只能基于企业的发展前景对企业进行估值。随着用户数量的不断增长,网络效应逐步显现,企业不仅要继续扩大用户范围,还要绑定用户,以提高用户忠诚度。在用户数量达到“引爆点”(临界点)之后就形成了自我强化的正反馈循环,网络效应充分显现[21]。这时企业不仅要对现有用户资源进行深耕,还可能以“包络”等方式进入新的领域[22],构建平台生态系统。如阿里针对电商用户开发的娱乐、旅游、金融等业务,京东从家电起步扩展到全品类等。借助网络效应,互联网企业不但实现了规模经济,还最大限度地发掘了范围经济。

综上所述,互联网企业的价值源泉来自用户,“互联网企业投资用户的过程也是价值创造的过程,没有创造收入的用户同样具有价值”[23]。用户基础带来的网络效应是互联网企业价值评估的前提。

四、用户价值视角的互联网企业EVA估值模型

企业价值评估是选择某一日期作为评估基准日,对企业的整体经济价值进行分析,衡量和评价企业的公平市场价值。网络效应蕴含巨大的价值创造潜力,使得互联网企业的价值评估更多的是对其发展前景进行预期。

针对互联网企业价值评估的难点,传统的价值评估方法存在适用性缺陷。传统的企业估值依据是预期收益折现、市场比较、企业资产、成本投入等。收益法的关键是对未来收益的预测,可以由预期收入确定。互联网企业的高成长性伴随的是预期收益不稳定、轻资产等特征。成立25年的亚马逊只有少数年份的财报盈利,京东尽管有巨大的营业收入和交易量却依然处于亏损状态。可见,在资本市场上互联网企业的股价与财务指标的关联性不高[23]。

市场法的关键在于选择可比公司,而參照物本身价格的合理性直接影响着结果的合理性,互联网公司作为新兴企业很难确定适宜的参照企业[24]。互联网行业发展周期短、产品(业务)更迭快、商业模式创新频繁,能够生存下来的企业并不多,进入资本市场的上市公司都是各领域的佼佼者。轻资产的互联网企业的资产状况并不能在财务报表中得到充分反映,成本法显然不能用于互联网企业估值。相比之下,应用经济增加值(EVA)模型从用户价值的角度评价互联网企业的价值能较好地解决估值不确定性的问题,更好地揭示成长性对互联网企业价值的影响。

EVA是企业资本收益与资本成本之间的差额,即企业税后经营利润与全部投入资本成本的差额。改进的EVA估值模型从用户创造价值出发,以用户价值代替模型中的税后经营利润。从投入产出的角度看,用户价值衡量的是产出水平,采用传统的加权平均资本成本乘以投入资本总额衡量投入水平,由投入减去产出得出“经济增加值”,最终确定折现后的互联网企业价值。

EVA估值改进模型的关键在于用户价值的确定。目前对互联网企业用户价值的计量并没有统一的方法,本文结合互联网企业发展不确定性和各个发展阶段的特征,借鉴传统的客户价值计量方法,运用基于用户数量和每个用户产生的现金流量的二叉树期权定价模型确定用户价值。互联网企业的发展过程有三个重要时期:初创期、成长期和稳定增长期。初创时期初始用户的积累必须达到临界点,日益增长的用户给企业带来的现金流量越来越大。在成长期,达到临界点用户数量之后形成的正反馈效应使得用户数量激增,现金流量也随之快速增长。随着用户数量增长逐渐平缓,企业进入稳定增长期。本研究建立在持续经营假设的基础上,将互联网企业的稳定增长期视为传统企业的永续增长期。

本文提出的改进EVA估值模型,是根据用户数量以及用户带来的现金流量的变化评估企业价值。在用户数量的动态演化过程中,假定终端用户的数量初始水平为N0,之后的用户数量增长如果达到了临界值,用户数量就会在短时间内实现指数增长;如果用户数量的初始水平长期低于临界值,企业就会由于负网络效应(负反馈)而衰败。

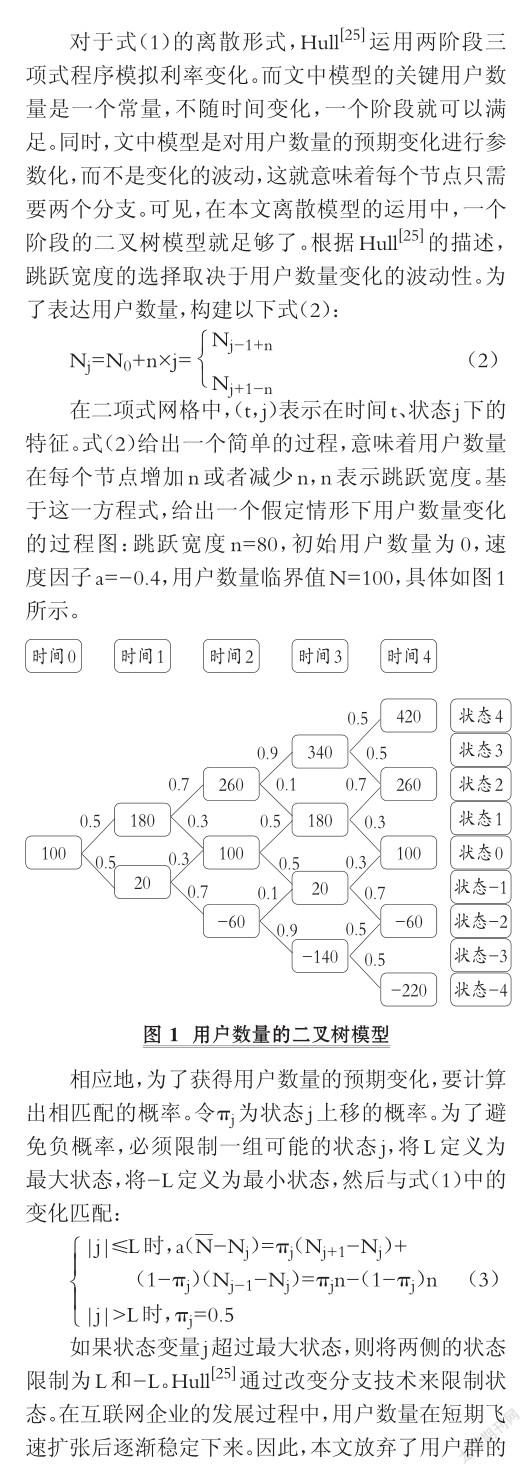

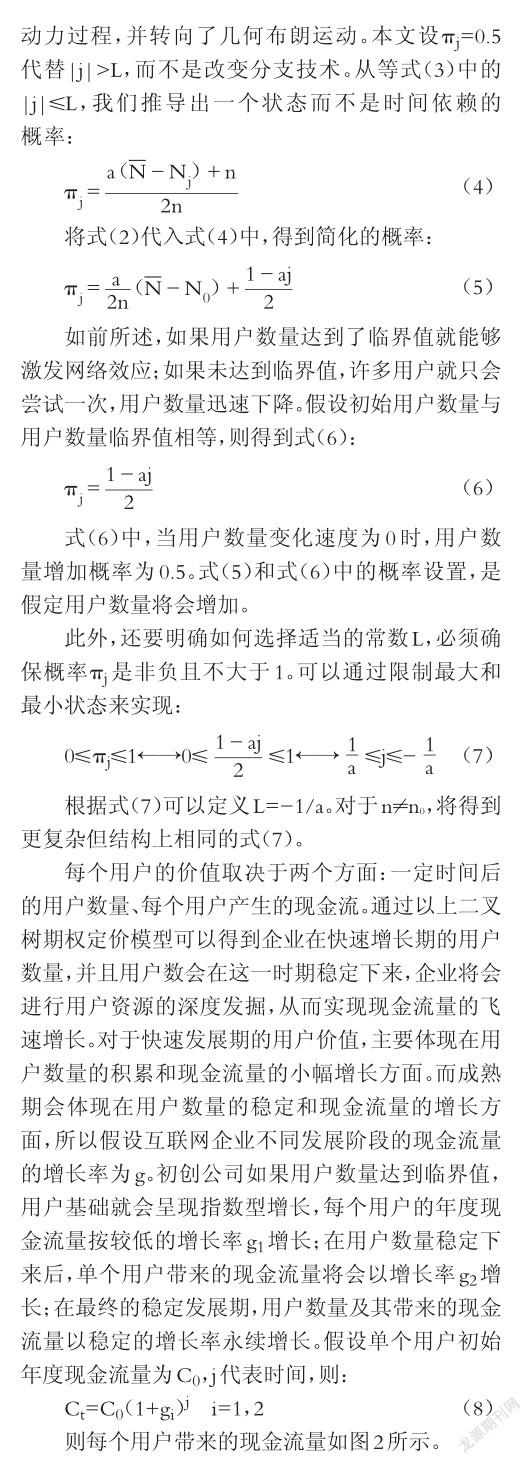

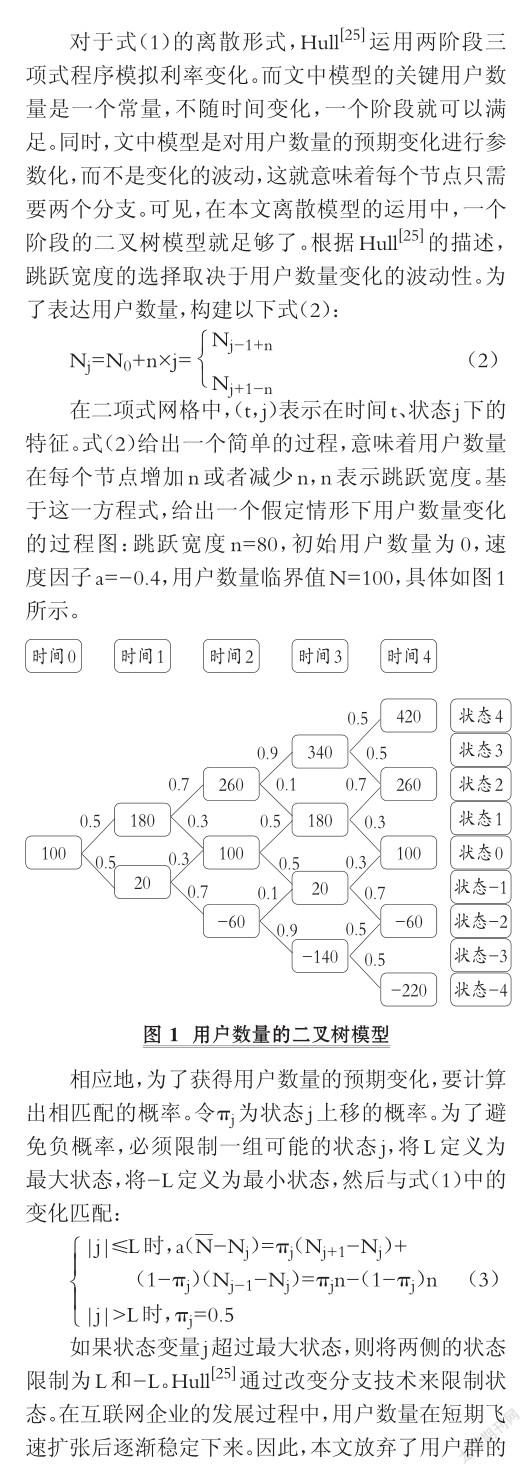

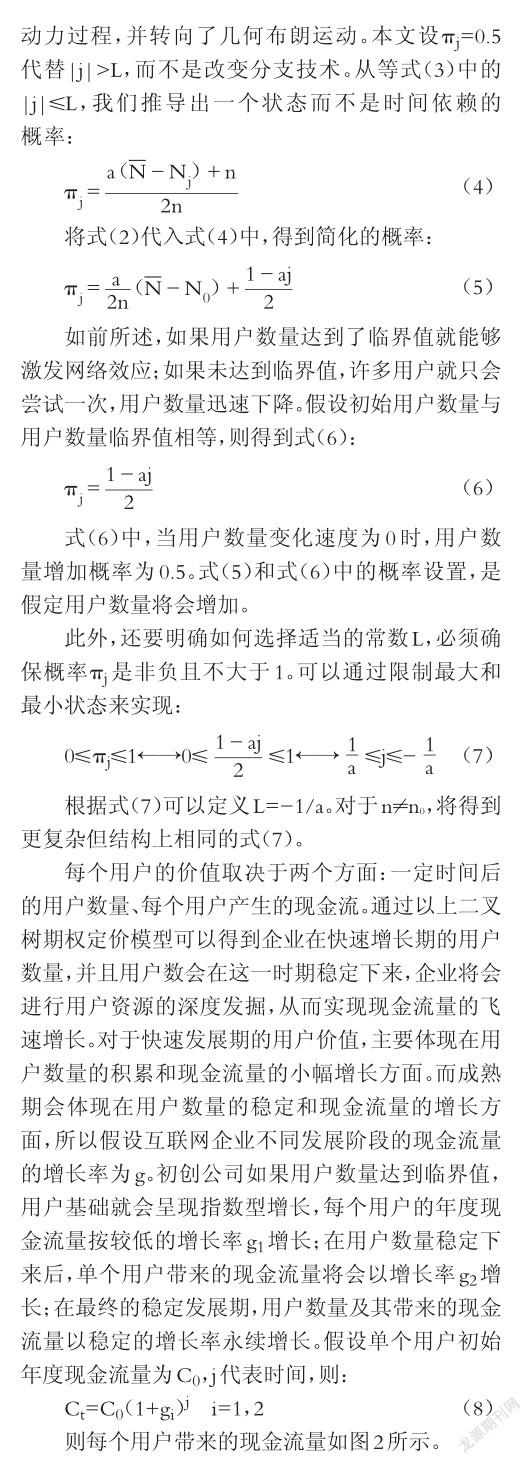

根据互联网企业用户数量的变化,假设其倾向于偏离关键平均水平,并基于动量过程来模拟正反馈现象,dz为标准的维纳过程,a作为用户数量变化的速度,则用户数量的变化用式(1)衡量:

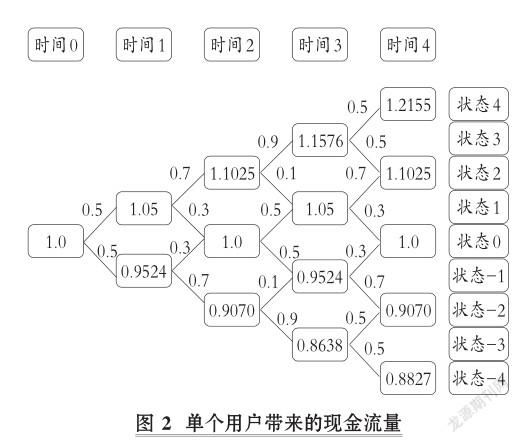

状态j越高,则每个用户带来的年度现金流越高。反之,状态j越低,则每个用户带来的现金流越低。互联网公司必须为新用户开发支付额外费用,造成净现金流量减少。与获得新用户的成本相比,保持现有用户的费用较低。图2中,如果初始现金流量C0为1,确定年度现金流量增长的因素为g=5%。

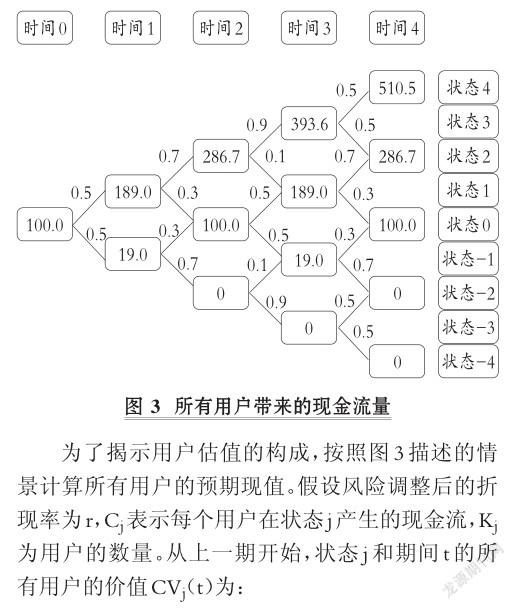

将图2中给出的每个用户产生的现金流乘以图1中的用户数量来计算用户价值,得到图3所示的所有用户在每个时期产生的现金流量。在最后一个时间点即时间4,所有用户产生的最大现金流量为510.5。这是因为用户数量增加到了420个(见图1),且单个用户现金流量比期初提高了21.55%。

对于改进的EVA估值模型,既考虑了互联网企业价值评估的核心用户价值,又考虑了互联网企业成长的不确定性,将用户数量变化的不确定性纳入用户价值的评估。同时从投入产出角度,计算了企业的资本成本,用于衡量企业的价值创造能力,可以对互联网企业的内在价值进行客观评估,以下将运用阿里巴巴的案例对模型进行验证。

五、对阿里巴巴的价值评估

阿里巴巴从1999年创立至今,其在高速发展的同时经营范围也从单一的B2B电子商务业务发展为全产业布局,生态系统不断扩张。从其发展历程来看,主要经历了1999~2010年集中化经营以及2011年至今的多元化发展两个阶段。阿里巴巴2014年9月19日在美国纽交所上市,是我国极具代表性的互联网企业,也是我国规模最大的电子商务企业,其在2016年末已经成为全球最大的电子零售商。

阿里巴巴依托电子商务平台将集团业务分为核心电商业务(包括淘宝网、天猫、农村淘宝、聚划算、阿里巴巴、阿里妈妈和全球速卖通)、云计算业务(阿里云)、数字媒体和娱乐业务(UC浏览器、优酷土豆、阿里体育、阿里音乐)、创新项目和其他业务(高德、钉钉等)四部分。广阔的业务范围为阿里巴巴带来了多样化的盈利模式。阿里巴巴的盈利模式主要有:佣金收入模式(天猫、淘宝等主要通过向入驻平台的商家收取佣金获得收益)、广告收入模式(雅虎搜狗的搜索引擎服务等利用广告模式获得收益)、会员费收入模式(优酷土豆、淘宝大学、阿里音乐、阿里游戏等均采用此模式)、安置费收入模式(阿里众包为自由职业者提供兼职或预就业平台,在获得佣金收益的同时提供服务效率或外包解决方案取得安置费收益)、推荐费收入模式(阿里云基于推荐取得收益的模式)。阿里巴巴每一系统成员的盈利模式并不是单一的,经常是多种盈利方式的组合,系统成员之间进行协同价值创造实现互利共赢,不断巩固强化阿里巴巴的商业生态系统。无论是哪一种盈利模式,利润来源都是用户,可以是直接从用户资源获得收入,也可以在用户规模达到一定程度时,利用所积累的用户资源数据展开分析,通过交易信息获得间接收益。

2019年阿里巴巴呈現出强劲的发展态势,主营业务收入达到了3768.44亿元人民币,与2018年相比增长了51%,表明阿里巴巴在运用大数据技术提升用户体验方面取得了良好的业绩。从2019年经营业绩EBITA的构成情况来看,电商业务仍然是阿里盈利的主要来源,生态系统建设中的数字媒体和娱乐业务对经营成果的贡献约6%,云计算业务收入贡献将近7%。从其收入构成也可以看出,阿里巴巴的核心电商业务渐渐趋于成熟,其他几个业务板块存在巨大的升值空间。本文选取2016~2019年的财务数据,采用杜邦分析体系简要分析阿里巴巴的财务状况。

如表1所示,阿里巴巴近几年的权益乘数基本稳定,资产周转率小幅上升,销售净利率在2017年有较大波动,之后呈小幅下降趋势。这表明生态系统规模的扩张增加了企业运营的难度,运营效率提升缓慢,同时也表明阿里巴巴对生态系统的整合和治理有所改善,运营效率得到提升。相比2016年,阿里巴巴的销售净利率有很大的提升空间,一定程度上反映了其生态系统建设巨大的资本投入,也预示着阿里的良好发展前景。

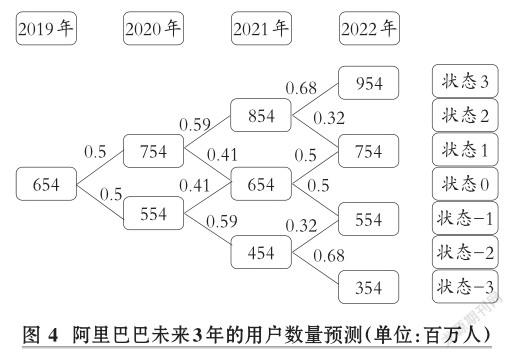

近年来,阿里巴巴的年度活跃买家数量持续增长,截至2019年3月,电商平台的年度活跃买家达到6.54亿,较2018财年增加了1.02亿。下面将从用户数量和用户现金流量的快速增长入手,运用改进的EVA模型对阿里巴巴进行估值。阿里巴巴的用户数量早已超过临界值,假定其活跃买家数量会持续增长3年,而后进入成熟期增长2年,最后进入永续增长期。首先运用文中开发的模型进行估值,同时采用DCF模型和P/E法对阿里巴巴进行估值,然后与评估基准日的股价对比,以验证模型的有效性,并得到阿里巴巴的企业价值。

运用改进的EVA估值模型的关键在于计算用户价值和经济增加值,两者的计算都需要用到折现率,其价值评估过程为:①确定预测期5年,假设阿里巴巴实现永续经营;②确定加权平均资本成本,即折现率;③确定各个时期的用户价值;④确定每一时期的经济增加值;⑤折现得到预测期的经济增加值现值和永续经营阶段经济增加值现值,加上期初投入成本,得到阿里巴巴的企业价值,进一步求出股价。

1.资本成本的确定。为了得到每个时期的用户价值和EVA现值,需要计算企业的资本总额,包括长期债务资本和权益资本。长期债务成本采用2018年年末美国五年期国债利率2.56%测算,权益资本成本运用资本资产定价模型测算。资本资产定价模型中的无风险利率参照美国五年期国债利率2.56%;市场风险溢价部分,本文参考互联网行业预期市场风险溢价将阿里巴巴市场风险溢价确定为4.52%;风险系数β,常用于衡量个别股票相对于整个股票市场价格的波动情况,可用历史收益回归和可比公司调整两种方法进行预测,这里采用互联网行业的平均值1.7。权益资本成本=2.56%+1.7×4.52%=10.24%。2019年3月资本构成中权益资本为608583百万元,长期债务资本为142005百万元,权益资本占总资本的比例为81.08%,长期债务资本占总资本的比例为18.92%。2019年3月的加权平均资本成本为8.79%(81.08%×10.24%+18.92%×2.56%)。

阿里巴巴2014年3月长期债务资本的比例为43%,近几年债务资本的比例一直在下降,2019年3月仅为18.92%,资本总额在近两年均保持30%的增长幅度。由此可以看出,阿里巴巴近几年的不断扩张增加了资本投入,也扩大了对权益融资的需求,因此从资本投入额和资本构成两个角度来预测阿里巴巴近5年的资本成本总额和加权平均资本成本。鉴于互联网企业用户数量积累和用户资源的深耕仍需要大量资金投入,假定预测期的5年资本成本总额按照30%的速度增长;在永续增长期考虑到用户网络效应的发挥会给企业带来投入资本的节约,预测在这一阶段的资本成本总额按照20%的速度增长。结合互联网企业权益融资的倾向,假定长期债务资本比率以每年0.5%的速度下降,阿里巴巴未来五年加权平均资本成本预测见表2。

2.用户价值的确定。在此案例中选取年度活跃买家数量衡量阿里巴巴用户数量,用户价值反映的是产出水平,用估值基期的年度净利润作为初始用户价值。从阿里巴巴近年来的用户数量增长来看,呈现一定的指数增长态势。截至2019年3月,阿里巴巴年度活跃用户数达到6.54亿,预计将会持续增长。将2019年3月用户数量作为初始用户数量,运用二叉树期权定价模型预测未来3年的用户数量。需要确定跳跃宽度n和客户数量上行的概率πj。为了方便计算,选择2016年3月~2019年3月这4个年度财务报表日用户数量变化的算术平均值测算出跳跃宽度n。对于用户数量增加的概率计算中用户数量变化的速度a(a<0),采用4期用户数量变化的几何平均值求得。

根据年度财务报表年度用户数量变化求得速度因子a为-0.18,近三年用戶数量变化的算术平均值为7700万。考虑到阿里巴巴用户数量指数型增长的趋势已持续两年,二叉树状态2下上行概率为0.6左右,推导出客户数量的跳跃宽度大概为1亿,即n为100百万。从阿里巴巴近几年用户数量变化情况来看,整体增长速度变缓。为了避免对用户数量的高估,本文选择2019年3月阿里巴巴的年度活跃买家6.54亿作为用户数量的关键初始水平,并假设用户数量快速增长的时间为3年。由n=100(单位“百万”),a=-0.18,得到二叉树期权定价模型下阿里巴巴未来3年用户数量,如图4所示。

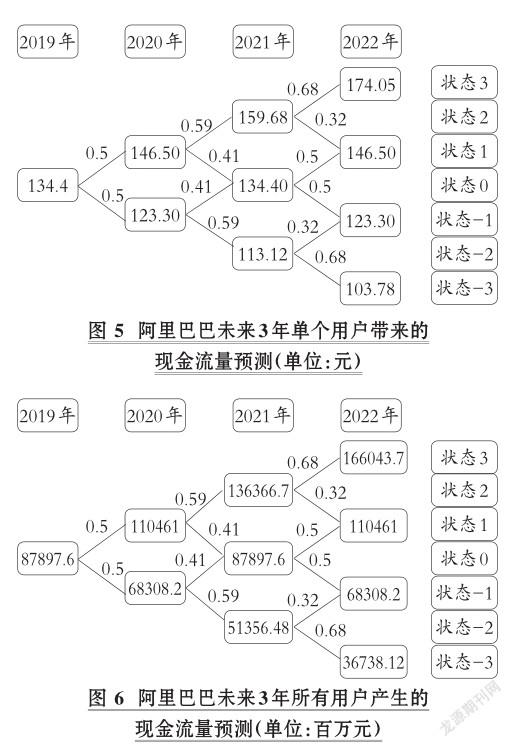

为了测算每个用户带来的现金流量,运用当期年度净利润除以当期年度活跃买家数量,2019年3月单个用户现金流量为134.4元。同时选择近几年自由现金流量的增长率来预测每个用户带来的现金流量增长率。基于2016~2019年自由现金流量的波动趋势与预测期5年内的自由现金流量的变化趋势一致,得到阿里巴巴接下来5年自由现金流量的预期增长率分别为14.12%、11.28%、9.01%、7.20%、5.75%。为了简化计算并考虑到用户数量快速增长期带来的现金流量往往不会过高,选择预测期自由现金流量增长率的几何平均值9%,作为预测期5年每个用户带来的现金流量增长率。而在永续经营的稳定发展阶段,互联网企业回归传统的增长方式,以5%的增长速度稳定增长。图5和图6分别展示了基于每个用户的现金流量和所有用户产生的现金流量的二叉树期权定价模型结果。

为了测算每期的用户价值,选择在每一年的年末进行用户价值的递归,折现率为每年的加权平均资本成本。根据式(9)和式(10)得到阿里巴巴未来3年的用户价值分别为17006011万元、21835162万元、32037599万元。而预测期的后两年用户数量稳定在一定水平,由于用户粘性的增加,单个用户的现金流仍然会快速增长,随后两年用户价值在上一年的基础上以9%的增长率增长。

3.改进EVA模型下的企业价值。在得到阿里巴巴预测期的用户价值之后,代入改进EVA估值模型中,代替税后净营业利润,即可得到各期的EVA现值。进一步得到阿里巴巴的企业价值,2020~2025年EVA计算过程如表3所示。

根据阿里巴巴5年期EVA现值、永续增长阶段EVA现值与期初投入成本,汇总得到阿里巴巴的企业价值,如表4所示。

根据2019年3月31日阿里巴巴普通股总计258400万股、财务报表折算率1美元=6.7112元人民币的汇率,得到估值基准日阿里巴巴的理论股票价格:3374321.53÷2584÷6.7112=194.58(美元)。这一价格非常接近当日实际股价182.45美元。

4. DCF模型下的价值评估。运用DCF估值模型评估阿里巴巴的企业价值时,选择用自由现金流量FCF估值模型。基于2016~2019年的财务数据分析,得到销售收入增长率、销售成本率、研发费用、销售费用、管理费用率、折旧摊销等一系列指标的预测结果。测算自由现金流量进行折现汇总,得到阿里巴巴的企业价值。表5为自由现金流量的计算过程以及根据各期自由现金流量的预测得到的DCF模型下2019年3月31日阿里巴巴的企业价值。

根据2019年3月31日阿里巴巴普通股总计258400万股、财务报表折算率1美元=6.7112元人民币的汇率得到估值基准日阿里巴巴的理论股票价格:11765123.34÷2584÷6.7112=678.42(美元)。

5. P/E模型下的价值评估。市盈率法是市场法的代表方法之一,把公司收益和市场价格联系起来,涵盖的价值影响因素比较多,综合性比较好,因此本文选择市盈率法。

阿里巴巴于2014年在美国纽约证券交易所上市,计算平均市盈率时选用的可比公司应该同为美国上市的互联网企业,如京东、唯品会等15个公司。可比公司名称、股价和每股收益如表6所示,基准日为2019年3月31日。

表6中兰亭集势和搜狐因为亏损造成市盈率为负值,计算平均市盈率时将其剔除,得到可比公司的平均市盈率为40.26。根据2019年3月31日阿里巴巴普通股每股收益5.01美元,估值基准日可比公司平均市盈率为40.26,则阿里巴巴的理论股票价格为201.70美元(5.01×40.26)。

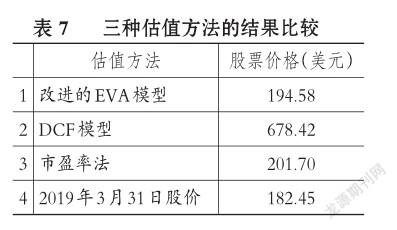

6.估值结果对比分析。分别用改进的EVA模型、DCF模型和市盈率法对阿里巴巴2019年3月31日的市场价值进行评估,计算相应的股价,鉴于美国资本市场较为成熟,选择其评估基准日的市价进行对比,以验证模型的有效性,结果见表7。

通过以上对比分析,可以看到改进的EVA估值模型得到的股票价格最接近评估基准日的阿里巴巴市价,DCF模型和市盈率法得到的股价偏差相对较大,说明改进的EVA估值模型最适合评估互联网企业的价值。

六、结论与展望

1.结论。本文针对互联网企业的特征,借鉴传统价值评估方法提出基于用户价值的互联网企业改进的EVA估值模型,运用模型计算得到的股價与评估基准日的阿里巴巴股价非常接近,从而验证了模型的有效性。本文的研究表明,互联网企业高成长、高风险、轻资产和收益不确定等财务特征使得传统估值方法有很大的局限性,必须针对用户在互联网企业发展中的关键性作用才能更好地评估互联网企业的价值。

2.展望。本文的主要贡献有:首先,丰富并进一步扩展了基于网络效应的互联网企业价值评估思想和方法,为互联网企业估值提供了一个新的思路。其次,从互联网企业的价值核心——用户资源出发,以用户价值(企业拥有的用户数量和单个用户带来的现金流量)代替税后经营净利润,作为产出水平的衡量。用户价值是由企业拥有的用户数量和单个用户带来的现金流量确定的,采用二叉树定价模型确定用户数量和现金流量,既能体现互联网企业的网络效应,又能兼顾企业成长中的不确定性,还可以解决盈利性较弱时的估值难题。

本研究适用于初始用户现金流量为正的情况。本文实证分析对象阿里巴巴当前的用户数量已经达到临界值,因此未能验证用户数量低于临界值的情况。此外,单个用户现金流量的预测和DCF模型中现金流量的预测带有一定的主观成分。本文的研究表明,互联网企业的价值评估应该基于网络效应和用户价值,未来的研究应采用定量与定性相结合的方法,针对互联网企业的价值来源、价值获取方式和发展前景评估互联网企业的价值。

主要参考文献:

[1]中国互联网信息中心.第43次中国互联网络发展状况统计报告[EB/OL].http://www.cnnic.cn/ hlwfzyj/hlwxzbg/hlwtjbg/201803/t20180305_70249. htm,2018-02-28.

[2]Van Alstyne M.,Parker G. Pipelines,platforms,and the new rules of strategy[J].Harvard Business Review,2016(4):54~62.

[3] Blodge H.,Anning E.Com raising price target to $400[R].Equity Research Report,1998.

[4]Wolf C. R.,Warburg D. R. Valuing an internet stock[J].Business Week,1998(12):23~30.

[5]刘官华.基于自由现金流量折现模型的互联网上市公司投资分析[D].北京:北京邮电大学,2007.

[6] Colombo M. G.,Grilli L. On growth drivers of high- tech start-ups:Exploring the role of founders human capital and venture capital[J].Journal of Business Venturing,2010(6):610~626.

[7] Schwartz E. S.,Moon M. Rational pricing of internet companies revisited[J].Financial Review,2010(4):7~26.

[8]李明.互联网企业价值评估的理论与实证研究[D].北京:首都经济贸易大学,2013.

[9]赵延朋.实物期权模型在互联网企业价值评估中的应用研究——以腾讯公司为例[D].泰安:山东农业大学,2013.

[10]罗淇.引入非财务指标的互联网企业价值评估研究[D].济南:山东大学,2013.

[11]王自然.我国网络企业价值评估方法研究[D].北京:首都经济贸易大学,2014.

[12]黄生权,李源.群决策环境下互联网企业价值评估——基于集成实物期权方法[J].系统工程,2014(12):104~111.

[13]Lehmann D. R.,Stuart J. A.,Gupta S. Valuing customers[J].Journal of Marketing Research,2004(1):7~18.

[14] Bauer H. H.,Hammerschmidt M. Customerbased corporate valuation:Integrating the con? cepts of customer equity and shareholder value[J]. Management Decision,2005(3):331~348.

[15]Krafft M.,Rudolf M.,Rudolf-Sip?tz E. Valuation of customers in growth companies:A scenario based model[J].Schmalenbach Business Review,2005(2):103~125.

[16]魏嘉文,田秀娟.互联网2.0时代社交网站企业的估值研究[J].企业经济,2015(8):105~108.

[17] Katz M. L.,Shapiro C. Network externalities,competition,and compatibility[J].American Eco? nomic Review,1985(75):424~440.

[18] Eisenmann T.,Parker G.,Van Alstyne M. Strategies for two-sided markets[J].Harvard Busi? ness Review,2006(10):1~10.

[19]Evans D. Some empirical aspects of multi-sided platform industries[J].Review of Network Eco? nomics,2003(2):191~209.

[20] Caillaud B.,Jullien B. Chicken- and- egg:Competition among intermediation service provid? ers[J].RAND Journal of Economics,2003(34):309~328.

[21]Tiwana A. Platform ecosystems:Aligning architecture,governance,and strategy[M].San Fran? cisco:Morgan Kaufmann,2014:1~300.

[22]Cennamo C.,Santalo J. Platform competition:Strategic trade-offs in platform markets[J].Strate? gic Management Journal,2013(34):1331~1350.

[23]段文奇,宣曉.基于价值创造视角的互联网企业价值评估体系研究[J].财贸研究,2018(9):85 ~ 97.

[24] Trueman B.,Franco Wong M. H.,Zhang X. J. The eyeballs have it:Searching for the value in internet stocks[J].Journal of Accounting Re? search,2000(2):137~162.

[25] Hull J. C. Options,futures,and other derivatives[M].Prentice Hall:Pearson Education Inc.,2003:1~400.

作者单位:郑州大学商学院,郑州450001