民营资本入股降低了城市商业银行的不良贷款率吗?

洪正 何美玲 张琳 包健

摘要: 基于2007—2016年中国城市商业银行数据,本文分析了民营资本入股对城市商业银行不良贷款率的影响,结果表明,民营资本入股降低不良贷款率的效果仅在地方政府控股型城商行存在,且该效应在国有经济占比高以及金融发展落后等地方政府干预程度高的地区更为明显。进一步探究地方政府控股型城商行中民营资本异质性特征与降低不良贷款率的关系后发现:与外地股东相比,本地股东因在监督城商行和信息提供方面具有比较优势,更有助于降低不良贷款率;仅有“散沙式”民营小股东难以制衡地方政府对城商行的掏空作用。尽管民营资本大股东一般在降低城商行不良贷款率中起重要作用,但当民营股东处于依赖外源融资的资本密集型行业时,引入多个大股东反而不利于降低不良贷款率。

关键词: 城市商业银行; 股权结构; 民营资本入股; 地方政府控股; 不良贷款率

文献标识码: A 文章编号: 1002-2848-2019(04)-0088-12

1995年我国首家城市商业银行(以下简称“城商行”)获批成立后,城商行经历了快速发展。截至2018年9月末,我国134家城商行资产总额33.09万亿元,为城商行成立之初的73倍,占银行业金融机构资产总额的12.9%。城商行在丰富银行体系结构、填补金融服务不足、支持实体经济等方面起到重要作用。目前,城商行已成为金融体系,特别是地方金融体系的重要组成部分。但是,城商行法人治理和风险管控滞后,在其资产规模扩张背后隐藏着巨大风险。现阶段研究城商行股权结构与其风险控制的关系极为重要。

相比于国有银行与股份制银行,城商行股权结构存在较明显缺陷,这与其历史发展有重要关系。城商行股权结构经过以下几个阶段的演变。1995年7月,国务院发布《关于组建城市合作银行的通知》,城信社和农信社纷纷改制组建合作银行,后更名为城商行。改制之初,许多城信社与农信社不良资产率较高,地方政府为维护银行信誉,以财政出资,入股银行。尽管政府入股化解了地方金融风险,但也导致城商行在成立之初政府股权独大的局面。为解决城商行运营过程中资本金不足的问题,21世纪初期,民营资本被鼓励参与城商行增资扩股和重组,城商行股权结构开始多元化。但在这一过程中,部分城商行股权从“政府独大”变为“民企独大”,出现民营控股股东利用关联交易侵害银行利益的行为。在2003年成都市商业银行票据违规事件后,监管层严格规定新入股的民营股东及其关联方总持股比例不得超过10%,随后对战略投资者放松到20%。在之后的城商行增资扩股以及重组过程中,民营资本均被鼓励进入,但是持股比例受到严格限制。直到2012年,政策对民营资本入股上限比例略有放松,符合条件的民营企业对城商行持股比例可放宽至20%以上①。目前城商行股权结构普遍呈现出地方政府控股占主导,民营资本持股总和高,但单一民营资本力量薄弱的特点。

城商行主要定位于服务当地经济,信贷是主要业务,其面临的主要风险是信用风险[1]。信用风险最直接的体现是不良贷款率。银行产生不良贷款后,必须计提准备金,严重时甚至减记资本,因此不良贷款率是银行风险监管的重中之重。许多研究表明,城商行信贷投资方向及风险与地方政府有重大关系。城商行作为地方政府的融资渠道,是地方政府参与区域经济增长的重要工具[2]。祝继高等[3]以2004—2009年城商行数据为样本,发现第一大股东为地方政府的城商行不良贷款率更高。赵尚梅等[4]研究表明,如果城商行的实际控制人为地方政府,则地方政府融资平台贷款占比以及贷款不良率更高。

以上研究表明,地方政府控股提高了城商行不良贷款率,加大了城商行风险。尽管民营股东与地方政府股东在经营理念、利益关系等方面存在较大差异,但是单一民营资本力量薄弱的特点不可忽视,民营资本进入城商行会成为地方政府附庸,还是起制衡作用,成为值得探讨的问題。如果民营资本对城商行不良贷款率有影响,其作用机制是什么,如何最有效率地引入民营资本,发挥其公司治理作用,也值得关注。鉴于此,本文主要对以下两个问题进行研究:第一,民营资本入股到底对城商行不良贷款率有何影响?第二,哪些因素影响民营资本发挥作用的效果,如何高效地引入民营资本?

本文的主要贡献在于:第一,从不良贷款率角度检验民营股东制衡政府股东与监督管理层的作用,补充了银行参股股东治理和银行混合所有制改革的相关文献。关于银行混合所有制改革的实证研究较少,已有研究主要关注第一大股东性质、股权制衡结构以及是否引入境外战略投资者等方面,探究民营资本入股效应的文献较少。本文的研究证明,城商行的民营股东既可以起到制衡政府股东的作用,又可以发挥监督管理层的激励作用,为民营资本在城商行中的治理作用提供了重要证据。第二,本文强调民营资本入股效果的区域性差异。大部分文献没有考虑民营资本在不同地区所发挥的作用可能存在差异。城商行立足于区域发展,且绝大多数城商行的实际控制人仍然是地方政府,因此地方政府干预程度是影响民营资本入股效果的重要因素。本文根据地方国有经济比例和地方金融发展等指标深入分析了民营资本入股效果的区域性差异。第三,本文从民营资本股权结构角度考察了民营资本入股的制衡能力。以往文献往往将民营股东作为一个整体,研究其对政府股权产生制衡的影响,但是这种研究方式既忽略了民营大股东与小股东不同的治理特点,又忽略了民营资本内部的合作与冲突。本文结合目前城商行普遍存在的民营资本持股分散现状,将民营资本股权结构区分为多重民营大股东类型、单一民营大股东类型以及“散沙式”民营股权结构,突出研究了民营资本大股东的治理作用以及民营资本大股东之间的博弈。本文指出当民营资本以小而散的方式入股城商行时,难以发挥其治理作用。

一、理论分析与假说提出

(一)民营资本入股与城商行不良贷款率

“政治观”以及管理层“激励观”是分析国有银行贷款质量差的两种主要观点。“政治观”认为,国有银行需承担部分政策负担,其贷款决策并非基于利润最大化,而是基于政治利益或社会福利最大化[5]。

管理层“激励观”认为,国有银行管理层受到的激励和监督不足,是其信贷高风险的原因之一[6]。作为国有银行股权代持人的政府和作为国有银行经营管理直接负责者的董事会,都不享有国有银行剩余索取权,对成本和收益的敏感性低。尽管国有银行产权由全民共同所有,但是任何公民都没有能力行使股东权利。无论是国家还是公民,都缺乏足够激励监督国有银行的管理层[7]。

与国有股东相反,民营股东逐利性强。民营资本对成本收益更敏感,为保证自身持股收益,民营股东会尽量降低城商行受到的行政干预程度。政府控制的城商行存在所有者缺位、代理问题突出以及公司治理形同虚设等问题。民营资本有激励强化城商行利润目标,降低不良贷款率。许多研究表明,民营资本能够有效地监督管理层[8]。引入民营资本有助于完善银行治理,改善管理层的监督和激励机制,抑制管理层为追求政治晋升而掏空银行等满足私人利益的行为。根据以上逻辑,本文提出以下假说:

假说1:民营资本入股降低了城商行的不良贷款率。

(二)地方政府干预程度与民营资本入股效应

城商行天然与地方经济相联系,并受到地方政府的干预。第一,在财政资源有限且政府融资方式受限的现实下,地方政府为在GDP竞争中取得成绩,不得不干预城商行信贷投向;第二,地方政府持有的城商行股权以及拥有的城商行管理人员的任命权保证了其干预能力;第三,城商行多为区域性经营,其发展与规模扩张都依赖于地方政府及地区经济发展,城商行不得不配合地方政府的信贷资源配置计划。已有研究不仅发现城商行的贷款配置方向与政府项目关系紧密[3],而且还发现城商行的贷款规模和贷款期限等信贷特征受官员晋升压力等因素影响[9]。

引入民营资本有助于降低地方政府对城商行的控制,进而降低不良贷款率。民营股东与地方政府股东的性质不同导致了其目标函数与激励条件不同。若某些信贷行为有损于银行利益,民营股东会积极行使其股东权利。随着民营资本进入,地方政府干预城商行的成本将会提高[10]。引入民营资本有利于改善城商行行政化的内部管理决策体制,引导城商行信贷业务市场化与规范化。大量研究企业混合所有制改革的文献表明,非国有资本降低了国有企业的政策性负担以及政府干预程度[11]。根据以上逻辑,本文提出以下假说:

假说2:民营资本入股降低不良贷款率的效应在地方政府干预强的地方更显著。

(三)民营资本特征与民营资本入股效应

无论是本地民营股东还是外地民营股东都有逐利性,都有激励降低不良贷款率,但其降低不良贷款率的能力未必相同。从监督力度来看,本地股东与城商行之间的信息不对称程度低,监督力度大。尽管本地股东与外地股东都可以无差异获取年报等公共信息,但是本地股东在获取城商行私有信息方面存在天然优势。另外,本地股东参与股东大会的成本较低。即使非股东大会时间,本地股东也可以低成本地拜访城商行管理层,与管理层面对面交流,加强对城商行的监督。

从对区域发展熟知的角度,本地股东拥有当地社会关系网络以及对本土企业及行业的深层理解。这一重要的社会资本优势能够更好地帮助城商行降低不良贷款率。民营股东,特别是本地民营股东的供应商或客户很可能是城商行贷款对象。本地民营股东的其他利益相关者也可能会提供贷款企业经营状况的前景描述。因此,本地民营股东的社会关系网络能帮助城商行甄别贷款对象,有效降低发放错误贷款的概率。如果本地股东与外地股东降低不良贷款率的程度有差异,也可以从侧面证明“激励观”成立,民营股东的逐利性能够改善城商行的监督及激励机制。基于此,本文提出如下假说:

假说3:与外地股东相比,本地民营股东对城商行不良贷款率的降低作用更显著。

(四)民营资本股权结构与制衡能力

民营大股東与小股东发挥的作用并非相同。首先,分散的民营小股东“搭便车”心理严重,表现为参与股东会的积极性较弱。相比之下,民营大股东改善城商行公司治理机制的意愿较高。小股东缺席股东会的比例越高,以夏普利值衡量的第一大股东的投票权利就越大,此时引入民营股东反而增加了第一大股东的控股能力。其次,民营大股东的决策影响力及效率远超小股东。根据公司法规定,持有10%以上表决权的股东有权提议召开股东会临时会议其他规定还包括股份有限公司的董事会不能履行或者不履行召集股东大会会议职责的,由监事会召集和主持;监事会不召集和主持的,连续90日单独或合计持有公司10%以上股份的股东有权自行召集和主持股东大会。单独或者合计持有公司3%以上股份的股东可以在股东大会召开10日前提出临时提案并书面提交董事会;董事会应当在收到提案后2日内通知其他股东,并将该临时提案提交股东大会审议。,这表明大股东有更直接的途径参与公司治理。最后,民营大股东可以降低地方政府股东与众多民营小股东之间的信息不对称,有利于其余民营小股东参与管理,发挥监督作用。

如果城商行中,单一民营股东持股比例都很低,即使加总的民营持股比例较高,也很难发挥制衡作用。在这种“散沙”情况下,民营股东改善城商行治理机制的意愿比较低,单一民营股东往往选择“用脚投票”行使权利。即使发现政府不当干预或管理层自利的行为,由于协调成本过高,民营股东也难以发挥治理作用。

如果存在多个民营资本股东则情况较为复杂,需要考虑民营资本内部的合作与冲突。首先,各个民营利益集团可能互相监督,共同制衡地方政府股东,此时即使地方政府掌握着控股权,但是多个民营大股东的牵制作用仍不容忽视;其次,民营股东也可能合谋形成控股联盟,获得关联贷款,掏空城商行;另外,民营资本大股东之间有可能存在利益冲突,并因此导致治理效率损失。因此,不同的民营资本股权结构将会表现出不同的制衡特征,反映为民营资本入股对不良贷款率不同的影响。基于此,本文提出以下假说:

假说4:民营资本入股降低不良贷款率的效果受民营资本内部股权结构的影响。

二、研究设计

其余控制变量解释如下。上市银行的不良贷款率显著低于非上市银行,这可能是受严格的资本市场监督以及信息披露制度的影响。贷款业务占比高的银行不良贷款率也更高,表明信贷业务确实加大了城商行风险。资产负债率高的银行,自有资本更少,经营谨慎度低,提高了银行的不良贷款率。银行规模负向影响不良贷款率,这表明大的城商行对贷款的管理更为严格,不良贷款率更低。

(二)地方政府干预程度与民营资本入股效果

中国各地区经济发展极不平衡,不同地区的地方政府干预程度存在较大差异。根据“政治观”,民营资本入股对城商行不良贷款率的降低作用应该在地方政府干预较强的地方更显著。地方政府干预城商行主要是“为增长而竞争”,因此本文提出其干预动机主要受两个因素影响:国有经济以及金融发展程度。本文依次检验这两个因素对民营资本入股与不良贷款率关系的影响。

1.民营资本入股、国有经济和不良贷款率

首先分析国有经济与地方政府干预城商行的关系。在官员晋升锦标赛制度下,各地展开了激烈的经济增长竞争[17]。为保证顺利升迁,官员希望管辖区域的经济有快速明显增长,增长竞争退化为投资竞争[18]。地方政府通过干预城商行信贷流向各类型建设投资公司、建设开发集团等地方国企,来保证其投资竞争力[3]。因此,国有经济占比高的地区,城商行受到的信贷干预应该更大;国有经济占比低的地区,城商行受到的干预较小。洪正等[19]通过理论模型证明,国有企业运行差,需要民营经济提供增长动力时,金融资源配置倾向于市场化的运作方式;当国有企业运营好转时,金融资源会偏向国有企业。根据这一观点,国有企业运营好的地区,城商行受到的信貸干预更大。如果民营资本入股通过降低城商行受干预程度,降低了其不良贷款率,那么这一效应应该在国有经济占比高、国有企业运营好的地区更为显著。按照这一逻辑,本文根据国有企业产值占比以及国有企业利润占比分组,通过比较不同组别的回归系数差异,检验民营资本入股对城商行不良贷款率的影响机制。

对比表4第(1)列和第(2)列结果可知,在国有经济占比高的地区,ps+gov×ps在1%的水平负向显著,即民营资本入股降低了不良贷款率。而在国有经济占比较低的地区,ps+gov×ps不显著,民营资本入股未起作用。表4第(3)列和第(4)列结论与第(1)列和第(2)列一致,在国有经济利润占比高的地区,民营持股比例显著降低了不良贷款率;而在国有经济利润占比低的地区,民营资本入股效果不明显。结合理论分析可知,这一结果表明民营资本入股可以通过降低城商行受到的政府干预,减轻其政策性负担,进而降低不良贷款率。

2.民营资本入股、金融发展与不良贷款率

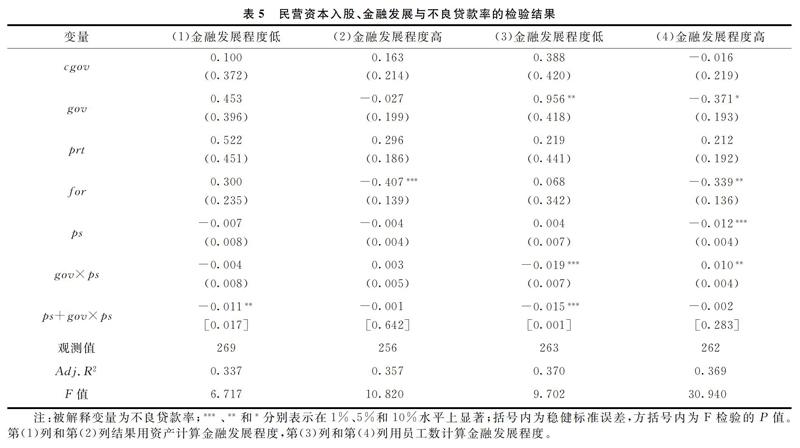

除了国有经济比例会影响地方政府对城商行的干预外,地方金融发展水平也起重要作用。地方金融发展降低了地方政府对银行信贷决策的干预[20],这主要由以下两个原因决定:首先,在银行体系以及其他金融市场较为发达的地区,银行运营的市场化程度高,风险防范意识强。金融发展程度高的地区,往往金融竞争程度强,因而为确保自身在金融市场中的存活及发展,银行会尽可能提高决策独立性,降低自身受到的政府干预。其次,在金融发展程度高的地区,政府干预动机也较低。这是因为此时金融工具种类和数量较多,政府发展地方经济的资金来源也相对较多。许多实证都支持了金融发展可以降低政府干预的理论[21]。参考已有文献,本文利用各地区的四大行资产额占银行金融机构资产总额比重以及各地区的四大行从业人数占银行从业总人数比重来衡量地区金融发展程度。四大行的垄断能力越高,金融发展水平越低。

对比表5第(1)列和第(2)列结果可知,在金融发展程度较低的地区,ps+gov×ps在5%的水平下显著。平均意义而言,在金融发展程度较低的地区,民营持股比例每增加1%,则地方政府控股型城商行的不良贷款率下降0.011%。而在金融发展程度较高的地区,民营资本入股影响不显著。第(3)列和第(4)列结果与第(1)列和第(2)列结果类似。表5结果也进一步证实了“政治观”,并表明降低政府干预是民营资本发挥作用的途径之一。

(三)对“激励观”的检验 民营资本入股除了降低城商行政策性负担外,还有可能通过监督或提供信贷信息等方式降低城商行不良贷款率。本部分检验民营资本是否通过监督及提供信息的途径降低城商行的不良贷款率。根据本地优势假说,本地股东更容易以低成本观测到商业银行的日常经营状况,具有信息搜集以及监督被投资企业的优势。如果民营资本入股是通过监督以及提供信息的途径降低了城商行的不良贷款率,那么本地股东占比高的城商行,民营资本入股的效应更显著。按照这一逻辑,本文计算本地股东持股占比。按该指标对城商行分组,检验民营资本入股是否改善了城商行的管理层激励。

表6第(1)列中,ps+gov×ps系数为-0.009,且在1%的水平下显著,说明在本地民营股东占比较高的城商行中,民营资本持股比例每增加1%,则不良贷款率下降0.009%。第(2)列中,ps与ps+gov×ps不显著,表明本地股东占比低的组,民营持股比例对不良贷款率影响不显著。表6实证结果表明民营资本入股降低城商行不良贷款率的“激励观”是存在的。

(四)民营资本内部股权结构

为检验民营资本股权结构对民营资本入股效果的影响,本文首先根据5%以及10%的分界线,划分是否存在民营大股东。big5表示持股比例超过5%的民营股东数量,big10表示持股比例超过10%的民营股东数量。根据民营大股东个数将城商行分为以下三组:“散沙式”民营股权结构组、单一民营大股东组和多重民营大股东组。如果某一城商行不存在某一民营股东持股比例超过给定界限,则为“散沙式”民营股权结构,用虚拟变量sort1表示;如果有一个民营股东持股比例超过给定界限,则为单一民营大股东组,用虚拟变量sort2表示;如果存在多个民营股东,其持股比例均超过给定界限,则为多重民营大股东组,用虚拟变量sort3表示。

为研究大股东对城商行的影响,本文首先在回归中加入大股东数量,研究民营大股东数量对不良贷款率的影响,见表7第(1)列和第(2)列;为研究民营资本股权结构对民营资本入股效果的影响,本文在回归中加入组别虚拟变量与民营持股比例的交互项,见表7第(3)列和第(4)列。

表7第(1)列和第(3)列以5%持股比例定义民营大股东。第(1)列表明民营大股东数量在1%的显著性水平下降低了不良贷款率;每增加一个民营大股东,则不良贷款率下降0.058%。第(3)列结果显示,“散沙组”以及单一大股东组的民营持股比例没有起到降低不良贷款率的作用。只有当存在多个民营大股东时,民营持股比例才会降低不良贷款率。

表7第(2)列和第(4)列以10%持股比例定义民营大股东。第(2)列表明民营大股东数量未显著影响不良贷款率。表7第(4)列中,不同分组下的民营资本持股比例均未能降低不良贷款率。可能的原因是单一持股超过10%的民营股东有相对较高的控制权,其入股动机不限于股利分红。民营企业在间接融资中往往因信息不对称或信贷歧视而难以融资。与银行建立股权关系,一方面降低与银行间的信息不对称性,另一方面影响银行经营决策,获得关联贷款[22]。

为进一步研究持股比例超过10%的民营大股东的影响,本文按照民营股东所在行业特征,对城商行进行分组。首先,将建筑业、房地产以及采矿业等资本密集度高、严重依赖外源融资的行业划分为“依赖型行业”,将批发和零售、住宿和餐饮以及农林牧副渔等行业划分为“非依赖型行业”。统计“依赖型行业”民营股东持股占比,按中位数对城商行分组,分为股东融资依赖型以及股东非融资依赖型,并再次回归。 表8结果表明,在股东融资依赖型组中,“散沙组”和单一民营大股东组的民营持股比例能够降低政府控股型城商行的不良贷款率,但是多重民营大股东对不良贷款率的影响不显著。这可能是因为,当民营股东的真实意图是为缓解自身融资约束,获取银行关联贷款时,引入多个民营大股东无助于优化银行治理。更可能发生的是民营大股东之间合谋掏空银行或者民营股东为获得关联贷款而相互博弈,引发治理效率缺失。而此时,没有民营大股东或者只有势单力薄的单一民营大股东反而有利于降低城商行不良贷款率。当民营股东的融资性动机较弱,以10%划分大股东的回归结果与5%划分大股东的回归结果相似。“散沙组”以及单一大股东组的民营持股比例不起作用。当存在多个民营大股东时,民营持股比例在5%显著性水平上降低了不良贷款率。

总体而言,民营大股东对降低城商行的不良贷款率具有重要作用。在引入民营资本过程中,不能只重视民营资本的资本补充作用,还要注意民营资本内部股权结构对其公司治理作用的影响。与分散的小股东相比,大股东更有激励和能力抑制控股股东的自利行为。如果民营股东持股比例较为分散,则其难以主动积极地参与城商行经营决策,而小股东“用脚投票”的维护权利方式也难以对政府股东形成约束。另外需要注意的是,当民营资本入股动机是缓解自身融资约束时,引入多个民营大股东反而可能降低治理效率。

四、稳健性检验

本文结果的稳健性主要受民营资本入股变量内生性的影响。

首先,内生性可能来自于民营资本入股的自选择效应。如果民营资本选择银行风险较低的城商行入股,那么民营资本入股与不良贷款率的负向关系就无法说明是民营资本入股引起了不良贷款率的降低。本文利用连续双重差分模型分析民营资本入股自选择效应的存在性。如果民营资本存在自选择行为,那么当城商行风险突变时,民营持股份额会发生较大变化。本文选择2013年银行流动性危机这一外生事件,分析2013年流动性危机是否影响民营持股比例。之所以选择2013年银行流动性危机,是因为此次危机影响范围广、持续时间长,对城商行等中小银行造成的影响巨大。2013年6月以及12月都出现了银行同业拆借利率飙升,许多银行流动性收紧,流动性风险突增。如果民营资本基于银行风险选择是否持股城商行,那么此次大规模危机一定会影响民营资本持股比例。对于同业负债占比高的银行而言,流动性危机的影响更大,风险承担也更高。本文选择同业负债占比识别处理组与控制组,利用连续性双重差分模型检验自选择效应存在与否。

其次,本文的内生性可能来自遗漏某些银行特征变量。本文选取工具变量,利用两阶段最小二乘法再次估计,保证文章结论不受内生性影响。工具变量需要满足两个性质:首先工具变量与该城商行的民营股权比例相关;其次与残差项不相关,也即工具变量无法直接影响不良贷款率,仅能间接通过影响该城商行的民营股权比例而影响不良贷款率。借鉴Zhang等[14]的思想,本文认为某一城商行的股权结构可能会受到同省其他城商行股权结构的影响(群体效应),但是本银行的不良贷款率与同省其他城商行股权结构相关性低。因此,可以选择同省其他城商行的民营股权均值作为工具变量进行回归。

再次,本文研究结论可能受遗漏地区因素影响。因此,本文引入华北、东北等地区的虚拟变量,在此基础上加入年份与区域的交互项。

最后,引入民营资本力度大的城商行也可能吸引了较多的外资,不良贷款率较低也可能是外资持股的结果。为减轻外资持股对本文结论的影响,本文剔除了所有外资持股的城商行样本,再次回归。所有稳健性检验均表明本文结论可靠。受限于篇幅,稳健性检验结果未报告,备索。

五、结论与启示

城商行在历次增资以及股权重组过程中均引入了民营资本,但是却鲜有文献探讨引入民营资本的影响。民营股东与地方政府股东在经营理念、利益关系等方面存在较大差异。民营资本进入城商行,在何种情况下会成为地方政府的附庸,在何种情况下起制衡作用,值得关注和跟踪。

本文不仅从银行角度补充了民营化的文献,还对如何有效引入民营资本提供了重要参考。首先,本文支持地方政府控股型城商行引入民营资本,建议银保监会及其派出机构继续鼓励和引导民间资本进入银行业,深化城商行股权改革。特别在国有经济占比高以及金融发展落后等地方政府干预程度较高的地区,更要推动城商行的混合所有制改革,降低地方政府干预程度,改善城商行行政化的内部管理决策体制,提高城商行贷款质量。其次,城商行主要定位于區域经营,本地民营股东与城商行之间的信息不对称程度低,在监督城商行与信息共享等方面具有比较优势。本文建议优先考虑本地民营股东,加强民营股东对城商行的监督和帮助作用。最后,对引入“散沙式”的民营小股东的股权多元化改革应持谨慎态度,注重引入民营资本大股东,保证民营资本的话语权。简单地引入民营资本股东,提高城商行股权结构中民营资本持股比例,并非真正意义的“混合所有制”改革,重要的是引入有话语权、负责任的民营资本。

参考文献:

[1] Zhu Wenyu, Yang Jiawen. State ownership, cross-border acquisition, and risk-taking: Evidence from Chinas banking industry [J]. Journal of Banking & Finance, 2016, 71: 133

153.

[2] 纪志宏, 周黎安, 王鹏, 等. 地方官员晋升激励与银行信贷——来自中国城市商业银行的经验证据 [J]. 金融研究, 2014(1): 1-15.

[3] 祝继高, 饶品贵, 鲍明明. 股权结构、信贷行为与银行绩效——基于我国城市商业银行数据的实证研究 [J]. 金融研究, 2012(7): 31-47.

[4] 赵尚梅, 杜华东, 车亚斌. 城市商业银行股权结构与绩效关系及作用机制研究 [J]. 财贸经济, 2012(7): 39-48.

[5] Houston J F, Lin C, Ma Y. Media ownership, concentration and corruption in bank lending [J]. Journal of Financial Economics, 2011, 100(2): 326-350.

[6] Shleifer A, Vishny R W. Large shareholders and corporate control [J]. Journal of Political Economy, 1986, 94(3): 461-488.

[7] Barth J R, Lin C, Lin P, et al. Corruption in bank lending to firms: Cross-country micro evidence on the beneficial role of competition and information sharing [J]. Journal of Financial Economics, 2009, 91(3): 361-388.

[8] Beck T, Demirgü-Kunt A, Levine R. Bank supervision and corruption in lending [J]. Journal of Monetary Economics, 2006, 53(8): 2131-2163.

[9] 钱先航, 曹廷求, 李维安. 晋升压力、官员任期与城市商业银行的贷款行为 [J]. 经济研究, 2011(12): 72-85.

[10] Megginson W L. The economics of bank privatization [J]. Journal of Banking & Finance, 2005(8/9): 1931-1980.

[11] 李广子, 刘力. 上市公司民营化绩效: 基于政治观点的检验 [J]. 世界经济, 2010(11): 139-160.

[12] La Porta R, Lopez-de-Silanes F, Shleifer A. Government ownership of banks [J]. The Journal of Finance, 2002(1): 265-301.

[13] Soedarmono W, Tarazi A, Agusman A, et al. Loan loss provisions and lending behaviour of banks: Asian evidence during 1992-2009 [R]. SSRN, 2049217, 2012.

[14] Zhang Dayong, Cai Jing, Dickinson D G, et al. Non-performing loans, moral hazard and regulation of the Chinese commercial banking system [J]. Journal of Banking & Finance, 2016, 63: 48-60.

[15] Barry T A, Lepetit L, Tarazi A. Ownership structure and risk in publicly held and privately owned banks [J]. Journal of Banking & Finance, 2011, 35(5): 1327-1340.

[16] Louzis D P, Vouldis A T, Metaxas V L. Macroeconomic and bank-specific determinants of non-performing loans in Greece: A comparative study of mortgage, business and consumer loan portfolios [J]. Journal of Banking & Finance, 2012, 36(4): 1012-1027.

[17] 周黎安. 中国地方官员的晋升锦标赛模式研究 [J]. 经济研究, 2007(7): 36-50.

[18] 程仲鸣, 夏新平, 余明桂. 政府干预、金字塔结构与地方国有上市公司投资 [J]. 管理世界, 2008(9): 37-47.

[19] 洪正, 胡勇锋. 中国式金融分权 [J]. 经济学(季刊), 2017(2): 545-576.

[20] 余明桂, 潘红波. 政府干预、法治、金融发展与国有企业银行贷款 [J]. 金融研究, 2008(9): 1-22.

[21] 王秀麗, 鲍明明, 张龙天. 金融发展、信贷行为与信贷效率——基于我国城市商业银行的实证研究 [J]. 金融研究, 2014(7): 94-108.

[22] 黎文靖, 李茫茫. “实体+金融”: 融资约束、政策迎合还是市场竞争?——基于不同产权性质视角的经验研究 [J]. 金融研究, 2017(8): 104-120.

责任编辑、校对: 高原