中国债权国权力与中美贸易关系

——试析中国在美债问题上国际合作的策略

康 欣

(西安理工大学 马克思主义学院,西安 710054)

在2018年开始的中美贸易摩擦中,对于“中国是否可能将对美债权作为中美关系的政策杠杆”这一问题的政策建议重新回温。①文中“中国”美债持有量全部是指不包括港、澳、台地区的持有量,下同。而这种声音随着中美贸易谈判的持续影响而备受国际与国内的共同关注。在此背景之下,如何正确判断中国债权国地位以及中国所持美债的金融与政治意义,进而分析对美债权作为战略武器的可行性与实施要件,是宏观把握中美关系大局、教育民众与稳定民心的基础与前提。目前,既有研究与解释都将重点放在了中国单方面抛售美债可能产生的市场影响力上,却较少从美债交易网络视角考察中国与世界主要美债持有者进行合作的可能性与策略。本文从中国对美债权的现实情况出发,首先从市场规模和减持速度评估中国单方面减持美债的效果,进而重点考察主要债权国在美债问题上国际合作的可能性,以此提出中国在债权问题上进行国际合作的策略,尝试拓展对于中国所持美债影响力的理解。

一、 既有研究与问题的提出

“中国是否可以将抛售美国国债作为中美关系中的政策工具?”不是一个新鲜的话题。早在2009年,中国曾以投资者的角度公开表明对美债安全性的高度关注,美国方面也出现过对“美债武器”的讨论。②参见Wayne M.Morrison, “China-U.S.Trade Issues,” Congressional Research Service, January 7, 2011, p.13. Nicholas C.Malokofsky, Blood and Treasure: The U.S.Debt And Its Implications For National Defense And Security, United States Navy (California Naval Postgraduate School, 2012). 实际上,美国研究者一直在追踪美债外国持有者的增减持状况以及美债交易网络。例如Benn Steil,Benjamin Della以及Brad W.Setser 就分别分析过俄罗斯减持美债行为、比利时所持美债与中国所持美债,英国所持美债变化与中国所持美债之间的相关性,以及新兴国家所持美债的发展趋势。https://www.cfr.org/blog/secrets-safe-part-1-look-uk-find-some-chinas-treasuries-and-agencies,访问时间2009年1月3日。https://www.cfr.org/blog/did-russia-really-dump-its-us-debt,访问时间2018年8月13日。这一问题随着2012年中国所持美债规模的逐渐加大而重新回温。2012年,美国《外交》杂志刊登了一篇题为《大中国辩论:北京是否可能统治世界?》的文章,尽管文中美国学者对于中国净债权国地位究竟显示了中国的强势还是弱势,以及这个地位能够持续多久的问题上各执一词,但是议题本身反映了美国学界对中国债权国身份的潜在影响顾虑重重。[注]Derek Scissors and Arvind Subramanian, “The Great China Debate: Will Beijing Rule the World?”, Foreign Affairs 91.1 (2012):173-177.有分析认为,“随着美国对中国的负债,美国政府亦失去了对中国的经济筹码。其结果是,中国对自己在全球范围内的政治要求更加大胆”。[注]Daniel C.K.Chow, “Can the United States Impose Trade Sanctions on China for Currency Manipulation?”, Washington University Global Studies Law Review 16.2 (2017): 295-328.这在美国成为“中国威胁论”的另一种表现。直至2018年,中国所持美债的影响力问题再次浮现。[注]参见Brad W.Setser, https://www.cfr.org/blog/what-would-happen-if-china-started-selling-its-treasury-portfolio,访问时间:2018年6月21日。https://www.cfr.org/blog/few-words-chinas-holdings-us-bonds,访问时间:2018年1月17日。以及高占军:《中国该不该打美国国债牌?》,《财新周刊》2018年第4期;张启迪:《抛售美国国债对美国影响的分析》,《金融理论与教学》2017年第4期。其主要原因有两个:一是与以往相比,中国所持美债的规模和策略发生了变化。这主要基于中国外交环境发生深刻调整,进入到习近平总书记所谈的“百年未有之变局”中。二是因为2018年的中美贸易摩擦,使得中美重新思考中国持有美债的战略意义。这无疑需要在综合既有研究的基础上,直面持有美债在新时代新形势下所产生的新问题。

综合既有研究,可将研究的视角分为两类:一是从金融视角分析抛售美债对中美关系的潜在影响,进而提出政策建议。[注]参见巫强、王嘉:《中国持有美国国债规模影响因素的实证分析》,《南京大学学报》(哲学·人文科学·社会科学)2010年第6期。以及HS Brian, Public Debt, Inequality, and Power: The Making of a Modern Debt State (Oakland: University of California Press, 2016) 32.李潇、郑辉:《中国购买美国国债与美国长期利率之谜的实证研究》,《世界经济情况》2012年第6期。二是提出中国持有美国国债除经济影响力之外,还应当重视其政治意义。[注]孙海泳、李庆四:《美债问题对中美关系的影响》,《教学与研究》2012年第10期。这两类研究视角的核心观点可以概括如下:从金融上看,中国持有美债是一种被迫持有,从中国持有美债的规模以及美国可用的反制措施上看,使用“债权武器”对美国金融市场产生的影响微乎其微。[注]参见宋国友:《中国购买美国国债:来源、收益与影响》,《复旦学报》(社会科学版)2008年第4期。张启迪:《抛售美国国债对美国影响的分析》,《金融理论与教学》2017年第4期。但在政治上,中国可以通过调节购进美债的速度,以及抛售美债对美国经济造成一定的压力。[注]宋国友:《美元陷阱、债务武器与中美金融困境》,《国际观察》2010年第4期。因为随着美债境外持有份额逐渐加大,美国学界和政界对债务相关的两个问题产生焦虑:一是美国债务上限及其可持续性问题;二是美债为境外持有所产生的风险问题。多数研究表明,仅从供求关系变化来看,尽管中日等债权国一国抛售美债可能产生的长期市场反应有限,但却对中国、日本大规模持有美债可能对债券市场造成的恐慌抱有顾虑和担心。这样,在美国国内控制中国、日本持有的美债规模逐渐成为共识。[注]Daniel O.Beltran, Maxwell Kretchmer, Jaime Marquez, Charles P.Thomas, “Foreign Holdings of U.S.Treasuries and U.S.Treasury Yields,”Journal of International Money and Finance 32 (2013): 1120-1143.由此可见,大规模持有美债客观上会对美国产生政治影响。

通过对既有研究的概述,实际上可以得出如下结论:从金融上持有美债是一种必需;中国单方面抛售美债对美国金融产生的影响极为有限;持有美债却在客观上具有政治意义。[注]孙海泳、李庆四:《美债问题对中美关系的影响》,《教学与研究》2012年第10期。

本文并不试图推翻既有研究的结论,即中国抛售美债的影响力可能是极为有限的,而是在重新评估这种影响力的前提下,把研究重点集中于债权实施的条件要素上。对于中国而言,既要面对持有美债的现实,又要认识到在持有美债具有政治意义的前提下,中国如何能将美债“负担”转化为美债“权力”?在何种条件下,中国持有的美债可以作为一种政策工具使用?如果中国单方面抛售美债对美国的影响力有限,那么,中国是否可能通过在债权方面的多边合作来维护自身的债权利益?

二、 美债概况与中国减持美债的影响力重估

1. 美债概况

据美国财政部2018年10月16日公布的数据,截至2018年8月美国联邦政府共发行了214,589亿美元的政府债券,其中56,735亿美元债券为外国官方持有,157,854亿美元债券为美国公民持有。因此,美债主要为美国政府和美国公民持有,其持有量约占总量的73.56%,而境外持有约26.44%的美国债券。在美债的境外持有者中,中国持有美国联邦政府债券共计11,651亿美元,其中11,592亿美元为长期债券,59亿美元为短期债券;日本持有10,299亿美元债券,其中9,700亿美元为长期债券,599亿美元为短期债券。亚洲共计34,592亿美元,中日两国仍为美国最主要的债权国。[注]数据来源:Treasury International Capital (TIC).

若按照比重衡量,中国作为美国第一大债权国,所持美债占美债境外持有比例的20.54%,日本所持美债占美债境外持有比例的18.15%。因此,中日两国所持美债共占境外持有比例的38.69%。虽然中日两国是美债的主要境外持有者,但并不能忽视美债主要为美国国内所持有的事实。因为按照总体规模衡量,中国所持美债在美债总额中的比重较轻,仅占美债总额比例的4.2%。[注]数据来源:Treasury International Capital (TIC).简言之,中国所持美债具有规模大、比重轻的特点。即便如此,美债问题依然受到中美双方的共同关注。那么中国所持的4.2%美债究竟能对美国债券市场以及美国经济产生多大影响呢?

2. 中国减持美债的影响力重估

中国利用债权对美国施加影响力的方式主要有两种:一是调整购进美债的速度;二是减持美债,大量抛售。由于后者可能产生的影响更大,故本文重点分析减持美债的情况。从效果上看,中国单方面减持美债可能引起多大的直接市场反应,取决于三个重要变量:一是中国减持美债的规模,二是中国减持美债的速度,三是中国以一定的规模和速度减持美债后,美国是否具备快速调节的能力。

首先,中国可以减持多大规模的美债?就市场规模而言,美债市场是世界上流动性最强、规模最大的国债市场。据2016年统计,在美债市场上有13万亿有价债券,平均日交易量达到了5000亿美元,[注]数据来源:Treasury International Capital (TIC).到2018年美债市场的日均交易量仍然在5000亿美元以上,这表明美债市场范围广、交易效率高。因此,美债资产变现的能力也就是换手率极强。[注]美债流动性降低了美国政府融资的成本,是衡量美债市场结构以及健康度的重要指标。而决定美债流动性的,主要是美债的成本、时间线、市场深度、效率,因为它们决定了市场中资产以合理价格变现的能力。参见“Market Structure and Liquidity in the U.S.Treasury and Agency Mortgage-Backed Security (MBS) Markets,” https://www.newyorkfed.org/newsevents/speeches/2016/wue160517,访问时间:2016年5月17日。美债的流动性是美国金融市场和经济健康的重要标志,同时也决定了中国能否抛售美债以及以怎样的速度和规模增、减持美债。如果美债流动性高,交易市场规模庞大,就意味着中国抛售美债时,存在巨大的买方市场。国际社会中一些国家政府机构,美国政府、公民以及其他私人机构,甚至是部分国际组织都可能成为美债的增持方。

从历史抛售记录的峰值上看,中国在2016年11月曾经抛售约663.22亿美元的美国财政部债券,为中国近五年来最大规模减持美债。而当月美债的境外持有者出售给美方的财政部债券共达到了1.25万亿美元。同时,境外持有者又从美方增持了1.19万亿美元的美债。[注]数据来源:Treasury International Capital (TIC).按比重计算,中国当月抛售的美债仅为同时期境外持有者抛售美债的5.3%。这个数字与中国所持美债占美债总体规模的比例十分接近。同时也反映出,中国减持的美债可以迅速被二级市场吸纳。

据美国财政部数据,在2018年6月,外国居民和政府机构从美方购买了1.1万亿美元的财政部债券,同时美债的境外持有者出售给美国国内的财政部债券达到了1.15万亿美元,而当月中国政府减持了约43.81亿美元的美债。[注]数据来源:Treasury International Capital (TIC).因此,即便只考虑美债境外持有者减持美债的规模,中国减持美债的比重仍然极小。

上述对美债市场规模的分析,说明由于美债高流动性的特点,中国无需过分担心减持美债是否存在足够大的买方市场的问题,这是中国可以大量抛售美债的前提。但应该注意到:近几年中国的历史最高抛售量占交易量的比重较小,难以对美债收益率、美元产生重大影响。

其次,中国可以用何种速度减持美债?回顾中国大规模减持美债的历史记录,从2016年6月开始,中国连续6个月减持美国国债。6月、7月、8月、9月、10月、11月,减持规模分别为32亿美元、220亿美元、337亿美元、281亿美元、413亿美元和663亿美元,共计减持1946亿美元。[注]数据来源:Treasury International Capital (TIC).如果按照半年抛售1946亿美元的速度抛售美债,中国目前所持的美债大概需要三年才能完全抛售。如果从单月最高抛售量来看,2016年11月减持663亿美元美债为中国近五年最大规模抛售行为。那么连续以这种速度抛售,中国要完全抛售美债大概也需要17个月。美国学者布莱德·赛特瑟(Brad W.Setser)做过另一种估计。“以中国2015~2016年3个月出售的债券数额估算,预计中国未来将会在一季度出售2000亿美元债券,一年将达8500亿美元。以这样的速度抛售美元,那么中国抛售其全部美债需要一年半的时间”。[注]Brad W.Setser, https://www.cfr.org/blog/what-would-happen-if-china-started-selling-its-treasury-portfolio,访问时间:2018年6月21日。https://www.cfr.org/blog/few-words-chinas-holdings-us-bonds,访问时间:2018年1月17日。

毫无疑问,即使中国以上述速度大规模减持美债,也将留给美国充分的应对政策调整时间。美国完全可以通过以下手段抵制中国的债权影响:一是美联储可以采取降低利率上调的速度,或者按比例减少“量化紧缩”的应对措施,以减轻对美债市场的冲击。二是通过提高美联储资产负债表转出的规模,以提高债务上限。[注]Brad W.Setser,https://www.cfr.org/blog/what-would-happen-if-china-started-selling-its-treasury-portfolio,访问时间:2018年6月21日。https://www.cfr.org/blog/few-words-chinas-holdings-us-bonds,访问时间:2018年1月17日。再结合中国历史上抛售美债的规模相对较小的事实,即可得出一个简单的结论:历史数据表明中国单方面减持美债对美债市场以及美国经济产生的市场冲击力将极为有限。

既然如此,美国为何还有对中国持有大量美债的担心和疑虑呢?实际上,美国并不担心中国单方面抛售美债对美债市场的直接影响,而是担心抛售美债所产生的连锁反应,进而威胁美国的经济地位。这些潜在的影响集中体现在以下几个方面:

第一,从理论上说,中国购买美国国债,实际上给美国更多资本去消费,这使美国可以避免以增税等方式来提高收入的激进改革。[注]Daniel C.K.Chow, “Can the United States Impose Trade Sanctions on China for Currency Manipulation?”, Washington University Global Studies Law Review 16.2 (2017): 299-300.而中国抛售美债的行为等于停止向美国贷款。随着政府财政支出和财政赤字的不断攀升,美国随时可能因无法清偿债务而引发美债的信誉危机,从而影响美债市场的流动性,导致国际收支进一步恶化,引发美国的经济危机。从历史经验上看,1931年到1933年世界金融危机的扩散就与美债流动性危机密切相关,政府债券市场的“流动性黑洞”犹如一场巨大的风暴,对债券的价格产生了极大的影响,从而加重了资本主义世界的经济危机。[注]J.Peter Ferderer, “Were there Liquidity Black Holes during the Great Depression? An Analysis of the U.S.Government Bond Market,” https://www.macalester.edu/~ferderer/Ferderer_BlackHoles_November2006.pdf,访问时间:2006年11月7日。因此,美国需要避免其核心债权国家减持美债而引发流动性危机。

第二,中国市场上抛售美债可能使得美债价格下跌,同时收益率走高,从而影响美国经济的复苏。张明认为,“中国投资者增加购买美国国债的行为会推高美国国债收益率,另一方面会导致美元贬值”。对此,他认为可能的解释是:中国投资者的逆市操作虽未改变其他市场参与者对美国国债的悲观预期,但可能加剧其他市场参与者的集体抛售,从而可能加剧美国国债市场的波动。[注]张明:《中国投资者是否是美国国债市场上的价格稳定者》,《世界经济》2012年第5期。

第三,引发其他国家大量抛售美债的追随行为,从而可能加剧美国国债市场的波动,打击美债的信誉,进而使美方担心美债在国际市场的滞销和本国融资需求的推出给美国经济带来灾难。如果中国抛售美债兑换成美元或者其他世界货币,则可能影响到美元价格走势;如果中国转而增持欧元或其他国际货币,则可能会对美元的国际地位造成冲击,并帮助其他世界货币的国际化。

综上,从战略上看,由于美联储具备丰富的债务危机应对经验与调控手段,美国并不担心债权国单方面抛售美债可能造成的长期影响,但美国真正担心的是债权人抛售美债与美国自身债务问题的相互影响出现的“并发症”,以及一国抛售美国国债后产生的别国“追随效应”,这会在短期内使美债市场动荡加剧,进而会长期破坏对美元和美国经济的信心。[注]https://www.cfr.org/blog/did-russia-really-dump-its-us-debt https://www.cfr.org/blog/asias-central-banks-and-sovereign-funds-are-back.正如丽莎·马丁(Lisa L.Martin)指出,金融影响力要想转化为实际的权力至少要满足两个条件:第一个必要条件是债务国不能使用信贷的替代来源;另一个条件是主要的债权人在执行任何一种强制性威胁过程中能够得到制度化的多边合作。[注]Lisa L.Martin, Coercive Cooperation: Explaining Multilateral Economic Sanctions (Princeton: Princeton University Press, 1992); and Daniel W.Drezner, “Bargaining, Enforcement, and Multilateral Economic Sanctions,” International Organization 54.1 (2000): 73-102.而这两个条件显示,债权国在使用债权武器时,能否在过程中形成有效的合作,甚至是形成联盟排除债务国的替代选择是极为关键的因素。

因此,美国从债务国的角度,需要防止债权国在战略上的合作,密切关注与追踪在债券市场上的美债交易。而从债权国中国的立场,则需要从保证债权收益出发,在战略上就美债应当“与谁合作,能否合作,合作的成本与收益”等一系列问题形成共识,以维护债权国的合法权益。

三、 合作的可能性:对美债增减持历史数据的分析

在中国单方面减持美债难以对美国形成压力的既有前提下,从实际出发考虑在美债问题上国际合作的可能性,就成为一种现实选择。为此需要考察美债的主要持有者增减持美债的历史及其政策倾向,寻找与其他国家在美债问题上的利益汇合点以判断合作的可能性。

为此,可以将美债问题上的国际合作分解为三个层次的问题。首先,由于美债的主要持有者既有来自美国国内的债权人,也有国际社会持有者,并且美债的美国国内持有者所持份额远高于其境外债权持有者,那么美债总额的增减是否并且在多大程度上受到其境外主要债权持有者增减持美债行为的影响?其次,当中国大幅增持或者减持美债时,美债的其他主要国际债权者中有哪些国家(或地区)与中国的政策一致?即谁选择了追随,谁选择了抵制?最后,历史经验和现实条件启示中国应该采取何种债权策略?

1. 美债主要境外持有者

根据TIC历史数据,在2011年至2018年间美债主要的境外持有者为中国大陆、日本、巴西、爱尔兰、英国、瑞士、中国香港、卢森堡、比利时、沙特、中国台湾和俄罗斯。其中,中日两国所持美债规模远超其他十个国家或地区。比利时自2014年后开始减持美债,而英国、爱尔兰、沙特成为近几年美债的主要增持者,所持美债规模上升。[注]数据来源:Treasury International Capital (TIC).据此,可以将这12个美债主要境外持有者作为重点观察组,分析其美债投资行为的规律。(参见表1)

表1 2011~2018年主要境外持有者的美债持有量排序表 单位:10亿美元

(续表)

2. 美债主要境外持有者的行为与美债总额的变化

从美债的历史数据上来看,美债主要境外持有者增减持美债的行为存在明显的两个阶段。第一阶段是2000年到2010年,该时段的特点是美债的主要境外持有者所持美债总体上呈较平缓增持状态,少有减持行为。其中美债的主要增持国家为中国、日本、英国。以中日两国增持数额变化较大,从2000年到2010年十年间,中国所持美债由600亿美元上升至1.16万亿美元,日本则由3177亿美元上升至约8,823万亿美元,英国也有一定幅度的增持,其美债规模从502亿美元上升至2,690亿美元。[注]数据来源:FED, Securities Holdings and Transactions.

在第一阶段中,美债最大规模境外增持发生在2008年10月,约增持1,782亿美元,主要增持国家为中国、英国和日本。中国增持659亿美元,占增持总额的37%,英国增持美债约184亿美元(占增持总额的10.3%),日本增持美债121亿美元(占增持总额的6.8%)。这一阶段美债总额上最大减持发生在2007年4月,减持幅度为281亿美元。当月主要减持国家为英国和日本。英国减持124亿美元(约占减持总额的44.1%),日本减持58亿美元(约占减持总额的20.6%)。②数据来源:FED, Securities Holdings and Transactions.

第二阶段为2011年至2018年,相较前一阶段,这一时期美债各主要境外持有者开始出现减持行为,增减持波动频繁。[注]数据来源:Treasury International Capital (TIC).

在第二阶段,从总额上看,美债总额增加最多的是2011年9月,增持幅度为943.7亿美元。当月主要增持国家为英国、日本和中国。英国增持256亿美元(约占增持总额的27.1%),日本增持202亿美元(约占增持总额的21.4%),中国增持113亿美元(约占增持总额的12%)。这一阶段美债境外持有减少最多的是2016年9月,减持幅度为743.3亿美元。其中比利时减持142.6亿美元(约占减持总额的19.2%),日本减持76亿美元(约占减持总额的10.2%),中国减持281.1亿美元(约占减持总额的37.8%)。④数据来源:Treasury International Capital (TIC).

因此,从美债增减持总额上看,当美债境外持有总额处于减持状态,在国际市场上主要是中国、日本、英国三个国家在减持美债。当美债境外持有总额处于增持状态,在国际社会中又是日本、中国、英国在增持美债。可见,在美债的境外持有者中,中国、日本与英国的增减持美债行为与美债总额的增减持有密切的关系。

尽管如此,中国单方面增减持美债的数额占美债总额增减的比重不大,这从一方面说明了中国单方增减持美债难以对美债总体规模形成有力的冲击,但另一方面显示了美债主要境外债权者集体增减持的合力,却对美债总体规模的影响极大。

因此,促进美债境外持有者之间的金融合作,是中国将债权转化为对美国实际影响力的理性选择。 实际上,美债各主要境外持有者之间具备一定的合作潜力。在债权领域内,中国同其他美债持有者都有维护自身债权利益的共同需求;在债权领域之外,美债其他持有者也有需要与美国讨价还价的领域。如何在不同时期开拓金融合作思维,以债权交换网络视角考察合作的动力,是维护债权国地位的重要途径。

3. 中国减持美债的历史数据分析

以债权交换网络的视角看,在中国减持美债的历史中,有哪些国家与中国的投资美债行为天然接近?有哪些国家与中国的行为背道而驰?

为此,笔者选取了2011~2018年间中国六次大规模减持的数据,以此分析在中国减持美债的几个时间点上,其他美债主要持有者的美债投资行为模式。之所以选取2011~2018年作为观察时段,一是基于2011年前,包括中国在内美债的主要债权持有者总体上都在大规模增持美债,极少有减持现象的发生。二是选取观察美债主要持有者临近年份的美债投资模式,更能反映当前不同债权者总体经济实力和国际债券投资模式的特点,从而有助于预测主要美债持有者未来对美债券投资行为。

表2 中国大陆大规模减持美债与同期其他境外持有者增减持行为对比表 单位:百万美元

分析结果(如表2)显示:2011~2018年,中国于2012年6月、2013年6月、2013年12月、2015年12月、2016年11月以及2017年9月总共6次大规模减持美债,而在中国这6次大规模减持行为的时间点上,日本、巴西与中国投资行为的接近度最高。日本除2012年6月是在增持美债外,其他5个时间点与中国的投资行为一致,都在减持美债。巴西的美债投资与中国也较为接近,巴西除2016年11月与中国投资行为相反在增持美债外,其余5个时间点也与中国一同在减持美债。

与日本、巴西不同的是,卢森堡、英国、爱尔兰的美债投资行为与中国的接近度最差,特别是卢森堡,在中国6次减持美债的同时,卢森堡都在大规模增持美债,英国和爱尔兰则是在中国6次减持的时间点中,有5次在增持美债。

另外,就中国大陆减持美债的6个时间点来看,中国香港、中国台湾、沙特、俄罗斯、瑞士、比利时的美债投资与中国大陆的相关度不高,中国香港、中国台湾、沙特、俄罗斯有一半时间选择与中国大陆一道减持美债。瑞士和比利时则在中国大陆减持美债的6个时间点中,有4次选择了增持、2次选择了减持。

根据2011~2018年中国大陆减持美国国债的历史中美债其他主要境外持有者的美债投资行为,可以从总体上按照与中国大陆减持美债的行为趋同度(减持行为的次数)将其他11个美债主要境外持有者进行排序,依次为:日本、巴西、中国台湾、中国香港、沙特、俄罗斯、瑞士、比利时、英国、爱尔兰、卢森堡。

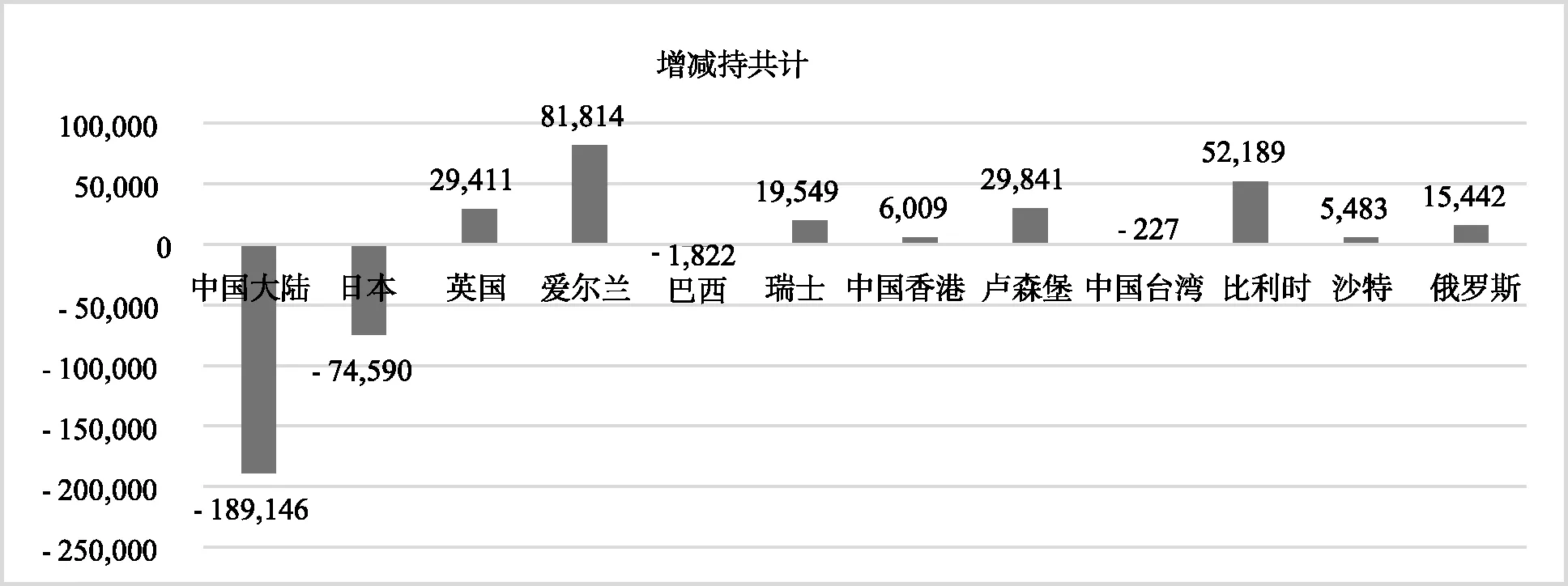

同时,考虑到美债投资行为的趋同度,还受到增减持美债规模的影响,为进一步将这11个国家或地区与中国行为的趋同程度细分,可以将这11个国家或地区在6个时间点增减持的数额进行加权,进一步排序。(参见图1)

※单位:百万美元图1 中国大陆大规模减持美债与同期境外持有者增减持数额加权对比

可见,日本、巴西总体上仍旧与中国大陆一致,处于减持状态。中国台湾虽也在减持,但数额甚小。中国香港、沙特则处于极小规模的增持状态,而按照增持程度来看,俄罗斯实际上是一个隐形的美债增持者。瑞士、比利时、英国、卢森堡、爱尔兰则处于大规模增持阶段。

表3 中国大陆减持美债与同期境外持有者增减持总额、

因此,如果按照中国大陆6次大规模减持美债的历史,将除中国之外的其他11个美债主要境外持有者分类,则日本、巴西是与中国大陆投资行为一致的天然政策趋同者,中国台湾、中国香港、沙特、俄罗斯为政策不相关者,瑞士、比利时、英国、卢森堡、爱尔兰则属于明显的政策相左者。(参见表3)

四、 中国的美债投资战略:掌握美债主要境外持有者的“三个三分之一”

美债国际交易市场,作为世界上最具深度与广度的国际金融市场,早已形成错综复杂,甚至是美国都难以监控的复杂交易网络,因此,在美国国内才出现了要求增加境外持有者持有美债的风险评估及增加持有透明度的呼声。[注]Daniel O.Beltran, Maxwell Kretchmer, Jaime Marquez, Charles P.Thomas, “Foreign holdings of U.S.Treasuries and U.S.Treasury Yields,”Journal of International Money and Finance 32 (2013): 1120-1143.这说明美国政界、学界对美债为境外持有抱有高度的重视与警惕,同时也提示中国在关注美债资产的经济价值时,也应当重视拥有美债的战略意义。在中国政治经济合作的历史中,建立统一战线的政治智慧中有一种 “三个三分之一”策略,即把政治力量划分为进步势力、中间势力与顽固势力,并采取发展、争取或是孤立的措施。这种智慧投射在债权外交上,则应当主动寻找与发现债权合作的天然同盟、中立力量或是潜在竞争者。因此,可以将美债的主要境外持有者按照与中国投资行为的相似度,分成三个三分之一,主动加深与天然同盟的合作,扩大与中国政策不相关国家或地区金融合作的渠道,并且争取在美债投资行为与中国相左的国家或地区中寻找重点突破。

假设中国在过去二十年尚未与其他国家就美债增减持问题进行国际合作的话,那么通过对美债历史数据的分析表明:至少在不合作的自然状态下,日本与巴西同中国在美债问题上的利益与投资行为较为一致。因此可以预期,如果中国与日本、巴西在所持美债规模问题上协同合作,那么至少中国、日本、巴西三个国家在与美债高度相关问题领域中将产生相互加强的效果。当前中国、日本、巴西的美债总规模占境外所持美债的39.91%,占美债总额的9.11%。因此,中国在债权问题上应当优先考虑与日本、巴西的合作,以此为基点,开辟美债问题上国际合作的大局。

同时,中国大陆应当争取加强与中国台湾、中国香港、沙特、俄罗斯在美债投资上的沟通与配合。只有如此中国才可以扩大阵营,以集体债权规模增强在债务问题上新兴国家讨价还价的能力。而从历史数据上看,瑞士、比利时、英国、卢森堡、爱尔兰通常与中国采取相左的投资行为,因此与这些国家在美债问题上的合作将极为困难,只能等待适当的时机有选择地纠正偏差。

五、 结 语

当论及中国债权影响力时,不仅仅包括中国债权规模以及增减持美债产生的直接影响力,还应当包括中国债权所显示的金融实力所产生的国际号召力。从交易网络上看,在国际债券投资中,主权国家之间存在大规模追随、对冲与观望的投资行为,这既是以资本逐利为目的的债券市场竞争的自发结果,也是以政治交换为目的的政府间投资协商的结果。中国作为美国的主要债权国,应当重视美债交易网络的变化,并适当利用自己的债权国地位所产生的金融影响力,进一步探讨美债国际合作的可能性。在这里,本文仅是一种初步的思考,希望能抛砖引玉。

中美债务关系一旦形成,实际上就形成了基于债务关系的相互依赖,也给予了双方破坏双边关系的权力。尽管在这种相互依赖关系中,中国是因出口导向型经济积累的大量美元而被动持有美国国债,特别是美方经济学家认为“中国对美国的需要远超越美国对中国的需要,因为过多的债务积累总是可以对债权国形成更大的风险”,[注]Shalendra D.Sharma,“China as the World’s Creditor and the United States as the World’s Debtor: Implications for Sino-American Relations,” China Perspectives 4 (2010): 108.但两国客观上都有规避因债务关系引发金融风险以维护全球以及区域金融稳定的切实需求,并且美国客观上仍然需要中国在债务问题上的配合。

从本质上说,债务关系与投资、贸易关系是天然联系的。一方面,中美债券、无担保债券、其他债务工具和贷款交易,是中美投资关系中的重要组成部分。另一方面,进行双边贸易又是债务清偿的主要形式之一。在美国对中国负债的情况下,美国可以通过美元支付(货币支付)、商品支付以及黄金支付三种方式清偿即期债务及利息。但就货币支付而言,美国可以通过增发货币转移支付成本,从而削弱债权影响力。而用贸易支付,则需要美国向中国出口大量商品或者服务,才能满足对中国清偿债务的需求。历史上的债权大国通常出于对本国产业的保护和扶植,不主张债权国通过进口债务国的商品以清偿债务,但是却积极地利用债权促进本国商品出口,以推动本国优势工业的扩张。[注]1971年前,美国首先通过马歇尔计划和租借补偿条款等贷出美元,同时利用债务谈判迫使外国用其借入的美元购买包括机器设备在内的各种美国生产的产品,由此美元实现回流,然后再借出,之后再回流。这种循环模式输出的是产品和技术,而回流的是曾经贷出去的美元。参见许平祥:《“滥币陷阱”与国际体系的不稳定性》,《经济学家》2017年第4期。

就中美贸易关系而言,目前美国财政政策导致其债务已经接近上限,考虑到中美贸易竞争的长期性,中国完全可以开拓债权问题上的国际合作思维,以此为契机推动中美进一步展开贸易对话。当然,应该承认,中、日、巴西三国目前的趋同主要是基于经济考虑(即基于美债收益、风险等因素)。如果中国基于政治考虑(即以减持美债作为杠杆在贸易问题上报复或牵制美国)减持,日本和巴西的反应将在很大程度上受到他们与美国关系的影响。所以,本文特别谨慎地强调中国、日本、巴西在减持美债上的趋同,或许是一种天然的自发行为。可以设想,如果三国在不协商的情况下已经有如此默契,那么他们无论是经济上还是政治上,合作的成本其实是较小的,但合作的收益却是超过单独一国实施债权的。而在中美双方贸易谈判中,周边国家或地区都有两面下注的倾向,这对债权合作来说,可能是个机会。

中国如此规模的债权,在单独减持作用有限的情形下,应该思考如何扩大债权的影响力,服务于国家利益。本文正是在此思路下讨论了中国在美债问题上可以与谁合作的问题,但文章尚未涉及怎样合作的问题,这也是本文的局限性。