中国企业薪酬管理体系中的个人所得税筹划与控制策略

南晓维

摘 要:作为现代企业核心管理内容之一,薪酬管理能够直接体现当下中国企业人力资源管理与财务管理的水平。企业可以通过发放工资和福利、月薪与年终奖组合、股权激励和税后利润分红等方式,对企业内员工代扣代缴个人所得税。基于国家最新出台的个人所得税法,通过假设与实例分析,对中国企业薪酬管理体系中的个人所得税筹划和控制进行研究,可以帮助我国企业为职工规划出最佳纳税方案,从而提升员工收入、降低个人税负。

关键词:薪酬管理;个人所得税;筹划控制

中图分类号:F27 文献标志码:A 文章编号:1673-291X(2019)17-0122-03

对现代企业来说,企业的薪酬管理工作绝不是单纯地付出与员工提供的各项劳务相匹配的报酬那么简单。人力资源成本的不断提升,使其在企业经营成本中所占比例不断加大。企业的薪酬管理体系需要通过企业多个部门通力协作,进行建立、完善和优化。作为整个薪酬管理体系中至关重要的环节之一,个人所得税已经成为现代企业连接员工个人利益和企业整体利益的桥梁。假如企业对员工制定的个人所得税筹划与控制策略不合理,将无法发挥该办法在企业薪酬管理体系中的杠杆作用,会极大地削弱员工工作积极性,不利于企业未来的整体发展。

一、薪酬的构成内容与应纳税所得额

通常情况下,职工的薪酬包含工资和奖金两部分,且这两部分的收入有着完全不同的确认依据。以建筑类企业为例,该类企业职工工资一般受岗位性质、技术职称和工作年限等因素影响,企业职工奖金额度则一般受所任职务和业务完成情况等因素影响,且作为一家国有控股企业,该类公司管理层与执行层因所处的职级与层次不同,将会导致各级别职工奖金系数不同,这些因素最终都将影响员工的奖金收入。

应纳税所得额的计算方法为:企业员工每月工资+奖金-五险/三险一金金额-个税后的余额。可见,应纳税所得额的影响因素基本包含三方面:员工每月薪酬综合(工资+奖金)、国家规定的允许在税前扣除的费用(五险/三险一金金额)以及个税。然而,超额累进税率制的引用往往使两个人因为所处征税跨度的不同而产生巨大的实际收入差异。针对个人所得税制定一套合理可行的企业薪酬管理体系,能够保障企业员工的个人利益,同时对维护企业整体经济效益也有积极作用。

二、个人应纳税所得额筹划

(一)年终奖筹划

绝大多数企业都会或多或少给企业员工发放年终奖,然而,由于年终奖计算方法的累积性,有时会出现税后所得与税前奖金倒挂的现象。以某建筑业公司某部门李先生为例。李先生就职于该公司,而他的妻子刘女士就职于其他公司,两人月工资均超过5 000元。2018年12月,李先生取得全年一次性奖金114 000元,刘女士取得全年一次性奖金108 000元,两者之间奖金差距为李先生(114 000元)-刘女士(108 000元)=6 000元。然而通过比对工资表发现,李先生奖金实际税后所得为86 505元,刘女士税后所得为86 955元。两者之间实际税后所得额差距为-450元,李先生反而比妻子少了450元。税前收入多而税后收入反而少,这种结果明显与公平原则和多劳多得原则相悖。然而为什么会出现这种结果?

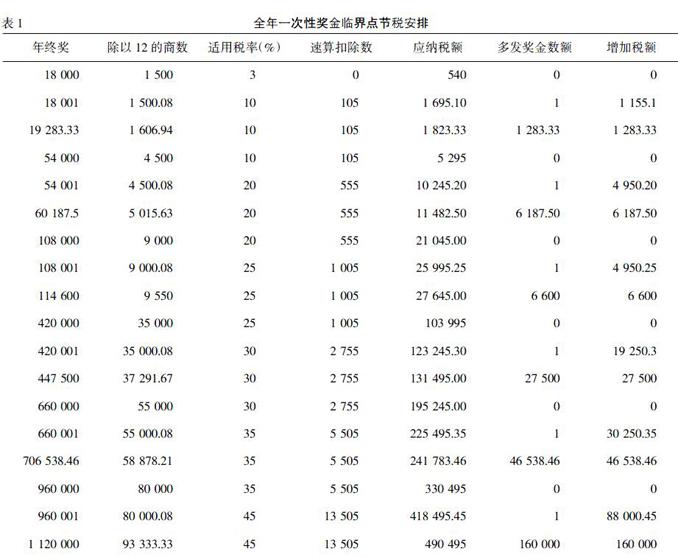

表1中数据为通过测算的全年一次性奖金临界点节税安排表。以该数据为例,关于奖金个人所得税的纳税无效区间有6个,即:18 001—19 283.33元;54 001—60 187.5元;108 001—114 600元;420 001—447 500元;660 001—706 538.46元;960 001—1 120 000元。假如企业发放年终奖金额处于这6个区间内,则必然导致员工奖金税后所得实际金额低于该区间的左端点值。因此,在企業发放年终奖时,应尽量避免员工年终奖金额落入这6个无效区间内。在保障员工既得利益的前提下,降低企业的现金支出,保证企业与员工的实际利益。

(二)月薪和年终奖有效组合的纳税筹划

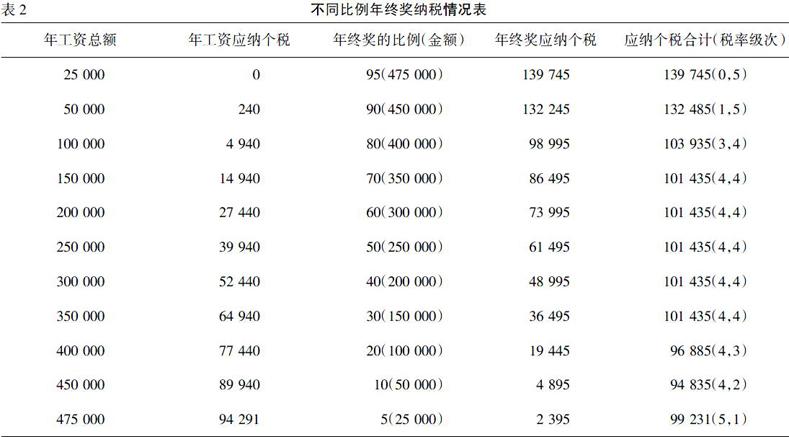

对于企业中高层管理人员或干部人员来说,年薪制是一种很常见的薪酬发放形式。在保证员工年收入变化不大的前提下,一般企业通常都会采用按总薪酬一定比例发放基本月薪,年终根据考核情况发放年终奖的形式发放员工报酬。在这种结构模式下,年终奖与基本月薪之间形成了此消彼长的关系。同时,根据不同员工基本月薪在其总收入中的占比不同,其应缴纳的个人所得税也不同。不同比例的年终奖纳税情况见表2。

由表2数据可知,要使员工全年应纳个人所得税税额最低,则工资和年终奖所采用的税率必须是低税率。且当员工工资与年终奖搭配形式不同时,两者使用的税率组合形式也不同。因此,要针对员工具体工资额和年终奖额度,选择适当的组合形式,以保障员工经济利益。

三、应纳税所得额控制策略

(一)月收入均衡分摊法

在我国现行七级累进制税率的作用下,随着企业员工收入的提高,其缴纳税款的层次也会随之升高。通常情况下,这种职工税收负担随工资提升而增大的现象在有一定绩效考核制度的企业中尤为常见。为了激励员工,企业通常会采用绩效薪酬制度,当月完成考核目标越高,则收入越高。然而,随着个人工作状况的变化、市场供求关系的变化、经济转型等现象的出现,此类员工往往会超额或者只完成部分考核任务,其收入起伏较大,所处纳税层次的变化情况也较为明显。在此情况下,其月税后收入往往会受到较大的影响。

研究认为,可以采用平均分摊薪酬的方法来解决此类企业出现的问题。企业可以按照员工绩效一般完成情况制定薪酬评价基准,当员工某月绩效超出该基准很多,或者远低于该基准要求时,则按照差额情况进行分摊,以控制员工薪酬的上下波动,使其纳税层次稳定处于一个较低层次,避免员工承担过高且不必要的纳税负担。

(二)全年奖金的分摊法

根据我国税法最新规定,计算企业员工全年一次性奖金应缴纳税额时,其适用税率和速算扣除数应该以此纳税人当月内取得奖金额除以12所得结果确定。若该月员工工资所得额低于税法规定的费用扣除额,其适用税率和速算扣除数应该以此纳税人奖金额减去该纳税人当月工资薪金所得与费用扣除数的差额之后除以12所得结果来确定。但是,该种计算方法在一个自然纳税年度内只能够使用一次,且员工除全年一次性奖金外的其他各类型奖金一律与该月月薪合并,按照相应的缴税层次进行缴纳。

由此可知,企业可以按照税法中的相关规定适当提高职工非月度收入中年终奖的比例,将年终一次性奖金收入分摊到全年12个月中,以均衡员工的纳税支出。同时,企业应适当较少员工除年终一次性奖金收入外的其他类型奖金金额以及奖励发放频率,从而尽可能避免员工某月收入突然提升而掉入更高层次的纳税等级,进而合理降低企业员工应缴纳税负。

同时,企业可以针对员工的全年收入情况进行合理规划,调整员工的月度薪酬与年终奖励的比例。假设某员工当年收入可控且常规性月收入高于个税起征点,则该员工收入纳税最优化有两种途径:(1)年终奖适用税率明显小于月度薪酬适用税率,此时企业可以通过将部分月奖励转化为年终奖励的方法,使月度薪酬税率与年终奖适用税率尽量接近。(2)年终奖适用税率明显大于月度薪酬适用税率,此时企业可以通过提高全年收入中月度薪酬所占比例,同时减少全年奖金额度的方法来降低员工税负,保障员工经济利益。

(三)职工薪酬的福利化法

员工应纳税所得额的计算中扣除的金额包含了国家允许范围内的各项费用。因此,企业可以通过增加员工此类金额的方法来降低员工的名义收入,如提供更高额度的养老保险、医疗保险和住房公积金等。在不违反国家有关规定的前提下,企业可以最大程度地提高类似保险和公积金的提取比例,从而达到降低员工税负的目的。

此外,企业内部可以通过提供优惠或免费的餐饮服务、在职宿舍、免费通勤车等形式来代替企业以现金形式发放的福利或各种补助,从而在降低员工个人所得税之外的其他税负的同时,使员工享受更多的企业福利。

结语

研究总结了我国现代企業员工薪酬的构成内容与应纳税所得额的相关概念,在此基础上对个人应纳税所得额筹划方法进行了阐述。研究认为,可以通过对员工年终奖、月薪和年终奖有效组合纳税等角度对员工应纳税所得额筹划方法进行规划。总结了个人所得税控制策略的具体方法,如月收入均衡分摊法、全年奖金的分摊法以及职工薪酬的福利化法等。本研究对合理合法降低企业员工个人税负、保障员工与企业经济效益有较大的参考价值。

参考文献:

[1] 岳希明,张斌,徐静.中国税制的收入分配效应测度[J].中国社会科学,2014,(6):77-79.

[2] 左晓敏.企业薪酬管理中个人所得税纳税筹划策略[J].合作经济与科技,2015,(10):172-173.

[3] 史陈方.基于公平原则的我国个人所得税征管模式改革建议[J].中国市场,2016,(50):118-119.

[4] 刘海英,曲延婷.我国个人所得税公平缺失的现状和原因分析[J].改革与开放,2016,(23):14-17.

[责任编辑 兴 华]