我国26家上市商业银行财务竞争力的实证研究

陆召众

摘要:基于26家上市银行披露的年报财务数据,选取26家上市商业银行财务竞争力的评价指标,通过因子分析方法,对样本进行实证研究,得出26家上市银行的因子得分与排名,并对排名结果进行评价分析,总结出影响上市银行财务竞争力强弱的原因,在此基础上为其提出对策建议。

关键词:上市商业银行;财务竞争力;因子分析

中图分类号:F832 文献标志码:A 文章编号:1673-291X(2019)18-0074-06

一、研究背景及意义

目前,随着金融市场的全面开放以及互联网金融的快速发展,我国上市银行面临着复杂的金融环境。市场上不断涌现的第三方支付方式、移动支付方式与多样化的理财产品等都冲击着传统商业银行的经营领域和发展,行业内的竞争变得日益激烈,商业银行面临着巨大的挑战与压力。在如此激烈的竞争环境之中,上市银行自身的竞争能力将决定着银行未来的前途命运,关乎着上市银行的发展前景与商业价值。因此,上市银行提升自身的竞争能力,保持发展与竞争优势,变得尤为重要。

二、文献回顾

1.国外文献。Priya Ponraj等(2012)认为,“利用资本充足率、收入支出比率、收益率等财务指标作为财务竞争力评价指标,研究发现印度的私营商业银行的财务竞争力高于公营商业银行。”J·Wincent & J.Johansson(2013)认为,“财务竞争力可以表现出资金与资本的运营能力,资金与资本的运营是企业最基本的管理活动,为企业价值增值所进行服务,是企业竞争力的重要评价衡量指标。”Aang Kunaifi等(2016)认为,“评价财务竞争力,要通过财务指标建立评估财务竞争力的模型,运用层次分析法,评估出了伊斯兰商业银行具有较高的财务竞争力。”

2.国内文献。翟贞奎(2014)曾经构建了评价银行财务竞争力的指标体系,提出财务竞争力是财务理论的一个全新方向,银行财务竞争力的研究对银行的发展与成长有着重要的意义,也是银行面临的一个重大问题。朱红杰(2016)就银行的财务竞争力问题,从资本充足率、基本每股收益、不良贷款率、净利差等16 个能够反映银行财务竞争力水平的状况评价指标入手,基于16 家上市的商业银行2014 年数据,采用因子分析法,通过实证研究结果,对16 家上市商业银行的财务竞争力进行排名打分,并提出上市商业银行要不断创新,深化改革的相关建议。中国农业银行江苏省分行和中国人民银行南京分行联合课题组(2017)曾经以16家上市银行2014年数据为基础,从盈利能力、市场竞争力和资本市场认可度、反映风险防御能力等方面构建评价指标体系,通过实证研究,把商业银行财务竞争力用财务发展能力、财务稳健能力、财务盈利能力和财务管控能力四个因素来定义,并根据四个因素的评价排名进行原因分析。

三、指标选取

本文从以下几个方面选取上市商业银行财务竞争力评价指标,从盈利能力层面,选取净利息比重(X1)、非利息收入比重(X2)、中间业务收入比重(X3)、净息差(X4)、生息资产平均利率(X5)、净利差(X6)、总资产净利率(X7);从规模实力方面,选取存款份额(X8)、贷款份额(X9);从风险管理层面,选取不良贷款率(X10)、拨备覆盖率(X11)、资本充足率(X12);从创新成长方面,選取非利息收入增长率(X13)、非利息收入占比增长率(X14)、净资产收益增长率(X15)、净利润增长率(X16)。由以上指标构成上市商业银行财务竞争力评价指标体系。

四、实证研究

本文研究基于26家上市商业银行的年报数据,经过手工收集整理而成,进行实证研究。

1.KMO检验和 Bartlett检验。通过检验,KMO=0.603>0.5,Sig值为0.000,说明26家上市银行的财务竞争力数据指标之间有很好的相关性,是适合运用因子分析方法进行研究。

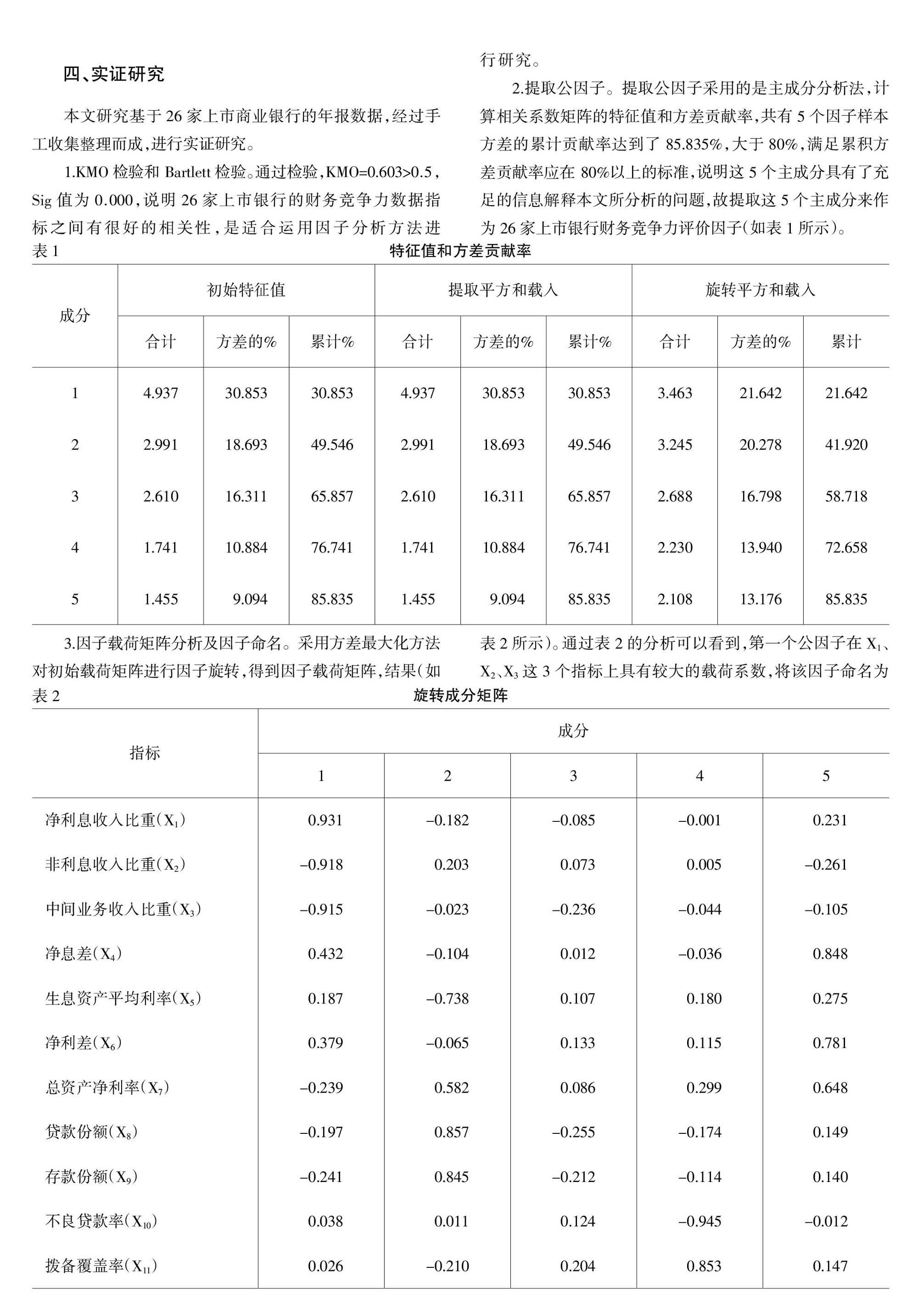

2.提取公因子。提取公因子采用的是主成分分析法,计算相关系数矩阵的特征值和方差贡献率,共有5个因子样本方差的累计贡献率达到了85.835%,大于80%,满足累积方差贡献率应在 80%以上的标准,说明这5个主成分具有了充足的信息解释本文所分析的问题,故提取这5个主成分来作为26家上市银行财务竞争力评价因子(如表1所示)。

3.因子载荷矩阵分析及因子命名。采用方差最大化方法对初始载荷矩阵进行因子旋转,得到因子载荷矩阵,结果(如表2所示)。通过表2的分析可以看到,第一个公因子在X1、X2、X3这3个指标上具有较大的载荷系数,将该因子命名为“经营管理因子”。X8、X9、X12、X5这4个指标在第二个公因子上的载荷系数较大,将该因子命名为“规模及资产质量因子”。第三个公因子在X13、X14、X15、X16这4个指标上具有较大的载荷系数,将该因子命名为“成长创新因子”。第四个公因子在X10、X11两个指标上载荷系数较大,该因子命名为“风险管理因子”。第五个公因子在X4、X6、X7这3个指标上具有较大的载荷系数,该因子命名为“盈利能力因子”。

4.因子得分及排名。经过回归分析法的计算,可以得出各因子的得分系数,结果(如表3所示)。

根据成分得分系数矩阵,得出各因子的评价函数:

F1=0.287X1-0.276X2-0.306X3+……+0.107X15+0.072X16F2=-0.009X1+0.018X2-0.084X3+……+0.148X15+0.041X16F3=-0.080X1+0.077X2-0.066X3+……+0.272X15+0.211X16F4=-0.028X1+0.033X2+0.031X3+……+0.141X15+0.120X16F5=-0.015X1-0.005X2+0.103X3+……-0.162X15-0.003X16

按照各因子得分系数和因子旋转后的方差贡献率为权重,综合得分函数为:

F=F1×0.216+F2×0.202+F3×0.168+F4×0.139+F5×0.132

計算出26家上市商业银行的财务竞争力因子得分和综合得分并对其进行排名,结果(如表4所示)。

五、实证结果分析

1.单因子得分排名分析。在经营管理因子方面,排在前三名的上市银行是区域性农商行的无锡银行、吴江银行和张家港银行,排在最后三名的上市银行是股份制银行的中信银行、民生银行和兴业银行。在规模及资产质量因子方面,排在前三名的上市银行是工商银行、建设银行和中国银行,排在最后三位的上市银行是平安银行、贵阳银行和常熟银行。在成长创新因子方面,排在靠前的上市银行是成都银行、江阴银行、宁波银行,排名靠后的3家银行分别为华夏银行、贵阳银行以及张家港银行,因子得分分别为-0.861、-0.931、-0.989。在风险管理因子方面,城市商业银行表现出一定的优势,南京银行、宁波银行和上海银行3家上市银行位于前列,而华夏银行、浦发银行和江阴银行处于末端。在盈利能力因子方面,前四名分别为贵阳银行、常熟银行、招商银行和工商银行,而排在末位的三家上市银行均为城市商业银行,包括江苏银行、上海银行、杭州银行。

2.综合得分排名分析。在综合排名方面,我们把26家上市商业银行的财务竞争力分为四个层次,分别为强、较强、中等、差。根据排名,成都银行和建设银行分别位列第一与第二,属于强。第三到第八名分别为常熟银行、工商银行、吴江银行、招商银行、宁波银行、中国银行,这几家银行在财务竞争力方面属于较强,具有一定的优势,但上升空间仍然很大。属于中等的银行主要为农业银行、南京银行、贵阳银行、无锡银行、江阴银行、张家港银行。26家上市银行中财务竞争力属于差的是浦发银行、平安银行与民生银行。

六、结论

1.上市商业银行的成长创新以及盈利能力是财务竞争力强弱的重要原因。银行的利润增长,资产收益的增长以及非利息收入方面的创新都会帮助银行形成自身的巨大优势,具有更强的财务竞争力。

2.实力规模是上市银行影响财务竞争力强弱中的重要因素。银行的规模越大,占据行业地位越高,业务广泛,资源雄厚,则具有更强的财务竞争力。

3.风险管理能力已经成为当下上市银行财务竞争力强弱中不可忽视的重要成因。复杂的金融环境下,面对诸多的风险,有效地进行规避、控制,才能帮助银行健康成长,协调好财务关系,不断获利,形成强大的财务竞争力。

七、对策与建议

根据以上研究,我们对26家商业银行提升自身财务竞争力提出以下几点建议与对策:一是26家上市商业银行财务竞争力较强的要明确自身优势,不断扩大、稳固领先地位;财务竞争力较弱的上市银行要敢于比较,敢于面对问题,敢于改革,全面提升银行的财务竞争力。二是要注重培养高质量、高素质综合型人才,推动组织结构“扁平化”,完善自身管理制度。三是要平衡经营业务结构比重,丰富营销手段,注重非利息与中间业务收入的发展,实现经营多元化和全面化,分散风险。四是要优化资本结构,丰富融资渠道,不断充足资本,提升资产资本质量,增强自身的资金实力。五是要提升自主创新能力,提升服务模式与质量,提升客户体验,扩大银行规模,增强银行可持续发展能力。六是要注意防范风险,寻找防范风险的更好措施,寻求风险防范的新思路,降低不良贷款,提升贷款质量,促进银行的稳定持续发展。

参考文献:

[1] 翟贞奎.基于层次分析法的银行财务竞争力研究[J].现代商业,2014,(35):204-205.

[2] 朱红杰.上市商业银行财务竞争力综合评分分析[J].金融理论与实践,2016,(7):107-111.

[3] 中国农业银行江苏省分行,中国人民银行南京分行联合课题组.基于因子分析的我国上市银行财务竞争力研究[J].金融会计,2017,(3):41-48.

[4] Aang Kunaifi,M.S. Hakim,B.M. Wibawa.Competitiveness analysis in the indonesian islamic Banking[M].Journal of Seminar Nasional Iimu Manajemen,2016:1-11.

[5] J.Wincent,J.Johansson.An empirical study of how small firms use competence acquisition strategies[J].Journal of Engineering and Technology Management,2013,(4):327-349.

[6] Priya Ponraj,G.Rajendran.Financial strength as an indicator for measuring Bank Competitiveness:An Empirical Evidence From Indian Banking Industry[M].Journal of Applied Economic Sciences,2012:179-188.