大童保险保单托管数据年报:客户更愿意为谁买保险?

李明敬

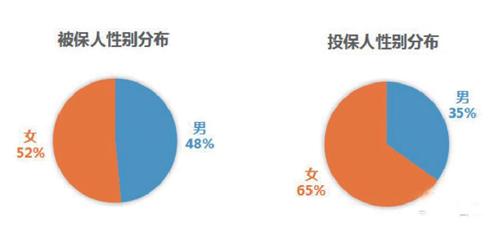

被保人中男、女比例分布较为均匀,投保人中男性占35%,女性占65%,女性约为男性的两倍,可见女性更愿意了解并购买保险,更为注重家庭风险的规划。

保单对于每一个保险消费者来说,都意义重大。但是,在实际生活中,总是可能会遇到这样或者那样的问题,比如纸质保单丢了,家庭保单太多记不清,或者重大事故无人报案,发生事故难以识别,还有多家理赔手续繁杂,保单失效没人提醒......

本想生活更有保障,不成想保单带来的烦恼也不少。随着国内保险市场的迅猛发展,保单托管业务也逐渐受到人们的青睐。所谓保单托管简单来说,就是对保险和保单的管理。

近日,大童保险在公司大数据平台尚未完全建设完备的情况下,抽取了部分保单托管数据进行分析,尝试对保险消费者以及各类保障状况进行不同维度的探究,发布了《保单托管数据年报(2018.2.28~2018.12.31)》(以下简称《年报》)。

《年报》显示,从托管的长期寿险中,险种占比分别为:年金险15%,健康险39%,寿险35%,意外险10%,由此可见健康险和寿险的托管偏好较高。被保人中男、女比例分布较为均匀,投保人中男性占35%,女性占65%,女性约为男性的两倍,可见女性更愿意了解并购买保险,更为注重家庭风险的规划。

投被保人年龄呈现年轻化的趋势,投保人年龄基本集中在30~50周岁,而40周岁以下的人数占比已经超过半数,

“80后”“90后”成为购买保险的主力军。被保人中比例最高的是10周岁以下的小孩和30~50周岁左右的中年客户,他们是一个家庭中最优先考虑保障的对象,另外20~30岁的年轻人占比在16%左右,这个数字代表了他们将是最有潜力的可挖掘客户。投保人在托管之后最偏向加保的是重大疾病保险、医疗保险以及和定期寿险,特别是重大疾病保险是投保人最为青睐的加保选择。

以下为《年报》第三部分“保险消费者分析”和第四部分中“投保人保费变化”部分:

保险消费者分析

从已托管情况来看,中国每个已托管家庭平均拥有10张保单,其中长期寿险7.3张,互联网保险2.5张,车险0.2张,高端医疗0.004张。而每个人平均拥有保单数为5.3张。

(一)、投被保人分布

被保人中男、女比例分布较为均匀,投保人中男性占35%,女性占65%,女性约为男性的两倍,可见女性更愿意了解并购买保险,更为注重家庭风险的规划。

(二)、投被保人年龄分布

投被保人年龄分布如下,可以看出投被保人都有呈现年轻化的趋势,投保人年龄基本集中在30~50周岁,而40周岁以下的人数占比已经超过半数,“80后”“90后”成为购买保险的主力军。被保人中比例最高的是10周岁以下的小孩和30~50周岁左右的中年客户,他们是一个家庭中最优先考虑保障的对象,另外20~30岁的年轻人占比在16%左右,这个数字代表了他们将是最有潜力的可挖掘客户。

明显的,男女性客户购买保险的对象比较趋同,都是以本人、孩子、配偶以及父母这样的直系血亲居多,也有少部分客户会给祖孙、兄弟姐妹以及祖父母购买。

投保人保费变化

接下来再关注一下投保人托管前后的保费分布情况。

下图1为托管前投保人在各险种上的保费支出比例,可以看出与被保人不同的是投保人的保费在健康险和年金险上的分布较为均匀,更多的还会出现健康险比年金险多的情况,而意外险的占比也明显比被保人要高出不少。可见,比起被保人,投保人对保障配置的重视度更高,保险意识更好。

图2是细分的险种保费分布,健康险中的重大疾病保险、年金险中的非养老年金保险、人身寿险中的两全保险占比最大,这一点和被保人是一致的。

再看一下托管后:

同样的,图1是投保人托管后加购的各险种保费分布,图2是托管后加购的各险种保费分别与托管前拥有的各类保障之间比例的分布。

投保人在托管后的加购偏好还是在缺口较大的地方:意外险,投保人在意外险上的加购比例接近50%,而在健康险和年金险上的比例基本持平。

图3是细分后的保费分布,与被保人相似,在托管之后,除了原有的重大疾病保险、非养老年金保险、两全保险之外,客户还把目光放在了在医疗保险和养老保险上。

险种托管前后对比

可以看出,投保人在托管之后最偏向加保的是重大疾病保险、医疗保险以及和定期寿险,特别是重大疾病保险是投保人最为青睐的加保选择。

据悉,大童保险保单托管业务已经运行近一年。截至2018年12月31日保单托管业务服务的全国家庭数为9.5万,托管客户数18万人,托管保单数96万件。其中检视已完成的保单91万,检视完成率高达95%。目前,他们还上线了保单年检功能,为消费者提供保单检视报告。

對于保单托管业务的未来,大童保险相关负责人表示,“保单托管为大童开启了一个高质量增长长周期的起点,以此起点,保险中介行业在科技赋能下将会迎来更快的高质量增长。”

总之,保单托管对于保险消费者来说,能有效地解决家庭保障不足或者不均衡的问题,让“糊里糊涂”地买保险,变得“明明白白、清清楚楚”。