人格特征、金融素养与家庭资产配置研究

【摘 要】 本文实证研究了人格特征和金融素养对家庭资产配置的影响。传统经济学假定投资者是理性人,在投资过程中受到偏好、预算约束以及预期因素的影响。随着行为金融学的兴起,家庭的投资决策还会受到人格特征的影响,个体的金融素养水平也会影响家庭做出的投资决策。本文采用普遍使用的“大五”人格分類标准,基于2012年清华大学中国家庭金融研究调查问卷(CCFR)进行了相关研究,结果显示:大五人格中,严谨性人格对家庭参与低风险资产的配置有显著性影响;严谨性人格和顺同性人格对家庭参与风险性资产的配置有显著性影响;金融素养对家庭参与低风险资产和风险性资产有显著性影响,从金融素养的细分维度来看,基础金融素养对家庭参与低风险资产配置有显著影响,高级金融素养对家庭参与风险性金融资产有显著影响。最后基于上述结果,提出相关政策建议。

【关键词】 人格特征 金融素养 家庭资产配置

一、引言

股票、基金、债券、保险等金融产品的发展不仅丰富了金融资产的种类,也为家庭资产配置提供了多样化的选择,而随着经济的快速发展,居民收入水平的不断提高,家庭的投资需求也越来越多样化,家庭在金融市场中影响越来越大,家庭金融已成为与公司金融、资产定价并重的又一新兴研究领域。家庭资产配置包括家庭金融市场参与和家庭资产选择,市场参与是资产配置的前提条件,但越来越多的实证研究表明家庭参与市场的可能性并没有达到理论水平。

主流金融学在不完全市场条件下,在传统经济模型中引入了参与成本、借款约束、背景风险等因素,部分解释了有限参与的问题,但即便人们面临着相同的条件,个体特征的不同仍会导致资产配置的差异。随着行为金融学的发展,源自社会心理学的人格特征被越来越多的研究证实对人们的经济行为有重要影响。虽然人格特征在整个生命周期中是否稳定还存在争议,但有研究表明在不同的生命阶段,人格特征具有相对稳定性,因此,可以把人格特征作为一个稳定的影响投资决策的因素。目前对人格特征使用最广泛的分类标准是“大五人格”,即严谨性、顺同性、神经质、开放性和外向性。国内外的研究表明人格特征对家庭参与股票投资和其他资产的配置有显著影响。

家庭做出合理的投资决策需要通过搜集、分析相关信息才能做出判断,而在信息筛选和分析过程中金融素养具有重要作用,金融素养水平较高的家庭可以更深刻的理解金融市场和金融产品的风险、收益等特征,减少人们投资时的信息搜寻和信息处理成本。金融素养是一个非常宽泛的概念,不同的研究者对金融素养的理解和定义不同,大多数研究通常从知识和能力两个维度对金融素养进行定义,有的研究从其中一个维度进行定义,有的研究将两个维度结合起来对金融素养进行综合描述,总的来说,金融素养是个体处理信息并做出金融决策的基础能力,属于专业化人力资本范畴。很多研究表明金融素养在许多方面影响家庭参与金融市场和投资选择。

由于家庭参与金融市场是一个复杂的过程,不仅与传统影响因素有关,个体的人格特征和金融素养水平也会影响家庭的金融行为。因此,本文使用清华大学中国金融研究中心(CCFR)开展的中国城镇家庭消费金融调研数据,研究了人格特征和金融素养对家庭参与不同风险类别的资产配置的影响。

二、数据来源、变量选择与实证模型

1、数据来源和变量选择

本文使用清华大学中国金融研究中心(CCFR)2012年在全国范围内开展的中国城镇家庭消费金融调研数据, 此次调研样本覆盖全国24个不同经济发展水平的城市,比较全面的反映了家庭金融行为与资产配置的情况。

(1)因变量选择与度量

按照传统金融学的分类方法,将家庭持有的资产按照风险特征分类。CCFR数据涉及7种金融资产,依据CCFR数据将家庭金融资产分为三类:第一类是无风险资产,即现金;第二类是低风险资产,包括存款、债券和储蓄性保险;第三类是风险性资产,包括股票、基金和借给亲友的款项。数据显示每个家庭都持有现金,因此本文的因变量为家庭是否配置低风险资产和是否配置风险性资产。当受访者配置低风险资产时赋值为1,反之,赋值为0;当受访者配置风险性资产时赋值为1,反之,赋值为0。

(2)自变量选择与度量

参考大五人格的分类标准,从调查问卷中选取相关问题并构造人格特征的代理变量。当受访者回答有点符合或非常符合时赋值为1,当受访者回答一般、不太符合或很不符合时取值为0。选取的问题如表1所。

本文另一个重要变量为金融素养,本文采用调查问卷中回答金融知识题目的形式对受访者的金融素养水平进行度量,金融素养是受访者对中央银行职能、存款准备金利率和分散化投资、股权、债券和汇率等金融知识的理解。当受访者答对问题则得1分,否则不得分。

(3)控制变量选择与度量

根据已有研究,为了更好的研究家庭配置资产的行为,我们控制了家庭的人口统计特征和经济特征,包括年龄、性别、婚姻、教育水平、家庭规模、房产、收入水平、收入预期、健康状况、风险偏好和时间偏好。受访者为男性时赋值为1,女性时赋值为0。受访者婚姻状况为已婚时赋值为1,其他情况则赋值为0。教育水平包括初中及以下、高中/中专/技校、本科/大专、硕士以上等4种情况。家庭规模为家庭人口数。当家庭拥有房产时赋值为1,否则赋值为0。家庭收入水平划分为13个收入区间。受访者的收入预期分为“较大下降、有所下降、保持不变、有所增加、较大增加”,分别赋值1到5。受访者的自评健康状况分为“很差、较差、一般、良好”,分别赋值1到4。本文选取“您家在进行投资时,愿意承担的风险如何?”来衡量受访者的风险偏好,当受访者选择不愿承担风险或只能承担较低风险时赋值为1,当受访者选择承担平均风险时赋值为2,当受访者选择承担较高风险或高风险时赋值为3。选取家庭理财规划的时间跨度来衡量受访者的时间偏好。

2、变量的描述性统计分析

配置低风险资产的家庭占比为96%,配置风险性资产的家庭占比为64%,绝大多数的家庭都配置有低风险资产,且配置低风险性资产的家庭明显高于配置风险性资产的家庭,表明家庭的风险偏好程度较低。63.45%的家庭成员偏向严谨性人格,说明受访者大多具有较强的事业心和进取精神;39.85%的家庭成员表现为顺同性人格,说明大多数受访者的信任感较弱;51.79%的家庭成员表现为神经质人格,说明受访者的焦虑状态接近平均水平;32.25%的家庭成员偏向开放性人格,说明受访对象比较保守;61.18%的家庭成员表现为外向性人格,说明受访者体验到正性情绪的程度较高;受访者的金融知识得分平均值为3.21;受访者的年龄均值为34.24岁,比较年轻;受访者中男性占比为71%,多于女性;受访者中已婚占比为84%,大多已经结婚;受访者的平均教育水平接近本科/大专;大多数家庭为3口之家;90%的家庭拥有住房;家庭的收入水平均值为8.17;收入预期接近不变;受访者的健康状况比较良好;受访者的风险偏好均值为1.94,说明大多数受访者的风险偏好水平为风险厌恶或接近风险中性;受访者的时间偏好均值为5.96,说明家庭有中长期的理财规划。

3、实证模型

本部分研究人格特征和金融素养对家庭资产配置的影响结合要研究的问题特点选择Probit模型。模型如下:

其中;Y是虚拟变量,Y=1时,家庭配置低风险资产或风险资产,Y=0时,家庭没有配置;Pi代表人格特征;FLi代表金融素养;X代表年龄、性别、婚姻、教育水平、家庭规模、房产、收入水平、收入预期、健康状况、风险偏好、时间偏好等控制变量。

三、实证分析

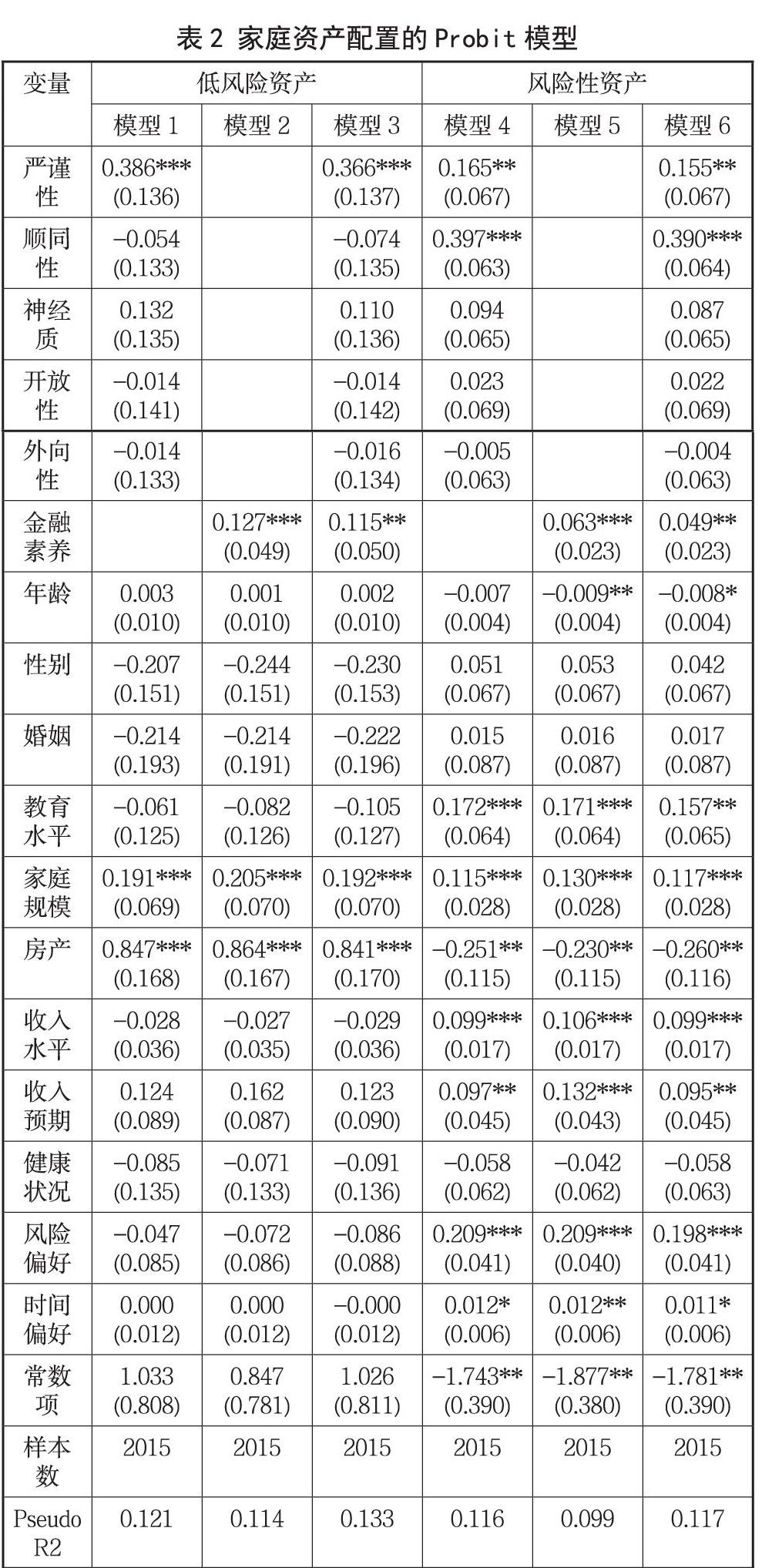

模型1和模型4考察了人格特征对家庭配置低风险资产和风险性资产的影响;模型2和模型5考察了金融素养对家庭配置低风险资产和风险性资产的影响;模型3和模型6综合考察了人格特征和金融素养的影响。结果如表2所示。

2.括号内的值表示标准差

1、人格特征与资产配置

模型1中,严谨性人格对家庭参与低风险资产配置在1%显著性水平上显著,说明有目标和进取精神的家庭更可能参与配置低风险资产,其他人格特征的影响不显著。模型4中,严谨性人格对家庭参与风险性资产配置在5%显著性水平上显著,顺同性人格对家庭参与风险性资产配置在1%显著性水平上显著,说明有目标和进取精神以及有更高信任感的家庭更有可能参与配置风险性资产。

2、金融素养与资产配置

模型2中,金融素养对家庭参与低风险资产配置在1%显著性水平上显著,说明金融素养水平高的家庭更可能参与低风险资产的配置,模型5中,金融素养对家庭参与风险性资产配置在1%显著性水平上显著,说明金融素养水平高的家庭更可能参与风险性资产的配置,模型3和模型6综合考察了人格特征和金融素养对家庭参与资产配置的影响,其结果与前述模型的结果一致。

其他控制变量中,年龄对家庭参与配置低风险资产的影响不显著,对家庭参与配置风险性资产有显著的负向影响;性别对家庭参与配置低风险资产和风险性资产的影响不显著;教育水平对家庭参与配置低风险资产的影响不显著,对家庭参与风险性资产的配置有显著的正向影响;家庭规模对家庭参与配置低风险资产和风险性资产均有显著的正向影响;房产对家庭参与配置低风险资产有显著的正向影响,对家庭参与配置风险性资产有显著的负向影响;收入水平对家庭参与配置低风险资产的影响不显著,对家庭参与风险性资产的配置有显著的正向影响;收入预期对家庭参与配置低风险资产的影响不显著,对家庭参与配置风险性资产有显著的正向影响;风险偏好对家庭参与低风险资产配置的影响不显著,对家庭参与风险性资产的配置有显著的正向影响,这与已有文献对风险偏好的研究结果一致;时间偏好对家庭参与配置低风险资产的影响不显著,对家庭参与配置风险资产的配置有显著的正向影响,说明有长远理财规划的家庭更有可能参与配置风险性资产。

四、结论与建议

通过以上研究,本文得出以下结论:

(1)人格特征对家庭资产配置有影响。具体来说,具有严谨性人格的家庭更有可能参与配置低风险资产,具有严谨性人格和顺同性人格的家庭更有可能参与配置风险性资产。金融素养对家庭资产配置有影响,因为金融资产一般具有高信息密度的特性,家庭投资者需要具备相应的金融知识才能识别并把握其中的风险收益。

(2)家庭作为金融市场的重要一部分,在参与金融市场的过程中,一方面需要不断提高自身的金融能力,才能在日趋复杂的金融市场中做出合理的投资决策,对家庭资产进行合理的配置;从长期看,家庭要注重培养严谨性和顺同性方面的人格特征。另一方面,金融管理部门可以开展投资者教育工作,扩大投资者获取信息的渠道,普及金融知识,并提高对市场信息和金融产品的监督水平,促进家庭和市场的良性互动。

【参考文献】

[1] John Y. Campbell , Household Finance[J], The Journal of Finance,2006, 61(4):1553-1604.

[2] Cobb-Clark, Schurer. The stability of big-five personality traits. Social Science Electronic Publishing, 2012, 115(1): 11-15.

[3] Brown, Taylor. Household finances and the ‘Big Five personality traits. Journal of Economic Psychology, 2014, 45: 197-212.

[4] 李濤, 张文韬. 人格特征与股票投资[J]. 经济研究, 2015(6): 103-116.

[5] 肖琴, 曹斌, 李玉婷. 人格特征对我国家庭金融资产选择的影响研究[J]. 金融与经济, 2018(10): 25-31.

作者简介:张文东(1991—),男,汉,河南省许昌市,硕士,东南大学经济管理学院,消费金融。