万科财务状况分析

(四川师范大学经济与管理学院 四川 成都 610101)

一、万科简介

万科企业股份有限公司成立于1984年,于1988年进入房地产领域,1991年正式在深圳证券交易所挂牌交易,是中国大陆首批公开上市的企业之一。经过三十多年的发展,万科高效稳定的市场运营以及极强的获利能力,使其迅速发展为我国房地产企业的领头羊,跻身于世界优秀房地产企业之林。其公司业务已覆盖珠三角、长三角、环渤海三大城市经济圈以及中西部重点城市。2016-2018年万科连续3年跻身《财富》“世界500强”。

二、财务状况分析

(一)偿债能力分析

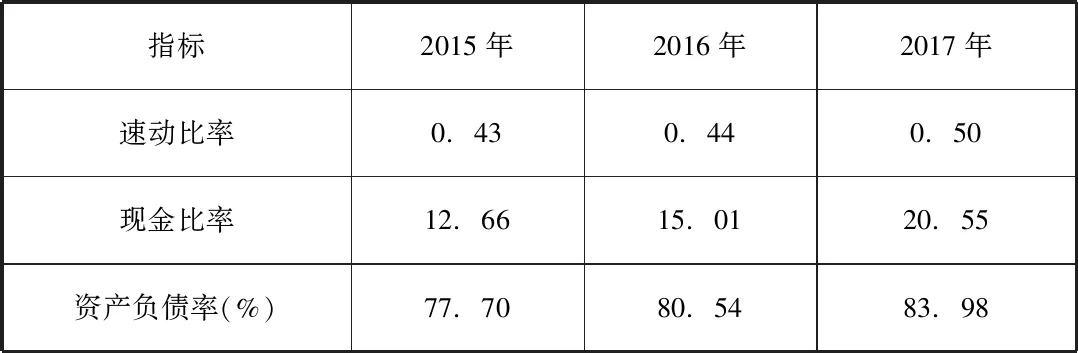

表1 万科2015-2017年偿债能力指标数据

偿债能力是指企业用资产偿还债务的能力,因万科所属房地产企业的特殊性,其存货占流动资产的比重较大,进而影响其流动比率的参考价值,故本文主要采用速动比率和现金比率来分析万科的短期偿债能力。由表1指标数值来看,万科2015-2017年速动比率低于国际标准数值1,但这并不能说明万科短期偿债能力差。因为万科作为房地产企业,其预售制度产生的预收账款一般不造成现金流出,而这部分资金占万科流动负债比重较大,进而影响万科速动比率的数值。从变动趋势来看,万科速动比率和现金比率总体呈上升趋势,这表明万科的短期偿债能力在逐年增强。资产负债率可反映企业的长期偿债能力,一般企业的资产负债率保持在50%左右较为合理,但由于房地产属于资金驱动型行业,财务杠杆较高,加之受房地产企业预售制度的影响,房地产企业的资产负债率通常偏高,故万科资产负债率指标的分析应以行业平均数值为参考进行分析。万科2016年和2017年的资产负债率为80.54%和83.98%,房地产行业这两年的平均资产负债率分别为77.26% 和78.85%,万科的资产负债率仍高于行业平均值,这表明万科的长期偿债能力有待加强。

(二)营运能力分析

表2 万科2015-2017年营运能力指标数据

营运能力反映了资产的使用效率,本文选取应收账款周转率、存货周转率、和总资产周转率来衡量万科的营运状况。万科近几年应收账款周转率处于较高水平,且保持上升势态,2017年应收账款周转率达138.48,同比增长32.04%,这表明万科近几年平均收账期有所缩短,销售回款加快,资金滞留在应收账款上的数量减少,流动资金使用效率有所提高,企业的收账成本以及坏账风险减小;相较于前两年,万科2017年存货周转率出现大幅下降,降至0.30,基本接近行业近五年平均水平0.31[1],这主要是由存货当期的快速增长与滞后的营业成本结算之间的时间差导致的,这表明万科的存货变现能力有所下降,占用的营运资金增加;万科2015-2017年总资产周转率逐年下降,2017年总资产周转率为0.24,同比下降27.3%,下降幅较大,主要由于是企业投入与产出不平衡,资产的投资规模与销售水平之间不配比,使总资产净利率下降,资产获利能力下降,进而导致总资产周转率下降,表明万科的销售能力减弱,资产投资的效益降低。总体而言,万科2017年营运能力较前两年有所下降,万科在之后的经营管理中应注重其存货和资产的周转效率。

(三)盈利能力分析

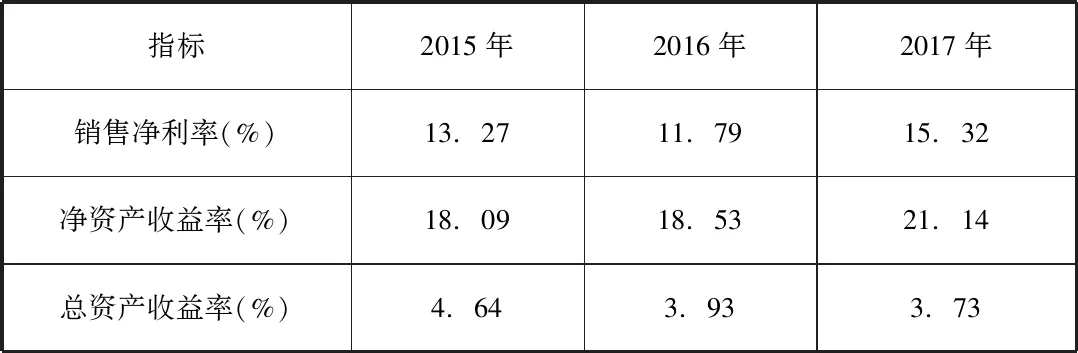

表3 万科2015-2017年盈利能力指标数据

万科2016年销售净利率较2015年有所下降,但实际上,万科自2011年开始销售净利率便一直处于下降趋势[2],到2017年才打破连续6年的下降趋势,呈现大幅上升达到15.32%,同比上涨29.9%,表明万科获取净利润的能力在增强;净资产收益率净资产收益率指标反映股东权益的收益能力,是衡量股东资金使用效率的重要财务比率,净资产收益率越高,企业获利能力越好。万科2015-2017年的净资产收益率呈逐年上升的趋势,这表明万科的盈利能力有所增强;总资产收益率变动情况与净资产收益率相反,呈连续下降趋势,总资产收益率的下降说明万科利用资产获取利润的能力在减弱,企业的资本运营效率和经营管理水平有待提高。总体而言,万科的盈利能力虽有波动但总体呈上升趋势,且处于行业领先地位,整体盈利状况较好,企业获利能力较稳定,未来盈利空间仍然较大。

三、万科财务报表存在的问题

通过对万科2015-2017年财务报表数据的分析,可以看出万科资产负债结构较为合理,资金回笼情况良好,保持着较强的盈利能力和发展空间,整体财务状况较好,但同时也存在以下问题,需企业在今后的经营管理中予以重视并改进。

第一,万科的短期偿债能力有待提高。万科近年来流动比率指标数值偏小,且呈逐年下降的趋势,使得万科的短期偿债能力有所减弱。这主要是因为万科的流动资产中存货占据了较大的比重。存货是万科盈利的保障,但同时也是公司主要风险的来源。大量的存货资产将会影响公司资金的流动速度,降低企业的短期偿债能力。一旦市场发生波动,出现销售情况不理想的情况,企业将可能面临较大的债务风险。因此万科通过一些手段和措施适度控制并减少存货的比重。

第二,万科资产负债率水平居高不下。万科近几年负债总额不断增加,且增长幅度高于资产增长幅度,进而导致万科资产负债率逐年上升,2016和2017年更是超过80%,处于行业的较高水平。较高的资产负债率将会影响企业的长期偿债能力,增大企业的筹资压力,在较高财务风险状况下,还可能造成企业现金流缺乏、资金链断裂、债务清偿困难,甚至破产的危机[3]。因此,为提高企业资金运行的安全性,万科应结合自身实际情况,将其资产负债率控制在合理的范围内。

第三,万科总资产周转率在逐年下降。总资产周转率的持续下降,说明万科的总资产周转周期变长,销售能力在逐渐减弱,资产投资的效益降低,进而影响万科的盈利能力,使其总资产收益率也呈现逐年下降的趋势。因此,万科在今后的经营管理中积极增强企业销售能力,充分挖掘闲置资产和利用率较低的资产的价值,从多个途径提高这些资产的使用效率,提升企业资产管理水平。

四、对策建议

(一)加大去库存力度,减少存货比例,提高债务风险应对能力

对于存货占比较大的问题,首先万科应紧跟市场动态,从变现能力及价值角度,对存货质量进行细分,建立应收账款预警机制,以降低公司的财务风险;其次,万科应根据消费者需求偏好和购买意向,采取积极的营销策略,降低存货比重,减少存货对营运资金的占用,提高企业现金流管理;最后,积极关注宏观政策和行业动态,充分考虑存货过多可能造成的风险,提前做好风险防范措施。

(二)精准把握市场需求,加强成本控制,提高企业的盈利能力

良好的品牌形象和顾客满意度是万科发展的重要基石。建议万科应加大市场调研力度,精准把握市场需求,仔细了解和分析不同地区、人群的消费需求,针对需求,对其产品进一步地完善,提高服务质量,以获得更多的客户群体,扩大市场占有率。同时加大成本控制力度,提高对产品的集中采购水平,发挥产品采购的规模效益,提高成本优势,进而增加企业营业利润。

(三)关注政策导向,坚持产业战略转型,提高企业整体竞争力

随着我国经济的增长,城市化水平的加快,二胎政策的开放也将带来庞大的居住及配套需求。万科应及时关注国家对土地和房价等的调控政策,极响应国家地产行业战略转型的政策号召,深入践行其“城乡建设与生活服务商”的战略,加强企业内部成本管理,扩大销售规模,优化资本结构,控制存货数量,加强资金利用率,提升公司整体竞争力,推动企业健康平稳发展。