基于杜邦分析法的苏南纺织类中小企业盈利能力分析

范有卫

【摘要】盈利能力指的是一定期间内企业创造利润的能力。通过对盈利能力的分析,可以方便管理者发现在企业的经营管理中出现的问题。杜邦分析法利用几种主要财务比率间的内在关系,综合分析企业财务状况。运用杜邦分析法,可以使财务比率分析的层次更清晰、条理更突出,为管理者更好的了解企业的盈利状况和经营业绩提供方便。吴江昌源公司是苏南地区的一家纺织类民营企业,近年来市场竞争愈加激烈,劳动力及原材料成本上涨,生产经营成本上升,民营企业面临着前所未有的考验。本文基于杜邦分析法对吴江昌源公司的盈利能力进行分析,不仅可以为改善吴江昌源公司的经营提供建议,也为苏南地区同行业的其他企业的发展提供借鉴。

【关键词】杜邦分析法 盈利能力 净资产收益率 财务比率

1杜邦分析法的基本理论

杜邦分析法利用各财务比率间的内在关联,综合反映企业的经营状况,主要可以分为四个层次来理解:

第一层次:净资产收益率是杜邦分析法的核心。权益乘数是财务杠杆比率的一种,体现企业财务杠杆的大小。

净资产收益率=总资产净利率×权益乘数 (1-1)

总资产净利率=销售净利率×总资产周转率 (1-2)

权益乘数=资产总额÷所有者权益总额 (1-3)

第二層次:销售净利率反映了企业的销售收益水平,总资产周转率反映了企业资产运转效率的高低。

销售净利率=净利润÷销售收入 (1-4)

总资产周转率=销售收入总额÷资产总额 (1-5)

第三层次:净利润可由销售收入加上其他利润减去全部成本和所得税得出,而总资产又分为长期资产和流动资产。

第四层次:全部成本可由制造费用、销售费用、管理费用和财务费用四者相加得出,而流动资产又分为现金、有价证券、应收账款、存货和其他流动资产。

2基于杜邦分析法的吴江昌源公司盈利能力研究

2.1净资产收益率分析

净资产收益率体现企业获利能力,净资产收益率越高,企业的获利能力越强。净资产收益率可分解为总资产净利率和权益乘数,总资产净利率又可分解为销售净利率和总资产周转率。吴江昌源公司2014年至2017年的净资产收益率的变动情况如下:

表2-2净资产收益率影响程度变动对比表(数据来源:根据吴江昌源公司审计报告整理)

根据以上两表可知,净资产收益率在2015年下降为0.47%,2016年上升为0.65%,2017年下降为0.52%,整体在0.50%左右浮动。2014年至2017年,总资产净利率、销售净利率、总资产周转率和权益乘数的变动影响程度波动较大。

为更好地分析吴江昌源公司盈利能力变动的原因,下面对销售净利率、总资产周转率和权益乘数分别进行分析。

2.2销售净利率分析

销售净利率表示企业一定时期内获取销售收入的能力,可分解为净利润和销售收入。销售净利率的高低主要由销售利润率和销售成本决定,销售成本主要参考成本费用利润率和销售成本率。吴江昌源公司2014年至2017年销售净利率及相关指标的变动情况如下:

根据以上两表可知,销售净利率在2016年略有下滑,销售利润率和成本费用利润率在2015年略有下滑,销售成本率在2015年和2017年略有下滑。对比2016年,2017年吴江昌源公司每付出一元的成本费用获得的利润增加,每获得一元的销售收入所需付出的销售成本减少,得到的净利润增加,收益水平提高。

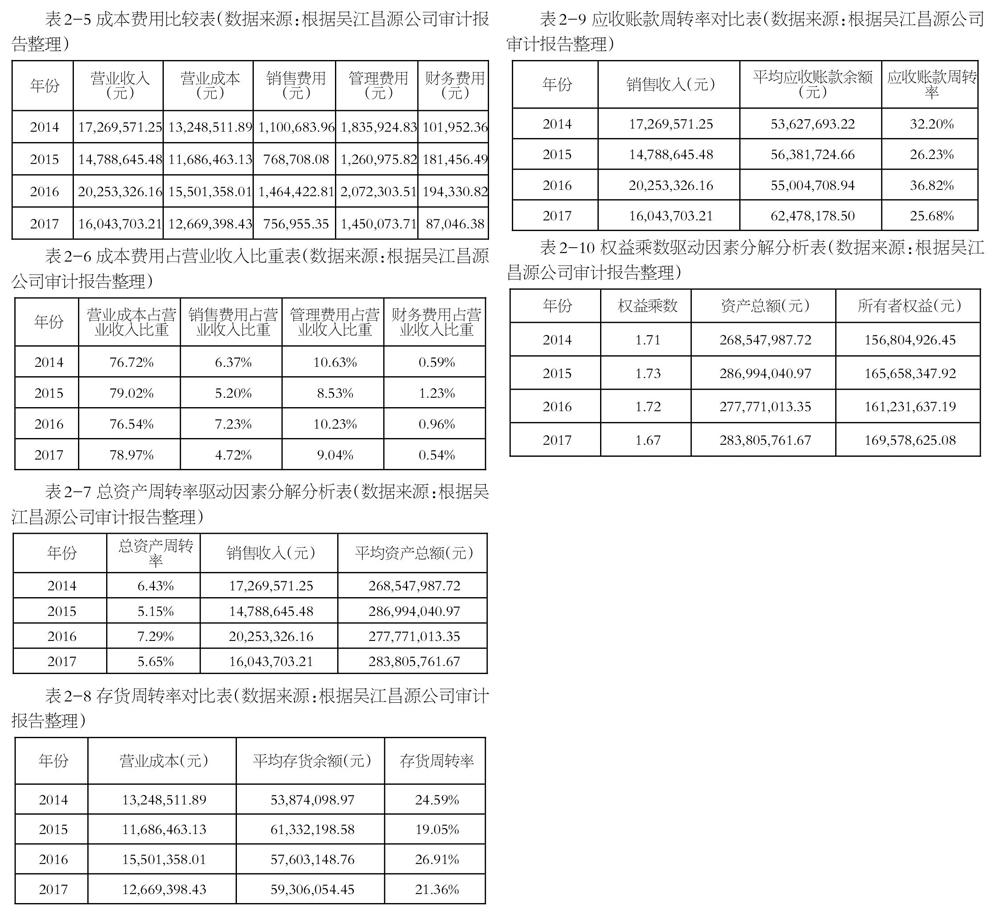

为更好地找出吴江昌源公司2017年成本费用利润率和销售成本率变动的原因,下面通过计算利润表中的营业成本、销售费用、管理费用和财务费用占营业收入的比重进行分析:

根据以上两表可知,2014年至2017年,吴江昌源公司的营业成本占营业收入的比重一直是最大的,四年均超过75.00%,2015年最高为79.02%。相较2016年,2017年的销售费用、管理费用和财务费用所占营业收入的比重均有所下降,且营业收入下降主要是因为营业成本、销售费用、管理费用及财务费用的下降。

2.3总资产周转率分析

总资产周转率反映企业资产运营效率,可分解为销售收入和平均资产总额。吴江昌源公司2014年至2017年总资产周转率变动情况如下:

根据上表可知,总资产周转率在2015年下降为5.15%,2016年上升为7.29%;2017年下降为5.65%,整体在6.00%上下浮动。销售收入与总资产周转率的变化趋势大致相同,平均资产总额则相反。

为更好地说明资产运营效率变动原因,可以选用存货周转率和应收账款周转率加以分析。存货周转率表示在一定期间内存货资产周转速度,存货周转率越高,存货资产变现能力越强。应收账款能否回收具有不确定性,应收账款周转率一定程度上能够体现企业将应收账款转为现金的能力。

根据以上两表可知,存货周转率和应收账款周转率与总资产周转率的变动趋势大体一致,2015年下降,2016年上升,2017年下降。存货周转率在23.00%上下浮动,应收账款周转率在31.00%上下浮动,总资产周转率在6.00%上下浮动。从目前看来,吴江昌源公司的存货周转情况不是很好,应收账款周转情况也并不理想,营运资金呆滞在应收账款上,影响了总体资产周转效率,资产整体运作情况并不良好。

2.4权益乘数分析

权益乘数可分解为资产总额和所有者权益。权益乘数越大,公司的负债经营水平越高,杠杆利益越多,风险也越高。吴江昌源公司2014年至2017年的权益乘数变动隋况如下:

根据上表可知,吴江昌源公司的权益乘数在1.70左右浮动。对比2014年,2015年资产总额增加6.87%,所有者权益增加5.65%,权益乘数上升;对比2015年,2016年资产总额减少3.21%,所有者权益减少2.67%,权益乘数下降;对比2016年,2017年资产总额增加2.17%,所有者权益增加5.18%,权益乘数下降。

3吴江昌源公司现状及改进对策

3.1吴江昌源公司经营绩效

吴江昌源公司的盈利能力具有稳定性。通过对吴江昌源公司2014年z~2017年的利润构成进行分析,发现营业利润占利润总额比例非常高,四年均超过了70.00%,其中2014年、2015年及2017年三年甚至超过了90.00%,盈利能力水平十分稳定。也反映出对吴江昌源公司而言,营业利润对公司整体盈利水平起了决定性的作用。

3.2吴江昌源公司在经营中存在的问题

3.2.1成本控制及费用管理较差

2014年至2017年,吴江昌源公司的销售净利率在5.30%上下浮动,成本费用利润率在6.30%上下浮动,销售成本率在95.00%上下浮动。

2017年较2016年,吴江昌源公司的成本费用利润率从6.35%上升为6.47%,上升了0.12%,而销售成本率从95.54%下降为94.10%,下降了1.44%,销售净利率从5.16%上升为5.45%,上升了0.29%。

通过分析吴江昌源公司的营业成本、销售费用、管理费用和财务费用占营业收入的比重变动情况,发现2017年成本费用利润率提高和销售成本率下降的原因,主要是销售费用、管理费用和财务费用的大幅下降,销售费用较2016年同比下降48.31%,管理费用较2016年同比下降30.03%,财务费用较2016年同比下降55.21‰

一般来说,成本费用利润率越大,在相同的成本费用下获得的利润就越多,成本控制和费用管理的就越好,盈利能力也越强。销售成本率越大,为获得相同的销售收入所需支出的成本也越大。但成本费用的持续增加会压缩产品利润空间,不利于企业发展。

就目前而言,吴江昌源公司需进一步加强成本控制及费用管理。

3.2.2存货周转率偏低

2014年至2017年,吴江昌源公司的存货周转率在23.00%上下浮动。

2017年较2016年,吴江昌源公司营业成本从15,501,358.叭元减少至12,669,398.43元,同比减少了18.27%,平均存货余额从57,603,148.76元增加至59,306,054.45元,同比增加了2.96%,存货周转率从26.91%下降至21.36%,同比下降了20.62%。

存货作为一项流动资产,存货周转率直接关系着企业能否持续经营,也影响企业的短期偿债能力。

目前来看,吴江昌源公司的存货的流动性及存货资金占用的情况并不乐观。

3.2.3应收账款周转率偏低

2014年至2017年,吴江昌源公司的应收账款周转率在31.00%上下浮动。

2017年较2016年,吴江昌源公司销售收入从20,253,326.16元减少为16,043,703.21元,同比减少了20.78%,平均应收账款余额从55,004,708.94元增加为62,478,178.50元,同比增加了13.59%,应收账款周转率从36.82%下降为25.68%,同比下降了30.26%。

应收账款的回收具有不确定性,可能产生坏账损失,影响流动资产的周转效率,增加财务风险。因此,吴江昌源公司应收账款周转率偏低,不仅不利于公司的生产经营活动,也不利于公司的正常发展。吴江昌源公司对应收账款的管理还需加强。

3.2.4权益乘数偏低

2014年至2017年,吴江昌源公司的权益乘数在1.70上下浮动。

2017年較2016年,吴江昌源公司的资产总额从277,771,013.35元增加至283,805,761.67元,同比增加了2.17%,所有者权益从161,231,637.19元增加至169,578,625.08元,同比增加了5.18%,权益乘数从1.72下降至1.67,同比下降了2.91%。

在相同的市场环境下,同行业的两家实力相当的企业,更善于利用债务资本获利的企业在市场开拓等方面更容易取得竞争优势,而没有充分利用债务资本获利的企业往往会处于不利地位。

吴江昌源公司还未充分发挥负债经营的获利能力,更多还是依靠企业自有资本获利,从长远角度来看是很不利的。

3.3提高吴江昌源公司盈利能力的对策

3.3.1加强成本控制和费用管理

吴江昌源公司应重视并继续加强成本控制和费用管理,但也不能盲目追求降低成本和费用,忽略质量。建议从以下方面着手:

首先,产品成本水平的高低直接影响盈利能力水平,吴江昌源公司所处的纺织业属于制造业,尤其要重视产品成本控制。坚持成本领先战略,通过降低单位布匹的产品成本,提高单位产品盈利空间。采购环节,把握好棉、涤纶和腈纶等原材料及辅料的价格和质量,货比三家,在确保采购物资优质的情况下,以尽量低廉的价格购入。

其次,吴江昌源公司应重视费用管理。

控制销售费用,降低销售费用在营业收入中的比重。结合发展情况,按期对销售人员进行培训,迎合市场发展需要。可以开展实地培训,吴江昌源公司的办公部距离生产车间并不远,通过实地培训,销售人员能更好的了解公司所生产的布匹的品质及包装等。还可以定期举行销售技巧及顾客类型等方面的培训。

控制管理费用,把重点放在业务招待费和差旅费上,坚决控制非业务性招待,严禁随意超标进行业务招待,严格差旅费的报销审批手续,减少没必要的管理支出,使公司的每一笔支出都有账可查,真正管理好、控制好管理费用。

控制财务费用,做好资金运用计划,及时清还欠款,减少资金占用和不必要的利息支出。

3.3.2提高存货周转率

吴江昌源公司应重视提高存货周转率。

首先,减少库存。合理设定库存商品和原材料的存放上限,达到上限即停止继续生产及原材料的采购。涤纶丝及成品布匹等的体积都较大,不做好库存数量的规划,容易出现仓库容量不够,露天堆放的情况。公司也可以通过保持好与供应商的关系,采用实时采购方式,待仓库内原材料数量较少时再发货,避免材料的堆积。

其次,加大销售力度。公司可以实行良性竞争来鼓舞销售人员,对业绩优秀的销售人员开展绩效考核,给获胜者颁发优秀奖,并给予一定的物质上的奖励与支持,让他们知道努力不是徒劳,总会有收获的。公司也可以通过对连续获得优秀奖的销售人员进行岗位晋升,提高员工们的工作积极性,从而增加产品销售数量。但一定要让员工们遵守公平竞争原则,把对手当作奋斗目标,共同进步。

最后,生产畅销产品,及时淘汰滞销落后产品。吴江昌源公司应根据市场需求,及时调整生产的产品及库存。可以运用打折促销等方式,及时清理掉滞销落后的产品。同时,也要保证畅销产品的货量充足,把握好每一笔订单。

3.3.3提高应收账款周转率

吴江昌源公司应重视提高应收账款周转率。如果把企业比作人,那资金就像是人身体中的血液,支持着人的生命活动。企业的管理也同样如此,如果一个企业没有充足的资金,便无法支撑住企业的正常运作。为保障吴江昌源公司的资金运转,必须提高应收账款周转率。

首先,吴江昌源公司应合理运用现金折扣的办法,促使客户尽快付清款项,降低应收账款所带来的风险。

其次,建立客户分类信用制度。吴江昌源公司可通过对客户信用状况的分析及背景的了解,进行风险控制。及时确认好客户的每一笔分期付款和赊销业务有无超出约定期限,所欠债务总额有无超出信用额度。

最后,加强应收账款的催收。对即将到期的应收账款,公司应及时派人提示,尽快还款。对逾时未付的应收账款,在采取行动前,应当先联系到客户,了解清楚拖欠的原因,是无心的疏漏、对产品质量不满意、资金吃紧还是故意为难,面对不同情况,采取不同的应对措施。对金额较大、经协商无法收回的应收账款,可以求助于专业的收账人员,若还是无法奏效,可以寻求法律的帮助,通过诉讼方式解决。

3.3.4提高财务杠杆使用程度

吳江昌源公司的权益乘数一直处于较低水平,可适当提高财务杠杆使用程度,通过负债经营来提高整体盈利水平。

作为苏南地区的一家纺织类的民营企业,吴江昌源公司主要生产的产品为各式布匹。在目前这激烈的竞争环境中,为保证公司的持续稳定经营,不能满足于现状,要居安思危,勇于创新发展。产品的质量升级、新产品的研发、新设备的投入、生产规模的扩大都需要大量的资金,通过借入资金,也可在一定程度上弥补资金短缺。

合理的资本结构可以帮助公司在激烈的竞争中持续稳定发展。因此,在吴江昌源公司可负担的情况下,尽量提高权益乘数,以满足公司发展壮大的需要。

结论

杜邦分析法围绕净资产收益率这一指标,分析企业财务发展及管理状况,是一种综合财务分析方法。

本文基于杜邦分析法对吴江昌源公司盈利能力进行分析,吴江昌源公司作为苏南地区的一家纺织类民营企业,对其经营发展状况的研究分析,对同地区同行业的类似企业的发展来说也具有一定意义。通过选取吴江昌源公司近四年的审计报告,对其盈利能力进行分析,从而找出影响因素及存在的问题,为提高吴江昌源公司盈利能力提供相应对策。

希望本课题研究能对吴江昌源公司管理层改善经营决策有所帮助,为苏南地区的其他纺织类民营企业改善经营提供一定参考。