2018年国债期货市场运行报告

中国金融期货交易所债券事业部

2018年,我国国债期货市场积极适应市场发展需求,成功上市2年期国债期货,积极推进期转现交易和做市商制度落地,大力推动银行、保险、境外机构等投资者参与,持续优化国债期货合约和规则,促进国债期货市场高质量发展。从整体来看,作为债券市场基础性利率风险管理工具市场,国债期货市场运行平稳,运行质量进一步提升,在促进债券市场发展、助力健全国债收益率曲线等方面进一步发挥作用。

基本情况

(一)国债收益率震荡下行,国债期货价格随之震荡走高,期现货市场联动紧密

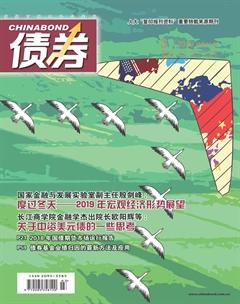

2018年,受经济下行压力有所加大、流动性调整为“合理充裕”、中美贸易摩擦等多重内外因素影响,国债收益率整体呈震荡下行走势。截至2018年末,2年期、5年期和10年期国债收益率分别为2.71%、2.97%和3.23%,较2017年末分别下行108BP、88BP和65BP;10年期与2年期国债收益率利差为52BP,较2017年末增加42BP,国债收益率曲线陡峭化程度有所提升(见图1)。

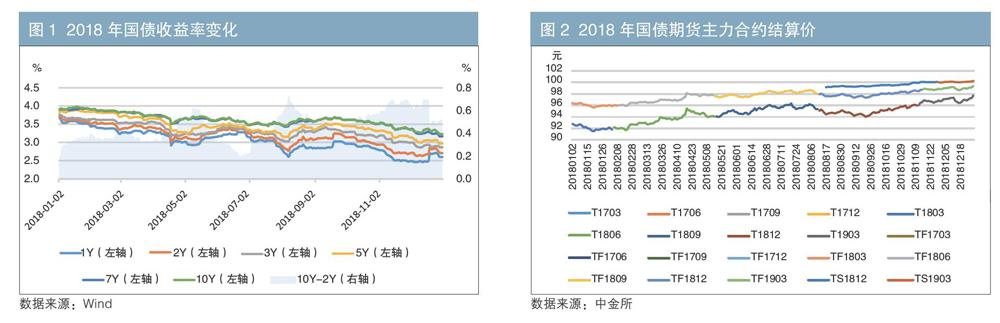

国债期货主力合约价格震荡走高。截至2018年末,5年期国债期货(TF)和10年期国债期货(T)主力合约结算价分别为99.380元、97.710元,较2017年末分别增加2.795元、4.535元;2年期国债期货(TS)主力合约结算价为100.260元,較上市首日增加1.120元(见图2)。

国债期现货价格联动密切,保持较好的相关性。2018年,2年期、5年期、10年期国债期货主力合约与现货价格相关性分别达到97%、99%、99%以上(见图3、图4、图5)。

(二)国债期货成交量和持仓量有所减少,成交持仓比保持稳定

从成交量看,2018年,2年期、5年期和10年期国债期货累计成交1086.57万手,日均成交4.47万手,较2017年减少26.13%;累计成交金额10.38万亿元,日均成交金额约430亿元,较2017年减少25.99%。从持仓量看,截至2018年末,国债期货总持仓量8.01万手,较2017年减少25.46%。从成交持仓比看,2018年国债期货日均成交持仓比为0.56,与2017年基本持平,继续保持在合理水平(见图6)。

(三)国债期货交割平稳顺畅

2018年,国债期货顺利完成4次共9个合约的交割业务,总交割9140手,平均交割率为4.20%。从交割情况看,整体呈现交割率较低、参与交割主体多元、交割月基差收敛性好、以DVP交割为主的特点,未发生交割违约情况。从交割券种来看,以活跃的国债期货最便宜可交割券(CTD)为主。部分发行期限较长的旧券,由于自1812合约1起不再被列入可交割券范围,因此也被投资者用于交割。

主要特点

(一)成交量和持仓量回落缘于机构风险管理需求和交易需求双降

2018年,在多重因素影响下,国债期货市场成交量和持仓量有所下降。

一是风险管理需求降低。受经济下行压力加大、市场流动性保持合理充裕、中美贸易摩擦不确定性等因素影响,国债收益率下行,机构利率风险管理需求相应降低。这与2017年的情况相反。2017年,受金融去杠杆压力影响,国债收益率出现明显上行,市场机构减配利率债、缩短久期,避险需求显著增加,国债期货成交量、持仓量均明显上升。

二是各类交易需求降低。国债期现货市场运行平稳,期现套利、一般性交易需求相对减少。2018年市场资金利率稳中趋降,国债期货隐含回购利率(IRR)平均水平有所下降,期现套利空间明显收窄(见图7)。同时,国债期货价格波动性也有所降低,5年期、10年期国债期货主力合约日收益率的年化波动率为2.12%、3.69%,较2017年分别下降19.3%、19.2%,市场的一般性交易需求减少。

(二)市场运行质量稳步提升

2018年,尽管受市场环境变化影响,国债期货成交量和持仓量均有所下降,但国债期货市场仍然表现出买卖价差收窄、报单深度增加、期货基差收敛、期现相关性提高等特点,运行质量稳步提升。

一是从买卖价差看,5年期和10年期国债期货的平均买卖价差均有所下降。

二是从报单深度看,5年期国债期货买卖五档平均报单深度维持在50手左右,10年期国债期货买卖五档平均报单深度为118手,同比增长7%,对大单的承接能力提升。

三是从期现相关性看,5年期国债期现货相关性为99.56%,较2017年提升5.58个百分点;10年期国债期现货相关性继续保持在99%以上;刚上市的2年期国债期货的期现货相关性也处于97%的较高水平。

(三)机构化水平进一步提升

从投资者结构看,国债期货是高度机构化市场,且机构化程度继续提升。2018年,国债期货机构投资者日均持仓占比为81.3%,与2017年基本持平;日均成交占比为43.5%,较2017年提高5.1个百分点。

主要进展

(一)产品体系持续完善

一是2年期国债期货于2018年8月17日成功上市。这标志着我国已经基本形成覆盖短、中、长期的国债期货产品体系,有助于进一步健全反映市场供求关系的国债收益率曲线,丰富金融市场利率风险管理工具,提高债券市场服务实体经济能力。

二是30年期国债期货研发工作得以推进。目前产品合约及规则设计工作已基本完成,全市场仿真交易于2018年12月启动,为正式上市奠定了良好基础。

(二)交易规则继续优化

一是国债期货持仓限额制度不断优化,减少限仓和保证金梯级,提高限仓额度。将5年期国债期货梯度保证金由“1.2%~1.5%~2%”调整为“1.2%~2%”,10年期国债期货梯度保证金由“2%~3%~4%”被调整为“2%~3%”。将一般月份限仓额度提高到2000手,临近交割月份提高到600手。扩大持仓限额,有助于提升国债期货市场承载能力,减少过早移仓现象,增强临近交割月合约的市场流动性。

二是参照国际经验,剔除可交割券中的部分旧券。分别将发行期限在7年、10年以上的旧券从5年期、10年期国债期货可交割券范围中剔除,消除新旧券定价差异影响,提高国债期货定价准确性,促进国债期货市场功能发挥。

三是免收5年期国债期货平今仓交易手续费。手续费调整后,5年期国债期货的期现联动更加紧密,市场微观结构进一步改善。

(三)交易机制不断优化

一是期转现交易启动。在相关各方的共同努力下,国债期货期转现交易已于2019年1月17日启动。期转现交易具有基差交易功能,能减少大额订单对市场的沖击,有效防范交割风险,促进国债期货市场功能发挥,是场内集中竞价交易的必要补充。

二是做市商制度即将落地。2018年《中国金融期货交易所做市商管理办法》正式出台,国债期货做市商遴选工作也随即启动,预计将于2019年上半年正式落地。做市商制度是全球金融市场的常规制度安排,能够有效提高市场流动性和市场效率,平抑价格异常波动,促进市场功能发挥。

政策建议

经过五年多的发展,国债期货已成为我国金融市场具有一定影响力的标杆性产品。但同时,2018年我国国债期货日均成交量和日均持仓量分别仅为美国的1.3%和0.68%。无论与发达国家国债期货市场相比,还是与我国债券现货市场发展的要求相比,我国国债期货市场仍有较大发展空间。下一步,国债期货市场在产品体系、投资者结构等方面还有待进一步完善。

(一)进一步丰富国债期货期权品种,研究推出30年期国债期货和国债期货期权

海外成熟市场经验表明,完善的国债期货产品体系应涵盖2年、5年、10年、超长期(30年)四个主力品种,并有与之相配套的国债期权产品。当前,我国市场还缺少有效对冲超长端利率风险的工具,场内利率期权产品也是空白。应积极上市30年期国债期货和国债期货期权产品,丰富债券市场避险工具,形成更加完备的国债期货产品体系,进一步健全反映市场供求关系的国债收益率曲线,改善债券市场投资软环境。

(二)积极推进商业银行、保险资金、境外投资者入市工作,丰富投资者结构

从国际市场看,国债期现货投资者结构具有内在的一致性。商业银行、保险资金、境外机构的国债持有量合计占比为国债市场总量的75%以上,是国债现货市场的主要参与主体,但尚未参与国债期货市场。随着利率市场化的持续推进,机构利用国债期货对冲利率风险的需求与日俱增。同时,随着债券市场对外开放步伐加大,境外机构也需要高效的利率风险管理工具。建议积极稳妥推进各类机构参与国债期货市场,促进国债期货功能更好地发挥。

注:

1.此处的1812合约包括TF1812和T1812两个合约。

责任编辑:罗邦敏 印颖