大学生网贷消费和金融素养调查

鞠书婷 刘凡钰 李忠霞

[提要] 对南京三类共8所高校进行调研发现,大学生存在资金短缺和借贷负债情况,总体能保持较理性的消费行为和理财习惯。但仍存在许多问题,对网络贷款缺乏了解,在网贷平台的选择上过于狭隘,金融知识匮乏,等等。为规范网贷行为,提升大学生金融知识和素养水平,建议在高校教育的各个方面加大宣传,课程设置与实习实践等会是大学生倾向的途径;家庭教育加强引导;社会范围内金融机构企业注重与高校的合作支持等。

关键词:大学生;网贷消费;金融素养;高校教育

基金项目:江苏省高等学校大学生创新创业训练计划项目(项目编号:201811287042Y)成果

中图分类号:F83 文献标识码:A

收录日期:2019年2月20日

目前,网络贷款发展迅速且门类繁多,用户覆盖面越来越广,在人们的消费生活中扮演着愈加重要的角色。特别是对于大学生这样一个消费群体,对社会还未形成成熟的认识,缺乏自我保护意识和相关金融法律知识。政府监管不力,网络贷款乱象丛生,在这样一个背景下,大学生金融素养教育的欠缺,是家庭、学校和社会当前应该思考的一个问题。为此,南京审计大学大创小组在南京各类型高校开展了关于大学生网贷消费和金融素养现状的典型调研,对大学生金融素养状况进行了较为全面深入的研究。

一、基本情况

研究对象主要为大学本科生,包括一部分研究生,比例不超过5%。

调研的南京高校分为三类:财经类院校(288人,男女比例3:7,样本基本为财经类专业学生)包括南京审计大学、南京财经大学;理工医药类院校(342人,男女比例大致为5:5,样本90%以上为非财经类专业学生)包括南京工业大学、南京邮电大学、南京中医药大学;综合类院校(212人,男女比例为1:3,非财经类相关专业占比78.82%)包括南京大学、南京师范大学。

共调研了8所南京高校,范围覆盖南京仙林、鼓楼、浦口各区大学城。

调研问卷及访谈:(1)学生问卷。发放问卷842份,回收率100%,有效样本840份,有效率99.7%;(2)访谈数量。53名学生,其中6名研究生接受了访谈;(3)内容。问卷第一部分涉及样本个人信息以及网贷消费情况,第二部分对大学生的金融素养水平进行测度与分析,综合考察了受访者金融知识水平、风险意识、消费意识。

二、南京高校大学生网贷消费和金融素养现状

(一)当代大学生成长背景及消费概况

1、当代大学生成长背景。目前,我国经济发展进入新常态,消费成为拉动经济增长的核心动力。当代大学生成长于中国经济增长最快的时期,且仍未步入社会,对消费抱有较积极的预期。中国互联网发展经历了三次大的浪潮:第一次浪潮為1994~2000年,从四大门户网站成立到搜索;第二次为2001~2009年,从搜索到社交化网络;第三次为2010年至今,从PC互联网到移动互联网。而当代大学生正是成长于中国互联网迅猛发展的阶段,是中国第一代互联网原住民。移动互联网已经深深融入大学生的生活。

2、当代大学生消费概况。根据艾瑞咨询发布的《2018年大学生消费洞察报告》表明,2017年高校在校生数量达到3,018万人(包括研究生和普通本专科在校生),大学生年消费规模达到了3,815.68亿元。网络电商平台是大学生消费的首选渠道,近半数的学生会使用互联网金融平台进行消费,其中花呗和京东白条已成为大学生首选的透支方式。

(二)大学生消费及借贷情况。调查发现南京高校大学生的月生活费主要集中在1,000~2,000元这一区间内,超半数的学生有过资金短缺,在理财方面偏好余额宝等货币型基金,且大多为风险中立者。总体而言,非财经类院校群体的消费和借贷相对于财经类院校群体都更加保守和谨慎。

1、生活费情况。问卷结果显示在南京高校中,每月生活费为500~1,000元和2,000元以上的学生均不超过10%,近50%的学生每月生活费为1,000~1,500元,不超过35%的学生每月生活费为1,500~2,000元,三类院校在具体占比有微小差异但基本情况相同。总体而言,大学生每月生活费高度集中在1,000~2,000元。

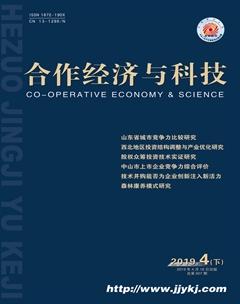

2、资金短缺及借贷偏好情况。调研发现超过半数的学生都出现过短时间的资金短缺。其中现在负有贷款债务的比例却存在较大差异。财经类院校的比例最高,达到31%,理工医药类的比例为12%,而综合类大学的比例仅为5.88%。在借贷方式方面,三类高校共性在于大学生倾向于使用更稳妥的借贷方式,向父母朋友借款。但是财经类院校生对网络借贷的偏好要远远高于综合类以及理工类院校。如图1所示,有27%的财经类院校生选择了网络借贷,这一比例远高于综合类的6%以及理工医药类的10%。而且综合类院校学生最倾向于银行借贷这一更加谨慎传统的方式。(图1)

3、大学生理财情况。调查发现大学生普遍更愿意选择余额宝等方便快捷的货币型基金产品。在三类院校中,非财经类院校对银行储蓄的偏好也很明显,而相比之下,财经类院校的学生在理财方面的选择更多。从专业考虑,财经类院校的学生对股票债券具有更专业的知识背景,所以他们比其他群体具备更多条件去进行多种方式的理财。在风险偏好方面,大学生都倾向于平均风险、平均回报的理财产品,而综合类院校的选择相较其他院校更为明显。

(三)大学生网贷消费现状

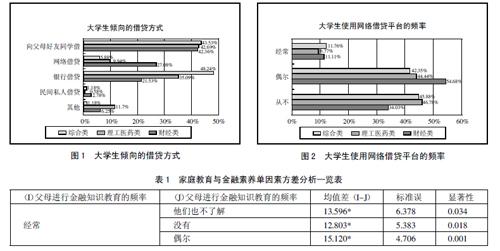

1、网贷认知度以及使用频率不高。在三类院校学生中,普遍对网贷的认知都停留在听说过或仅了解一点这一层面上。通过和部分学生的访谈发现,很多人对网贷都不了解,且对它存在不少顾虑。有学生表示初次尝试网络借贷后,害怕无法控制自己,所以宁愿不再使用网贷。大学生在网络借贷平台进行借贷的频率普遍不高,仅有10%的学生经常使用网络平台进行借贷消费。虽然网贷消费频率总体不高,但财经类院校的学生接触网络借贷平台的比例达到65%,高于非财经类院校学生11个百分点。在大学生使用的网络借贷平台中,花呗和京东白条是使用频率最高的。(图2)

2、网贷消费观普遍较为健康理性。调查发现90%以上的大学生都具备理性的消费观念,不会因为攀比而选择网络借贷消费。而大学生使用网贷消费的原因多样,以购物为主,也存在很多为了学习、发展个人兴趣的因素,通过访谈发现很多本科及研究生在个人发展上通过网贷获得了很多积极帮助,这个方面是大有裨益的。

3、网贷接受程度不一。调查发现在网贷消费的接受程度方面,综合类院校和理工类院校明显低于财经类院校,他们都有接近三成的学生表示未来不会考虑网贷。财经类院校群体有60%对网贷消费采取包容和接受的态度,表示未来会视情况而定选择网贷消费。而理工类院校群体仅有9%的同学接受网贷消费,综合类院校群体该比例也低于15%。

(四)大学生金融素养现状及影响因素分析。此调查认为金融素养主要包括金融知识水平、风险意识、消费意识。由上面的调查结果分析可知,大学生的消费观念都较为理性,在风险意识方面大学生也都普遍为风险中立以及厌恶者。故通过问卷中的金融知识题目的得分进行大学生的金融素养测评。

1、大学生金融素养现状不容乐观。调查发现,三类院校大学生的总体金融知识测评平均得分仅为54.45分,其中财经类院校平均得分最高,为65.63分;综合类院校平均得分为54.42分;理工医药类平均得分低至38.19分。调研中发现很多非财经类院校学生面对金融知识问题时,直接选择放弃回答。

2、家庭教育对大学生金融素养至关重要。Bandura(1986)和Clarke(2005)认为,父母依据自身的价值观、信仰和知识教育孩子从而塑造孩子的金融态度和金融行为。本文的数据结果也为这一结论提供了有力的证明。单因素方差分析表明,父母经常对其进行金融知识教育的大学生得分与其他大学生存在显著差异。父母经常对其进行金融知识方面交流教育的大学生的金融知识测评得分明显高于其他群体,而调查表明剩下的三类群体(他们也不了解、没有、偶尔)的得分不具有显著差异。(表1)

3、大学生所在专业对金融素養水平存在显著差异。财经类相关专业的大学生金融测试均分为66.89分,而非财经类相关专业的大学生的均分为43.71分。通过独立样本t检验,财经类相关专业学生的金融素养与非财经类相关专业学生的金融素养差异显著(t=7.295,p<0.001)。

4、不同年级学生的金融素养水平差异显著。调查表明,随着年级的增长,大学生的生活阅历不断丰富,其金融素养也不断提高,研究生的金融素养最高。单因素方差分析表明大三、大四、研究生与大一、大二学生的金融素养水平存在显著差异(p<0.05)。

5、大学生对于提高金融素养的形式更加注重实用性。调查发现,在可探究的培养金融素养的方式范围内,财经类院校通识必修和选修对学生来说都是欢迎的,而理工和综合类大学生倾向选修课,本文认为这与专业的关联度密不可分;大学生更愿意通过实习实践去学习金融知识,占比达40%~50%;而调研初期判断为热门的社团活动却并不具有吸引力,三类院校的选择均不到30%。可见,目前与职前教育、职业规划相关的活动更具吸引力,大学生认为其更助于未来就业,所以更倾向在实践中运用知识。

三、南京高校大学生网贷消费和金融素养存在的问题

(一)大学生网贷消费存在的问题

1、管理问题

(1)法律法规监管不力。目前,我国的征信系统不够完善,绝大多数网贷平台还未纳入中国人民银行的征信系统,且缺乏对大学生借款人还款能力的评估。相应法律法规的监管还不能保障网贷市场的完全合规化。外在诱因使网贷成为不法分子为了获取利益而设下的陷阱,导致大学生负债,造成家庭负债。

(2)网贷平台风控能力差。到目前为止,网贷平台借贷门槛低,对借款者信用资质审查不严,信息不对称、信任缺失等原因往往造成借贷款一方或双方损失惨重。极大地激发了人的消费欲望,不仅给大学生以后无力还款埋下了种子,还促使网贷平台为追回债款,徘徊在法律的边缘,造成“裸贷”等种种悲剧。网络平台自我监管风险控制能力较差,质量良莠不齐,给大学生网贷消费带来了隐患。

2、心理问题。大学生刚脱离中学时代的应试教育,对社会的认知还处于发展阶段,人生观、世界观、价值观正处于构筑阶段。客观上大学生来自五湖四海,由于社会地位、经济条件等家庭背景的不同,消费观念各有差异,存在为满足虚荣心进行盲目攀比消费的可能。值得关注的是,如今大学生为了追逐潮流或满足个人兴趣产生了更多的文化需求,文化消费在消费中的比重越来越高。

(二)大学生金融素养存在的问题

1、环境问题。据研究显示,经济发展水平越高,市场经济越成熟,居民的金融素养就越好。在我国,虽然经济在发展,同时走上了转型道路,但是国民的金融素养依然有待提高。同时,金融能力随着家庭财富的增加和家庭规模的扩大而提高。大多数中国人处在小康阶层,即丰衣足食、小有结余,很少去关注金融知识和培养金融技能。不仅如此,中国农村占比较大,相较于城市,农村的金融机构较少,经济发展程度还不太高。另外,受社会历史经验、教育水平、所从事的行业等因素的影响,中国家庭的金融素养在世界处于中等水平。

2、教育问题

(1)高校对金融知识教育程度不一。调查发现,对于金融知识测评,三类院校就其平均得分的差异可以反映出不同类型院校对学生金融素养的要求和注重程度不一,财经类院校较综合类院校和理工医药类院校更为重视对学生金融素养状况的培养。然而,现代社会金融无处不在,大学生网贷消费趋势增强,提升大学生金融素养不应成为高校教育弱化甚至回避的问题。

(2)家庭教育存在客观局限性。据调研得知,家庭教育对大学生金融素养的培养至关重要。但是并非所有的家庭都可以进行金融知识的辅导。由于父母知识水平的局限,能力有限,大学生金融素养的提高,并不能完全依赖于家庭辅导。

四、对策建议

(一)督促法律法规到位,加强对网贷平台的监管。关于互联网金融的法律要及时制定并颁布实施,使得网贷平台的成立与监管更加合法化、有效化;提高网贷平台借贷的审核程序,保障借贷平台追回债款,促使大学生审慎考虑是否进行借贷;建立教育部门、金融监管部门、公安部门等与网贷消费有关的政府部门的一体联动监管体制。

(二)加强家庭对孩子金融素养的教育功能。家长自身要有一定的金融素养,提高风险意识,并加强与子女的交流以便掌握子女对金融的认知,有意识、有计划地对子女进行金融教育,扮演好子女在金融行为与金融态度方面引导者的角色。

(三)高校在各个方面加大宣传教育。在课程设置上,合理权衡选修与必修,使大学生在课堂上对金融知识有所受益。在社会范围内寻求与金融机构和企业的合作支持,可以推荐实习生开展实习或课题研究等形式的实践,在企业开放日进行参观交流活动,使大学生对金融知识的学习不局限于理论,能够更灵活地应用于实际。

主要参考文献:

[1]蒋敏.大学生网络分期贷款消费行为调查研究——以武汉市高校为例[D].武汉:武汉工程大学,2017.

[2]刘丹,朱涛,李苏南.大学生金融行为与金融态度研究——基于家庭教育的视角[J].教育学术月刊,2015.6.

[3]朱涛,林璐,张礼乐.基于国际比较的中国居民金融素养特征研究[J].国际商务研究,2017.38(1).