债券违约背景下减值业务会计核算分析

——以持有至到期投资为例

袁 莺

一、研究背景

信用是企业保持良好运行态势的无形条件。俗话说,有借有还再借不难。事实上,企业不仅面临着国际国内大环境的影响,也要承担自身各项风险的压力。2007年的次贷危机就如多米诺骨牌一样,波及着全世界的各类型企业。信誉评级制度的产生与运用虽能从较大程度上保障贷款企业安全,但也不能说牢不可破,环环相扣的企业命运,要求借款人保持清醒,警惕信用风险,如若因各种原因不能及时偿还债务,必然会造成经济损失。

(一)违约现象

债券是企业常见的一种有价证券,在较长的持有期间内,较易产生信用风险问题。2018年预计回收到期债券达1.24万亿元,2019年预计的金额为1.9万亿元,远超往年5000亿元的平均水平。

2018年违约债券中,发行时主体信用评级大多在AA以上,最不可能违约的债券AAA,也出现了违约情况。频频出现违约“疯潮”,其一为不得不说的“虚高”评级是国内评级怪象。显然以评级高低作为唯一判断标准,不太理性。其二环境因素更是不可忽视。

(二)违约原因

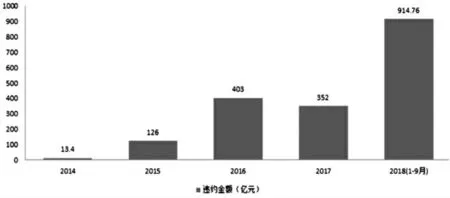

1.外因分析。从图1看出,违约金额逐年提升,且数额惊人。在失去政府兜底、刚性兑付的不成文规矩后,似乎有了“集体崩盘”的意味。

2015年的货币宽松政策时,受政策惠及的不少民营企业通过大量发行债券融资,集中兑付期起于2018年。在“去杠杆”的政策下,高负债企业已无法通过“借新债,还旧债”的方式度过危机,失去了政府的行政保护、银行自身难保、现金流出现了不同程度的断裂。再者,有力的“供给侧”改革,使得企业圈内淘汰了部分产能过剩企业,产生连锁效应的后果……

2.内因分析。

(1)因债务结构不合理,过度依赖于外部融资而违约的丹东港和五洋建设。

(2)因公司治理风险,尤其是因为公司治理权之争使得债券本息兑付成为股东间博弈的筹码的山水水泥,以及大股东利用控制权掏空公司的天威集团和管理层激进投资的富贵鸟、弘昌燃气。

(3)因母子公司实力不平衡,母强子弱,母弱子强等问题导致在合并报表过程中部分拖累主业的业务被掩盖。母子公司之间的集团内部融资,互相提供增信措施的神雾环保、亚邦集团。

图1 债券违约金额图

(4)因高层意外身亡或涉嫌刑事犯罪而被逮捕的雨润集团、华信公司。

随着到期日的临近,债券违约潮不可避免的到来,这不仅要求财务人员做好资金管理及筹划,必然还给发行企业与投资企业财务工作带来新问题,遇到复杂业务,怎么做好账、做对账是会计教学工作者应提前思考的问题。下文从教学角度以典型案例为启示,进行业务分析。

二、案例分析

(一)投资方业务

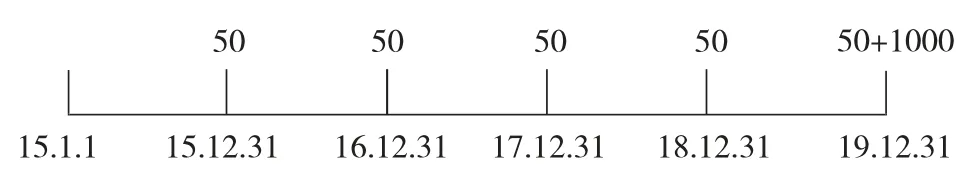

案例1:未发生违约行为。江南公司于2015年1月1日购入弘毅公司当日发行5年期面值1000万元,票面利率5%,市场利率4%的公司债券,该债券每年付息一次,到期还本。根据管理层决定作为持有至到期投资处理。

发行价=1000×5%×(P/A,4%,5)+1000×(P/F,4%,5)=1043.55(万元)

2015年1月1日,

借:持有至到期投资——成本 1000

——利息调整 43.55

贷:银行存款 1043.55

2015年12月31日,

借:应收利息 50

贷:持有至到期投资——利息调整 8.26

投资收益 41.74

2015.12.31摊余成本=1035.29(万元)

2015.12.31预计未来现金流量现值=1000×5%×(P/A,4% ,4)+1000 ×(P/F,4% ,4)=1000 ×5% ×3.629+1000 ×0.854=1035.45(万元)

摊余成本≈预计未来现金流量现值

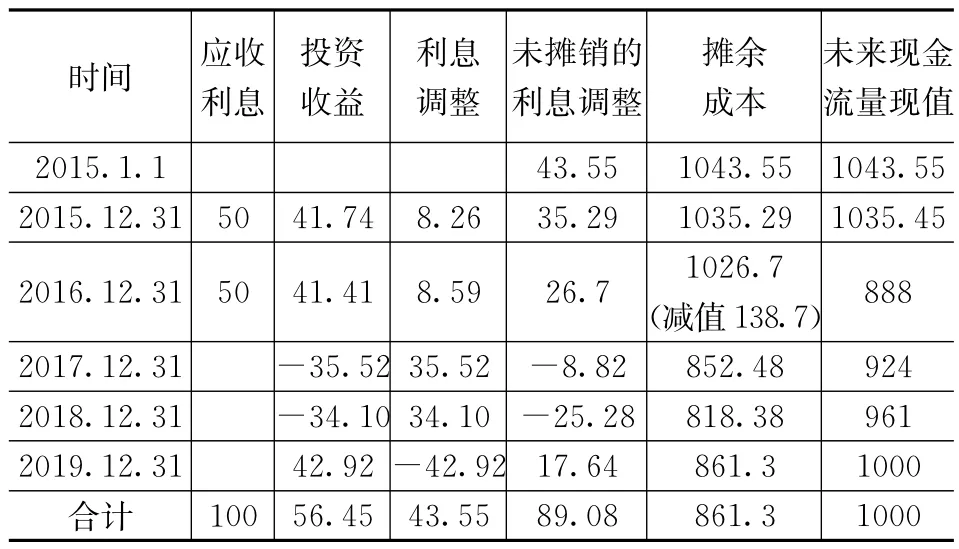

类推2016.12.31——2019.12.31计息分录(数据见表1)

2020年1月1日到期

借:银行存款 1000

贷:持有至到期投资——成本 1000

从案例1可见,在未发生违约的业务中,摊余成本的实质应为未来现金流量现值在当期折现的体现,与未来现金流量现值能起到相互印证的作用。

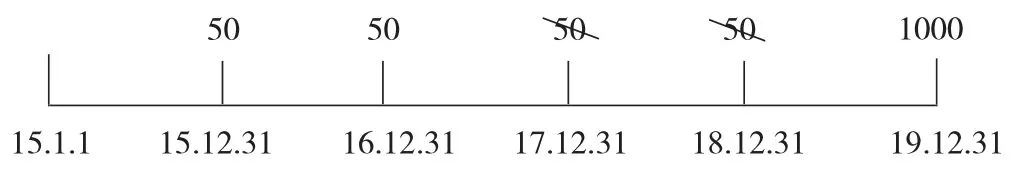

案例2:在持有期内,发生违约风险。承接案例1,若2016年12月31日,弘毅公司发生财务困难,江南公司获知以后各期利息不能如约偿还。

2016.12.31现金流量现值=1000×(P/F,4%,3)=888(万元)

2016.12.31摊余成本=1026.7(万元)

2016.12.31应计减值=1026.7-888=138.7(万元)

借:资产减值损失 138.7

贷:持有至到期投资减值准备 138.7

2017.12.31计息,

借:投资收益 35.52

贷:持有至到期投资——利息调整 35.52

2018.12.31,

借:投资收益 34.10

贷:持有至到期投资——利息调整 34.10

2019.12.31,

借:持有至到期投资——利息调整 42.92

贷:投资收益 42.92

2020.1.1到期,转销减值,

借:银行存款 1000

持有至到期投资减值准备 138.7

贷:持有至到期投资——成本 1000

投资收益 138.7

根据现行会计准则计算,摊余成本与未来现金流量现值之间出现矛盾,呈现不对等趋势。

本例中,前2年从现金流量现值与面值大小关系,属于债券溢价发行,后3年来则属于折价发行业务,如果以溢价理念进行分析,也必然打破现值与摊余成本间相互印证的关系。除此之外,还有如下矛盾点:

因为外地经销商经常会将外地的石榴拉到怀远地区进行销售。因此,怀远县政府可以规划土地建立多个怀远石榴销售市场,只有经过审核确认的怀远石榴才能在市场内销售。并且只能在市场内进行石榴交易。通过官方渠道宣布市场地点,其余在市场外销售的石榴都是仿冒的怀远石榴。以此杜绝外地石榴以次充好的情况发生。

(1)债券持有期内,累计投资收益金额为195.15万元(56.45+138.7),为该债券真正的投资收益。在无任何风险的情况下(案例1),江南公司实际利息仅为206.45万元。不考虑时间价值因素,江南公司实际少收2年利息,即100万元,而通过账务处理反映的数据仅为11.3万元。

图2 案例1现金流量图

图3 案例2现金流量图

表1 摊余成本计算表 单位:万元

表2 摊余成本计算表 单位:万元

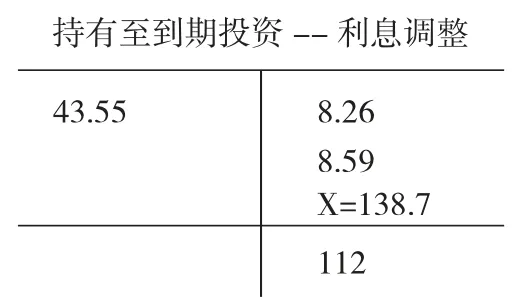

(2)由于出现了减值情况,若考虑“持有至到期投资——利息调整”账户的调平,则摊余成本则无法调至面值金额。相反,如果考虑摊余成本,则会使“持有至到期投资——利息调整”账户出现不等。

从账务处理来看,我们可以按分录基本原理将其对应结平,但从摊余成本计算表来看,现值计量与摊余成本计算中产生了不一致,按现行会计准则计算的结果,有很大的问题。一方面打破科目的理论性质与意义,另一方面打破了现值计量与历史成本计量的平衡性。

(3)2016年末出现的减值情况,其实质已使债券由溢价发行转变为折价发行。在计算2017年起的摊余成本摊销呈相反分录。

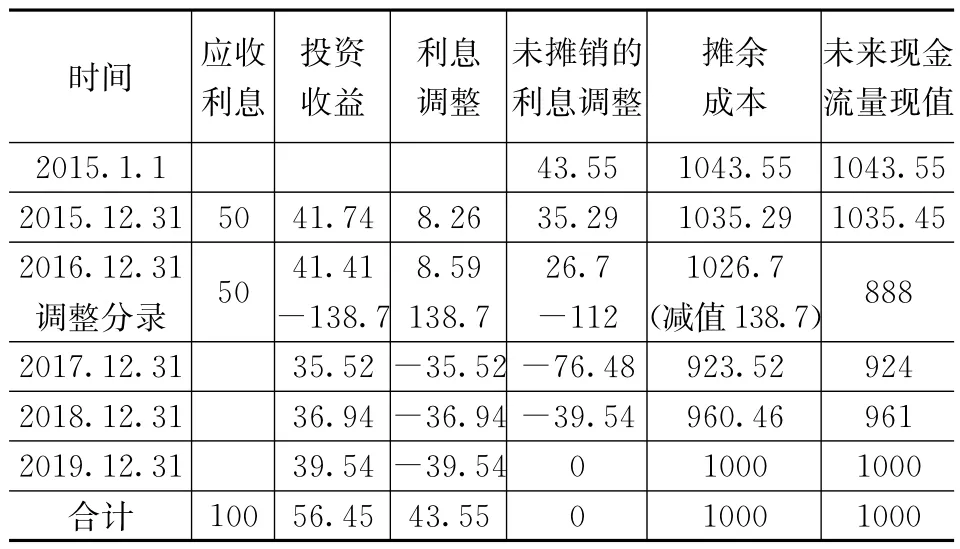

如何解决矛盾呢?笔者建议,由于减值的产生,以未来现金流量现值作为解题依据,分段考虑问题。在减值当年,重新考虑“持有至到期投资——利息调整”账户的金额,对原账户进行相应调整。

案例3:修正案例2。

同案例2

因2016年末未来现金流量现值888万元,则应视“持有至到期投资——利息调整”为112万元(1000-888)

表3 摊余成本计算表 单位:万元

图4 “持有至到期投资——利息调整”T型账户图

2016年12月31日,编制调整分录,

借:投资收益 138.7

贷:持有至到期投资——利息调整 138.7

2017年末计息,

借:持有至到期投资——利息调整 35.52

贷:投资收益 35.52

2018年末计息,

借:持有至到期投资——利息调整 36.94

贷:投资收益 36.94

2019年末计息,

借:持有至到期投资——利息调整 39.54

贷:投资收益 39.54

2020年到期,

借:银行存款 1000

贷:持有至到期投资——成本 1000

经过上述调整,能保持摊余成本与未来现金流量关系的稳定关系,对于复杂的经济事项,我们可以借用分段考虑的方法进行业务分割,这种方法当然也存在一定的不足之处,请同行指正。

三、结论

随着债券违约潮的到来,在进行投资时务必充分了解被投资企业的真实业务现状及趋势。若遇到持有期内的违约出现,应始终保持未来现金流量现值与摊余成本间的印证关系,重新计算利息调整明细,即分段分析。

在此基础上,笔者建议无需从减值的角度考虑问题,因为减值的处理仍会计入当期损益。从账户发生金额来看,减值也会带来虚增投资收益的情况出现,导致所得税多缴,对投资人无法起到保障效果。

当然,实务中我们会出现更多复杂和综合的案例,都可以运用上述修正方法进行解决,达到举一反三的效果。