混合所有制改革对企业价值的提升研究

北京交通大学经济管理学院 汪彦卓 杨尚卿 徐嘉琪

1 文献综述与研究假设

目前,混合所有制改革对于企业的影响研究大多是单一角度如创新能力、投资效率、控股成本。王业雯和陈林(2017)以新产品销售收入占销售总收入的比值衡量创新效率,证明混合所有制改革能显著提升企业的创新效率[1]。李春玲、李瑞萌和袁润森(2017)发现,混改后国有企业投资效率得到了一定程度的提高,由绝对控股变为相对控股方式的混改国企投资效率提高为最优[2]。 王华和龚珏(2016)发现国有股持股比例和控股成本、投资回报分别呈U型、倒U型关系,持股比例在21%~29%区间时,控股成本最低,投资回报最大[3]。就混合所有制对企业宏观价值层面而言,一直未能有结论。

据此提出以下假设:

H1:混合所有制改革与企业价值提升有正相关关系。

H2:混合所有制改革之后,国有企业股权制衡度越高,企业价值越大。

2 研究设计

2.1 样本选择

样本范围为2009—2015年沪深两市进行混合所有制改革的国有A股上市公司(某一年国企中国有第一大股东比例减少,则视为混改事件发生[2]),并以混改当年为事件点,筛选时间窗口内各年份第一大股东持股比例持续减少的公司。考虑到企业价值变化的滞后性,取样本混改前2年到混改后2年数据,数据来源CSMAR,时间窗口为2007—2017年,并剔除ST及PT股;金融、保险行业上市公司;相关信息缺失或异常及上市时间不足5年的公司。最终获得202个上市公司共1,010个有效样本点。用软件Excel对数据预处理,STATA14统计分析。

2.2 模型构建与变量说明

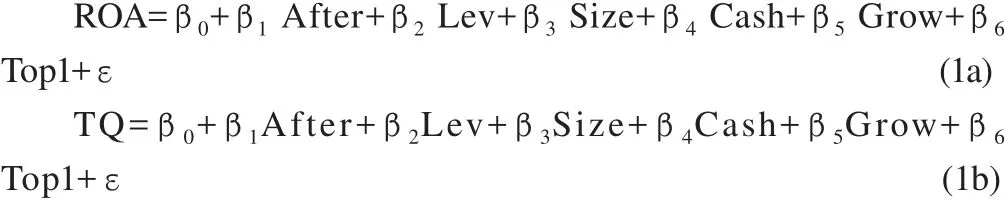

企业价值指标分长短期两个角度:短期用总资产净利润率(ROA)衡量,长期企业价值考虑到企业资本保值能力和总资产的增长能力,采用托宾Q值(Tobin Q=市场价值/总资产账面价值)衡量。为检验假设1,设置模型1a,1b,检验混合所有制改革对长短期企业价值的影响:

TQ、ROA为被解释变量,用来衡量企业长、短期价值的高低。After为混改虚拟变量,混改前的年份赋值为0,混改后的年份赋值为1,该变量系数若显著为正,可证明混合所有制改革后国有企业价值得到提升。

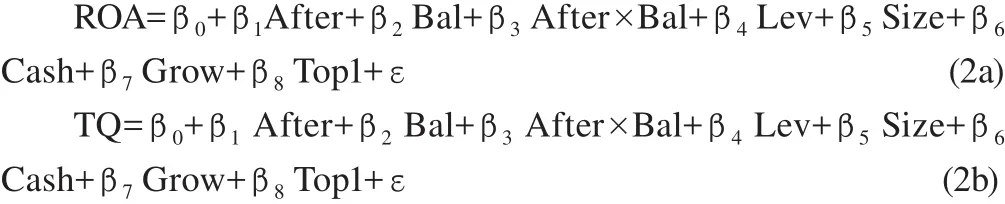

为检验假设2,设置模型2a,2b,检验股权制衡度对企业价值的影响:

表1 变量定义表

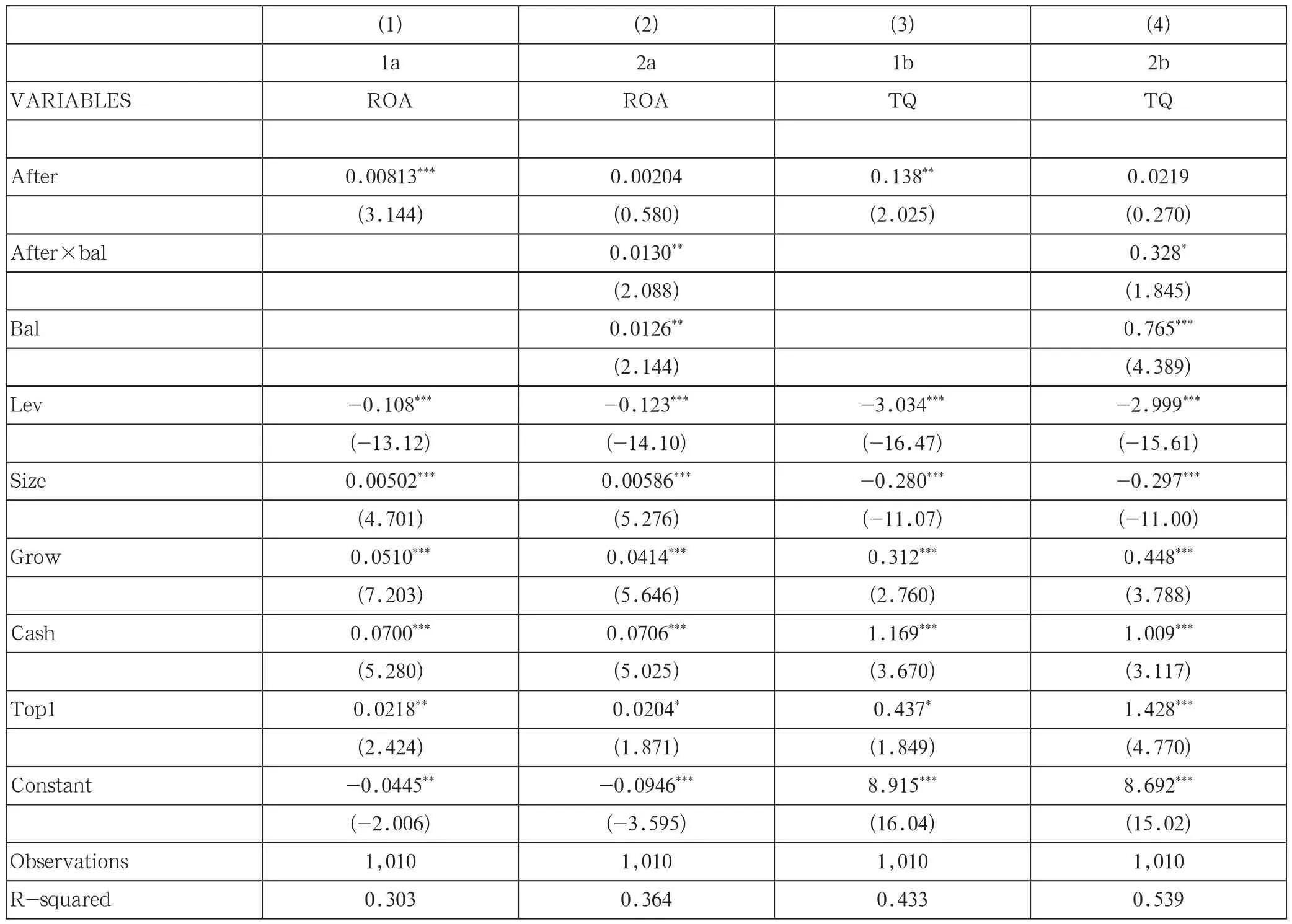

表2 回归结果

股权制衡度反映第二至第五大股东对第一大股东的制衡情况,After×Bal为混改与股权制衡度的交叉变量,该变量系数若为正且显著,则可以验证混合所有制改革后,国有企业股权制衡度越高,企业价值提升越高。

控制变量有资产负债率、公司规模、现金存量、总资产增长率等,具体变量定义如表1所示。

3 实证分析

回归结果如表2所示,第一列与第三列为仅加入混改虚拟变量After后的回归结果,第二列与第四列为加入股权制衡度Bal及混改交叉项的回归结果。

第一列与第三列中,After和TQ及ROA的系数为正且显著,假设1通过检验,说明混合所有制改革后企业价值得以提升。第二列与第四列中,After×Bal的交叉变量与TQ和ROA的系数为正且显著,假设2通过检验,即混合所有制改革后,股权制衡度越高,企业短期和长期价值越高。

4 结论与启示

结论:(1)混合所有制改革后企业短期与长期价值得以提升,混合所有制改革与企业价值提升具有正相关关系;(2)混合所有制改革后,将在一定程度上提高股权制衡度,而股权制衡度越高,企业的短期和长期价值也越高。

因此,应在保持国有股份保有量对公司决策能产生有效与影响的基础上,积极发展混合所有制,提高企业内部股权制衡度,打破一股独大的格局,提升企业价值,实现国有资本的保值和增值。