商业银行社会责任、绿色信贷与财务绩效①

武汉理工大学管理学院 叶建木 崔照阳

随着经济的高速发展,生态环境遭受破坏,各政府部门也逐渐意识到发展绿色环保才能实现可持续发展。2007年7月环保部、中国人民银行和银监会发布《关于落实环境保护政策法规防范信贷风险的意见》,随后银监会发布了《绿色信贷指引》《绿色信贷实施情况关键评价指标》等一系列相关政策,引导商业银行的资金进入绿色产业,退出高污染、高能耗产业,加速产业结构调整,促进产业结构升级,推动经济绿色转型,实现社会可持续发展。商业银行作为资金融通的枢纽,在经济社会中占据非常重要的地位,在整个经济社会的优化资源配置中发挥着重大的作用。银行承担社会责任会对社会产生重要影响,要想银行自觉履行社会责任,首先应关注社会责任与财务绩效的关系。同样,为了使银行积极推动绿色信贷发展,有必要重点关注绿色信贷对社会责任与财务绩效二者关系的影响。

1 文献综述及研究假设

1.1 绿色信贷

绿色信贷,也称环境金融,是促进环境与经济和谐发展的有效手段。绿色信贷尚未形成统一的定义,国内外学者Baron.D(2001)、Marcel Jeucken(2002)、邓聿文(2007)、原庆丹、沈晓悦(2012)等曾进行定义,国际上根据赤道原则定义绿色信贷,赤道原则是指在伦敦召开的国际知名商业银行会议上制定的《环境与社会风险的项目融资指南》,根据项目的影响,对不同项目规定不同的信贷审批标准,从而促进环境和经济的协调发展。本文认为绿色信贷是指金融机构调整信贷结构,支持保护生态环境的产业,限制危害环境产业的投资,是通过管控银行资金投放实现产业结构优化和社会可持续发展的经济政策。

1.2 商业银行社会责任

企业社会责任(CSR),最初由美国学者Sheldon于1924年提出,Bowen在1953年提出商人社会责任,1963年Mc Guire将其扩展到经济和法律领域外,1979年,Carroll提出企业社会责任四层次模型,即经济责任、法律责任、伦理责任和慈善责任。1984年,Freeman将利益相关者理论纳入企业社会责任的研究。本文以Freeman企业社会责任理论为基础,将商业银行社会责任定义为:商业银行在追求利益最大化时,应同时兼顾其他利益相关者,包括股东利益、客户利益、员工利益、政府利益以及社会公益等。

1.3 商业银行社会责任与财务绩效的关系

通过对该领域学者的研究结论总结,发现主要有以下三种关系:正相关、负相关、不相关或复杂的倒U型关系。(1)正相关。Scholtens(2008)[1]、张兆国(2013)[2]研究表明企业社会责任与财务绩效正相关。针对银行业,Gary Simpson等(2002)对1993—1994年美国国有银行的数据进行分析,采用企业再投资行为排序来评估社会责任履行情况,选择总资产利润和贷款损失率来代表财务绩效,发现两者显著正相关[3];刘春风(2012)分析2006—2010年15家银行,采用19个指标全面评价社会责任,选取ROE、ROA和TAT来衡量财务绩效,发现银行的获利能力、现有资产的管理利用能力及长远发展潜力与社会责任之间存在积极的关系[4]。(2)负相关。Gerwin Vander Laan(2008)[5]、李正(2006)[6]研究表明承担社会责任不利于提高其绩效,可能会对公司的价值造成不利的影响。针对银行业,仅有少数研究结果表明二者存在负相关关系,温素彬等(2008)深入研究2003—2007年共47家银行数据,分析得出社会责任大多数变量与绩效负相关[7]。(3)不相关或复杂的倒U型关系。Mc Williams和Siegel(2000)研究发现二者不相关,认为可能是两者关系复杂,影响因素较多所导致的[8],陈守明等(2008)[9]也得出类似的结果。窦鑫丰(2015)对2009—2013年共955家公司的数据深入分析,发现两者呈现倒U型关系,是从衰弱到增强再衰弱的过程[10]。

总之,二者关系仍未得出统一的定论,可能原因有:(1)评估二者的方法不同;(2)不同行业二者涵盖的内容和范围不同,未考虑行业独特性质;(3)企业的产权性质不同,也会对结果产生影响。此外,两者之间可能会存在滞后的影响。

1.4 绿色信贷的调节作用

国外学者Rory Sullivan(2007)认为,银行金融机构应关注信贷资金投放的相关项目,全面考察相关项目对环境和社会的风险,考虑应当承担的责任,规避项目带来的风险[11]。国内学者胡荣才、张文琼(2016)选取2009—2014年14家银行,考虑银行发放贷款的成本,控制银行核心资本净额,研究发展绿色信贷与银行利润的关系,结果表明会降低营业利润,但如果能够整体增大贷款总额,可以在一定程度上抵消这种利润损失[12]。任康钰、张晨希(2018)将绿色信贷纳入银行的成本收益函数,构建银行利润最大化的微观理论模型,发现不同类型的银行开展绿色信贷,对其银行业绩具有异质性影响,绿色信贷往往更有利于增加股份制商业银行的资产收益率,但要重点把控短期流动性[13],这表明绿色信贷对银行的绩效影响可能受到银行产权性质的影响。综合前文所述,根据利益相关者理论,银行应当平衡和兼顾各方利益,争取获得长期竞争力。银行积极主动地承担社会责任,一方面有助于提高在大众中的声誉,进而提高其社会知名度和认可度,吸引更多的存款人和贷款人,从而增加经济利益流入;另一方面,多多考虑社会,能够带动经济的发展,能够更多的获得政府的政策支持,获得更多的政策优惠,降低企业成本。银行积极推动发展绿色信贷,一方面,为环保产业提供资金支持,是其承担环保责任的体现,有助于为其带来经济利益;另一方面,发展绿色信贷会增加成本,减少营业利润的流入。两方面相互影响会导致不同的结果,同时,银行产权性质不同,承担的社会责任和影响力不同,也会对结果产生影响。因此,本文提出以下假设:H1:商业银行社会责任与财务绩效正相关;H2:商业银行社会责任对财务绩效的影响具有滞后性;H3:非国有商业银行二者之间的关系比国有商业银行更显著;H4:绿色信贷对社会责任与财务绩效的关系具有显著正向调节作用,且受到银行产权性质的影响。

2 研究设计

2.1 样本选择与数据来源

基于数据的代表性和可得性,本文选取2013—2017年13家上市商业银行为研究对象,剔除缺失数据后,最终包括65个样本。本文数据来源于CSMAR数据库、上市商业银行各年度财务报表及社会责任报告等,其中绿色信贷、社会责任及财务绩效的部分数据由手工收集获得。13家上市商业银行包括:平安银行、浦发银行、华夏银行、民生银行、招商银行、兴业银行、农业银行、交通银行、工商银行、光大银行、建设银行、中国银行、中信银行。

2.2 变量定义与模型构建

2.2.1 变量定义

表1 商业银行社会责任指标体系

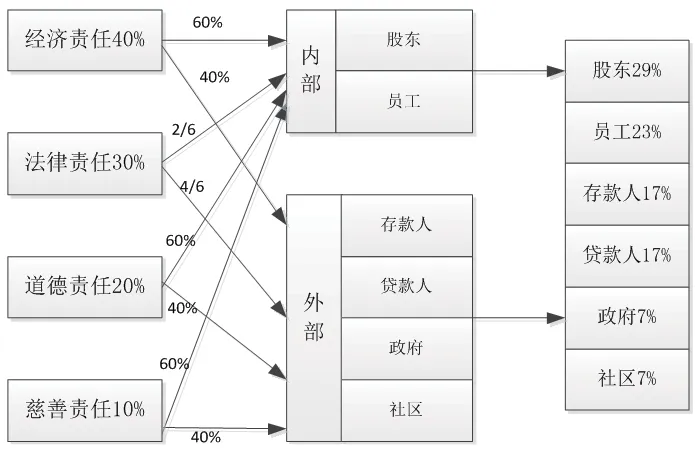

(1)商业银行社会责任。社会责任的衡量指标有很多,尚无全面综合的标准评价指标。因此,本文结合我国银行的情况,建立社会责任指标体系,如表1所示。结合徐光华和张瑞(2007)[14]的研究,本文采用“Carroll模型”,为各个利益相关者设置权重,综合评价商业银行社会责任。Carroll模型认为企业社会责任包括经济责任、法律责任、道德责任和慈善责任,并且呈现金字塔结构,重要程度依次减弱,权重分别为4、3、2、1。对于经济、道德和慈善责任,在内部和外部利益相关者之间分配的权重分别为0.6和0.4,并且其内部平均分配。所有的利益相关者均承担法律责任。具体权重分配,如图1所示。

图1 商业银行利益相关者社会责任权重分配图

(2)绿色信贷。由于绿色信贷仍处于发展阶段,对于绿色信贷的衡量没有统一的标准,基于数据的代表性和可行性,本文选择绿色信贷与贷款总额之比来衡量绿色信贷。

(3)财务绩效。本文选取净资产收益率、不良贷款率和净利润增长率三个指标,净资产收益率可以综合反映银行的盈利性,不良贷款率反映贷款的安全性,净利润增长率则反映其的成长性。

(4)控制变量。商业银行的资产规模、资产负债率、总资产周转率及营业收入增长率会影响银行财务绩效,因此将其作为控制变量。

2.2.2 模型构建

为验证假设,建立面板数据模型。面板数据模型有三种:混合效应模型、固定效应模型和随机效应模型,通过F统计量值、LM检验和Hausman检验,最终建立随机效应模型。

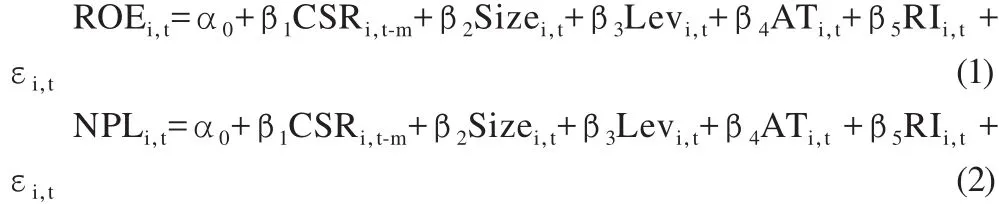

(1)商业银行社会责任对财务绩效影响的模型:

表2 主要变量及定义说明

(2)绿色信贷对商业银行社会责任与财务绩效关系的调节作用模型:

i表示上市商业银行;t表示年份;m表示滞后期数,取值0、1;ROEi,t、NPLi,t、Growthi,t为被解释变量;CSRi,t-m为解释变量;GCi,t为调节变量;Sizei,t、Levi,t、ATi,t、RIi,t为控制变量;β1、β2、β3、β4、β5、β6、β7为待估计系数;εi,t为随机误差项,具体如表2所示。

3 实证检验

3.1 描述性统计

通过运用Stata软件,对本文中的变量进行统计,结果如表3所示。

表3 变量的描述性统计结果

根据表3可知:(1)财务绩效:银行净资产收益率最高为23.22,最低为10.76,标准差为3.183,说明盈利性存在差异;不良贷款率最高为2.390,最低为0.740,标准差为0.363,说明安全性存在较小差异;净利润增长率最高为30.01,最低为0.110,标准差为6.493,说明盈利性和成长性存在较大差异。(2)社会责任最大值为35.46,最小值为19.94,标准差为3.377,可以看出银行社会责任之间存在一定差异。(3)资本状况:银行资产规模和资产负债率差异不大,总资产周转率和营业收入增长率差异不明显。

3.2 回归分析

3.2.1 商业银行社会责任对财务绩效影响的回归分析

以当期和滞后一期社会责任作为解释变量,分别对模型(1)、(2)、(3)进行回归,检验H1和H2,具体的回归结果如表4、表5所示。

从表4中模型(1)、(2)、(3)的回归结果可知,当期社会责任分别在1%、1%、5%的水平下对净资产收益率、不良贷款率、净利润增长率有显著的正向、负向、正向影响,回归系数为0.339、-0.0601、0.576。因此,银行社会责任与财务绩效正相关,H1成立。从表5可知,滞后一期社会责任分别在5%、5%的水平下对净资产收益率、不良贷款率有显著的正向、负向影响,回归系数为0.242、-0.0282;对净利润增长率具有正向影响,但不显著,这可能是由于滞后一期社会责任对上一期净利润影响较大,对本期净利润影响较小,导致对净利润增长率的影响不明显。综合来看,银行滞后一期社会责任对财务绩效的影响显著,具有滞后性,H2成立。

表4 商业银行社会责任对财务绩效影响的回归结果

表5 商业银行滞后一期社会责任对财务绩效跨期影响的回归结果

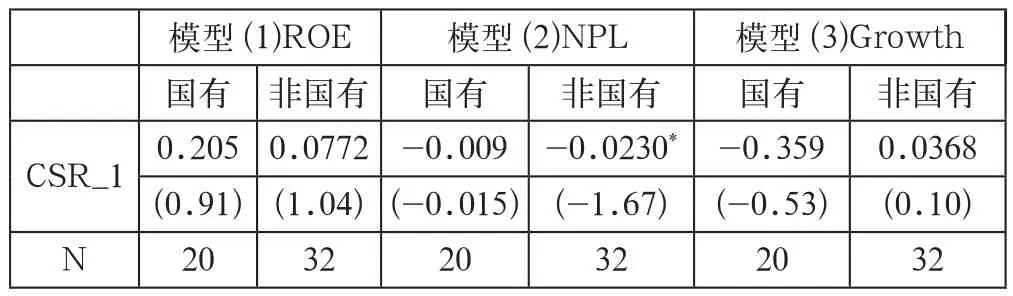

为进一步研究,以银行产权性质做分组回归,检验H3,回归结果如表6和表7所示(由于篇幅限制,未列出控制变量回归结果)。

表6 国有与非国有商业银行社会责任对财务绩效影响的回归结果

表7 国有与非国有商业银行滞后一期社会责任对财务绩效影响的回归结果

表8 商业银行绿色信贷对社会责任与财务绩效关系的调节作用结果

从表6和表7中模型(1)、(2)、(3)的回归结果可以看出,非国有商业银行当期社会责任分别在10%、1%、5%的水平下对净资产收益率、不良贷款率、净利润增长率有显著的影响,回归系数分别为0.119、-0.0561、0.634;非国有商业银行滞后一期社会责任在10%的水平下对不良贷款率有显著的影响,回归系数分别为-0.0230,但对净资产收益率、净利润增长率有正向影响,但不显著;国有商业银行当期和滞后一期社会责任对财务绩效影响均不明显,一方面可能是由于样本量较小;另一方面可能是因为国有商业银行原本承担着国家和经济方面的责任,其社会责任对绩效影响不明显,导致回归结果不显著。综合来看,非国有银行二者关系比国有银行更显著,H3成立。

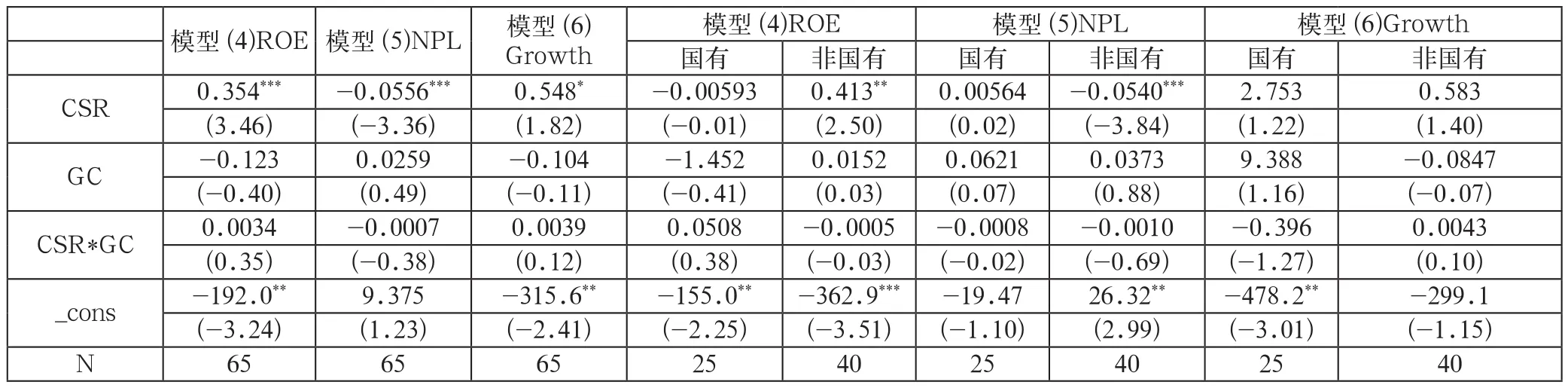

3.2.2 绿色信贷调节效应结果分析

在模型中引入了社会责任与绿色信贷的交叉项(GC*CSR),检验H4,如果交互项显著,则说明绿色信贷对二者关系有调节作用。回归结果如表8所示(由于篇幅限制,未列出控制变量回归结果)。

表8中社会责任与绿色信贷的交叉项系数(GC*CSR)分别为正、负、正,但并不显著,说明绿色信贷对社会责任与净资产收益率、不良贷款率、净利润增长率三者的关系具有调节作用,但调节效应并不显著,这可能是受到商业银行产权性质的影响。因此,进一步根据产权性质分组,从表8回归结果来看,国有与非国有商业银行社会责任与绿色信贷的交叉项系数(GC*CSR)仍然不显著,这表明无论国有或非国有上市商业银行发展绿色信贷对社会责任与财务绩效的关系调节效应均不显著,H4不成立。

4 结论与建议

本文选取了2013—2017年沪深13家上市商业银行的65个样本,运用随机效应模型进行回归,得出以下结论:(1)上市商业银行的社会责任与财务绩效正相关,承担社会责任更倾向于提高其财务绩效;(2)影响具有滞后性,承担社会责任对未来财务绩效具有促进作用;(3)非国有商业银行二者之间的关系比国有银行更加显著,非国有商业银行更多地承担社会责任,财务绩效提升作用更明显;(4)绿色信贷对二者间的关系具有正向调节效应,但并不显著,无论国有或非国有商业银行发展绿色信贷对财务绩效提升作用均不明显。针对上述研究结论,对绿色信贷的监管主体及实施主体提出以下建议:(1)完善社会责任报告制度。我国社会责任报告等各方面的制度还有待完善,政府部门应协调配合积极主动完善制度,鼓励和支持银行全面披露各年度的履行情况,并提供更多的优惠政策,让银行真正愿意主动承担责任。(2)鼓励发展绿色信贷,推动绿色经济转型。政府部门应更深入地了解绿色信贷的实施现状,更有针对性的完善现有制度和政策,鼓励和促进银行发展绿色信贷,对实施绿色信贷的银行提供更多的税收减免优惠,使其成为政策的受益者。(3)增强社会责任意识,实现可持续发展。银行自身应增强责任意识,将其纳入长远战略规划,引导银行积极承担责任,大力发展绿色信贷,实现社会和经济的协调发展。