利率政策对房地产价格的调控效果与时变特征

王海侠 王孜易

摘要:如今资本市场的蓬勃发展与资产价格的飞涨锐减也导致国民经济的不稳定性逐步上升。金融的不稳定、宏观经济的波动和不确定性已然变得非常明显。我国处于经济转型时期,房价和货币政策都具有不同于其他国家的特点,在此背景下,分析我国的房地产价格波动与货币政策的关系具有实际意义。

本文分析得到以下结论:利率对房价的影响具有明显的时变特征。在我国经济增速放缓、房地产市场低迷时期,扩张性利率政策对房价有较好的调控效果。但在利率市场化程度较低且经济与房地产市场高速发展时期,紧缩货币政策对于房价上涨调控作用较有限。

关键词:货币政策 房地产价格 时变参数向量自回归模型

一、引言

改革开放以来,历经多年发展的中国的房地产业已然步入了快高速发展阶段,房产市场的需求亦开始不断上升。在2008年,我国实体经济受到了全球性大萧条的冲击,房价大幅下降,房产行业受到了较大的影响。在政府积极的各项货币政策出台后,2009年,我们国家的房产市场迅速升温,房价也逐渐上涨,房产市场开始步入有序发展。2017年,全国商品住宅销售价格由于受到宏观调控政策影响,增长率逐渐放缓,保持稳步增长。

二、TVP-VAR模型

模型形式如下:

其中,系数、参数和随机波动的协方差矩阵都具有时变特征。同样,我们也假定公式(1)中的参数服从以下的随机游走过程:

其中。

其中,表示第i个序列,是的标准误,当j=0,1时,如果MCMC算法产生了平稳的样本序列,则该样本收敛于正态分布。

三、样本数据与处理

本文选取十年期国债收益率作为利率指标的取值,用BY表示,利用公式商品住宅销售价格作为房价变量,用HP表示。

本文使用2006年5月至2018年2月的月度同比数据进行分析。数据来源为国家统计局、全国银行间同业拆借中心。

本文使用ADF检验对各个变量的数据平稳性进行检验。BY和HP在5%的显著性水平下均为平稳数据。

四、货币政策对房价的时变特征分析

(一)模型估计结果

本文利用MATLAB软件对变量进行TVP-VAR模型估计,并对模型估计结果和脉冲响应函数图进行分析。

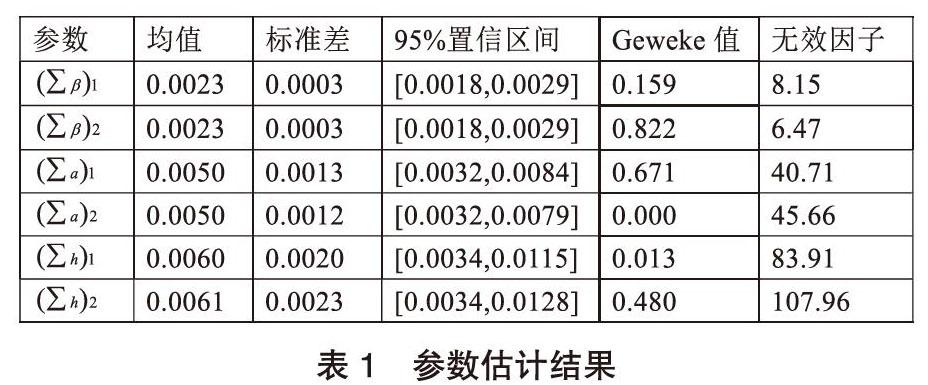

本文采用MCMC方法模拟10,000次,并舍弃初始的1,000次抽样,以得到模型的有效样本。估计结果如表1所示。

由表1可看出参数CD收敛值也都小于1.96,在5%的显著性水平下,不能拒绝收敛于后验分布的零假设,说明MCMC模拟过程收敛。无效因子的最大值为107.96,意味着我们至少可获得10000/107.96≈93个不相关样本,这对于后验推断来说是足够的。因此,模型估计是有效的。

(二)等间隔脉冲响应时变特征分析

由图1可看出,滞后期为1个月时,房价对利率冲击的响应为正,且响应较小,约为0.07,说明在短期内,利率对于房价的调控效果不明显,存在一定的时滞。

滞后期为3个月时,在前32期(2008年12月前),房价对利率冲击的响应为正,即房价对紧缩的货币政策的冲击的响应为正向。由经济学理论可知,利率政策通过信贷途径和资产组合途径对房价产生负向影响,本文认为我国在前期产生该种特有现象的原因主要是利率市场化程度较低所造成的,长期實行的管制利率使得利率水平很难真正反映市场经济主体对住宅销售价格风险的预期。所以,通过利率无法对房地产市场产生较好的调控效果。自2008年12月开始,房价对利率的冲击开始产生负效应,在第70期(2012年2月)左右达到最大值,约为0.33,该时点我国经济进入新常态时期,处于经济增长率下降、房地产市场低迷时期,这说明在该阶段利率上升能有效抑制房价上涨,利率对房价有较好的调控作用。

滞后期为6个月时,前20期(2007年12月之前)房价对于紧缩性货币政策的冲击响应为正向,且该效果强于滞后期3个月的响应,说明在该时期紧缩性利率政策中长期的调控作用比短期调控作用更缺乏有效性,利率政策无法很好地调控房价。这与滞后期3个月的实证结果相符合。

从第20期(2008年1月)开始,房价对利率冲击的响应均是负响应,同样在第70期(2012年2月)左右达到最大值,约为0.8,说明利率上升,房价降低,利率对房价有较好的调控效果,且明显大于3个月滞后期的房价调控的影响程度。

根分析可知,在我国经济发展速度放缓、房地产市场低迷时期,扩张性利率政策对房价有较好的调控效果,它可以有效促进房地产市场的复苏和回暖,但在利率市场化程度较低且经济与房地产市场高速发展时期,紧缩的货币政策对于房价的上涨的调控作用较为有限。

五、结论

基于本文选取的月度数据,利用TVP-VAR模型研究货币政策对房地产价格波动的影响,主要结论如下:

利率政策对房地产价格的影响具有明显的时变特征。在我国经济发展速度放缓、房地产市场低迷时期,扩张性利率政策对房价有较好的调控效果,能有效促进房地产市场回温,但在利率市场化程度较低且经济与房产市场高速发展的时期,紧缩性货币政策对于房价上涨的调控作用则比较有限。

本文认为主要有以下原因:我国利率市场化程度较低,长期实行的管制利率使得利率水平很难真正反映市场经济主体对价格风险的预期。作为我国货币政策传导的主要工具,利率无法有效地反映资金需求、无法有效传导货币政策的影响。最后我国不断加快的城市化进程以及人口红利的影响也会使利率政策对于房价的影响具有明显的时变性。

参考文献:

[1]骆永民,伍文中.房产税改革与房价变动的宏观经济效应——基于DSGE模型的数值模拟分析[J].金融研究,2012(5):14

[2]黄飞雪,王云.基于SVAR的中国货币政策的房价传导机制.当代经济科学[J].2010(5):26-35

[3]況伟大.利率对房价的影响[J].世界经济,2010(4):134-145

[4]马亚明,刘翠.房地产价格波动与我国货币政策工具规则的选择——基于DSGE模型的模拟分析[J].金融理论与政策,2014(8):24-34

[5]谭政勋,房价、CPI与货币政策传导机制的中美比较研究[J].亚太经济,2013(1):93-98

[6]贾祖国,王国刚.货币供应量与房价波动的关系:基于VAR模型的实证分析与国际经验[J].资本市场,2013(4):28-33

[7]付云鹏,马树才,宋琪.我国房价波动与宏观经济指数波动关系的实证研究——基于VAR模型的实证分析[J].价格理论与实践,2013(4):63-64

[8]戴金平,尹相颐.我国货币政策的调控效果与时变反应特征——基于房价与汇率变量的检验[J].中南财经政法大学学报,2017(5):88-160

[9]冯涛,杨达,张蕾.房地产价格与货币政策调控研究——基于贝叶斯估计的动态随机一般均衡模型[J].西安交通大学学报,2014(1):15-21

[10]马亚明,刘翠.房地产价格波动与我国货币政策工具规则的选择——基于DSGE模型的模拟分析[J].金融理论与政策,2014(8):24-34

[11]林勇,陈名银.房价波动、通货膨胀与货币政策工具类型——基于面板VAR的研究[J].货币时,2014(7):24-30

[12]吴淑萍,樊颖,杨赞.利率政策对房价的“非对称性”影响路径——基于小波分析和GARCH模型的研究[J].上海金融.2017(2):3-10

[13]Bekiros S,Paccagnini A. On the predictability of time-varying VAR and DSGE models[J]. Empirical Economics,2013,45(1):635-664.

[14]Bjornland H C,Leitemo K. Identifying the interdependence between US monetary policy and the stock market[J]. Journal of Monetary Economics,2009,52(2):275-282.

[15]Nakajima J. Time-varying parameter VAR model

with stochastic volatility:An overview of methodology and empirical applications[R]. Institute for Monetary and Economic Studies,Bank of Japan,2011.

[16]Nakajima J,Shiratsuka S,Teranishi Y. The effects of monetary policy commitment:Evidence from time-varying parameterVAR analysis[R]. Institute for Monetary and Economic Studies,Bank of Japan,2010.