市场反弹了 基民是走还是留?

李志军

一个久违的“开门红”会带来怎样的幸福感?

近期,很多基金投资者都会争抢着告诉你这个答案。这波从1月份以来的上涨已经把众人的目光拉回A股市场:截至2月18日,上证综指今年以来上涨10.44%,创业板指上涨13.04%,沪深300指数上涨14.45%,中证500指数上涨11.83%。

真的是迟到很久的,像龙卷风一样的幸福啊!

但或许是因为“苦秦久矣”,在享受了短期上涨之后,很多投资者又开始有些胆颤,各种帖子里的纠结和犹豫有些增多,一个更深入人心的话题是,要不要赎回做一轮波段?

在回答这个问题之前,小博建议您先问自己三个问题:

1. 是不是赎回后要和资本市场永别了?

2. 这笔钱是不是闲置资金?如果是,当下有没有更合适的投资标的?

3. 您的择时是不是一向很准确,且具备准确波段操作的能力?

是否真的这辈子再也不碰基金了?

去年行情低迷的时候,我们无论是在蚂蚁社区还是在基金吧或者各种微信群中,经常看到被浮亏伤透了心的基民们立下誓言:给个机会能让我解套,这辈子再也不碰基金了。

“投资千万条,配置第一条。低点不布局,亲人两行泪。”估值底、政策底之后,猜测市场底是个太难的事情,所以小博鼓励投资者在底部区域积极布局,但千万不要因为布局之后,市场再次下探跌破面值而后悔这个选择。

但如果你真的接受不了股票基金的高波动,觉得这类产品的风险不适合自己,那么建议赎回,更换更保守的产品,如债券基金、银行理财等。熊市是对投资者最生动的风险教育,承担不了巨大波动的投资者,其实是不适合偏股型基金的。建议大家都对自己的风险承受能力进行一次全面的审视,重新匹配适合自己的产品或组合。

但如果您是风险匹配的投资者,我们更建议您以配置的方式呆在市场里,感知市场的温度。偏股型基金作为一种耳熟能详的权益类配置品种,因为存在认申购、赎回费用,同时也有投资的时间差(T+1确认),不适合作为低买高卖短期博弈的工具。

是否有更适合自己的投资标的?

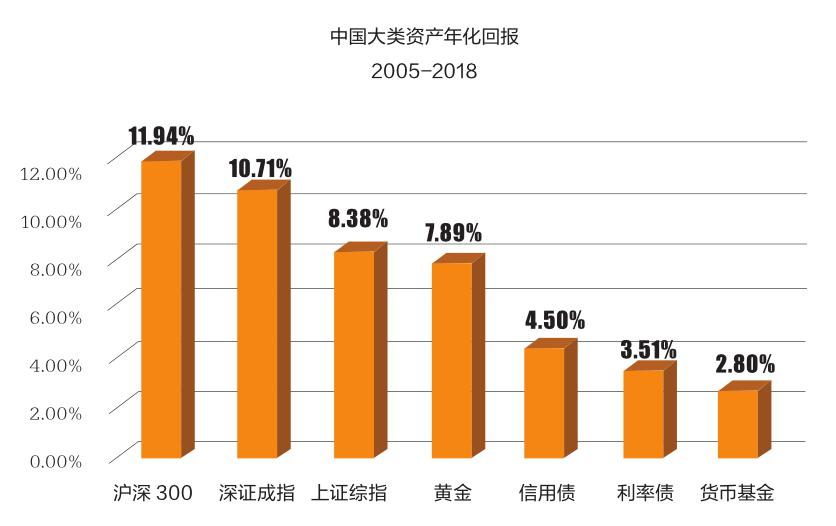

在估值底部区域,应该加大资产配置中股票类资产的布局。中国大类资产的年化回报也证明了这一点。

单边上涨行情中,指数类和具备指数特征的基金产品、前期运作稳健基本能跟上市场表现的品种,都值得成为组合配置。在以下情形下,可以考虑进行产品更换:

1. 组合里的基金产品出了比较大的问题,比如基金经理更换等。

2. 因空仓或者仓位较低,错过了前期上涨的品种。

除此之外,上涨行情中,僅仅出于恐惧而启动对基金产品的更换,或者期待卖高买低,都可能错过市场机会。

是否具备准确的择时能力和波段操作能力?

如果您暂时还找不到比股票资产更好的替代,那么我们来看第三个问题:是否具备准确的择时能力,具备准确的波段操作能力?

如果具备这个能力,那么恭喜您,您绝对是个高手高高手。我想您应该属于没有被套的那一类投资者,所以更谈不上回本的问题了。您完全可以按自己对股市的理解进行波段操作,以增厚收益。当然,这需要更高的风险承受。

而如果这三个问题的回答都是“否”的话,那么小博的建议依然是:

长期持有,因为好日子可能才刚刚开始。